Читайте также:

|

9.1. Значення, завдання аналізу та порядок визначення фінансового результату

Прибуток є найважливішим узагальнювальним показником оцінки ефективності функціонування кожного суб'єкта господарської діяльності, оскільки саме в прибутку відображаються результати всіх сторін діяльності: виробництво і реалізація, якість і асортимент, ефективність використання виробничих ресурсів і собівартість [15,57, 68].

Прибуток - це частина доходу, що залишається на підприємстві після відшкодування усіх витрат, пов'язаних з виробництвом, реалізацією продукції (робіт, послуг) та іншими видами діяльності [ 14,57,61].

Прибуток характеризує ефективність господарювання підприємства за всіма напрямами його діяльності: виробничої, збутової, постачальницької, фінансової та інвестиційної. Він становить основу економічного розвитку підприємства, відображає довгострокову мету його діяльності.

Стабільний і стійкий рівень прибутку - це [27,40,68]:

- основа удосконалення матеріально-технічної бази підприємства забезпечення всіх форм інвестування:

- головне джерело зростання ринкової вартості підприємства;

- гарант виконання підприємством своїх зобов’язань;

- індикатор конкурентоспроможності та кредитоспроможності.

Крім цього, прибуток є найвагомішим джерелом централізованих ресурсів держави: у доходи бюджету здійснюється відрахування від одержаного доходу підприємства значною частиною якого є прибуток. Це означає, що доходи підприємства повинні задовольнити не тільки його фінансові потреби, а й потреби держави на фінансування суспільних фондів споживання, розвиток науки, освіти, охорони здоров'я, вживання екологічних заходів тощо [14, 50,61,68].

Отже, у збільшенні прибутку зацікавлені як підприємство, так і держава

Основними завданнями аналізу прибутку та рентабельності є [27,40,68]:

- обґрунтування плану (прогнозу) прибутку та рентабельності та вибір найкращого варіанта;

- оцінка виконання бізнес-плану, вивчення динаміки прибутку та рентабельності;

- визначення та вимір впливу факторів на відхилення прибутку;

- виявлення резервів збільшення прибутку та розроблення конкретних заходів щодо їх використання.

Аналізують фінансові результати діяльності підприємства за даними звіту ф. № 2 "Звіт про фінансові результати", ф. № 1 "Баланс підприємства" та даними бухгалтерського обліку.

Згідно з П (с) БО № 3 "Звіт про фінансові результати" розрізняють такі види прибутку [14, 57,61]:

- валовий прибуток - різниця між чистим доходом (виторгом) від реалізації продукції і собівартістю реалізації продукції;

- фінансові результати від операційної діяльності - валовий прибуток плюс інші операційні доходи, мінус адміністративні витрати, витрати на збут та інші операційні витрати;

- фінансові результати від звичайної діяльності до оподаткування - фінансові результати від операційної діяльності плюс дохід від участі в капіталі (дохід, одержаний від інвестицій в асоційовані, дочірні чи спільні підприємства), інші фінансові доходи (дивіденди, відсотки та, інші доходи, одержані від фінансових операцій), інші доходи (від реалізації фінансових інвестицій, необоротних активів, дохід від неопераційних курсових різниць та інші доходи, не пов'язані з операційною діяльністю), мінус фінансові витрати (витрати на відсотки та інші витрати підприємства, які пов’язані із залученням капітал}), втрати від участі в капіталі І (збиток, завданий інвестиціями асоційованим, дочірнім чи спільним підприємствам), інші втрати (собівартість реалізації фінансових інвестицій, необоротних активів, втрати від неопераційних курсових різниць, втрати від оцінки фінансових інвестицій і необоротних активів, а також інші витрати, які не залежать від операційної діяльності підприємства);

- фінансові результати від звичайної діяльності - фінансові результати від звичайної діяльності до оподаткування мінус податок на прибуток від звичайної діяльності;

- чистий прибуток - фінансові результати від звичайної діяльності плюс надзвичайні! доходи мінус надзвичайні витрати та податки з надзвичайного прибутку.

Прибуток підприємства визначають з урахуванням фінансових результатів як операційної, так і іншої його діяльності.

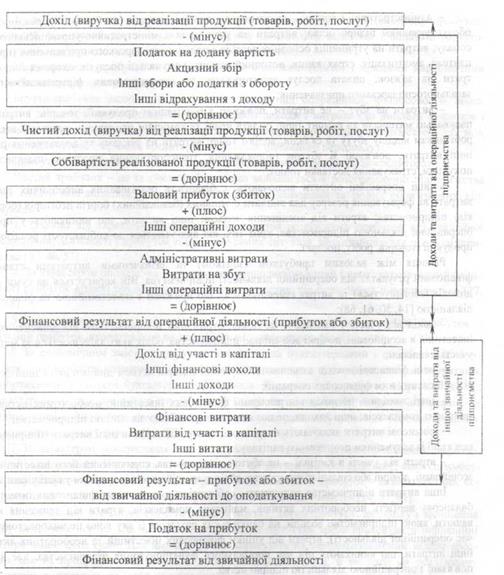

Порядок визначення фінансового результату від звичайної діяльності підприємства подано на рис. 9.1. Він складається з двох етапів: на першому обчислюють прибуток (збитки) від операційної діяльності, на другому - фінансові результат з урахуванням фінансової та інвестиційної діяльності [22).

Визначення фінансового результату від операційної діяльності підприємства передбачає здійснення таких кроків:

1) обчислення чистого доходу (виручки) від реалізації продукції, (товарів, робіт, послуг);

2) визначення валового прибутку;

3) обчислення прибутків (збитків) від операційної діяльності.

Розглянемо послідовність здійснення розрахунків.

Дохід (виручка) від реалізації продукції (товарів, робіт, послуг) - це загальний дохід підприємства від реалізації продукції (товарів, робіт, послуг) з урахуванням сум непрямих податків (акцизного збору, податку на додану вартість» та без урахування наданих покупцям знижок, вартості повернених ними товарів. Він зменшується на такі податки, збори і відрахування.

Податок на додану вартість - це сума податку на додану вартість, яка була включена до складу доходу (виручки) від реалізації продукції (товарів, послуг).

Акцизний збір - це сума, врахована у складі доходу (виручки) від реалізації підакцизної продукції (товарів).

Інші відрахування з доходу - це сума наданих покупцям знижок, вартість повернених ними товарів та інші суми, що підлягають вилученню з доход) від реалізації.

Зменшення доходу підприємства на суму зазначених податків, зборів і відрахувань дає змогу отримати чистий дохід (виручку) від реалізації продукції (товарів, робіт, послуг) підприємства.

Рис. 9.1. Визначення фінансового результату від звичайної діяльності підприємства

Рис. 9.1. Визначення фінансового результату від звичайної діяльності підприємства

|

Визначимо валовий прибуток (Збиток) підприємства. Для цього необхідно від чистого доходу підприємства відняти виробничу собівартість реалізованої ним продукції.

До валового прибутку (збитку) додають отримані підприємством інші операційні доходи. До них належать доходи від реалізації іноземної валюти, інших оборотних активів (крім фінансових інвестицій), доходи від надання в оренду майна тощо.

Для обчислення фінансового результату операційної діяльності підприємства валовий прибуток зменшується на [14,15,27,40,50, 57,61,68]:

- адміністративні витрати - загальногосподарські виграти, пов'язані з управлінням та обслуговуванням підприємства: витрати на утримання адміністративно-управлінського персоналу; витрати на утримання основних засобів загальногосподарського призначення (орендні платежі, амортизація, страхування, поточний ремонт, комунальні послуги, охорона тощо); витрати на зв'язок; оплата послуг аудиторських та консалтингових фірм: інші витрати загальногосподарського призначення;

- витрати на збут - це витрати, пов'язані з реалізацією продукції, товарів: витрати на пакувальні матеріали та ремонт тари; оплата праці та комісійні продавцям, торговим агентам, робітникам відділу збуту та складів, водіям тощо; витрати на рекламу та дослідження ринку; інші витрати, пов’язані зі збутом (відрядження, транспортування продукції підприємства покупцям, страхування доставки тощо);

- інші операційні витрати включають: собівартість реалізованих виробничих запасів; витрати на формування резерву для виплати сумнівних (безнадійних) боргів дебіторів (боржників) підприємства; втрати від знецінення запасів; інші витрати, що виникають у процесі операційної діяльності підприємства, крім тих, які включаються до собівартості реалізованої продукції (товарів, робіт, послуг).

Різниця між валовим прибутком (збитком) та зазначеними витратами становить фінансовий результат від операційної діяльності підприємства. Він коригується на суми таких доходів (збільшується) та витрат (зменшується), що пов’язані з інвестиційною та фінансовою діяльністю [14,50, 61,68]:

- дохід від участі у капіталі - це дохід, отриманий підприємством від здійснених ним інвестицій в асоційовані, дочірні або спільні підприємства, облік яких здійснюється за методом участі у капіталі;

- інші фінансові доходи включають: отримані підприємством дивіденди та інші доходи від здійснених ним фінансових операцій;

- інші доходи - це дохід від реалізації фінансових інвестицій, необоротних активів та майнових комплексів; інші доходи, не пов'язані з операційною діяльністю підприємства;

- фінансові витрати включають витрати на сплату відсотків та інші витрати підприємства, пов’язані із залученням позичкового капіталу;

- втрати від участі в капіталі - це збиток підприємства спричинений його інвестиціями в асоційовані, дочірні або спільні підприємства облік яких здійснюється методом участі у капіталі.

Інші витрати підприємства включають: собівартість реалізованих фінансових інвестицій; балансову вартість необоротних активів, майнових комплексів: втрати від зниження курсу валюти, якою підприємство володіє на банківських рахунках (і яку воно не використовує під | час операційної діяльності); втрати від уцінки фінансових інвестицій та необоротних активів; інші витрати, що виникають під час нормального функціонування підприємства, але які не пов'язані з операційною діяльністю підприємства.

Отже, отримуємо фінансовий результат (прибуток або збиток) від звичайної діяльності | підприємства до оподаткування.

Якщо підприємство одержало прибуток, він підлягає оподаткуванню. Різниця між отриманим підприємством прибутком та сумою податку на прибуток становить чистий прибуток підприємства або фінансовий результат його діяльності.

9.2. Аналіз складу і динаміки прибутку підприємства

У аналізі використовують різні показники прибутку, які можна класифікувати так [15,57,68].

І. За видами господарської діяльності розрізняють прибуток від основної (операційної) діяльності, прибуток від інвестиційної діяльності, прибуток від фінансової діяльності.

2. За складом включених елементів розрізняють маржинальний (валовий) прибуток, загальний фінансовий результат звітного періоду до виплати відсотків і податків (брутто- прибуток), прибуток до оподатковування, чистий прибуток.

Маржинальний прибуток - це різниця між виручкою (нетто) і прямими виробничими витратами на реалізовану продукцію [27,40,68].

Брутто-прибуток включає фінансові результати від операційної, фінансової й інвестиційної діяльності, позареалізаційні і надзвичайні доходи і витрати (до виплати відсотків і податків). Характеризує загальний фінансовий результат, зароблений підприємством для всіх зацікавлених сторін (держави, кредиторів, власників, найманого персоналу).

Прибуток до оподатковування - це результат після виплати відсотків кредиторам.

Чистий прибуток - це та сума прибутку, що залишається в розпорядженні підприємства після сплати всіх податків, виплат за економічними санкціями та інших обов'язкових відрахувань.

3. Залежно від характеру діяльності підприємства розрізняють прибуток від звичайної (традиційної) діяльності і прибуток від надзвичайних ситуацій, незвичайних для цього підприємства [27,40, 57].

4. За характером оподаткування розрізняють оподатковуваний і неоподатковуваний (пільговий) прибуток відповідно до податкового законодавства, що періодично переглядається [27, 40, 68].

5. За ступенем обліку інфляційного фактора розрізняють номінальний прибуток і реальний прибуток, скоригований на темп інфляції у звітному періоді.

6. За економічним змістом прибуток поділяють на бухгалтерський і економічний. Бухгалтерський прибуток визначають як різницю між доходами і поточними явними витратами, відображеними в системі бухгалтерських рахунків. Економічний прибуток відрізняється від бухгалтерського тим, що в його розрахунку враховують не лише явні витрати, а й неявні, не відображувані в бухгалтерському обліку (наприклад, витрати на утримання основних засобів, що належать власнику фірми) [15, 57, 68].

7. За характером використання чистий прибуток поділяють на капіталізований (нерозподілений) і споживаний. Капіталізований прибуток - це частина чистого прибутку, який спрямовують на фінансування приросту активів підприємства. Споживаний прибуток - та його частина, яку витрачають на виплату дивідендів акціонерам і засновникам підприємства [14,57,61].

У ході аналізу необхідно вивчити склад прибутку, його структуру, динаміку і виконання плану за звітний період. Під час вивчення динаміки прибутку треба враховувати інфляційні фактори зміни його суми. Для цього виручку коригують на середньозважений індекс зростання цін на продукцію підприємства в середньому по галузі, а витрати на реалізовану продукцію зменшують на їхній приріст у результаті підвищення цін на спожиті ресурси за аналізований період.

Аналізуючи склад і динаміку прибутку, треба мати на увазі, що його обсяг багато в чому залежить і від звітної політики підприємства. Закон про бухгалтерський облік та інші нормативні документи надають право суб’єктам господарювання самостійно вибирати деякі методи обліку, що можуть істотно вплинути на формування фінансових результатів. Чинні нормативні акти допускають такі методи регулювання прибутку суб'єктом господарювання [27,40, 68]:

1. Зміна вартісних меж зарахування майна до основних засобів чи до оборотних активів, що спричиняє зміну суми поточних витрат і прибутку у зв’язку з різними способами віднесення їх на витрати.

2. Зміна методу переоцінки основних засобів: індексацією первісної вартості з використанням середньостатистичних коефіцієнтів чи прямим перерахуванням первісної вартості в ціни, що склалися на дату переоцінки на відповідні види основних засобів. Від вибраного методу переоцінки основних засобів залежать фонд переоцінки майна (додатковий капітал), сума амортизаційних відрахувань і як результат - розмір прибутку і власного капіталу підприємства.

3. Використання методу пришвидшеної амортизації активної частини основних засобів також призводить до збільшення собівартості продукції і зменшення суми прибутку, а отже, і податків на прибуток.

4. Застосування різноманітних методів оцінювання нематеріальних активів і способів нарахування амортизації за ними.

5. Вибір методу оцінювання спожитих виробничих запасів (LIFO. FIFO).

6. Зміна порядку списання витрат на ремонт основних засобів на собівартість продукції (за фактичними або витратними рівномірними частинами за рахунок створеного ремонтного фонду).

7. Зміна термінів погашення витрат майбутніх періодів, скорочення яких веде до зростання собівартості продукції звітного періоду.

8. Зміна методу визначення прибутку від реалізації продукції (на момент відвантаження продукції або момент її оплати).

Отже, облікова політика, формована адміністрацією, відкриває перспективи для вибору методологічних прийомів, здатних радикально змінювати всю картину фінансових результатів і фінансового стану підприємства.

Під час аналізу необхідно встановити відповідність прийнято«облікової політики підприємства чинним нормативним положенням з ведення бухгалтерського обліку і визначити вплив змін в обліковій політиці на суму брутто-прибутку. оподатковуваного і чистого прибутку, а також на обсяг споживаного і капіталізованого прибутку. Для цього необхідно відобразити в спеціальній таблиці рівень перелічених показників до і після зміни кожного методу облікової політики суб'єкта господарювання [14.50.61.68).

9.3. Факторний аналіз впливу на зміну чистого прибутку підприємства

Фінансовий результат діяльності підприємства, який дістає своє відображення у ф. 2 фінансової звітності "Звіт про фінансові результати", формується як остаточний підсумок здійснення на підприємстві операційної, інвестиційної та фінансової діяльності.

Під час економічного аналізу фінансово-господарської діяльності підприємства постає завдання проаналізувати на основі зазначеної форми звітності вплив факторів на зміну чистого прибутку підприємства [15, 57,68].

З цією метою складають розрахунковий аналітичний звіт про фінансові результати діяльності підприємства, де визначають абсолютні та відносні величини за рядками зазначеної вище форми звітності, темпи змін у структурі в абсолютних і відносних величинах, відхилення.

На підставі розрахункового аналітичного звіту про фінансові результати діяльності підприємства складають аналітичну розрахункову таблицю. використовуючи яку розраховують фактори, що впливають на зміну чистого прибутку підприємства. Враховують ціновий фактор, тобто зміну цін на реалізовану продукцію упродовж звітного періоду, визначають індекс цін [14, 50,61,68].

До факторів, які мають вплив на зміну чистого прибутку підприємства, належать такі [27, 40,68]:

1. Зміна виручки від реалізації продукції (за рахунок обсягу реалізації і ціни реалізації).

Розрахунок ведуть у такій послідовності:

а) визначають різницю між обсягом реалізації продукції в звітному періоді і цим самим обсягом реалізації продукції проіндексованим на зміну цін;

б) обчислюють різницю між проіндексованим на зміну цін обсягом реалізації продукції в звітному періоді і обсягом реалізації продукції в попередньому періоді.

2. Зміна повної собівартості реалізованої продукції (за рахунок обсягу її випуску і зміни цін).,

Розрахунок ведуть у такій послідовності:

а) визначають різницю між собівартістю реалізованої продукції в звітному періоді і цією самою собівартістю продукції, проіндексованої на зміну цін;

б) знаходять різницю між відхиленням за собівартістю реалізованої продукції в звітному періоді порівняно з попереднім періодом і попередньо визначеним результатом (2а).

3. Зміна цін на реалізовану продукцію (визначається як різниця між зміною обсягу реалізації за рахунок ціни реалізації і собівартості продукції за рахунок обсягу її випуску (1а - 2а).

4. Зміна адміністративних витрат, витрат на збут продукції, інших операційних витрат - розраховується як різниця між сумарним розміром цих витрат звітного і попереднього періоду з урахуваннями і того, що це фактор зворотного впливу на чистий прибуток підприємства (збільшення цих витрат зменшує прибуток).

5. Зміну фінансових доходів - розраховують сальдовим способом як різницю між фінансовими доходами звітного і попереднього періодів.

6. Зміну фінансових витрат - розраховують сальдовим способом як різницю між фінансовими витратами звітного і попереднього періодів з урахуваннями і того, що це є фактор зворотного впливу на прибуток підприємства.

7. Зміна податку на прибуток підприємства (розраховується як різниця між сплаченим податком на прибуток підприємства звітного і попереднього періодів з врахування того, що це фактор зворотного впливу на прибуток підприємства).

Після розрахунку складають узагальнену аналітичну таблицю підрахунку факторів, що мали вплив на зміни чистого прибутку підприємства.

9.4. Аналіз показників рентабельності

Оцінюють інтенсивність та ефективність діяльності підприємства не лише за показником прибутку, але й за показником рентабельності.

Рентабельність - це відносний показник, що характеризує рівень ефективності (дохідності) діяльності підприємства [14,57,61].

Показники рентабельності повніше, аніж прибуток, характеризують остаточні результати роботи підприємства, оскільки вони показують співвідношення прибутку з наявними або використаними ресурсами.

Розрізняють такі показники рентабельності [27,40,68]:

- рентабельність підприємства;

- рентабельність продажу;

- рентабельність окремого виробу.

Аналіз передбачає:

> оцінку показників рентабельності та їх динаміки;

> визначення впливу факторів на зміну рентабельності;

> виявлення резервів підвищення рівня рентабельності.

Для аналізу показників рентабельності використовують: ;

- бізнес-план;

- ф.№ 1 " Баланс підприємства ";

- ф. № 2 " Звіт про фінансові результати ";

- ф.№ 5 "Звіт про витрати на виробництво продукції (робіт, послуг)

- планові та звітні калькуляції;

- інформацію про ціни.

Найзагальнішим показником є рентабельність підприємства, оскільки у ньому відображається вплив усіх факторів виробництва, реалізації, а також ефективність використання оборотніх коштів [14,57,61].

Рентабельність підприємства - це відношення чистого прибутку до середньорічної вартості виробничих фондів.

Виконаємо аналітичне дослідження динаміки рентабельності підприємства за даними табл.9.1.

| Показники | За попередній рік | За звітний рік | Відхилення |

| 1. Чистий прибуток, тис. грн. | +292 | ||

| 2. Середньорічна вартість виробничих фондів, тис. грн. | + 1824 | ||

| 3. Виторг від реалізації продукції, тис. грн. | +1487 | ||

| 4. Рентабельність підприємства, % (1:2) | 11,5 | 12; 0 | +0,5 |

| |5. Реалізація на 1 грн. виробничих 1 фондів, коп. (3:2) | 160,6 | 151,9 | -8,7г |

| 6. Прибуток на 1 грн. реалізації, коп. (1:3) | 7, 15 | 7,89 | +0,74 |

| Таблиця 9.1 |

Фактичний рівень рентабельності підприємства у звітному році становить 12 %, що на 0, 5 % більше ніж попереднього року..

На відхилення за рівнем рентабельності вплинули два фактори:

- зміна прибутку на 1 грн. реалізації продукції:

+0,74 * 151,9 / 100= +1,12%

Зі збільшення прибутку на 1 грн. обсягу реалізації на 0, 74 коп. Рівень рентабельності збільшиться на 1,12 %;

- зміна реалізації на 1 грн. виробничих фондів:

-8,7*7,15/100= -0,62%

Зі зменшенням реалізації на 1 грн. виробничих фондів на 8, 7 коп. Рівень рентабельності зменшився на 0,62 %.

Отже, підвищення рівня рентабельності підприємства відбулося за рахунок зростання рентабельності продукції. Оскільки на підприємстві відбулося зниження ефективності використання виробничих фондів (основних і оборотних), то рівень рентабельності підприємства зменшився на 0,62 %. Звідси резерв підвищення рентабельності - 0,62 %.

Рентабельність продажу обчислюють діленням чистого прибутку (Чп) на суму виторгу від реалізації продукції, без ПДВ та акцизів (В) [15, 57,68]:

|

Показниси рентабельності продажу характеризують дохідність реалізованої продукції і показують, яку суму прибутку отримує підприємство з кожної гривні реалізованої продукції.

Для поглибленого аналізу ефективності діяльності підприємства на практиці використовують показник рентабельності окремих видів продукції.

Рентабельність окремих видів продукції (Рі) обчислюють за формулою [27,40, 57]:

|

де Ці - ціна і-го виробу;

Сі - собівартість і-го виробу.

Оцінюють ці показники методом порівняння фактичного їх рівня з плановим, прогнозованим. Окрім того, порівнюють фактичні темпи зростання показників з темпами зростання, передбаченими планом, прогнозом.

Насамперед проаналізуємо динаміку рентабельності продажу (табл. 9.2).

Таблиця 9,2 Оцінка динаміки рентабельності продажу

|

З табл. 9.2 видно, що рентабельність продажу підприємства підвищилася порівняно з бізнес-планом на 0, 30 %, а порівняно з попереднім роком - на 0, 74 %. Підвищення рівня рентабельності порівняно з рівнем, який передбачався бізнес-планом, відбулося за рахунок збільшення чистого прибутку. Для визначення впливу факторів на відхилення за рівнем рентабельності скористаємося методом підстановок. Визначимо рентабельність за умови, що прибуток узято за бізнес-планом, а виторг від реалізації - фактичний:

З табл. 9.2 видно, що рентабельність продажу підприємства підвищилася порівняно з бізнес-планом на 0, 30 %, а порівняно з попереднім роком - на 0, 74 %. Підвищення рівня рентабельності порівняно з рівнем, який передбачався бізнес-планом, відбулося за рахунок збільшення чистого прибутку. Для визначення впливу факторів на відхилення за рівнем рентабельності скористаємося методом підстановок. Визначимо рентабельність за умови, що прибуток узято за бізнес-планом, а виторг від реалізації - фактичний:

Отже, зі збільшенням прибутку на 292 ніс. грн. рівень рентабельності підвищився на 0.35 %.

Вплив зміни виторгу від реалізації:

7, 54 % - 7,59 % = - 0,05 5

Із збільшенням обсягу реалізації на 1487 тис. грн. рівень рентабельності знизився на 0,05 %.

Загальний вплив факторів:

+ 0,35 % - 0,05 % = + 0, 30 %.

Фактичний темп зростання рентабельності випереджає плановий - бізнес-планом передбачалося підвищити рентабельність на 0,45 % (7, 59 - 7,15), фактично рівень рентабельності зріс на 0,74 % (7,89 -7,15).

Тепер оцінимо рентабельність окремих видів продукції та за допомогою методу підстановок обчислимо вплив зміни середньореалізаційних цін і собівартості на відхилення за рівнем рентабельності, використавши дані табл. 9.3.

Тепер оцінимо рентабельність окремих видів продукції та за допомогою методу підстановок обчислимо вплив зміни середньореалізаційних цін і собівартості на відхилення за рівнем рентабельності, використавши дані табл. 9.3.

| Показники | Середньо- реал ізаційна ціна виробу, грн. | Собівартість виробу, грн. | Рівень; рентабельності,: % |

| За планом | 33.3 | ||

| За плановою собівартістю і фактичною ціною | 38,9 | ||

| Фактично | 35, 1 |

Як бачимо з табл. 9.3, фактичний рівень рентабельності окремого виробу збільшився на 1, 8 % (35,1 - 33, 3). На відхилення за рівнем рентабельності вплинула зміна:

а) середньореалізаційної ціни:

38,9-33,3 = + 5,6 %;

б) собівартості:

35,1-38,9 = -3,8 %;

Загальне відхилення: + 1,8 %.

Отже, рівень рентабельності збільшився на 5, 6 % за рахунок підвищення середньореалізаційної ціни на одиницю виробу і зменшився на 3, 8 % - за рахунок підвищення його собівартості.

Щоб визначити напрями збільшення прибутковості виробництва, під час аналізу доцільно визначити питому вагу виробів [14,57,61]:

- з низькою рентабельністю;

- з рентабельністю, близькою до середньогалузевої

- високою рентабельністю.

Окрім того, рекомендується вивчити тенденцію зміни рентабельності порівняно з попередніми періодами. Це дасть керівництву підприємства змоги прийняти правильне управлінське рішення щодо формування виробничої програми на майбутній період.

АНАЛІЗ ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА

10.1. Роль, значення та завдання аналізу фінансового стану підприємства

Сучасний розвиток економіки вимагає від підприємств ведення збалансованої економічної політики для підтримки та зміцнення фінансового стану, платоспроможності й фінансової стійкості.

Аналіз фінансового стану підприємства є важливою частиною, а за сутністю - основою вироблення управлінських рішень на мікроекономічному рівні, тобто на рівні суб'єктів господарювання [15,57,68].

У ході виробничої діяльності підприємства виникає безперервний кругообіг капіталу, змінюються структура засобів та джерел їх формування, наявність та потреба у фінансових ресурсах і, як наслідок, фінансовий стан підприємства, Зовнішнім виявом якого є платоспроможність.

Поряд із Зовнішнім аспектом фінансового стану підприємства Існує внутрішній аспект. - це фінансова стійкість, яка відображає рівновагу грошових і товарних потоків, доходів і витрат, засобів і джерел їх формування. Для забезпечення цієї рівноваги підприємство має володіти гнучкою структурою капіталу та вміти організувати його рух так, щоб забезпечити постійне зростання доходів, які повинні випереджати витрати. Все це дасть змогу досягти стійкої платоспроможності та створювати умови для ефективного функціонування підприємства [14,57,61].

Фінансовий стан підприємства, його платоспроможність і стійкість залежать від виробничої, комерційної та фінансової діяльності. Якщо виробничий та фінансовий плани успішно виконуються, то це позитивно впливає на фінансовий стан підприємства. І навпаки, внаслідок спаду виробництва та зменшення обсягів реалізації продукції та прибутку погіршуються як фінансовий стан підприємства, так і його платоспроможність [14,50, 61,68].

Стійкий фінансовий стан, своєю чергою, позитивно впливає на виробництво продукції, забезпечення планомірного надходження та витрачання грошових ресурсів, виконання розрахункової дисципліни.

Основна мета аналізу фінансового стану - підвищення ефективності функціонування підприємства та пошук резервів такого підвищення. Для досягнення цієї мети необхідна оцінка результатів роботи підприємства за минулі періоди; розроблення заходів оперативного контролю За виробничо-господарською діяльністю, заходи із запобігання негативним явищам у діяльності підприємства та його фінансових результатах; аналіз надходження резервів підвищення результативності діяльності; розроблення обгрунтованих планів та нормативи [27,40,68].

Фінансовий стан підприємства - це сукупність показників, що відображають його здатність виплатити свої боргові зобов’язання. Фінансова діяльність охоплює процеси формування, руху та забезпечення зберігання майна підприємства, контролю за його використанням. Він є результатом взаємодії всіх елементів системи фінансових відносин підприємства.

Основними завданнями аналізу фінансового стану є [27,40,57]:

. Д) загальна оцінка фінансового стану, зокрема оцінка виконання плану з надходження фінансових ресурсів та їх використання;

2) перевірка виконання зобов’язань за платежами у бюджет, банках, кредиторах, а також використання засобів за цільовим призначенням і забезпеченості цими засобами;

3) використання права на кредитування, забезпеченість і ефективність кредиту;

4) виявлення можливостей поліпшення фінансового стану на основі залучення додаткових джерел фінансування і пришвидшення оборотності оборотних засобів;

5) розроблення заходів з використання виявлених резервів і контроль за їх використанням;

6) оцінка оборотних активів, їх стану та особливостей руху;

7) оцінка динаміки складу та структури джерел власного та запозиченого капіталу:

8) виявлення абсолютних і відносних показників фінансової стійкості підприємства, оцінка зміни її рівня;

9) оцінка платоспроможності підприємства та ліквідності активів його балансу;

10) виявлення та оцінка достатності наявних власних оборотних засобів;

11) оцінка дебіторської та кредиторської заборгованості, характеристика їх взаємозв’язку та оборотності;

12) оцінка оборотності оборотних засобів;

13) оцінка ділової активності підприємства.

Для оцінки фінансового стану використовують систему показників, таких, як майновий стан, структура і розміщення капіталу, наявність власних оборотних засобів, показники формування капіталу, ліквідність і платоспроможність підприємства, фінансова стійкість, дебіторська і кредиторська заборгованість, оборотність оборотних засобів, фінансові коефіцієнти, показники ділової активності та ін.

Існує кілька видів (методів) аналізу фінансового стану [27. 40.68]:

1. Трендовий (горизонтальний) аналіз, або вивчення ряду показників за окремий період, їхньої поведінки, тенденцій зростання або спаду.

2. Структурний (вертикальний) аналіз або визначення питомої ваги окремих показників у загальній величині.

3. Порівняльний аналіз - зіставлення показників із середньо галузевими, з показниками конкурентів, окремих ланок, з даними базисних періодів, з плановими.

4. Інтегральний аналіз, що грунтується на дюпонівській моделі фінансового стану, - використання в аналізі окремих показників для прийняття оперативних управлінських рішень.

Джерелами інформації для аналізу фінансового стану підприємства є [14, 57, 61]:

- нормативна та планова інформація;

- дані бухгалтерського, оперативного, статистичного обліку

- форма № 1 “Баланс підприємства”;

- форма № 2 “Звіт про фінансові результати”;

- форма № 3 “Звіт про власний капітал”;

- форма № 4 “Звіт про рух грошових коштів”;

- оперативні матеріали фінансового відділу та інші джерела.

Баланс є найінформативнішою формою для аналізу та оцінки фінансового стану підприємства. Сучасний баланс підприємства відповідає багатьом інформаційним потребам Ринкової економіки і побудований з урахуванням потреби міжнародних стандартів. Однією з важливих особливостей балансу (а також інших форм звітності) є відсутність у ньому планових показників і нормативів [27,40,68].

В умовах перебудови економіки фінансове планування втрачає риси централізованого адміністрування, встановлення ззовні безлічі параметрів для підприємства. Фінансове планування слугує передусім визначенню гнучкої стратегії і тактики господарювання, якнайшвидшому зміцненню свого становища за швидкозмінної ринкової кон’юнктури. Використання нормативів у фінансовій діяльності є справою вибору самого підприємства. Тому інформація про нормативи переходить у межі комерційної таємниці.

10.2. Основні напрямки аналізу балансу.

Вплив інфляції на валюту балансу

Основним джерелом інформації для аналізу фінансового стану є бухгалтерський баланс підприємства Його значення настільки велике, що аналіз фінансового стану нерідко називають аналізом балансу.

На підприємствах України, згідно з положенням (стандартом) бухгалтерського обліку, затвердженим Міністерством фінансів України від ЗО липня 1999 р., застосовується нова форма балансу згідно з П(С)БО № 2, яку приведено в повну відповідність до міжнародних стандартів [27,40,57].

Баланс - це групування інформації на початок і кінець звітного періоду, тобто підсумок господарських операцій на певну звітну дату. Тому, вивчаючи баланс, керівники підприємства складають уявлення про місце свого підприємства в системі аналогічних підприємств, пересвідчуються у правильності вибраного стратегічного курсу, ефективності використання ресурсів тощо [15,57,68].

Важливу інформацію з балансу черпають і аудитори, які мають змогу вибирати правильне рішення щодо виконання перевірок, виявлення слабких місць у системі обліку, різних помилок у зовнішній звітності клієнта. І, нарешті, аналітики для аналізу фінансового стану підприємства використовують передовсім дані балансу. Дня аналізу фінансового стану підприємства важливо вміти читати баланс, тобто знати зміст кожної зі статей, спосіб її оцінки, взаємозв’язок з іншими статтями, якісну характеристику. Уміння читати баланс дає можливість [14, 57,61]:

• одержати необхідний обсяг інформації про підприємство;

• розрахувати рівень забезпечення підприємства власними оборотними коштами;

• встановити, за рахунок яких факторів змінився розмір оборотних коштів;

• оцінити фінансовий стан підприємства за звітний період.

Отже, можна сказати, що баланс відповідає на запитання: “Яким є фінансовий стан підприємства на певний момент?”, але відповідь на значно важливіше запитання: “Чому саме склався такий стан?” можна одержати, тільки користуючись методами економічного аналізу фінансового стану.

Аналіз балансу відповідно до П(С)БО № 2. Новий баланс можна характеризувати як побудований за принципом нетто-балансу - основні засоби та матеріальні активи враховують за залишковою вартістю; дебіторська заборгованість - за відрахуванням резерву сумнівних боргів; запаси - за відрахуванням недостач, уцінок, знижок; власний капітал - за фактично вкладеною сумою з відрахуванням невідшкодованих збитків [27,40,68].ц

Аналіз фінансового стану за звітний період починається з його загальної оцінки за даними балансу. А дія того, щоб проаналізувати всі питання фінансового стану підприємства, необхідний етап, що передує аналізу, тобто приведення звітного балансу до такої форми, що, з одного боку, уможливлює об’єктивний аналіз, а з іншого - є максимально зручною для аналітичних розрахунків.

Аналіз балансу (ф.1) починається з експрес-аналізу, метою якого є поточна і достатньо швидка оцінка фінансового стану і динаміки розвитку підприємства. Експрес-аналіз балансу виконують в кілька етапів [27,40,57]:

1) підготовчий;

2) попередній огляд бухгалтерської звітності;

3) читання балансу.

Мета першого етапу — переконатися в тому, що баланс готовий до читання. Для цього виконують просту рахункову перевірку балансу за формальними ознаками і по суті. На цьому етапі необхідно перевірити правильність заповнення граф, наявність усіх необхідних форм і додатків, перевірити валюту балансу і всі проміжні підсумки, а також перевірити, чи всім вимогам П(С)БО відповідає складений баланс [15,57,68].

Експрес-аналіз показників балансу підприємства здійснюється в динаміці за допомогою персональних комп’ютерів. Застосовують просту систему аналітичних таблиць, послідовний перегляд яких даватиме повну інформацію про фінансовий стан підприємства. Це можуть бути [27,40,68]:

• господарські засоби підприємства (розмір господарських засобів, основні засоби, нематеріальні активи, оборотні кошти);

• основні засоби підприємства та їхня структура (вартість основних фондів, зокрема активної частини за первісною та остаточною вартістю, коефіцієнти зношення та відновлення};-

• структура і динаміка оборотних коштів (підсумок розділу 2 активу балансу);

• основні результати господарської діяльності підприємства (подаються в динаміці): Обсяг реалізації, прибуток, рентабельність;

• ефективність використання фінансових ресурсів (містить показники відсотків усіх фінансових ресурсів, зокрема власних і залучених, а також рентабельності фінансових ресурсів).

Залежно від цілей аналізу фінансового стану можна одержати -'(за допомогою комп’ютерів) і цілу низку інших аналітичних таблиць.

На другому етапі необхідно ознайомитись з примітками до звіту, оцінити тенденції основних показників діяльності, можливу якісну модифікацію в майбутньому фінансового стану підприємства [14,57,61 ].

Основний етап в експрес-аналізі - третій, тобто читання балансу. Він передбачає попереднє загальне Ознайомлення з результатами роботи підприємства і його фінансовим станом безпосередньо за бухгалтерським балансом, а також розрахунок коефіцієнтів, що характеризують фінансовий стан підприємства. Під час читання батансу з’ясовують [27,40,57]:

• характер зміни підсумків балансу і його окремих розділів і статей:

• доцільність розміщення майна підприємства;

• поточну платоспроможність і ліквідність підприємства.

Читання балансу починають із встановлення зміни валюти балансу за період, що аналізується. Для цього порівнюється валюта балансу за звітний і попередній періоди. Таке порівняння уможливлює визначення загального спрямування зміни балансу. Коли валюта балансу збільшується - це оцінюється позитивно, зменшується - негативно. Збільшення валюти балансу свідчить, як правило, про зростання виробничих можливостей підприємства. Але необхідно враховувати інфляцію. Зменшення валюти балансу означає спад у господарській діяльності підприємства (зниження попиту на продукцію, брак сировини, матеріалів тощо). Треба зазначити, що валюта балансу відображає орієнтовну оцінку суми коштів, які є в розпорядженні підприємства. Ця оцінка є обліковою і не відображає реальної суми коштів, які можна отримати за майно, наприклад, у разі ліквідації підприємства. Поточна “ціна” активів залежить від ринкової кон’юнктури і може відхилятися в будь-який бік від звітної, особливо в період інфляції [14,50,61,68].

Для загальної оцінки динаміки фінансового стану необхідно встановити співвідношення динаміки балансу з динамікою обсягу виробництва, реалізації продукції, а також прибутку підприємства.

Пришвидшений темп зростання обсягу виробництва, реалізації продукції і прибутку проти темпу зростання валюти балансу свідчить про поліпшення використання засобів підприємства. Відставання темпу зростання цих показників від темпів зростання суми балансу свідчитиме про погіршання використання засобів підприємства. Для розрахунку темпів зростання використовують звіти про виробництво продукції, про прибутки і збитки, складений баланс [27,40,68].

Дані ф. 1 та ф. 2 дають можливість під час читання балансу порівнювати їх із даними попередніх періодів, з аналогічними показниками других підприємств, а також із загальновживаними, стандартними значеннями показників: прибутку, випущеної і реалізованої продукції в розрахунку на 1 гривню, середньорічної (квартальної) вартості майна. У державах ринкової економіки ці показники використовують для характеристики ділової активності керівництва підприємства. Для зарубіжних підприємств ці показники розробляють фінансові, податкові служби, а також різні підприємницькі союзи та фірми. У СНД такі показники поки що розробляють тільки на замовлення підприємств і відомств.

Отже, розглянуту методику загальної оцінки валюти балансу можна доповнити розрахунком коефіцієнтів приросту валюти балансу, коефіцієнтів виручки від реалізації продукції, коефіцієнтів приросту прибутку від реалізації, прибутку від інших видів діяльності підприємства. Ці коефіцієнти також дають змогу зробити загальну оцінку фінансового стану підприємства [27,40, 57].

Коефіцієнт приросту майна розраховують за формулою:

Кб= ((Б1 – Бо)/Бо)*100

Де Бі, Бо – середня величина майна за звітний період і попередні періоди

Kv = ((V1 – Vо)/Vо)*100

де V1, V о - виручка від реалізації продукції за звітний і попередній періоди.

Аналогічно розраховують коефіцієнти приросту прибутку від реалізації і приросту прибутку від інших видів діяльності.

Якщо коефіцієнт приросту виручки від реалізації (прибутку від реалізації та інших видів діяльності) буде вищим за коефіцієнт приросту майна, то це свідчить про поліпшення ситуації з коштами на підприємстві проти попереднього звітного періоду, і навпаки.

Насамкінець, крім зміни валюти балансу загалом, необхідно проаналізувати характер зміни окремих статей балансу, тобто виконати горизонтальний та вертикальний аналізи балансу [15,57,68].

Горизонтальний аналіз балансу полягає в порівнянні кожної статті балансу і розрахунку змін абсолютних і відносних величин, а також якісній характеристиці виявлених відхилень [14, 27,40,50,57,61,68].

Вертикальний аналіз балансу передбачає розрахунок відносних показників. Завдання вертикального аналізу - розрахунок питомої ваги окремих статей у загальній сумі валюти балансу й оцінка змін питомої ваги. За допомогою вертикального аналізу можна здійснювати міжгосподарські порівняння. Крім того, відносні показники пом’якшують негативний вплив інфляційних процесів.

Горизонтальний (динамічний) аналіз цих показників дає можливість установити абсолютні відхилення й темпи зростання за кожною статтею балансу, а вертикальний (струк-

турний) аналіз балансу - зробити висновки про співвідношення власного й позичкового капіталу, що свідчить про рівень автономності підприємства за умов ринкових відносин, про його фінансову стабільність. Горизонтальний та вертикальний аналіз можна виконувати за кілька звітних періодів.

Отже, можна назвати основні риси, наявність яких у балансі дає можливість зарахувати його до “позитивного” [27,40,68]:

1) збільшення валюти балансу наприкінці звітного періоду проти його початку;

2) зростання темпів приросту усіх активів над темпами приросту необоротних активів;

3) перевищення власного капіталу підприємства над позичковим і збільшення темпів його зростання проти темпів зростання залученого капіталу;

4) приблизно однакові темпи приросту дебіторської і кредиторської заборгованості;

5) перевищення частки власних оборотних коштів понад 10 %.

Після розгляду основних напрямків аналізу балансу необхідно ознайомитись також із впливом інфляції на валюту балансу.

Відомо, що для порівняння даних балансу на початок і кінець року* номенклатуру статей балансу за попередній звітний рік треба привести в повну відповідність до номенклатури та групування розділів і статей бухгалтерського балансу на кінець року. Крім того, для порівняння даних на початок і кінець звітного періоду необхідно враховувати вплив інфляції [14, 57,61].

Основною ознакою інфляції є зростання цін у середньому-, тобто збільшення середньої ціни всієї номенклатури товарів, які було взято за базу для виявлення рівня інфляції. V’ теорії і на практиці виділяють кілька рівнів інфляції: 1) низька інфляція, за зміни цін упродовж року не більше ніж на 1 %; 2) повзуча - на 10 %; 3) галопуюча - на 100 %; 4) гіперінфляція - на 1000 %; 5) суперінфляція на 10000 % та більше. Індекси інфляції становлять відповідно 1,01; 1,1; 2;11 та 101.

Невелика інфляція є допустимою і навіть корисною, бо сприяє зростанню активності власників грошей, вимушує вкладати їх у прибуткові заходи, оскільки гроші, що лежать без руху, втрачають у ціні. Однак висока інфляція негативно впливає на у весь виробничий процес і є основним дестабілізуючим фактором виробництва і фінансового стану підприємства. Інфляція знецінює всі доходи й надходження підприємства. Будь-яке відтермінування платежів призводить до того, що підприємство одержує лише частину доходу, який йому належить. Відомо, що баланс, складений за звітний період без урахування впливу інфляції, буде джерелом необ’єктивної інформації і користувачі можуть прийняти рішення, неадекватні реальним процесам, бо різні елементи балансу втрачають свою вартість з різною швидкістю. Наприклад, гроші та їх еквіваленти, дебіторська заборгованість, тобто вимога виплатити фіксовану суму в майбутньому, у зв’язку з інфляцією втрачають свою вартість і спричиняють збитки підприємства на суму зменшення купівельної спроможності грошей. І навпаки, підприємства, які збільшують свою кредиторську заборгованість, тобто несвоєчасно оплачують рахунки постачальників та інші зобов’язання (з оплати праці, розрахунків з бюджетом, страховими органами тощо), матимуть вигоду, бо згодом можуть розрахуватися грошима зі зниженою купівельною спроможністю. Тому об’єктивно оцінити фінансовий стан підприємства можна, тільки коригуючи дані балансу та інших форм бухгалтерської звітності з урахуванням інфляції [27,40,57].

10.3. Аналіз ліквідності та платоспроможності

У ринковій економіці, коли можлива ліквідація підприємств унаслідок їх банкрутства, одним з найважливіших показників фінансового стану є ліквідність.

Фінансовий стан підприємств можна оцінити з погляду його короткострокової та довгострокової перспектив. У короткостроковій перспективі критерієм оцінки фінансового стану підприємства є його ліквідність і платоспроможність, тобто здатність своєчасно і в повному обсязі розрахуватися за короткостроковими зобов’язаннями. Термін “ліквідний” передбачає безперешкодне перетворення майна на гроші. Ліквідність підприємства - це його спроможність перетворювати свої активи на гроші для виплати всіх необхідних платежів 14, 57, 61}.

Найліквіднішою є готівка (або сальдо балансового рахунка 311 “Поточні рахунки в національній валюті”). Наступним за рівнем ліквідності активом є короткострокові інвестиції (цінні папери), оскільки у разі необхідності їх швидко можна реалізувати.

Дебіторська заборгованість - теж ліквідний актив, оскільки передбачається, що дебітори оплатять рахунок у найближчому майбутньому [27,40,68].

Найменш ліквідним поточним активом є запаси, бо для перетворення їх на гроші спочатку треба їх продати. Отже, під ліквідністю будь-якого активу розуміють можливість перетворення його на гроші, а рівень ліквідності визначається тривалістю періоду, упродовж якого відбувається це перетворення. Що коротшим є цей період, то вищою буде ліквідність цього виду активів.

Короткострокові зобов’язання - це борги, строк сплати яких не перевищує одного року. Коли настає строк платежу, у підприємства має бути достатньо коштів для сплати. Аналіз ліквідності балансу полягає в порівнянні коштів з активу, згрупованих за рівнем їхньої ліквідності, із зобов’язаннями за пасивом, об’єднаними за строками їх погашення і у послідовності зростання цих строків/Залежно від рівня ліквідності активи підприємства поділяють на такі групи^14, 57,61]:

1. Найліквідніші активи (Аі) - це суми за всіма статтями коштів та їх еквівалентів, тобто гроші, які можна використати для поточних розрахунків. До них належать також короткострокові фінансові вкладення, цінні папери, які можна прирівняти до грошей (це рядки 150,220, 230,240 другого розділу активу балансу).

2. Активи, що швидко реалізуються, (Аг) - це активи, для перетворення яких на гроші потрібний певний час. У цю групу включають дебіторську заборгованість (рядки 160 до 220). Ліквідність цих активів є різною і залежить від суб’єктивних та об’єктивних факторів: кваліфікації фінансових працівників, платоспроможності платників, умов видавання кредитів покупцям тощо.

3. Активи, що реалізуються повільно (Аз), - це статті другого розділу активу балансу, які включають запаси та інші оборотні активи (рядки 100 до 140 включно, а також ряд. 250). Запаси не можуть бути продані, поки немає покупця. Інколи певні запаси потребують додаткової обробки для того, щоб їх можна було продати, а на все це потрібен час.

4. Активи, що важко реалізуються (АД - це активи, які передбачено використовувати в господарській діяльності упродовж тривалого періоду. У цю групу включають усі статті першого розділу активу балансу (“Необоротні активи”).

Перші три групи активів (найліквідніші; активи, що швидко реалізуються; активи, що реалізуються повільно) упродовж поточного господарського періоду постійно змінюються і тому належать до поточних активів підприємства.

Пасиви балансу відповідно до зростання строків погашення зобов’язань групуються так [27,40,57]:

1. Негайні пасиви (Пі) - це кредиторська заборгованість (рядки 530 до 610 включно), розрахунки за дивідендами, своєчасно не погашені кредити (за даними додатку до балансу).

2. Короткострокові пасиви (Пг) - це короткострокові кредити банків (рядок 500), поточна заборгованість за довгостроковими зобов’язаннями (рядок 510), векселі видані (рядок 520). Для розрахунку основних показників ліквідності можна користуватися інформацією четвертого розділу балансу (“Поточні зобов’язання”).

3. Довгострокові пасиви (Пз) - це довгострокові зобов’язання — третій розділ пасиву балансу.

4. Постійні пасиви (IX*) - це статті першого розділу пасиву балансу (“Власний капітал”) - (ряд. 380, а також ряд. 430,630).

Підприємство буде ліквідним, якщо його поточні активи перевищуватимуть короткострокові зобов’язання. Підприємство може бути більш чи менш ліквідним. Якщо на підприємстві оборотний капітал складається переважно з коштів (грошей) та короткострокової дебіторської заборгованості, то таке підприємство вважають ліквіднішим, ніж те, на якому оборотний капітал складається здебільшого із запасів. Для оцінки реального рівня ліквідності підприємства необхідний аналіз ліквідності балансу. Аналіз ліквідності підприємства передбачає два такі етапи[14,50,61,68]:

■ складання балансу ліквідності;

■ розрахунок та аналіз основних показників ліквідності.

Ліквідність балансу - це рівень покриття зобов’язань підприємства його активами, строк перетворення яких на гроші відповідає строкам погашення зобов’язань [15. 57,68).

Для визначення ліквідності балансу необхідно порівняти підсумки за кожною групою активу і пасиву балансу.

Баланс буде абсолютно ліквідним, якщо задовольнятиме такі умови [27,40. 57]:

• Найліквідніші активи перевищують негайні пасиви або дорівнюють їм.

• Активи, що швидко реалізуються, дорівнюють короткостроковим пасивам або більші за

них.

• Активи, що реалізуються повільно, дорівнюють довгостроковим пасивам або більші за

них.

• Активи, що важко реалізуються, менші за постійні пасиви.

Якщо на підприємстві виконуються перші три умови, тобто поточні активи перевищують зовнішні зобов’язання підприємства, то обов’язково виконується й остання умова, оскільки це свідчить про наявність у підприємства власних оборотних коштів, що забезпечує його фінансову стійкість. Невиконання однієї з перших трьох умов указує на те, що фактична ліквідність балансу відрізняється від абсолютної [14, 57, 61].

Якщо на підприємстві рівень ліквідності настільки великий, що після погашення най- терміновіших зобов’язань залишаються зайві кошти, то можна пришвидшити строки розрахунків з банком, постачальниками та іншими кредиторами.

Перспективну ліквідність можна визначити, порівнюючи активи, що реалізуються повільно, із довгостроковими пасивами, тобто з майбутніми надходженнями та платежами [15,57,68].

Баланси ліквідності за кілька періодів дають уявлення про тенденції зміни фінансового стану підприємства.

Для складання фінансового плану одним із джерел інформації є баланс ліквідності, за допомогою якого можна здійснювати прогнозні розрахунки на випадок ліквідації підприємства.

Другим етапом аналізу ліквідності підприємства є розрахунок та аналіз основних показників ліквідності. їх застосовують для оцінки можливостей підприємства виконати свої короткострокові зобов’язання. Показники ліквідності дають уявлення не тільки про платоспроможність підприємства на конкретну дату, а й у разі виникнення надзвичайних ситуацій [27,40,68].

Ліквідність підприємства, як відомо, можна оперативно визначити за допомогою коефіцієнтів ліквідності. Коефіцієнти ліквідності можуть бути різними за назвою, але сутність їх у загальних рисах однакова як на українських підприємствах, так і в зарубіжних фірмах та компаніях.

Основні показники ліквідності [27,40,57]:

1. Загальний коефіцієнт ліквідності (коефіцієнт покриття, коефіцієнт поточної ліквідності) дає загальну оцінку платоспроможності підприємства і розраховується за формулою:

|

Він показує, скільки гривень поточних активів підприємства припадає на одну гривню поточних зобов’язань. Логіка цього показника полягає в тому, що підприємство погашає короткострокові зобов'язання переважно за рахунок поточних активів. Отже, якщо поточні активи перевищують поточні зобов'язання, підприємство вважають ліквідним. Розмір перевищення задається коефіцієнтом покриття. Значення цього показника залежить і від галузі, і від вид}; діяльності. У європейській обліково-аналітичній практиці наводять критичне мінімальне значення цього показника. Визнано, що поточні активи повинні вдвічі перевищувати короткострокові зобов’язання [14,57,61].

Якщо на підприємстві відношення поточних активів і короткострокових зобов’язань нижче за 1: 1, це є свідченням високого фінансового ризику, оскільки підприємство неспроможне оплатити свої рахунки. Співвідношення 1: 1 відображає рівність поточних активів і короткострокових зобов'язань. Але, зважаючи на різний рівень ліквідності активів, можна вважати, що не всі активи будуть негайно реалізовані, а тому виникає загроза для фінансової стабільності підприємства. Якщо значення коефіцієнта покриття значно перевищує співвідношення 1: 1, то можна висновувати, що підприємство має значні оборотні кошти, сформовані завдяки власним джерелам. З позиції кредиторів підприємства такий варіант формування оборотних коштів є найприйнятнішим. Проте з погляду менеджера значне накопичення запасів на підприємстві, переведення грошей у дебіторську заборгованість може пояснюватись незадовільним управлінням активами. Коефіцієнт покриття може зменшитися під впливом двох факторів: збільшення поточних активів і значного зростання короткострокових зобов'язань [14,50,61,68].

Щоб з'ясувати причини зміни цього показника, необхідно проаналізувати зміни в складі джерел коштів та їх розміщенні, порівнюючи з початком року.

2. Коефіцієнт швидкої ліквідності - цей коефіцієнт за смисловим значенням аналогічний коефіцієнту покриття, тільки він обчислюється для вужчого кола поточних активів, коли з розрахунку виключено найменш ліквідну їх частину - виробничі запаси. Він обчислюється так [27,40, 68]:

|

Матеріальні запаси виключаються не стільки тому, що вони менш ліквідні, а, головне, через те, що кошти, які можна одержати в разі вимушеної реалізації виробничих запасів, можуть бути істотно нижчими за витрати на їхню закупівлю. За умов ринкової економіки типовою є ситуація, коли під час ліквідації підприємства одержують 40 % і менше від облікової вартості запасів. “Розумним” коефіцієнтом швидкої ліквідності є співвідношення 1:1.

Практично багато підприємств мають нижчий коефіцієнт швидкої ліквідності (наприклад, 0, 5: 1), тому для оцінки їхньої фактичної ліквідності треба проаналізувати тенденції зміни цього показника за певний період. Так, якщо зростання коефіцієнта швидкої ліквідності було пов’язане переважно зі зростанням невиправданої дебіторської заборгованості, то це свідчить про серйозні фінансові проблеми підприємства. У західній економічній літературі цей коефіцієнт називають коефіцієнтом миттєвої оцінки.

3. Коефіцієнт абсолютної ліквідності визначають за формулою [27,40,57]:

|

Цей коефіцієнт показує, яку частину короткострокових позикових зобовязань можна у разі необхідності виплатити негайно. Теоретично достатнім значенням для коефіцієнта абсолютної ліквідності є співвідношення 0, 2: 1. На практиці фактичні середні значення коефіцієнтів ліквідності бувають значно нижчими, але це ще не лає підстави говорити про неможливість підприємства негайно погасити свої борги, бо малоймовірно, щоб усі кредитори підприємства одночасно пред'явили йому свої боргові вимоги.

Ліквідність підприємств характеризує також показник маневреності власних оборотних коштів (капіталу, що функціонує). Він визначається як відношення грошових коштів що капіталу, що функціонує. Цей показник характеризує ту частину власних оборотних коштів, які перебувають у формі грошових коштів, що мають абсолютну ліквідність.

Для підприємства, яке нормально функціонує, цей показник змінюється від нуля до одиниці. Прийнятне орієнтовне значення показника встановлює підприємство самостійно. Воно залежить від різних факторів, наприклад, від того, наскільки високою є щоденна потреба підприємства у вільних грошових ресурсах.

Отже, можна сказати,, що ліквідність - це спроможність будь-якого з активів трансформуватися в гроші (кошти), а рівень ліквідності визначається тривалістю періоду, упродовж якого цю трансформацію можна здійснити. Що коротший цей період, то вищою є ліквідність [14,50,61,68].

Наявність різних показників ліквідності пояснюється різними інтересами споживачів аналітичної інформації: коефіцієнт абсолютної ліквідності є важливим для постачальників сировини і матеріалів; коефіцієнт швидкої ліквідності - для банків: коефіцієнт поточної ліквідності - для покупців і власників акцій та облігацій підприємства.

Проте варто спеціально зазначити, що ліквідність підприємства зовсім не тотожна його платоспроможності. Так, коефіцієнти ліквідності можуть характеризувати фінансовий стан як задовільний, однак ця оцінка буде, помилковою, якщо в поточних акгавах значну питому вагу матимуть неліквідні активи й короткострокова дебіторська заборгованість.

Платоспроможність означає наявність у підприємства коштів і еквівалентів, достатніх для розрахунків з кредиторської заборгованості, що потребує негайного погашення.

Ознаками платоспроможності є [27,40,68]:

• наявність грошей у касі, на поточних рахунках;

• відсутність протермінованої кредиторської заборгованості

Однак наявність тільки незначних залишків грошей на поточних рахунках знову ж таки не означає неплатоспроможності підприємства, бо кошти на поточні рахунки можуть надійти через декілька днів.

Загалом можна сказати, що вправність фінансового менеджера підприємства проявляється в тому, щоб на розрахунковому рахунку та в касі грошей було не менше (але й не більше), ніж потрібно для здійснення поточних платежів, а решта їх була вкладена в

матеріальні та інші ліквідні активи. Досягненню такого стану, крім усього іншого, сприяє грамотне складання платіжних календарів [27,40, 57],

Вважають, що в підприємства на поточному рахунку має бути залишок коштів, який дорівнює різниці між кредиторською заборгованістю всіх видів, строки оплати якої настають упродовж певного найближчого періоду (наприклад, тижня або декади) і поточною дебіторською заборгованістю на користь підприємства, платежі за якою очікуються в гой самий період.

Однією з повсякденних турбот фінансової служби підприємства є забезпечення повної платіжної готовності, зниження якої часто спричиняє великі непродуктивні витрати підприємства у вигляді пені за протермінування платежів. Для оцінки платоспроможності на підприємстві складають платіжний баланс (календар) на будь-яку дату [ 15,57,68].

Якщо сальдо в активі платіжного балансу, то це означає неплатоспроможність підприємства. Відомо, що оцінюють рівень платоспроможності за даними балансу на основі характеристики ліквідності оборотних коштів, тобто з урахуванням часу, необхідного для перетворення їх на готівку.

Підвищення рівня платоспроможності підприємства залежить від поліпшення результатів його виробничої та комерційної діяльності. Водночас надійний фінансовий стан залежить також і від раціональної організації використання фінансових ресурсів. Тому за умов ринкової економіки здійснюється не тільки оцінка активів і пасивів балансу, а й поглиблений щоденний аналіз стану й використання господарських засобів. Інформаційною базою для такого аналізу є дані управлінського обліку [14,57,61].

Дата добавления: 2015-08-02; просмотров: 900 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Аналіз собівартості окремих видів продукції | | | Аналіз фінансової стабільності |