|

Читайте также: |

Индикатором финансовой устойчивости строительной организации является её обеспеченность собственными средствами. Наибольшая степень финансовой устойчивости достигается без привлечения заемных средств, однако многие организации стремятся привлекать заемные средства. С одной стороны наличие заемных средств является ускорителем развития строительной организации и средством повышения эффективности её производственно-хозяйственной дельности (закупка нового оборудования, приобретение новых технологий и т.д.). С другой стороны - это свидетельство уменьшения степени финансовой устойчивости и риска.

Для оценки финансовой устойчивости предприятия используются следующие показатели:

1. Коэффициент соотношения заемных и собственных средств определяется как:

Кзс=Зк:Ск, (12.4)

где Зк - заемный капитал; Ск - собственный капитал.

Коэффициент соотношения заемных и собственных средств показывает, какая часть деятельности организации финансируется за счет заемных источников средств. Его величина должна быть <= 1.

2. Коэффициент автономии определяется как:

= Ск:ИБ,

(12.5)

где Иб - итог баланса.

Коэффициент автономии определяет степень независимости от заемных источников средств и показывает долю собственных средств в общем объеме ресурсов организации. Нормальное ограничение этого коэффициента > 0,5 означает, что все обязательства предприятия могут быть покрыты собственными средствами. Чем больше значение коэффициента, тем выше финансовая независимость организации.

3. Коэффициент маневренности собственного капитала определяется как:

Кмс= Сос: Ск,

(12.6)

где Сос - собственные оборотные средства.

Коэффициент маневренности собственного капитала показывает, какая часть собственного капитала используется для финансирования текущей деятельности предприятия. Величина этого коэффициента должна быть > 0,5.

4. Коэффициент обеспеченности запасов (3) собственными источниками финансирования определяется как:

Коз = Сос: 3.

(12.7)

Данный коэффициент показывает степень обеспеченности запасов собственными источниками финансирования и его величина должна быть >= 1.

Если значение этого коэффициента меньше 1, значит, собственных оборотных средств не хватает для покрытия расходов связанных с запасами предприятия.

Имеются и другие коэффициенты, характеризующие финансовую устойчивость предприятия.

Только три коэффициента (соотношения заемных и собственных средств, маневренности собственных средств и обеспеченности запасов собственными источниками финансирования) имеют универсальное применение, остальные используются весьма ограничено.

Задача 12.2.

| пп | Показатели | Нормальные ограничения | Сумма на начало периода, млн. руб. | Сумма на конец периода, млн. руб. | Отклонение за период |

| Исходные данные: | |||||

| Капитал и резервы | 51,76 | 47,72 | |||

| Краткосрочные заемные средства | 8,60 | ||||

| Долгосрочные заемные средства | |||||

| Внеоборотные активы | 49,12 | 38,60 | |||

| Оборотные активы, т.ч. | |||||

| Запасы | 1,48 | 1,77 | |||

| Собственные оборотные средства (стр.1 -(стр.4 + стр.3)) | 2,64 | 9,12 | |||

| Коэффициенты финансовой устойчивости: | |||||

| Коэффициент соотношения заемных и собственных средств (стр.2 + стр.3): стр.1. | <1,0 | 0,18 | + 0,18 | ||

| Коэффициент манёвренности собственных средств (стр.7: стр.1) | >0,5 | 0,05 | 0,19 | + 0,14 | |

| Коэффициент обеспеченности запасов собственными источниками финансирования (стр.7: стр.6). | >1,0 | 1,78 | 5,15 | + 3,37 |

В результате расчетов можно сделать следующие выводы:

1. У предприятия на конец года отмечен небольшой коэффициент со отношения заемных и собственных средств, величина которого соответствует норме и свидетельствует о преобладании собственного капитала в источниках финансирования.

2. Коэффициент маневренности собственных средств к концу года стал. больше, но не удовлетворяет ограничению. Поэтому у предприятия нет возможности для свободного финансового маневрирования своими средствами.

3. Коэффициент обеспеченности запасов собственными источниками увеличился к концу года и равен 5,12, что вполне удовлетворяет ограничению. Поэму можно считать сумму собственных оборотных средств пред. приятия более чем достаточной для обеспечения запасов.

Анализ показывает, что для улучшения финансовой устойчивости предприятия необходимо улучшить ряд финансовых показателей, для чего необходимо изменить величину запасов и затрат предприятия, а также внести изменения в источники собственных или заемных средств.

Финансовую устойчивость предприятия характеризуют источниками формирования запасов и затрат.

Существуют четыре стадии финансового состояния предприятия:

1. абсолютная финансовая устойчивость, когда запасы и затраты полностью обеспечены собственными оборотными средствами;

2. нормальная финансовая устойчивость, когда собственных оборотных средств не хватает и запасы и затраты обеспечиваются за счет долгосрочных кредитов;

3. неустойчивое финансовое состояние - когда уже не хватает не только собственных оборотных средств, но и долгосрочных кредитов. В этом случае запасы и затраты обеспечиваются краткосрочными кредитами;

4. кризисное финансовое состояние, когда не хватает собственных обо ротных средств, а также долгосрочных и краткосрочных кредитов. Для покрытия запасов и затрат требуется привлечение средств кредиторской задолженности (векселя к уплате, задолженность перед бюджетом, поставщики и подрядчики и др.).

Тема 13. Налогообложение строительных предприятий

Налоги и сборы - это обязательные платежи, взимаемые государством с юридических и физических лиц.

Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципальных образований

Под сбором понимается обязательный взнос (плата), взимаемый с организаций и физических лиц за пользование определенными правами или за разрешение на осуществление определенных видов деятельности, например

Тема 15. Инвестиции и их экономическая эффективность

Под инвестиционной деятельностью понимается вложение инвестиций (денежных средств, ценных бумаг, недвижимости, оборудования и др.) и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта.

Инвестиционный цикл состоит из трех стадий: подготовительной, инвестиционной и эксплуатационной (рис. 15.1).

Стадии инвестиционного цикла: 1 - подготовительная; 2 - инвестиционная; 3 - эксплуатационная.

Рис. 15.1. Инвестиционный цикл

На протяжении первых двух стадий происходит вложение средств, в течение третьей - их возврат и получение дохода.

Каждая из стадий может разделяться на этапы в соответствии с поставленными задачами, которые в свою очередь подразделяются на отдельные виды работ. Работы, выполняемые на каждой стадии инвестиционного процесса (цикла), зависят от объекта вложения инвестиций.

Таким образом, работы, выполняемые в процессе инвестирования средств в обновление оборудования, будут существенно отличаться от работ выполняемых при инвестировании в капитальное строительство.

Объектом инвестиционной деятельности являются инвестиции.

Участниками инвестиционного процесса являются: инвестор, заказчик, генподрядчик, субподрядчики, поставщики товарно-материальных ценностей, строительной техники и оборудования, проектно-изыскательские организации и др.

По финансовому определению инвестиции - это все виды активов (денежные средства, ценные бумаги, машины, оборудование, лицензии, технологии, ноу-хау и другие ценности), вкладываемые в объекты предпринимательской и иной деятельности с целью получения прибыли и (или) достижения иного полезного эффекта.

По экономическому определению инвестиции - это долгосрочные вложения средств как внутри страны, так и за рубежом в целях создания новых и модернизации действующих предприятий, освоения новейших

технологий и техники, увеличения объема производства и получения прибыли.

Классификация инвестиций:

- по формам собственности: частные, цель которых получение прибыли и государственные, осуществляемые также с целью регулирования развития экономики.

- по объектам вложения: финансовые инвестиции (акции, облигации и иные ценные бумаги) и производственные инвестиции (материальные — инвестиции в основной и оборотный капитал и нематериальные - инвестиции в имущественные права, в кадры, в научно-исследовательские и опытно-конструкторские разработки - НИОКР).

Экономическая эффективность производственных инвестиций Для оценки экономической эффективности инвестиций используются следующие показатели:

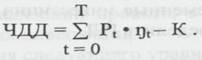

1. Чистый дисконтированный доход (ЧДД) - это разница между будущим доходом от реализации проекта, в который вкладываются инвестиции и инвестиционными вложениями за расчетный период времени, приведенными к одному году и определяется как:

(15.1)

где Т - продолжительность расчетного периода (лет); t - порядковый номер года; Pt - предполагаемые годовые денежные поступления от реализации

проекта в течение Т лет;

К, - величина ежегодных инвестиций в денежном выражении; nt = 1: (1 + Е)' - коэффициент дисконтирования, где Е - норма

дисконта (%). Если инвестиции единовременные (К), то ЧДД рассчитывается как:

(15.2)

Если ЧДД инвестиционного проекта положителен, проект является эффективным и может рассматриваться вопрос о его принятии. Чем больше ЧДД, тем эффективнее проект. Если инвестиционный проект будет осуществлен при отрицательном ЧДД, инвестор понесет убытки.

Задача 15.1.

Инвестиционный проект предполагается реализовать за 3 года. Планируется, что будущий проект за 1 год принесет доход в 10 млн. руб., за 2 год - 15 млн. руб. и за 3 год - 20 млн. руб. Инвестиции являются единовременными и их сумма составляет 14 млн. руб. При этом норма дисконта Е -10%. Определить ЧЧД.

Решение.

| t | Поток платежей (млн. руб.) | Коэффициент дисконтирования | Дисконтированный поток" платежей (гр.2 • гр.З.) |

| -14 | -14 | ||

| 0,9 | |||

| 0,826 | 12,39 | ||

| 0,751 | 15,02 | ||

| Итого (ЧДД) | 22,41 |

ЧДД > 0, следовательно, проект эффективен.

2. Индекс доходности (ИД) - это отношение будущего дохода от реализации проекта, в который вкладываются инвестиции к величине этих инвестиций за расчетный период времени, приведенными к одному году и определяется как:

(15.3)

Если инвестиции единовременные (К), то индекс доходности рассчитывается как:

(15.4)

Проект считается эффективным, если ИД > 1.

Дата добавления: 2015-10-21; просмотров: 139 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Анализ платежеспособности | | | Задача 15.3. |