Читайте также:

|

В данном разделе необходимо описать возможные риски, с которыми может столкнуться предприятие.

Структура раздела, как правило, имеет следующий вид:

1. формирование полного перечня возможных рисков;

2. оценка вероятности проявления рисков;

3. ранжирование рисков по вероятности проявления;

4. оценка ожидаемых размеров убытков при их осуществлении;

5. установление и обоснование приемлемого уровня риска (определение области допустимого риска);

6. выделение наиболее существенных рисков;

7. страхование рисков.

Деятельность субъектов хозяйственных отношений постоянно связана с риском. Основными видами финансовых рисков являются:

I. Риски, связанные с изменением покупательной способностью денежных средств.К ним относятся:

1. Инфляционный pиск – риск возможного обесценения денег при опережающем росте инфляции по сравнению с суммами полученных доходов.

2. Дефляционный риск - риск, обратный инфляционному. Связан с ростом покупательной способности денег и ухудшением финансового положения предприятия вследствие меньшего снижения цен на сырье, чем на конечную продукцию предприятия.

3. Валютные риски - риски, связанные с опасностью валютных потерь вследствие резкого изменения курса одной валюты по отношению к другой.

4. Риски ликвидности - это риски, связанные с возможностью потерь при реализации ценных бумаг или других товаров из-за изменения оценки их качества и потребительной стоимости.

II.Риски, связанные с инвестициями, т.е. с вложением капитала. К ним относятся:

1. Риск упущенной выгоды - это риск неполученная прибыль в результате неосуществления какого-либо мероприятия (например, страхование, хеджирование, инвестирование т. п.). Связан с инвестированием капитала в проект с более низкой доходностью, чем, например, банковский кредит.

2. Риск снижения доходности возникает при уменьшении доходности по портфельным инвестициям, вкладам, кредитам и т. д. Включает в себя следующие разновидности:

3. Процентные риски к ним относится опасность потерь коммерческими банками, кредитными учреждениями, инвестиционными институтами в результате превышения процентных ставок, выплачиваемых ими по привлеченным средствам, над ставками по предоставленным кредитам. К процентным рискам относятся также риски потерь, которые могут понести инвесторы в связи с изменением дивидендов по акциям, процентных ставок на рынке по облигациям, сертификатам и другим ценным бумагам.

4. Кредитные риски - опасность неуплаты заемщиком основного долга и процентов, причитающихся кредитору. К кредитному риску относится также риск такого события, при котором эмитент, выпустивший долговые ценные бумаги, окажется не в состоянии выплачивать проценты по ним или основную сумму долга. (Кредитный риск может быть также разновидностью рисков прямых финансовых потерь)

5. Риск прямых финансовых потерь включает в себя биржевой риск, риск банкротства.

6. Биржевые риски представляют собой опасность потерь от биржевых сделок. К этим рискам относятся: риск неплатежа по коммерческим сделкам, риск неплатежа комиссионного вознаграждения брокерской фирмы и т. п.

7. Риск банкротства представляет собой опасность в результате неправильного вложения капитала его полной потери и неспособности рассчитаться по обязательствам.

III. Риски, связанные с изменением спроса на продукцию, выпускаемую предприятием, связаны с тем, что в случае снижения выручки от реализации предприятия его прибыль уменьшается в гораздо большей степени. Источником риска в данном случае является операционный левередж. (Левередж это некоторый фактор, небольшое изменение которого может привести к существенному изменению ряда результативных показателей).Необходимо отметить, что риск, связанный с изменением спроса на продукцию предприятия, есть достаточно серьезная опасность недостаточности прибыли для осуществления из нее всех обязательных платежей, установленных вне зависимости от размера полученной прибыли. (отчисления в фонды, амортизация, заработная плата, аренда, % за кредит)

IV. Риски, связанные с привлечением заемных средств в качестве источников финансирования, есть риски ошибки в расчетах эффективности такого привлечения. Источником риска в данном случае является финансовый левередж. Безусловно, заемные средства вообще целесообразно привлекать лишь в тех случаях, когда эффективность их использования существенно выше, чем уровень уплачиваемых за них процентов. Этот процесс называется финансовым рычагом.

Наиболее часто анализируемые риски:

• Имущественный ущерб в результате повреждения (пожар, стихийное бедствие, авария и т.д.)

• Противоправные действия третьих лиц

• Падение продаж, связанное с резким падением спроса

• Невыполнение обязательств поставщиками сырья

• Инфляция

• Действия администрации района или города, а также проверяющих органов

• Подорожание оборудования.

При написании бизнес-плана требуется хотя бы ориентировочно оценить, какие риски наиболее вероятны, во что они могут обойтись, а также продумать меры по их предотвращению или действия, направленные на уменьшение потерь, вызванных этими рисками.

Еще одним методом анализа рисков может быть расчет важнейших финансовых показателей проекта по пессимистическому сценарию.

Оценка рисков и возможности их возникновения позволит минимизировать убытки при возникновении потерь за счет применения различных страховых программ.

Контрольные вопросы.

1. Что такое экономический эффект и экономическая эффективность?

2. Каковы признаки классификации показателей эффективности инвестиций?

3. Какова методика расчета чистой приведенной стоимости проекта?

4. Какими показателями характеризуется эффективность инвестиций?

5. Опишите структуру и состав оценочных показателей финансового состояния предприятия.

6. Приведите основные финансовые риски бизнес-проекта и меры по их минимизации.

БИБЛИОГРАФИЧЕСКИЙ СПИСОК

1. Горемыкин В.А. Планирование на предприятии: Учебник. – М.: Издательство Юрайт, 2010

2. Дубровин И.А. Бизнес-планирование на предприятии: Учебник для бакалавров. – М.: Дашков и К, 2011

3. Рябых Д.А., Захарова Е.И. Бизнес-планирование на компьютере. – Спб.: Питер, 2009

4. Сергеев А. А. Экономические основы бизнес-планирования: Учеб. пособие для вузов. М.:ЮНИТИ-ДАНА, 2012. - 303с.

5. Черняк В.З., Чараева Г.Г. Бизнес-планирование: Учеб.пособие. – М.: ЮНИТИ-ДАНА, 2012

6. Бекетова О.Н. Бизнес-планирование: курс лекций – М.: Институт экономики и права Ивана Кушнира, 2012 г.– электронный ресурс

7. Финансовый бизнес план: Учеб. пособие / Под ред.действ.члена Академии инвестиций РФ, д.э.н. проф. В.М. Попова – М.: Финансы и статистика, 2004. – 480 с.

8. Литовская Ю.В. Стратегия управления затратами на производство металлопродукции. Диссертация на соискание ученой степени кандидата экономических наук / Екатеринбург, 2002.

9. http://www.200planov.ru

10. http://www.bibliofond.ru

11. http://www.nejo.ru

12. http://www.cis2000.ru

13. http://files.school-collection.edu.ru

14. http://vocable.ru/dictionary/862/word/tipologija-rynkov

Приложение 1

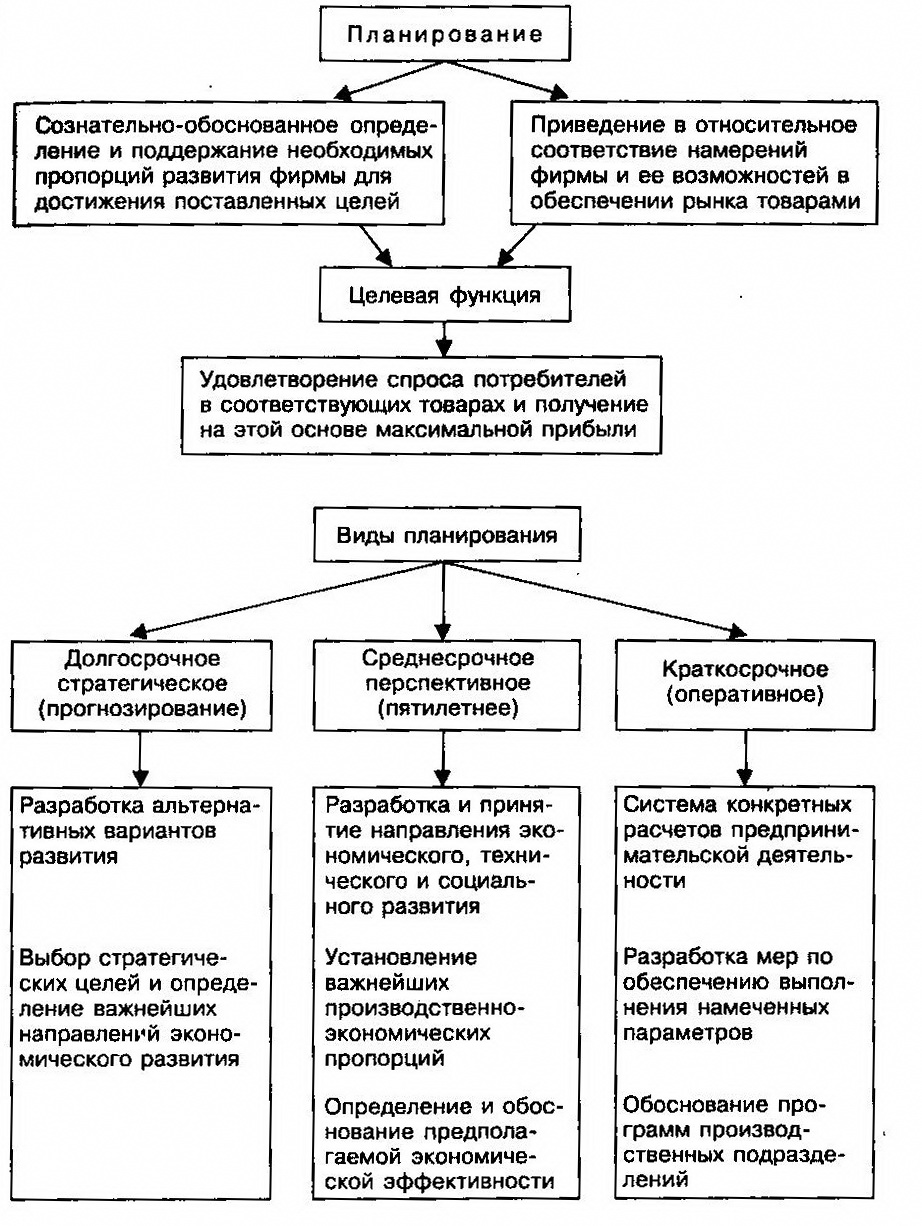

Планирование в системе предпринимательства

Приложение 2

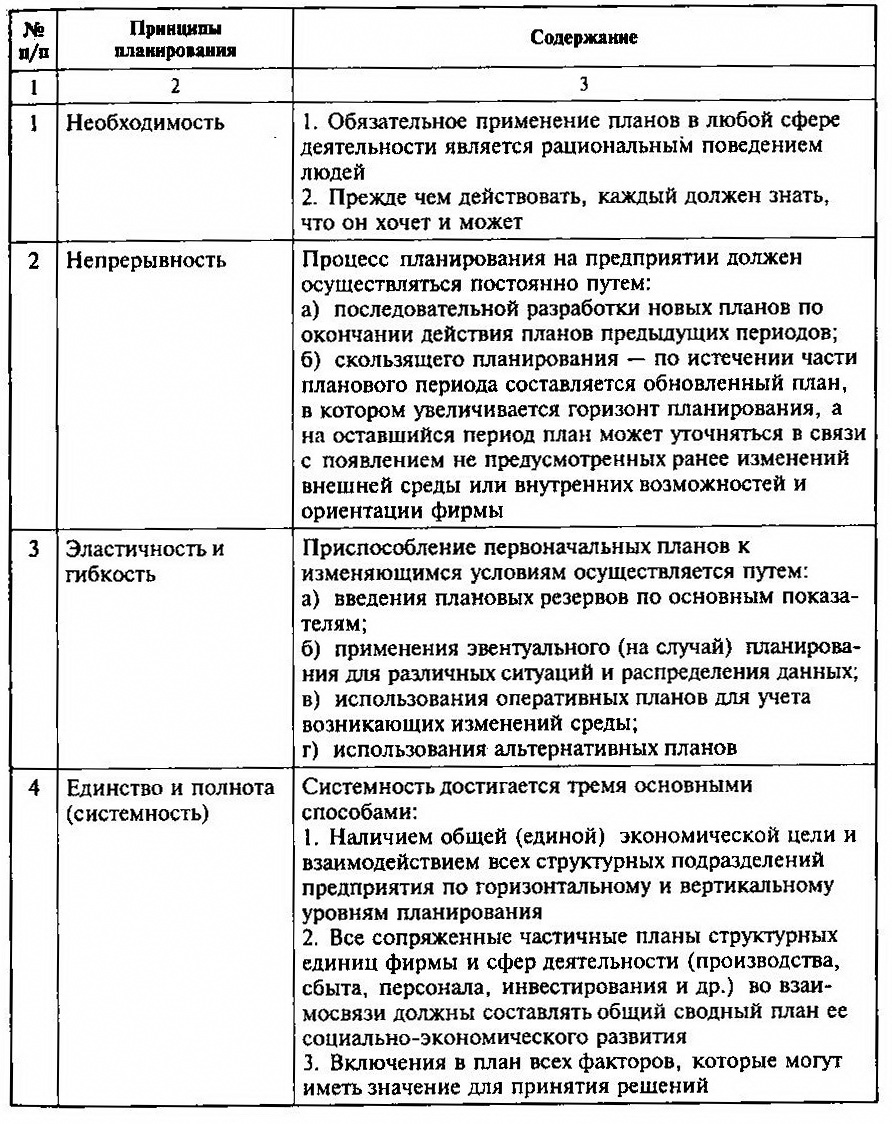

Основные принципы внутрифирменного планирования

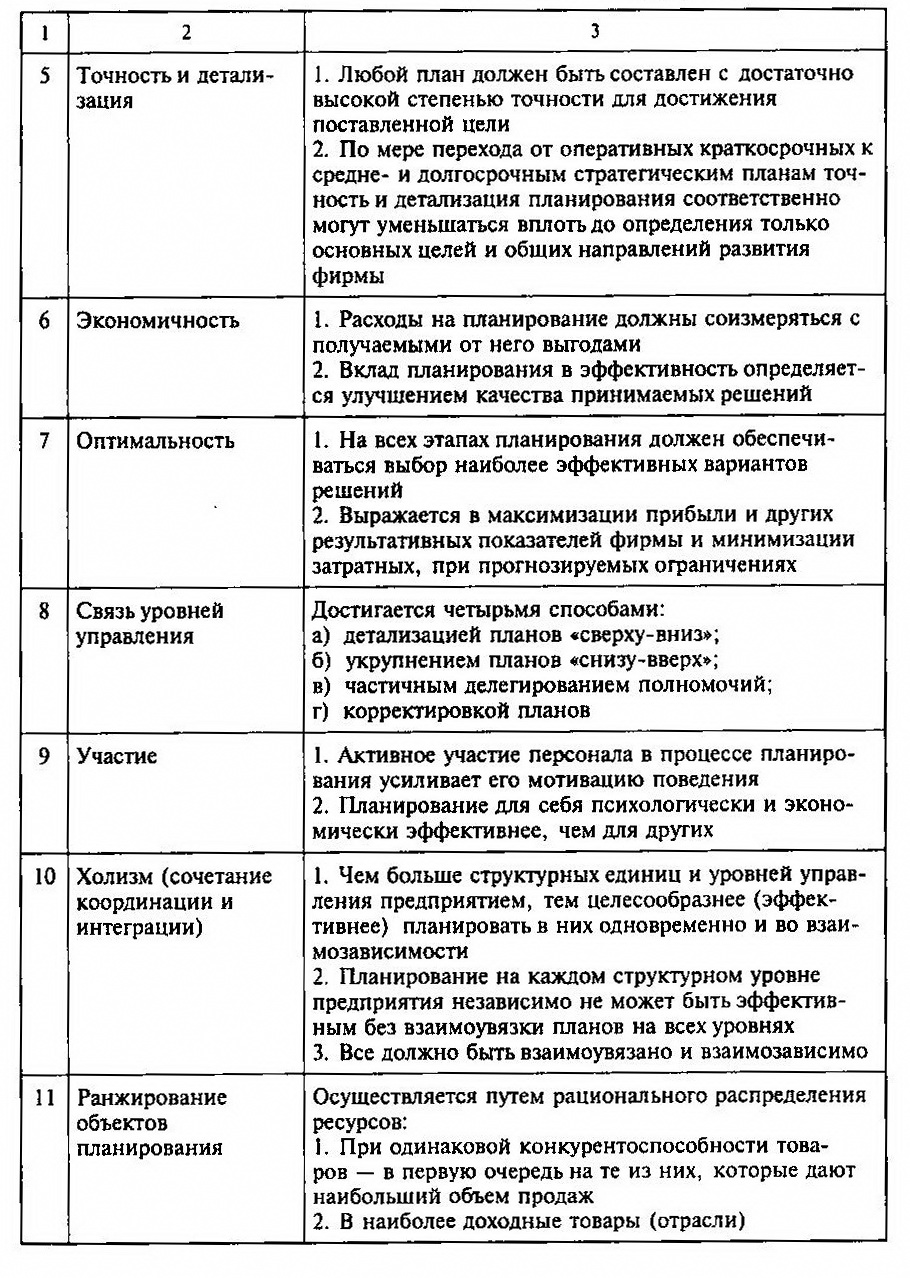

Продолжение приложения 2

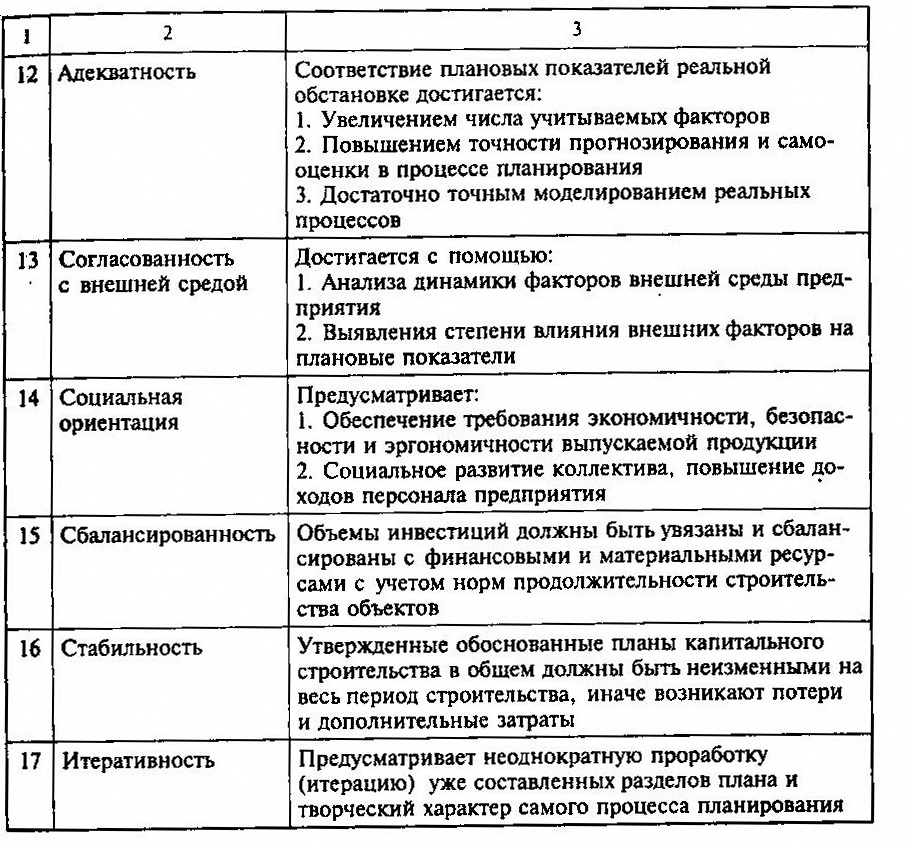

Окончание приложения 2

Приложение 3

Дата добавления: 2015-10-13; просмотров: 122 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Оценка фактического и прогнозного финансового состояния предприятия | | | Методы определения базовой цены |