Читайте также:

|

О "привлекательности" инвестиций в какой-либо объект можно судить по показателям общественной и коммерческой эффективности проекта в целом. Инвестировать денежные средства в какой-либо имеет смысл только, если:

- можно получить чистую прибыль выше, чем от хранения денег в банке;

- рентабельности инвестиции превышают темпы роста инфляции;

- проект рентабелен с учетом дисконтирования.

Типичная программа капиталовложений предусматривает оплату основных средств вначале программы и последующее получение прибыли в течение ряда лет. Для принятия решения о целесообразности осуществления инвестиционного проекта необходимо представлять, какие доходы способен генерировать проект и понимать, насколько весомы будущие доходы по отношению к текущему моменту времени. Для решения этой задачи предназначен показатель чистой текущей стоимости проекта (NetPresentValue).

В целом показатель чистой дисконтированной стоимости считается наиболее важным и объективным измерителем эффективности инвестиций. Он обладает достаточной устойчивостью при разных комбинациях исходных условий, позволяя во всех случаях находить экономически рациональное решение.

Расчет показателя NPVбазируется на определении совокупных чистых доходов и учете различной ценности денежных средств во времени. Формула расчета NPVимеет вид:

, (4.1)

, (4.1)

Где Т- расчетный период (срок жизни проекта);

t- конкретный год расчетного периода;

Dt- общая сумма доходов от инвестиций в год t;

Кt- сумма инвестиций в год t;

αt - коэффициент приведения к расчетному году.

Коэффициент дисконтирования призван дать оценку будущих притока, оттоков денежных средств по отношению к текущему моменту времени. Расчет коэффициента на каждом интервале планирования осуществляется по формуле:

at= 1/ (1+q)t, (4.2)

где q—ставка дисконтирования.

Ставка дисконтирования отражает приемлемый уровень доходности стороны, принимающей решение о реализации проекта. От выбора ставки напрямую зависит значение NPV и, следовательно, положительная или отрицательная оценка уровня доходности проекта. Существует несколько подходов к определению ставки дисконтирования:

- ставка, учитывающая уровень инфляции, минимальную доходность и риск реализации проекта;

- ставка, определенная как средневзвешенная стоимость капитала;

- фактическая рентабельность капитала компании;

- доходность альтернативных проектов.

При исчислении чистой текущей стоимости возможны следующие результаты:

- NPV>0, в течение жизни проект возместит первоначальные инвестиции и обеспечит получение дохода;

- NPV<0, показывает, что заданная сумма дохода не обеспечивается и проект убыточен;

- NPV=0, проект лишь окупает произведенные затраты, не принося дохода.

В этом случае благосостояние владельцев компании не меняется, но в то же время объемы производства возрастут, т.е. компания увеличится в масштабах. Поскольку нередко увеличение размеров компании рассматривается как положительная тенденция, проект все же принимается.

Вывод о том, что проект с отрицательным значением NPVубыточен, также не всегда корректен. Причиной отрицательного NPVможет быть не только отсутствие результата у проекта, но и не вполне верный выбор ставки дисконтирования - уровня доходности, с которым необходимо сравнивать доходы данного инвестиционного проекта.

Проведем расчет чистой дисконтированной стоимости проекта, для чего рассчитаем коэффициенты приведения, в которых ставка дисконтирования определяется с учетом текущего уровня инфляции, минимальной доходности и риска реализации проекта:

- уровень инфляции по официальным данным за 2013год составил 6,5%;

- величина поправки на риск принимается равной 5%;

- уровень минимальной доходности, отвечающий требованиям организации, составляет 4,5%.

Таким образом, суммарная ставка при расчете коэффициентов дисконтирования определена на уровне 16 %.

Таблица 4.6 – Значения коэффициента дисконтирования

| 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год | 8 год | 9 год | 10 год | |

| άt | 0,8621 | 0,7432 | 0,6407 | 0,5523 | 0,4761 | 0,4104 | 0,3538 | 0,3050 | 0,26295 | 0,2267 |

Как видно из расчета проект целесообразно принять, т.к. NPV= +5463481 руб. > 0, условие эффективности выполняется.

Однако показатель чистой текущей стоимости всего лишь дает ответ на вопрос, способствует ли анализируемый вариант инвестирования росту ценности фирмы или богатства инвестора вообще, но не говорит об относительной мере такого роста. Для этого используется показатель рентабельности инвестиций.

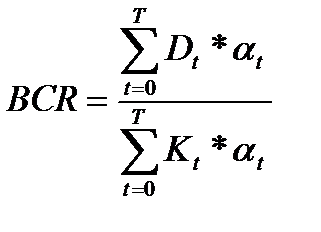

Коэффициент рентабельности инвестиций (Benefit-Cost-Ratio) —это показатель, позволяющий определить, в какой мере возрастает ценность фирмы в расчете на денежную единицу инвестиций. Расчет этого показателя производится по формуле:

(4.3)

(4.3)

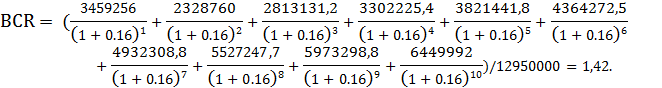

Условие эффективности по данному показателю следующее: BCR>1.

Данный показатель тесно переплетается с показателем NPV:

- если BCR > 1, то это означает, что сумма дисконтированных денежных доходов за расчетный период больше, чем сумма дисконтированных инвестиций =>NPV>0;

- BCR<1=>NPV<0;

- BCR=1=>NPV=0.

Этот индекс является относительным показателем: он характеризует уровень доходов на единицу затрат, т.е.эффективность вложений -чем больше значение этого показателя, тем выше отдача каждого рубля, инвестированного в данный проект. Благодаря этому критерий BCRочень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения: если два проекта имеют одинаковые значения NPV, но разные объемы требуемых инвестиций, то, очевидно, что выгоднее тот из них, который обеспечивает большую эффективность вложений.

Т.к. ВСR>1, то проект считается эффективным (с каждого вложенного рубля инвестор получает 42 копеек прибыли).

Следующий параметр, характеризующий эффективность инвестиционных вложений - показатель внутренний нормы окупаемости (Internal Rateof Return) показывает фактическую отдачу, обещаемую проектом в случае его осуществления и позволяет найти граничное значение коэффициента дисконтирования, разделяющее инвестиции наприемлемые и невыгодные. Его значение определяется как значение такой ставки дисконтирования q, при котором суммы дисконтированных доходов за весь расчетный период равны суммам дисконтированных инвестиций.

(4.4)

(4.4)

Условие эффективности для показателя: IRR>q.

По методу итераций значение IRRможно определить, используя формулу:

IRR=q’ +NPV’(q”-q’)/ NPV’+NPV” (4.5)

где q’ - ставка дисконтирования, при которой NPVпринимает ближайшее к нулю положительное (отрицательное) значение;

q” - ставка дисконтирования, повышающаяся (понижающаяся) на 1шаг по сравнению с q’, при которой NPVпринимает ближайшее к нулю отрицательное (положительное) значение;

NPV’ и NPV” - величины чистой дисконтированной стоимости соответственно при ставках q’ и q”.

Подсчет начинается с приближенного задания такой нормы дисконтирования, при которой суммарная текущая стоимость денежных поступлений равнялась бы текущей стоимости осуществленных затрат. Затем рассчитывается величина NPVи сравнивается с 0. Когда NPVменяет свое значение с “+” на “-” (или наоборот), определяется искомое значение величины IRR.

Показатель IRRcлужит индикатором уровня риска по проекту: чем в большей степени IRRпревышает требуемый уровень окупаемости, тем больше запас прочности проекта и тем менее страшны возможные ошибки при оценке величин будущих денежных поступлений.

Проведем расчёт показателя внутренней нормы окупаемости по методу итераций. Определим значение q, когда NPVменяет свое значение с“+” на “-”, а затем, используя необходимые вычисления, определим искомое значение величины IRR.

Таблица 4.7 - Расчет показателя внутренний нормы окупаемости

| Год | Cash-flow,руб. | 24% | 25% | ||

| αt | PV, руб. | αt | PV, руб. | ||

| 1 год | -12950000 | 0,80645 | -12950000 | 0,8 | -12950000 |

| 2982117,2 | 2789722,6 | 2767404,8 | |||

| 2 год | 0,65036 | 1514542,1 | 0,64 | 1490406,4 | |

| 3 год | 1802254,1 | 0,524487 | 1475451,5 | 0,512 | 1440323,2 |

| 4 год | 1823789,7 | 0,422974 | 1396754,2 | 0,4096 | 1352591,5 |

| 5 год | 1819438,2 | 0,341108 | 1303523,4 | 0,32768 | 1252210,1 |

| 6 год | 1791281,9 | 0,275087 | 1200554,1 | 0,209715 | 1144067,9 |

| 7 год | 1745196,5 | 0,221844 | 1094204,4 | 0,209715 | 1034380,1 |

| 8 год | 1685951,2 | 0,178907 | 988861,4 | 0,167772 | 927318,28 |

| 9 год | 1570696,7 | 0,178907 | 861824,96 | 0,134217 | 801722,6 |

| 10 год | 0,116354 | 750485,5 | 0,107374 | 692562,6 | |

| NPV= | 425924,2 | NPV= | -47012,6 |

Определим показатель IRR аналитически по формуле:

| ( |

| ) |

| %) |

| , |

| (25 |

| , |

| ) |

| , |

| ( |

| , |

| 425924,2 |

| , |

| , |

| , |

| 425924,2 |

| , |

| = |

| - |

| - |

| - |

| × |

| + |

| = |

| IRR |

Построим график зависимости NPV от q и определим значение показателя IRR графически.

Рисунок 4.1 – График зависимости NVP от q

IRR>q. Условие эффективности инвестиций выполняется, т.е. с учётом инвестиционного риска, данный проект может быть рекомендован к осуществлению.

Показатель периода окупаемости инвестиций (PaybackPeriod) состоит в определении того срока, который понадобится для возмещения суммы первоначальных инвестиций. Если говорить более точно, то он предполагает вычисление того периода, за который кумулятивная сумма денежных поступлений сравняется с суммой первоначальных инвестиций. Он особенно важен для нашего случая, когда при инвестировании используется заемный капитал.

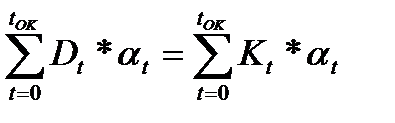

Значение РВР определяется суммированием нарастающим итогом положительных денежных потоков до того момента, когда NPVобращается в:

(4.6)

(4.6)

Условием эффективности инвестиций для показателя РВР является неравенство РВР< Т. Широкое использование в России данного показателя имеет серьезное основание наряду с простотой расчета иясностью для понимания. Этот показатель довольно точно сигнализирует о степени риска проекта, чем больший срок нужен хотя бы для возврата инвестированных сумм, тем больше шансов на неблагоприятное развитие ситуации, способное опрокинуть все предварительные аналитические расчеты. Кроме того, чем короче срок окупаемости, тем больше денежные потоки впервые годы реализации проекта, а значит и лучше условия для поддержания ликвидности фирмы.

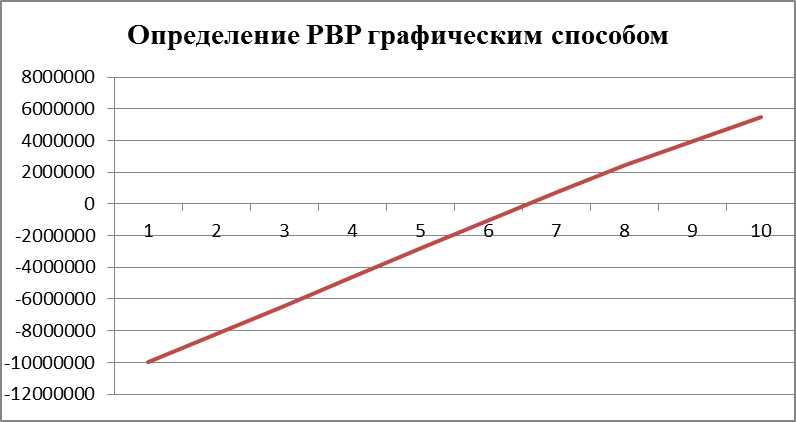

Проведем суммирование нарастающим итогом положительных денежных потоков, азатем, отобразим графически зависимость PresentValueот Т.

Таблица 4.8 - Расчет срока окупаемости инвестиций

Проект окупит вложения на седьмой год после начала экспруатации спецтехники. Остаток года, вкотором наступает положительный NPV:

365*[|-1000470,86|/1745196,5]=21день.

Таким образом, окупаемость инвестиций составляет 6лет и 21 деньс даты началаэксплуатации техники.

Рисунок 4.2 - Период окупаемости проекта

При заложенном в расчетах уровне доходов, текущих и инвестиционных затрат, а так же объема и условиях привлекаемого кредита проект необходимо признать как финансово состоятельный, что подтверждается положительным остатком свободных денежных средств на протяжении всего горизонта планирования.

Анализируя результаты расчета проекта, можно сделать выводы:

- чистая дисконтированнаястоимость имеет положительное значение –NPV= +5463481 рублей, т.е. дисконтированные потоки за весь расчётный период превышают инвестиционные затраты;

- внутренняя норма окупаемости инвестиций больше ставки дисконта -IRR= 25 %;

- коэффициент рентабельности инвестиций больше единицы -BCR=1,42;

- срок возмещения инвестиций меньше расчетного периода -РВР=6 лет 21 день с даты начала эксплуатации техники.

Данный инвестиционный проект признается эффективным, инвестиции в него целесообразны.

Дата добавления: 2015-09-06; просмотров: 223 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Описание рекомендуемого мероприятия | | | ТЕХНОЛОГИЯ ПРОИЗВОДСТВА |