Читайте также:

|

ТЕХНОЛОГИЯ

Осуществления дистанционного банковского обслуживания физических лиц

с использованием Системы «Онлайн Партнер»

Общие положения

1.1. Настоящая «Технология осуществления дистанционного банковского обслуживания физических лиц с использованием Системы «Онлайн Партнер» (далее – Технология) разработана в соответствии со следующими нормативными актами и внутренними документами ОАО «АИКБ «Татфондбанк»:

1.1.1. Гражданский кодекс Российской Федерации;

1.1.2. Федеральный закон от 10.12.2003г. № 173-ФЗ «О валютном регулировании и валютном контроле» (с учетом изменений и дополнений);

1.1.3. Федеральный закон от 07.08.2001г. № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (с учетом изменений и дополнений);

1.1.4. Положение ЦБ РФ от 03.10.2002г. № 2-П «О безналичных расчётах в Российской Федерации» (с учетом изменений и дополнений);

1.1.5. Положение ЦБ РФ от 26.03.2007г. № 302-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» (с учетом изменений и дополнений);

1.1.6. Положение ЦБ РФ от 24.12.2004г. № 266-П «Об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт» (с учетом изменений и дополнений);

1.1.7. Письмо ЦБ РФ от 27.04.2007г. № 60-Т «Об особенностях обслуживания кредитными организациями клиентов с использованием технологии дистанционного доступа к банковскому счету клиента (включая Интернет-банкинг)»;

1.1.8. Письмо ЦБ РФ от 05.04.2007г. № 44-Т «О проверке осуществления кредитными организациями идентификации клиентов, обслуживаемых с использованием технологий дистанционного банковского обслуживания (включая Интернет-банкинг)»;

1.1.9. Правила дистанционного банковского обслуживания физических лиц в ОАО «АИКБ «Татфондбанк» с использованием Системы «Онлайн Партнер» (утверждены Правлением ОАО «АИКБ «Татфондбанк», протокол от 08.06.2011г. №170, с учетом изменений и дополнений) (далее – Правила ДБО);

1.1.10. Инструкция по вкладам физических лиц (утверждена Правлением ОАО «АИКБ «Татфондбанк», протокол от 14.08.2008г. № 141, с учетом изменений и дополнений);

1.1.11. Положение о вкладах физических лиц в ОАО «АИКБ «Татфондбанк» (утверждено Правлением ОАО «АИКБ «Татфондбанк», протокол от 30.03.2012г. №124);

1.1.12. Положение об эмиссии, эквайринге банковских карт международных платежных систем Visa Incorporated и MasterCard Worldwide (утверждено Правлением ОАО «АИКБ «Татфондбанк» протокол от 23.12.2010г. №298);

1.1.13. Положение о порядке действий при обнаружении в системе Интернет-банкинга сетевых атак (утверждено Правлением ОАО «АИКБ «Татфондбанк», протокол от 24.12.2004г. №160/1);

1.1.14. План обеспечения непрерывной работы и восстановления работоспособности системы Интернет-банкинга (утвержден Правлением ОАО «АИКБ «Татфондбанк», протокол от 24.12.2004г. №160/1);

1.1.15. Порядок бухгалтерского учета вкладных операций и операций по текущим счетам физических лиц (без выдачи международной пластиковой карты ОАО «АИКБ «Татфондбанк») (утвержден Председателем Правления ОАО «АИКБ «Татфондбанк» 25.05.2010г., № 06.00.13.00);

1.1.16. Порядок бухгалтерского учета и документооборота по приему платежей от населения без открытия банковского счета в ОАО «АИКБ «Татфондбанк» (утвержден Председателем Правления ОАО «АИКБ «Татфондбанк» 09.01.2008г., № 04.00.11.00, с учетом изменений и дополнений) (далее - Порядок бухгалтерского учета приема платежей от населения);

1.1.17. Порядок бухгалтерского учета и документооборота по операциям с платежными картами в ОАО «АИКБ «Татфондбанк» (утвержден Председателем Правления ОАО «АИКБ «Татфондбанк» 01.03.2010г., № 16.00.09.00, с учетом изменений и дополнений);

1.1.18. Порядок бухгалтерского учета карт с логинами и паролями, средств подтверждения распоряжений клиентов ОАО «АИКБ «Татфондбанк» в системах дистанционного банковского обслуживания» (утвержден Председателем Правления ОАО «АИКБ «Татфондбанк» 15.07.2011г., № 21.00.37.00, с учетом изменений и дополнений) (далее - Порядок бухгалтерского учета карт с логинами и паролями);

1.1.19. Порядок бухгалтерского учета и документооборота по операциям перевозки денежной наличности и других ценностей Головного Банка, филиалов и внутренних структурных подразделений в ОАО «АИКБ «Татфондбанк» (утвержден Председателем Правления ОАО «АИКБ «Татфондбанк» 22.02.2012г., № 09.00.27.00) (далее – Порядок по подкреплению);

1.1.20. Формы документов, используемых при операциях с вкладами физических лиц (утверждены Председателем Правления ОАО «АИКБ «Татфондбанк» 04.05.2012г., № 03.06.10.00, с учетом изменений и дополнений) (далее – Формы документов по вкладам);

1.1.21. Формы документов, используемых по операциям с пластиковыми картами (утверждены Председателем Правления ОАО «АИКБ «Татфондбанк» 26.12.2011г., № 03.16.03.00, с учетом изменений и дополнений) (далее – Формы документов по пластиковым картам).

1.2. В рамках настоящей Технологии используются следующие понятия, термины и определения:

1.2.1. АБС Банка – автоматизированная банковская система Банка;

1.2.2. Банк – ОАО «АИКБ «Татфондбанк»;

1.2.3. Дистанционное банковское обслуживание (ДБО) – предоставление Банком Клиенту банковских и информационных услуг с использованием Системы «Онлайн Партнер»;

1.2.4. Договор на оказание услуг с использованием Системы «Онлайн Партнер» (Договор) – договор, заключенный между Клиентом и Банком в порядке, предусмотренном ст. 428 ГК РФ - путем присоединения Клиента к Правилам ДБО;

1.2.5. Идентификатор (Логин) – условное наименование, число или иная информация, позволяющая идентифицировать Клиента;

1.2.6. Идентификация – процедура установления личности Клиента с помощью идентификатора, подтверждающая факт личного присутствия Клиента в Системе и совершения непосредственно им финансовых операций (сделок) в Банке;

1.2.7. Информационный доступ – режим работы Системы «Онлайн Партнер», запрещающий регистрацию и исполнение Распоряжений на совершение операций в Системе, предоставляемый по желанию Клиента;

1.2.8. Клиент - физическое лицо, резидент или нерезидент РФ, заключившее с Банком Договор на оказание услуг с использованием Системы «Онлайн Партнер»;

1.2.9. Кодовое слово – слово, используемое для дополнительной идентификации Клиента при его обращении в Банк по телефону. Клиент и Банк обязаны предпринимать все необходимые меры для того, чтобы в течение всего срока действия Договора Кодовое слово не стало известно третьим лицам;

1.2.10. Сервис «Мобильный Партнер» – подсистема, предназначенная для пользования услугами Системы «Онлайн Партнер» с помощью мобильного телефона. Работа с Сервисом «Мобильный Партнер» осуществляется с помощью java-приложения, загружаемого в память мобильного телефона, в сетях любых операторов сотовой связи, предоставляющих услугу доступа в Интернет;

1.2.11. Ограниченный доступ к Системе «Онлайн Партнер» (Ограниченный доступ) – режим работы Системы «Онлайн Партнер», включающий ограниченный спектр возможностей Системы;

1.2.12. Пароль - последовательность символов, используемая для идентификации Клиента. Пароль используется многократно;

1.2.13. Письменное заявление – заявление, подписанное собственноручной подписью Клиента и подаваемое им при личной явке в Банк;

1.2.14. Полный доступ к Системе «Онлайн Партнер» (Полный доступ) – режим работы Системы«Онлайн Партнер», включающий все возможности Системы;

1.2.15. Распоряжение – электронное сообщение или несколько связанных электронных сообщений, содержащих указания Клиента Банку о совершении банковских операций;

1.2.16. Сеансовый ключ – цифровой код, который в момент времени является текущим и может быть проверен Банком. Используется для подтверждения Распоряжений Клиента;

1.2.17. Система «Онлайн Партнер» (Система) – система дистанционного банковского обслуживания, обеспечивающая формирование, передачу, регистрацию и исполнение Распоряжений Клиентов, и проведение на их основе финансовых и иных операций;

1.2.18. Стороны – Банк и Клиент;

1.2.19. Счет – банковский счет, открытый Клиенту в Банке;

1.2.20. Средство подтверждения – электронное средство, предназначенное для подтверждения Распоряжений Клиента на проведение операций или дополнительного средства идентификации в Системе.

Виды Средств подтверждения:

1.2.20.1. Комплект Сеансовых ключей – набор из нескольких нумерованных Сеансовых ключей, нанесенный на носитель;

1.2.20.2. eToken PASS – устройство для генерации Сеансовых ключей. eToken PASS представляет собой брелок, на экране которого отображается сгенерированный Сеансовый ключ при нажатии кнопки на корпусе;

1.2.20.3. SMS-код – сервис, обеспечивающий передачу Сеансовых ключей Банком Клиенту посредством sms-сообщений на номер мобильного телефона. Сеансовый ключ автоматически генерируется в Системе при формировании Распоряжения, а затем отправляется на номер мобильного телефона Клиента.

1.2.21. Тарифы – тарифы и условия обслуживания при оказании Банком услуг по дистанционному банковскому обслуживанию Клиентов с использованием Системы «Онлайн Партнер»;

1.2.22. Электронный документ – документ, в котором информация представлена в электронно-цифровой форме.

1.3. Предметом настоящей Технологии является описание схемы взаимодействия структурных подразделений Банка при осуществлении дистанционного банковского обслуживания физических лиц с использованием Системы «Онлайн Партнер». Документ регламентирует порядок совершения операций физическими лицами при использовании Системы «Онлайн Партнер», а именно формирование, передачу, регистрацию и исполнение Распоряжений Клиентов Банка – пользователей Системы «Онлайн Партнер», и проведение на их основе финансовых и иных операций. Контрагентами по данным операциям являются:

1.3.1. Банк;

1.3.2. Физические лица – резиденты и нерезиденты РФ, имеющие в Банке действующие счета.

Регистрация и подключение Клиента к Системе

2.1. При обращении Клиента в подразделение Банка с целью подключения к Системе и получения услуг ДБО, Клиент в обязательном порядке предоставляет в Банк документ, удостоверяющий личность.

2.1.1. Сотрудник подразделения Фронт-офиса Головного Банка (Филиала Банка), осуществляющий обслуживание физических лиц (далее – сотрудник Фронт-офиса Банка), выполняет следующие действия:

2.1.1.1. В обязательном порядке знакомит Клиента с порядком предоставления средств идентификации и подтверждения, с режимами работы и ограничениями при данном виде подключения, о возможности снятия ограничения (в случае их наложения), о способе доступа к Системе (далее – Условия подключения и обслуживания в Системе) и Тарифами Банка по Системе;

2.1.1.2. В случае согласия Клиента с условиями подключения и обслуживания в Системе и Тарифами Банка по Системе, проверяет в АБС Банка с помощью отчета «Поиск Клиента Системы «Онлайн Партнер», факт подключения Клиента к Системе;

2.1.1.3. Если Клиент являлся пользователем Системы, и по каким-либо причинам его доступ был приостановлен – выполняет операцию возобновления доступа в соответствии с п. 9 настоящей Технологии;

2.1.1.4. Если Клиент не был подключен к Системе ранее – формирует и распечатывает из АБС Банка с помощью отчета по обслуживанию Клиентов Системы Заявление о присоединении к Правилам ДБО по форме Приложения 1 к Правилам ДБО (далее – Заявление о присоединении к Правилам ДБО) в 2-х экземплярах. При этом в обязательном порядке указывает в Заявлениях о присоединении к Правилам ДБО следующую информацию, предварительно уточнив недостающие данные у Клиента:

· Идентификатор Комплекта Сеансовых ключей или идентификатор eToken PASS или номер мобильного телефона для сервиса «SMS-код»;

· Номер мобильного телефона Клиента;

· Кодовое слово, необходимое для дополнительной идентификации Клиента, в случае его обращения в Контакт-центр Банка.

2.1.1.4.1. В качестве Логина Клиента для доступа в Систему используется номер мобильного телефона (последние 10 цифр), указанный в Заявлении о присоединении к Правилам ДБО. Пароль на доступ в Систему отправляется посредством sms-сообщения на номер мобильного телефона, указанный в Заявлении о присоединении к Правилам ДБО;

2.1.1.4.2. Средство подтверждения может быть следующих видов:

· Комплекты Сеансовых ключей на бумажном носителе или на скретч-карте;

· Устройство eToken PASS;

· Сервис «SMS-код».

Подробное описание Средств подтверждения приведено в п. 5 настоящей Технологии.

2.1.1.5. Проверяет корректность и полноту информации в распечатанных Заявлениях о присоединении к Правилам ДБО и подписывает данные Заявления у Клиента;

2.1.1.6. Проставляет на Заявлениях о присоединении к Правилам ДБО свою визу с отметкой о месте и дате приема. Заполненное Заявление о присоединении к Правилам ДБО является основанием для регистрации Клиента в Системе и предоставления Клиенту услуг ДБО;

2.1.1.7. Формирует приходные документы на оплату подключения к Системе и выдачу/подключение Средств подтверждения и убеждается в факте проведения оплаты в кассовом подразделении Банка (только в случае, если данный вид вознаграждения предусмотрен Тарифами Банка);

2.1.1.8. Выдает Клиенту следующие документы:

· Конфиденциальный Комплект Сеансовых ключей, запечатанный в конверте либо нанесенный на скретч-карту либо устройство eToken PASS (в случае выбора Клиентом одного из указанных видов Средств подтверждения);

· Один экземпляр Заявления Клиента о присоединении к Правилам ДБО с указанием Логина Клиента, идентификатора Комплекта Сеансовых ключей или идентификатора eToken PASS или номера мобильного телефона для сервиса «SMS-код», и подписью Клиента в их получении;

· Сами Правила ДБО Клиенту на руки не выдаются. При необходимости Клиент может самостоятельно распечатать их с сайта Банка;

2.1.1.9. Осуществляет первичное подключение Клиента к Системе. Для этого в АБС Банка запускает отчет по обслуживанию Клиентов Системы в режиме выполнения активной операции «Первичное подключение».

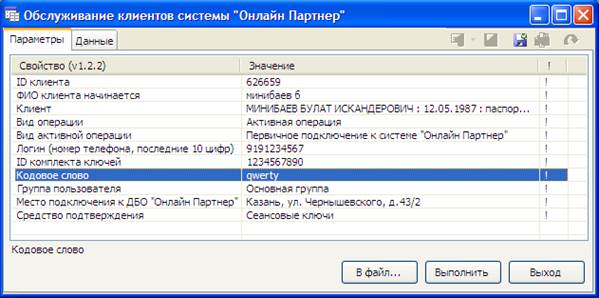

Схема №1

Внешний вид формы отчета по обслуживанию Клиентов Системы

в АБС Банка (с комментариями).

Активная операция первичной регистрации Клиента в Системе

| Поле | Комментарий |

| ID клиента | Идентификатор Клиента в АБС Банка. |

| ФИО клиента начинается… | Фамилия, имя, отчество Клиента. Поле следует заполнить в случае поиска Клиента по заданному ФИО в справочнике Клиентов в АБС Банка. |

| Клиент | Если заполнено поле «ID клиента», то в поле «Клиент» отобразится ФИО, дата рождения, паспортные данные Клиента с указанным идентификатором. Если заполнено поле «ФИО клиента начинается с…», то в поле «Клиент» отражается список Клиентов (с указанием даты рождения и паспортных данных), ФИО которых соответствуют заданным параметрам. Из данного списка следует выбрать Клиента, которого необходимо подключить к Системе. |

| Вид операции | Из выпадающего списка необходимо выбрать значение «Активная операция». |

| Вид активной операции | Из выпадающего списка необходимо выбрать значение «Первичное подключение к Системе. |

| Логин (Номер телефона, последние 10 цифр) | Необходимо ввести значение номера мобильного телефона Клиента (последние 10 цифр), которое будет использоваться в качестве Логина. |

| Средство подтверждения | Из выпадающего списка необходимо выбрать вид Средства подтверждения, которое требуется Клиенту: «Сеансовые ключи», «eToken» или «SMS-код». |

| ID комплекта ключей | Поле появляется в случае выбора в качестве Средства подтверждения – «Сеансовые ключи». Необходимо ввести значение ID Комплекта Сеансовых ключей, выданного Клиенту. |

| Номер eToken | Поле появляется в случае выбора в качестве Средства подтверждения – «eToken». Необходимо ввести значение ID устройства eToken PASS, выданного Клиенту. |

| Номер телефона (последние 10 цифр) | Поле появляется в случае выбора в качестве Средства подтверждения – «SMS-код». Необходимо ввести значение номера мобильного телефона Клиента (последние 10 цифр), на который будут передаваться Сеансовые ключи посредством sms-сообщения. |

| Кодовое слово | Необходимо ввести Кодовое слово, указанное в Заявлении Клиента о присоединении к Правилам ДБО. |

| Группа пользователя | Поле заполняется по умолчанию и редактированию не подлежит. |

| Место подключения к ДБО «Онлайн Партнер» | Из выпадающего списка необходимо выбрать подразделение, в котором Клиент подключается к Системе. |

После заполнения полей отчета необходимо нажать кнопку «Выполнить». При этом производится регистрация Клиента в Системе, а Пароль на доступ в Систему отправляется посредством sms-сообщения на номер мобильного телефона, указанный в Заявлении о присоединении к Правилам ДБО;

2.1.1.10. С помощью отчета в АБС Банка «Поиск Клиента Системы «Онлайн Партнер» проверяет факт успешного подключения Клиента к Системе;

2.1.1.11. Подшивает в юридическое дело Клиента оригинал второго экземпляра Заявления о присоединении к Правилам ДБО.

2.1.2. В конце рабочего дня контролирующий сотрудник Фронт-офиса Банка осуществляет процедуру последующего контроля вновь присоединенных к Системе Клиентов Банка:

2.1.2.1. Проверяет факт регистрации Клиента в Системе и наличие в регистрационной карточке Клиента необходимой информации с помощью отчета в АБС Банка «Информация о действиях сотрудников в ДБО «Онлайн Партнер». Особое внимание следует уделить наличию информации о Логине Клиента, ID Сеансовых ключей, ID eToken PASS, номере мобильного телефона для сервиса «SMS-код» и статусе Клиента в Системе;

2.1.2.2. Проверяет факт взимания комиссионного вознаграждения за подключение Клиента к услуге ДБО, если данный вид вознаграждения предусмотрен Тарифами Банка.

2.2. При получении от организации, обслуживающейся на зарплатном проекте, заявлений на выпуск, перевыпуск или продление пластиковых карт (далее – Заявление на карту) своих сотрудников с отметкой о подключении к Системе сотрудник Фронт-офиса Банка:

2.2.1. проверяет в АБС Банка с помощью отчета «Поиск Клиента Системы «Онлайн Партнер» факт подключения каждого Клиента к Системе;

2.2.2. для тех Клиентов, которые не были подключены к Системе ранее – выполняет подключение к Системе согласно п.2.1.1.9 настоящей Технологии, выбрав в поле «Место подключения к ДБО «Онлайн Партнер» значение «Зарплатный проект»;

2.2.3. В конце рабочего дня контролирующий сотрудник Фронт-офиса Банка осуществляет процедуру последующего контроля вновь присоединенных к Системе Клиентов Банка согласно п. 2.1.2 настоящей Технологии.

2.3. Формирование Клиентом заявки на подключение к Системе на официальном сайте Банка, при условии наличия у Клиента действующей пластиковой карты Банка (далее - заявка на подключение к Системе)

2.3.1. С целью подключения к Системе и получения услуг ДБО, Клиент в обязательном порядке заполняет в форме заявки на подключение к Системе на официальном сайте Банка следующие реквизиты:

· Фамилия, Имя, Отчество;

· Номер пластиковой карты;

· Срок действия пластиковой карты;

· Серия и номер паспорта;

· Номер мобильного телефона, указанный в Заявлении на карту;

· Пометка о согласии Клиента на присоединение к Правилам ДБО и подключение к Системе;

· Пометка о согласии на обработку персональных данных.

2.3.2. Заявка на подключение к Системе автоматически проверяется на соответствие содержащихся в ней реквизитов реквизитам, указанным в АБС Банка. В случае совпадения реквизитов проверяется наличие Клиента в Системе, если Клиент не найден – Клиент регистрируется в Системе. Пароль для входа в Систему высылается на номер мобильного телефона, указанный в заявке на подключение к Системе, посредством sms-сообщения. В качестве Логина для входа в Систему Клиент использует последние 10 цифр номера телефона, указанного в заявке на подключение к Системе. В качестве Средства подтверждения Клиенту подключается сервис «SMS-код» на номер, указанный в заявке на подключение к Системе. В качестве Кодового слова будет использоваться Кодовое слово по пластиковой карте, указанной в заявке на подключение к Системе.

2.3.3. Если Клиент уже был подключен к Системе ранее – отображается сообщение «Вы уже были подключены к Системе ранее. Для дальнейшего использования Системы обратитесь в офис Банка.».

2.3.4. В случае несовпадения введенных реквизитов реквизитам, указанным в АБС Банка, Клиенту отображается сообщение «Введенные реквизиты некорректны или Вы не являетесь клиентом Банка».

2.4. Обращение Клиента по телефону в Контакт-центр с целью подключения к Системе и получения услуг ДБО, при условии наличия у Клиента действующей пластиковой карты Банка

2.4.1. Клиент в обязательном порядке:

2.4.1.1. Дает согласие по запросу сотрудника Контакт-центра на обработку персональных данных, которые переданы или будут переданы Банку;

2.4.1.2. Сообщает сотруднику Контакт-центра следующие реквизиты:

· Фамилия, Имя, Отчество;

· Номер пластиковой карты;

· Срок действия пластиковой карты;

· Серия и номер паспорта;

· Номер мобильного телефона, указанный в Заявлении на карту.

2.4.2. Сотрудник Контакт-центра выполняет следующие действия:

2.4.2.1. Проверяет сообщенные Клиентом реквизиты на соответствие реквизитам, указанным в АБС Банка. В случае не соответствия реквизитов – предлагает Клиенту посетить Фронт-офис Банка для внесения изменений в реквизиты и подключения к Системе;

2.4.2.2. В случае соответствия сообщенных Клиентом реквизитов реквизитам, указанным в АБС Банка – проверяет в АБС Банка с помощью отчета «Поиск Клиента Системы «Онлайн Партнер» факт подключения Клиента к Системе;

2.4.2.3. Если Клиент уже был подключен к Системе ранее – сообщает о данном факте Клиенту и уведомляет о том, что для дальнейшей работы в Системе необходимо посетить Фронт-офис Банка;

2.4.2.4. Если Клиент не был подключен к Системе ранее – знакомит Клиента с Условиями подключения и обслуживания в Системе и уточняет у Клиента факт ознакомления с Правилами ДБО и Тарифами Банка по Системе, размещенными на официальном сайте Банка;

2.4.2.5. Получает устное согласие Клиента на присоединение к Правилам ДБО;

2.4.2.6. В случае согласия Клиента с условиями подключения, Правилами ДБО и Тарифами выполняет подключение к Системе согласно п.2.1.1.9 настоящей Технологии, выбрав в поле «Место подключения к ДБО «Онлайн Партнер» значение «Контакт-центр», введя в поле «Кодовое слово» значение Кодового слова со слов Клиента, в качестве средства подтверждения подключив сервис «SMS-код» на номер телефона, указанный в Заявлении на карту, а в поле «Входящий номер» введя значение номера телефона, с которого был осуществлен звонок Клиента;

2.4.2.7. В конце рабочего дня контролирующий сотрудник подразделения операционной поддержки и контроля качества Контакт-центра осуществляет прослушивание записей разговоров вновь присоединенных к Системе Клиентов Банка с сотрудниками Контакт-центра и сверку реквизитов, озвученных в ходе телефонного разговора, и реквизитов, указанных в АБС Банка.

После осуществления проверки ответственный сотрудник подразделения операционной поддержки и контроля качества Контакт-центра вносит в специальный отчет по проверке Клиентов ДБО, подключенных через Контакт-центр, отметку о корректности введенной информации.

В случае выявления фактов некорректного введения реквизитов Клиента, ответственный сотрудник подразделения операционной поддержки и контроля качества Контакт-центра доводит информацию до руководителя подразделения операционной поддержки и контроля качества Контакт-центра.

Дата добавления: 2015-09-02; просмотров: 71 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Микробиологические показатели питьевых сливок | | | Логин и Пароль на доступ в Систему |