Читайте также:

|

Основа доходного метода — представление о стоимости как текущем эквиваленте всех ожидаемых чистых доходов, которые оцениваемый объект при разумном использовании может принести своему собственнику в будущем. При этом учитываются не только размеры доходов, но и время их поступления, а также уровень риска, связанного с их получением.

Содержание данного раздела составляют методы, в основе которых лежит работа с доходным фактором, учет прибыли (как правило, будущей прибыли) при коммерческом использовании оцениваемого объекта и использование алгоритма капитализации этой прибыли.

Комбинированные методы характеризуются, наряду с ориентацией на доходный подход, также и одновременным использованием иных, в том числе, ранее рассмотренных методов — нормативных, затратных и сравнения.

Главными компонентами доходных методов являются: алгоритм капитализации дохода; суть алгоритма капитализации заключается в вычислении величины текущей стоимости ожидаемых в будущем выгод (чистого дохода, прибыли) от пользования данной недвижимостью; собственно показатель доходности данного бизнеса недвижимости — ставка капитализации; именно за счет деления на данный показатель значения ожидаемой в будущем прибыли и вычисляется искомая стоимостная оценка.

Наилучшим источником для определения показателя доходности являются рыночные данные о продажах интересующего типа объектов приносящей доход недвижимости. При этом ключевой является рыночная информация о чистых операционных доходах NPL и ценах SP. на реализованные объекты недвижимости. Эта информация должна быть доступной (т.е. реально существующей и возможной для получения без целенаправленных искажений и сокрытия источниками информации) и достаточной (в смысле достаточного количества прецедентов, т.е. нескольких адекватных продаж). Тогда статистическая обработка совокупности данных от деления (NPL/SP) будет соответствовать искомому значению показателя доходности Y. Это может быть прямое или взвешенное усреднение результатов деления, а информация о продажах может быть скорректирована для учета определенных несоответствий объектов недвижимости, например:

В методе капитализации прибыли (МКП) искомая стоимость недвижимости оценивается, как в методе инвестиций (МИ) - на основе использования алгоритма капитализации прибыли, которая (прибыль) является следствием арендного бизнеса собственника. Отличительная же особенность МКП заключается в специфических способах определения стоимости аренды, формирующей искомый оценщиком чистый доход собственника.

Коэффициент капитализации при оценке бизнеса обычно определяется как разница между ставкой дохода на капитал (ставкой дисконта) для оцениваемого предприятия и ожидаемым среднегодовым темпом роста дохода предприятия.

Формула для нахождения коэффициента капитализации имеет вид:

где R – коэффициент капитализации,

r – ставка дисконта,

g – ожидаемый среднегодовой темп роста дохода.

Метод приведенного чистого дохода (МПЧД) является дальнейшим развитием метода капитализации прибыли (МКП). Характерным для МПЧД является учет динамики процессов формирования прибыли, когда ее величина не считается неизменной, а зависит, например, от меняющихся экономических условий и выбора производственной программы. Важным фактором МПЧД является работа с данными как о доходах, так и о затратах, которые также должны рассматриваться в динамике.

Сущность МПЧД состоит в том, что потоки доходов и расходов суммируются по годам (или иным регулярным временным периодам, например кварталам) и далее с помощью алгоритмов дисконтирования приводятся к одному моменту времени. Это время проведения аналитического расчета или ожидаемое время начала бизнес-проекта.

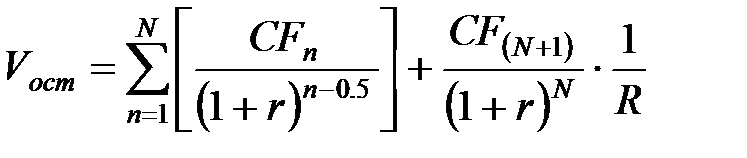

Формула оценки бизнеса в данном случае имеет вид:

где Vост – оценка стоимости компании (чистая текущая стоимость),

n - 0,1,2,...,N - интервалы планирования,

CFn - денежный поток (отрицательный или положительный) в интервал планирования n,

CF(N+1) - стабильный годовой денежный поток остаточного периода, определяемый по первому году, следующему после периода планирования,

r- ставка дисконта (ставка дохода на инвестированный капитал),

R - коэффициент капитализации для остаточного периода.

Метод подрядчика (МП) используется для оценки объектов собственности, для которых отсутствует информация о рыночных продажах, например, в силу особых, уникальных свойств объектов. Этим методом оценивают такие объекты, как муниципальная недвижимость некоммерческого типа, жилые дома, объекты сферы образования, а также большие промышленные комплексы.

В МП стоимость оцениваемого объекта как некоего неординарного комплекса считается складывающейся из стоимости земли и стоимости зданий, скорректированных с учетом их износа. Таким образом, МП — комбинированный метод.

Базовый алгоритм МП можно трактовать как уменьшенную с учетом износа восстановительную стоимость зданий с добавлением стоимости земли. При этом последнюю обычно оценивают по аналогам или через ближайший вариант ее альтернативного использования.

Метод остатка (МО) используется чаще всего для оценки земли с потенциалом развития, т.е. тогда, когда земля не может быть оценена методами сравнения из-за индивидуальной природы каждого варианта развития, а также в связи с действием других факторов влияния, как, например, градостроительных ограничений, наличия или отсутствия планового разрешения.

Метод предпринимательской оценки (МПО) является комбинированным, т.к. в его основе изначально заложены три оценки: оценка по методу восстановительной стоимости (МВС), оценка по методу приведенного чистого дохода (МПЧД), оценка стоимости распродажи (СР), определяемая по рыночным или нормативным методам.

В данном методе комбинируются различные классы методов, сочетаются затратный подход и подход с расчетами уже упоминавшихся выше показателей экономического эффекта.

Дата добавления: 2015-08-17; просмотров: 61 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Сравнительные (аналоговые) методы | | | Фактор времени и оценка потоков платежей |