Читайте также:

|

В зарубежной и отечественной практике оценки объектов недвижимости принято осуществлять дисконтирование денежных потоков. Метод дисконтированных денежных потоков (ДДП) применяется для определения текущей стоимости будущих выгод, которые принесут использование и возможная дальнейшая перепродажа (реверсия) объектов недвижимости.

Метод применим к денежным потокам любого вида и является универсальным. Для использования метода необходимо иметь значительные объемы информации прогнозного характера, в том числе знать прогноз развития экономической ситуации (системы налогов и отчислений, изменений в структуре цен, инфляции, развития рынков, условий кредитования, процента на капитал и т.д.) и планируемую программу инвестиций в развитие предприятия. Применение метода ДДП основывается на определении размера ставки дисконта, от которой в конечном итоге зависит и сама оценка объекта. Ставка дисконта определяется исходя из ожидаемого дохода на капитал и, как правило, состоит из четырех составляющих:

1) безрисковой ставки;

2) риска вложения в объект недвижимости;

3) поправки на низкую ликвидность;

4) поправки на инвестиционный менеджмент.

В современных условиях развития инвестиционных процессов поправка на страновой риск может быть исключена.

Оценка стоимости объектов недвижимости в недропользовании с применением метода ДДП в значительной мере зависит от выбранного и обоснованного размера дисконта, так как месторождения полезных ископаемых эксплуатируются достаточно продолжительный (до 15 и более лет) период времени. За длительный период (от 1 до 30 лет) времени ставка дисконта уменьшается от 4 до 16 раз. Исходя из практики оценки месторождений полезных ископаемых, рекомендуются следующие ставки дисконта:

а) для месторождений нефти, газа, золота, алмазов — 8… 10%, включая:

– безрисковую ставку — 4%,

– поправку на низкую ликвидность — 1%,

– поправку на инвестиционный менеджмент

— 0,5%,

– сложность геологического строения —2…3%,

– отсутствие инфраструктуры — 0,5…1%.

б) для месторождений угля, цветных и черных

металлов и др.— 13…15%, включая:

– безрисковую ставку –10%,

– поправку на низкую ликвидность — 1…2%,

– поправку на инвестиционный менеджмент — 0,5%,

– сложность геологического строения —1…2%,

– отсутствие инфраструктуры — 0,5…1%.

Почти любое месторождение полезных ископаемых имеет свой “жизненный цикл”, т.е. период времени до выхода на проектную мощность добычи полезного ископаемого, период стабильной работы по добыче полезного ископаемого, период затухающей добычи. Расчеты показывают, что срок окупаемости капитальных вложений и выход на доходный уровень эксплуатации месторождения в большинстве случаев приходится на период выхода на стабильную добычу полезного ископаемого или непосредственно период стабильной добычи.

Анализ результатов оценок инвестиционных проектов в недропользовании показывает, что, как правило, окупаемость капитальных вложений происходит на 5–8й год от начала эксплуатации и 1–3й год выхода на проектную мощность добычи полезных ископаемых.

Глава III – Определение стоимости объекта

1) Структурируем эксплуатационные затраты по базовым элементам по следующему соотношению (табл. 1):

Заработная плата и страховые взносы– 30%

Материалы – 30%

Амортизация – 25%

Налоги (роялти) – 15%

Таблица 1

| Годы | ЗП и страховые взносы | материалы | амортизация | роялти | Эксплуатационные затраты |

| 411.39 | 411.39 | 342.83 | 205.70 | 1371.3 | |

| 2802.72 | 2802.72 | 2335.60 | 1401.36 | 9342.4 | |

| 7332.33 | 7332.33 | 6110.28 | 3666.17 | 24441.1 | |

| 6951.66 | 6951.66 | 5793.05 | 3475.83 | 23172.2 | |

| 8591.91 | 8591.91 | 7159.93 | 4295.96 | 28639.7 | |

| 11080.56 | 11080.56 | 9233.80 | 5540.28 | 36935.2 | |

| 12153.54 | 12153.54 | 10127.95 | 6076.77 | 40511.8 | |

| 11484.21 | 11484.21 | 9570.18 | 5742.11 | 38280.7 | |

| 11273.22 | 11273.22 | 9394.35 | 5636.61 | 37577.4 | |

| 10969.86 | 10969.86 | 9141.55 | 5484.93 | 36566.2 | |

| 10475.37 | 10475.37 | 8729.48 | 5237.69 | 34917.9 | |

| 10060.77 | 10060.77 | 8383.98 | 5030.39 | 33535.9 | |

| 9636.30 | 9636.30 | 8030.25 | 4818.15 | 32121.0 | |

| 9184.56 | 9184.56 | 7653.80 | 4592.28 | 30615.2 | |

| 8717.40 | 8717.40 | 7264.50 | 4358.70 | 29058.0 | |

| 8357.85 | 8357.85 | 6964.88 | 4178.93 | 27859.5 | |

| 8010.78 | 8010.78 | 6675.65 | 4005.39 | 26702.6 | |

| 7697.04 | 7697.04 | 6414.20 | 3848.52 | 25656.8 | |

| 7371.00 | 7371.00 | 6142.50 | 3685.50 | 24570.0 | |

| 7166.22 | 7166.22 | 5971.85 | 3583.11 | 23887.4 | |

| 169728.69 | 169728.69 | 141440.58 | 84864.35 | 565762.3 |

2) Произведем индексацию стоимости статей затрат к 2011 году (табл.2):

Заработная плата и страховые взносы– 1,15

Материалы – 1,8

Амортизация – 1,05

Налоги (роялти) – 1,55

Таблица 2

| Годы | ЗП и страховые взносы | материалы | амортизация | роялти | Эксплуатационные затраты |

| 473.10 | 740.50 | 359.97 | 318.83 | 1892.39 | |

| 3223.13 | 5044.90 | 2452.38 | 2172.11 | 12892.51 | |

| 8432.18 | 13198.19 | 6415.79 | 5682.56 | 33728.72 | |

| 7994.41 | 12512.99 | 6082.70 | 5387.54 | 31977.64 | |

| 9880.70 | 15465.44 | 7517.92 | 6658.73 | 39522.79 | |

| 12742.64 | 19945.01 | 9695.49 | 8587.43 | 50970.58 | |

| 13976.57 | 21876.37 | 10634.35 | 9418.99 | 55906.28 | |

| 13206.84 | 20671.58 | 10048.68 | 8900.26 | 52827.37 | |

| 12964.20 | 20291.80 | 9864.07 | 8736.75 | 51856.81 | |

| 12615.34 | 19745.75 | 9598.63 | 8501.64 | 50461.36 | |

| 12046.68 | 18855.67 | 9165.95 | 8118.41 | 48186.70 | |

| 11569.89 | 18109.39 | 8803.17 | 7797.10 | 46279.54 | |

| 11081.75 | 17345.34 | 8431.76 | 7468.13 | 44326.98 | |

| 10562.24 | 16532.21 | 8036.49 | 7118.03 | 42248.98 | |

| 10025.01 | 15691.32 | 7627.73 | 6755.99 | 40100.04 | |

| 9611.53 | 15044.13 | 7313.12 | 6477.33 | 38446.11 | |

| 9212.40 | 14419.40 | 7009.43 | 6208.35 | 36849.59 | |

| 8851.60 | 13854.67 | 6734.91 | 5965.21 | 35406.38 | |

| 8476.65 | 13267.80 | 6449.63 | 5712.53 | 33906.60 | |

| 8241.15 | 12899.20 | 6270.44 | 5553.82 | 32964.61 | |

| 195187.99 | 305511.64 | 148512.60 | 131539.73 | 780751.97 |

3) Капитальные вложения нужно также проиндексировать по коэффициенту 1,5 (табл. 3).

4) Рассчитаем показатель денежного потока на примере второго года эксплуатации (табл. 4):

| Годы | Добыча | Средняя цена (без НДС) | Валовый доход |

| Чистые расходы, тыс. долл | Всего, тыс.долл (оттоки) | ||||||||

| нефть, тыс. барр. | газ, млн. м.куб. | газоконденсат, тыс.т. | нефть, тыс. барр. | газ, млн. м.куб. | газоконденсат, тыс.т. | нефть, тыс. барр. | газ, млн. м.куб. | газоконденсат, тыс.т. | Эксплуатационные затраты | в т.ч. роялти (НДПИ) | Ожидаемые кап. вложения | |||

| 0.0 | 100.0 | 13.5 | 94.614 | 101.2 | 354.0 | 0.0 | 10118.6 | 4779.0 | 14897.6 | 1892.4 | 318.83 | 50557.80 | 52769.0 | |

| 0.0 | 500.0 | 119.8 | 94.614 | 101.2 | 354.0 | 0.0 | 50593.1 | 42409.2 | 93002.3 | 12892.5 | 2172.11 | 43662.30 | 58726.9 | |

| 0.0 | 1300.0 | 314.8 | 94.614 | 101.2 | 354.0 | 0.0 | 131542.0 | 111439.2 | 242981.2 | 33728.7 | 5682.56 | 38752.80 | 78164.1 | |

| 0.0 | 1250.0 | 295.7 | 94.614 | 101.2 | 354.0 | 0.0 | 126482.7 | 104677.8 | 231160.5 | 31977.6 | 5387.54 | 13717.80 | 51083.0 | |

| 0.0 | 1610.0 | 355.5 | 94.614 | 101.2 | 354.0 | 0.0 | 162909.7 | 125847.0 | 288756.7 | 39522.8 | 6658.73 | 32501.40 | 78682.9 | |

| 39.8 | 2160.0 | 444.6 | 94.614 | 101.2 | 354.0 | 3765.6 | 218562.1 | 157388.4 | 379716.1 | 50970.6 | 8587.43 | 35324.25 | 94882.3 | |

| 233.4 | 2400.0 | 478.6 | 94.614 | 101.2 | 354.0 | 22082.9 | 242846.8 | 169424.4 | 434354.1 | 55906.3 | 9418.99 | 19708.05 | 85033.3 | |

| 720.0 | 2310.0 | 435.2 | 94.614 | 101.2 | 354.0 | 68122.1 | 233740.0 | 154060.8 | 455922.9 | 52827.4 | 8900.26 | 23893.35 | 85621.0 | |

| 1501.8 | 2230.0 | 417.1 | 94.614 | 101.2 | 354.0 | 142091.3 | 225645.1 | 147653.4 | 515389.8 | 51856.8 | 8736.75 | 34512.60 | 95106.2 | |

| 2101.9 | 2180.0 | 393.6 | 94.614 | 101.2 | 354.0 | 198869.2 | 220585.8 | 139334.4 | 558789.4 | 50461.4 | 8501.64 | 18583.80 | 77546.8 | |

| 2102.6 | 2110.0 | 369.7 | 94.614 | 101.2 | 354.0 | 198935.4 | 213502.8 | 130873.8 | 543312.0 | 48186.7 | 8118.41 | 0.00 | 56305.1 | |

| 1835.3 | 2060.0 | 350.5 | 94.614 | 101.2 | 354.0 | 173645.1 | 208443.5 | 124077.0 | 506165.6 | 46279.5 | 7797.10 | 0.00 | 54076.6 | |

| 1607.9 | 2000.0 | 331.9 | 94.614 | 101.2 | 354.0 | 152129.9 | 202372.3 | 117492.6 | 471994.8 | 44327.0 | 7468.13 | 0.00 | 51795.1 | |

| 1413.5 | 1950.0 | 309.5 | 94.614 | 101.2 | 354.0 | 133736.9 | 197313.0 | 109563.0 | 440612.9 | 42249.0 | 7118.03 | 0.00 | 49367.0 | |

| 1247.9 | 1880.0 | 288.8 | 94.614 | 101.2 | 354.0 | 118068.8 | 190230.0 | 102235.2 | 410534.0 | 40100.0 | 6755.99 | 0.00 | 46856.0 | |

| 1104.3 | 1830.0 | 272.5 | 94.614 | 101.2 | 354.0 | 104482.2 | 185170.7 | 96465.0 | 386117.9 | 38446.1 | 6477.33 | 0.00 | 44923.4 | |

| 980.6 | 1780.0 | 256.9 | 94.614 | 101.2 | 354.0 | 92778.5 | 180111.4 | 90942.6 | 363832.5 | 36849.6 | 6208.35 | 0.00 | 43057.9 | |

| 872.4 | 1730.0 | 243.5 | 94.614 | 101.2 | 354.0 | 82541.3 | 175052.1 | 86199.0 | 343792.3 | 35406.4 | 5965.21 | 0.00 | 41371.6 | |

| 778.9 | 1680.0 | 229.1 | 94.614 | 101.2 | 354.0 | 73694.8 | 169992.8 | 81101.4 | 324789.0 | 33906.6 | 5712.53 | 0.00 | 39619.1 | |

| 697.9 | 1640.0 | 217.3 | 94.614 | 101.2 | 354.0 | 66031.1 | 165945.3 | 76924.2 | 308900.6 | 32964.6 | 5553.82 | 0.00 | 38518.4 | |

| Всего | 17238.2 | 34700.0 | 6138.1 | 94.614 | 101.2 | 354.0 | 1630975.1 | 3511159.8 | 2172887.4 | 7315022.3 | 780752.0 | 131539.73 | 311214.15 | 1223505.9 |

| Годы | Валовый доход, тыс.долл | СС, тыс.долл | Общая прибыль, тыс. долл | Чистая прибыль, тыс. долл. | Ден.приток(ЧП+Ам), тыс.долл |

| Диск. притоки, тыс. долл | Диск. оттоки, тыс.долл | ЧДД, тыс. долл. | ЧДД нарастающим итогом | ||

| 14897.6 | 1892.39 | 13005.2 | 10404.18 | 10764.14 | 10764.14 | -50557.80 | -39793.66 | -39793.66 | ||||

| 93002.3 | 12892.51 | 80109.8 | 64087.81 | 66540.19 | 0.909 | 60485.04 | -39689.03 | 20796.01 | -18997.65 | |||

| 242981.2 | 33728.72 | 209252.5 | 167401.99 | 173817.78 | 0.826 | 143573.49 | -32009.81 | 111563.68 | 92566.03 | |||

| 231160.5 | 31977.64 | 199182.9 | 159346.29 | 165429.00 | 0.751 | 124237.18 | -10302.07 | 113935.11 | 206501.13 | |||

| 288756.7 | 39522.79 | 249233.9 | 199387.15 | 206905.07 | 0.683 | 141316.16 | -22198.46 | 119117.71 | 325618.84 | |||

| 379716.1 | 50970.58 | 328745.6 | 262996.46 | 272691.95 | 0.621 | 169341.70 | -21936.36 | 147405.34 | 473024.18 | |||

| 434354.1 | 55906.28 | 378447.8 | 302758.25 | 313392.60 | 0.564 | 176753.42 | -11115.34 | 165638.08 | 638662.26 | |||

| 455922.9 | 52827.37 | 403095.5 | 322476.44 | 332525.12 | 0.513 | 170585.39 | -12257.29 | 158328.10 | 796990.36 | |||

| 515389.8 | 51856.81 | 463533.0 | 370826.43 | 380690.49 | 0.466 | 177401.77 | -16082.87 | 161318.90 | 958309.26 | |||

| 558789.4 | 50461.36 | 508328.0 | 406662.43 | 416261.06 | 0.424 | 176494.69 | -7879.53 | 168615.16 | 1126924.42 | |||

| 543312.0 | 48186.70 | 495125.3 | 396100.24 | 405266.18 | 0.385 | 156027.48 | 0.00 | 156027.48 | 1282951.90 | |||

| 506165.6 | 46279.54 | 459886.0 | 367908.82 | 376711.99 | 0.35 | 131849.20 | 0.00 | 131849.20 | 1414801.10 | |||

| 471994.8 | 44326.98 | 427667.8 | 342134.23 | 350566.00 | 0.318 | 111479.99 | 0.00 | 111479.99 | 1526281.08 | |||

| 440612.9 | 42248.98 | 398363.9 | 318691.14 | 326727.63 | 0.29 | 94751.01 | 0.00 | 94751.01 | 1621032.10 | |||

| 410534.0 | 40100.04 | 370434.0 | 296347.16 | 303974.89 | 0.263 | 79945.40 | 0.00 | 79945.40 | 1700977.49 | |||

| 386117.9 | 38446.11 | 347671.8 | 278137.44 | 285450.56 | 0.239 | 68222.68 | 0.00 | 68222.68 | 1769200.18 | |||

| 363832.5 | 36849.59 | 326982.9 | 261586.29 | 268595.73 | 0.218 | 58553.87 | 0.00 | 58553.87 | 1827754.05 | |||

| 343792.3 | 35406.38 | 308385.9 | 246708.74 | 253443.65 | 0.198 | 50181.84 | 0.00 | 50181.84 | 1877935.89 | |||

| 324789.0 | 33906.60 | 290882.4 | 232705.92 | 239155.54 | 0.18 | 43048.00 | 0.00 | 43048.00 | 1920983.89 | |||

| 308900.6 | 32964.61 | 275936.0 | 220748.80 | 227019.25 | 0.164 | 37231.16 | 0.00 | 37231.16 | 1958215.04 | |||

| Всего | 7315022.3 | 780751.97 | 6534270.3 | 5227416.23 | 5375928.83 | 2182243.60 | -224028.56 | 1958215.04 |

Общая прибыль = Выручка – С/с = 93 002,3– 12 892,15 = 80 109,8 тыс. долл.

Чистая прибыль = Общая прибыль * 0,8 = 80 109,8 * 0,8 = 64 087,81тыс. долл.

Денежный поток (чистый доход) = ЧП + Ам – Квл = 64 087,81 + 2 452,38 – 43 662,30 = 22 877,89 тыс. долл.

5) На основе полученных данных определяется чистый дисконтированный доход по итогам двадцати лет эксплуатации месторождения при ставке дисконтирования 10 % (табл. 4).

Т. о. получается значение чистого дисконтированного дохода равное 1 958 215,04 тыс. долл. = 58 746 451 тыс. руб.

6) Для определения стоимости месторождения наряду с чистым дисконтированным доходом необходимо учитывать и реверсию, т. е. остаточную стоимость месторождения.

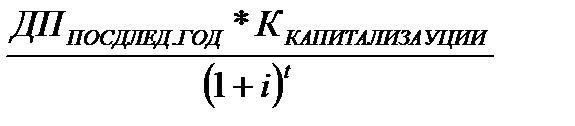

V =

Текущая реверсия =

ККАПИТАЛИЗАЦИИ = Rn + N bk, где

Rn – ставка доходности инвестиций на вложенный капитал,

N bk – норма возврата капитала.

Текущая реверсия =  тыс. долл. = 145 201,5 тыс.руб.

тыс. долл. = 145 201,5 тыс.руб.

Стоимость месторождения V = 58 746 451 + 145 201,5 = 58 891 652,82 тыс. руб.

Заключение

В результате оценки данного Усть-Ямсовайского лицензионного участка и расчета показателей эффективности вложения инвестиций определились показатели чистого дисконтированного дохода и стоимости месторождения. ЧДД составляет 58 746 451 тыс. руб. Данная величина значительно превышает нулевое значение, что показывает выгодность вложения инвестиций. Стоимость месторождения составила 58 891 652,82 тыс. руб. На основе проведенных расчетов и полученных данных можно сделать вывод, что отработка данного месторождения является выгодной.

Список литературы

· М.П.Астафьева, Е.С.Мелехин, Е.А.Порохня, О.М.Астафьева «Оценка стоимости объектов недвижимости» М., МЦФЭР, 2003

· Е.С. Мелехин, О.Е.Медведева, М.П.Астафьева «Вопросы оценщиков №3, 2003». Российское общество оценщиков

· Материалы лекций по курсу «Оценка недвижимости»

Дата добавления: 2015-08-17; просмотров: 60 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Месторождение как объект стоимостной оценки | | | Болгария |