Читайте также:

|

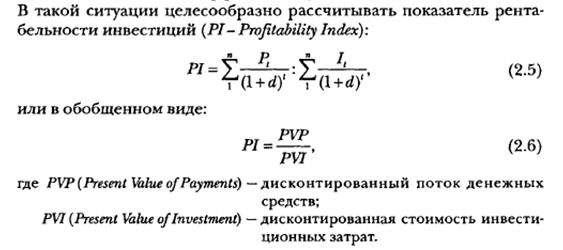

Оценка эффективности инвестиционных проектов включает два основных аспекта — финансовый и экономический В первом случае анализируется ликвидность проекта в ходе его реализации. Иначе говоря, задача финансовой оценки — установление достаточности финансовых ресурсов конкретного предприятия (фирмы) для реализации проекта в установленный срок, выполнения всех финансовых обязательств.

При оценке экономической эффективности акцент делается на потенциальную способность инвестиционного проекта сохранить покупательную ценность вложенных средств и обеспечить достаточный темп их прироста.

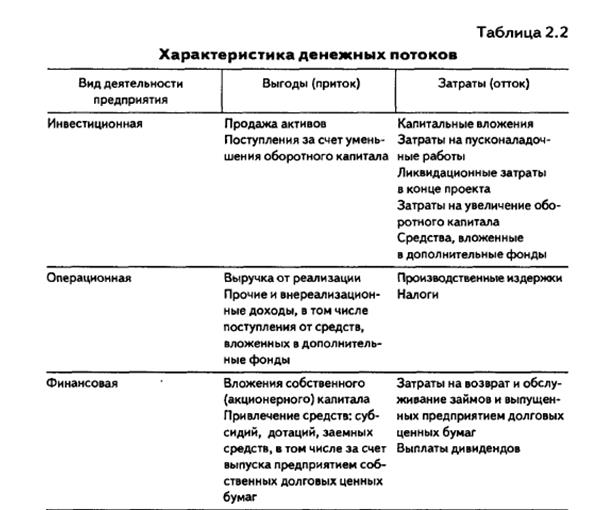

Центральное место в оценке инвестиций занимает оценка финансовой состоятельности проектов, которую часто называют капитальным бюджетированием (capital budgeting). Качество любого принятого решения будет зависеть от правильности оценок затрат и поступлений, представленных в виде денежных потоков.

указанная информация помещается в таблицу, которая отражает поток наличности (реальных денежных средств) при осуществлении инвестиционного проекта. В динамике отчет о движении денежных средств представляет собой фактическое состояние счета компании, реализующей проект, и показывает сальдо на начало и конец расчетного периода.

Методы, используемые при оценке экономической эффективности инвестиционных проектов, можно объединить, как уже отмечалось, в две основные группы: простые и сложные К простым методам оценки относятся те, которые оперируют отдельными, точечными значениями исходных данных, но при этом

не учитывается вся продолжительность срока жизни проекта и неравнозначность денежных потоков, возникающих в различные моменты времени.

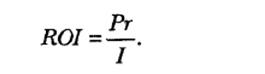

Простая норма прибыли— показатель, аналогичный показателю рентабельности капитала, однако ее основное отличие состоит в том, что простая норма прибыли (ROI - Return on Investments) рассчитывается

как отношение годовой чистой прибыли (Рг) к общему объему инвестиционных затрат (I):

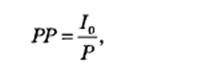

Период окупаемости -еще один, несколько более сложный показатель в группе простых методов оценки эффективности. С помощью этого показателя рассчитывается период, в течение которого проект будет работать «на себя», т.е. весь объем генерируемых проектом денежных средств, куда входят суммы чистой прибыли и амортизации, направляется на возврат первоначально инвестированного капитала.

где РР {Payback Period) — показатель окупаемости инвестиций (период окупаемости);

I0 (Investment) — первоначальные инвестиции;

Р — чистый годовой поток денежных средств от реализации инвестиционного проекта

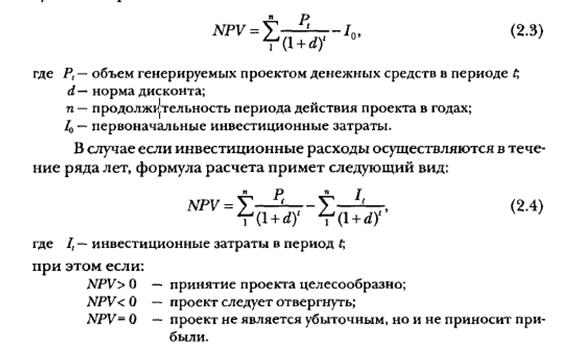

Сложные (динамические) методы. Для получения верной оценки инвестиционной привлекательности проекта, связанного с долгосрочным вложением денежных средств Иначе говоря, необходимо откорректировать все показатели будущей деятельности инвестиционного проекта с учетом

снижения ценности денежных потоков по мере отдаления во времени связанных с ними операций.

Чистая текущая стоимость проекта. Значение чистого потока денежных средств за время жизни проекта, приведенное в сопоставимый вид в соответствии с фактором времени, есть показатель,

называемый чистой текущей приведенной стоимостью проекта

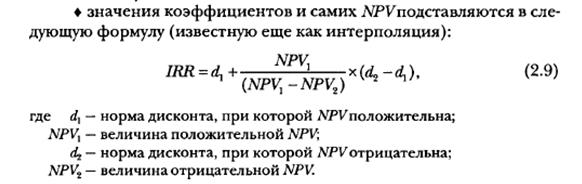

На практике внутренняя норма прибыли представляет собой такую ставку дисконта, при которой эффект от инвестиций, т.е. чистая настоящая стоимость (NPV), равен нулю.

22. Принятие инвестиционного решения в условиях неопределенности: методы оценки денежных потоков в неопределенном будущем

Оценка эффективности ИП представляет собой один из наиболее ответственных этапов в решении целого ряда стратегических задач, характерных для стадии реализации инвестиционной стратегии. Обоснованность принимаемого инвестиционного решения напрямую зависит от того, насколько объективно и всесторонне проведена эта оценка. В основе оценки эффективности ИП лежит система показателей, соизмеряющих полученный эффект от реализации ИП с его инвестиционными затратами. Ключевым вопросом в этой связи является сопоставление денежных потоков, что обусловлено следующими факторами: временной стоимостью денег, нестабильностью экономической ситуации.

Для оценки эффективности долгосрочных инвестиционных проектов используются различные показатели, наиболее известные из которых:

В мировой практике инвестиционного менеджмента используются различные методы оценки эффективности инвестиционных проектов в условиях риска и неопределенности, к наиболее распространенным из которых следует отнести следующие методы:

Метод достоверных эквивалентов (коэффициентов достоверности) в отличие от предыдущего метода предполагает корректировку не нормы дисконта, а денежных потоков ИП в зависимости от достоверности оценки их ожидаемой величины. С этой целью рассчитываются специальные понижающие коэффициенты αt для каждого планового периода t. Данный метод имеет несколько вариантов в зависимости от способа определения понижающих коэффициентов. Один из способов заключается в вычислении отношения достоверной величины чистых поступлений денежных средств по безрисковым вложениям (операциям) в период t, к запланированной (ожидаемой) величине чистых поступлений от реализации ИП в этот же период t. Очевидно, что при таком способе определения коэффициентов достоверности денежные потоки от реализации ИП интерпретируются как поступления от безрисковых вложений, что приводит к невозможности проведения анализа эффективности ИП в условиях неопределенности и риска.

Метод анализа чувствительности показателей эффективности ИП (NPV, IRR и др.) позволяет на количественной основе оценить влияние на ИП изменения его главных переменных. Главный недостаток данного метода заключается в том, что в нем допускается изменение одного параметра ИП изолированно от всех остальных, т. е. все остальные параметры ИП остаются неизменными (равны спрогнозированным величинам и не отклоняются от них). Такое допущение редко соответствует действительности.

Метод сценариев позволяет преодолеть основной недостаток метода анализа чувствительности, так как с его помощью можно учесть одновременное влияние изменений факторов риска. К основным недостаткам практического использования метода сценариев можно отнести, во-первых, необходимость выполнения достаточно большого объема работ по отбору и аналитической обработке информации для каждого возможного сценария развития, и как следствие, во-вторых, эффект ограниченного числа возможных комбинаций переменных, заключающейся в том, что количество сценариев, подлежащих детальной проработке ограничено, так же как и число переменных, подлежащих варьированию, в-третьих, большая доля субъективизма в выборе сценариев развития и назначении вероятностей их возникновения.

Критерий MAXIMAX не учитывает при принятии инвестиционного решения риска, связанного с неблагоприятным развитием внешней среды.

Критерий MAXIMIN (критерий Вальда) минимизирует риск инвестора, однако при его использовании многие ИП, являющиеся высокоэффективными, будут необоснованно отвергнуты. Этот метод искусственно занижает эффективность ИП, поэтому его использование целесообразно, когда речь идет о необходимости достижения гарантированного результата.

Критерий MINIMAX (критерий Сэвиджа), в отличие от критерия MAXIMIN, ориентирован не столько на минимизацию потерь, сколько на минимизацию сожалений по поводу упущенной прибыли. Он допускает разумный риск ради получения дополнительной прибыли. Пользоваться этим критерием для выбора стратегии поведения в ситуации неопределенности можно лишь тогда, когда есть уверенность в том, что случайный убыток не приведет фирму (инвестиционный проект) к полному краху.

Дата добавления: 2015-08-20; просмотров: 195 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Сложные методы оценки инвестиционных проектов. Методы дисконтирования. Учет инфляции | | | Первенство г.Ялуторовска по мини-футбол на открытой площадке сезон 2014г. |