Читайте также:

|

При анализе инвестиционной политики компании во внимание должны приниматься следующие аспекты:

1. структура наличного флота компании и возможности его использования;

2. проектное значение доходов, расходов и потока денежных средств компании;

3. оценка качества управленческой деятельности и способности принимать эффективные решения в условиях изменяющейся структуры тоннажа.

Анализ эффективности долгосрочных капиталовложений особенно сложен, так как связан со значительными периодами времени и требует обстоятельной оценки будущих вероятностных условий, которые необходимы для получения прибыли, оправдывающей предполагаемые инвестиционные затраты. Сущность его сводится к определению целесообразности того или иного инвестиционного проекта с позиций соизмерения единовременных и предстоящих расходов компании с перспективой получения доходов. Анализ инвестиционных проектов в судоходстве представляет собой комплексный процесс, в котором применяются определенные аналитические методы. Следует отметить, что каждый из методов позволяет сделать оценку проекта с определенных позиций и лишь их комплексное использование может привести к обоснованному выводу о принятии или непринятии определенного решения.

Одним из ведущих показателей, оценивающих результаты работы судна и, как следствие, результаты управленческой деятельности компании, в финансовом аспекте является широко применяемый в зарубежной практике показатель потока денежных средств. Для анализа эффективности капитальных вложений наиболее часто используют метод "чистой современной стоимости", базирующийся на дисконтных вычислений по приведению, связанных с реализацией проекта доходов и расходов к некоторому моменту времени, как правило - к началу осуществления проекта.

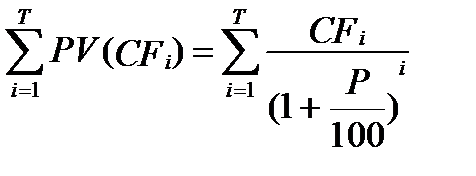

При использовании метода "чистой современной стоимости" сначала рассчитываем современную стоимость ожидаемых в перспективе значений CF:

, (1)

, (1)

где CFi - поток денежных средств при эксплуатации судна в течение года i,

Т - период эксплуатации судна, приобретаемого в соответствие с анализируемым инвестиционным проектом.

р - процентная ставка кредита.

Поток денежных средств является разностью между доходами и расходами проекта, включая расходы по кредиту

CFi = Fр – Rр – Rk, (2)

где Fр - доходы судна за год;

Rр - расходы при эксплуатации судна за год;

Rk - расходы по кредиту за i-й год.

Прибыль судна за год определяется по формуле:

F = f * Qр, (3)

где f - ставка за перевозку одной тонны груза на рассматриваемом направлении;

Qр - количество груза, перевезенного судном за год на рассматриваемом направлении.

Количество перевозимого груза судном за год определяется по формуле:

Qр = q * Np, (4)

где q - загрузка судна в рейсе на рассматриваемом направлении;

Np - количество рейсов за год.

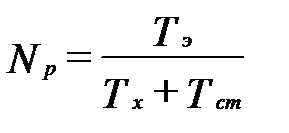

Количество рейсов за год определяется по формуле:

, (5)

, (5)

где Тэ - эксплуатационный период судна (365 дней);

Тх и Тст - ходовое и стояночное время рейса на рассматриваемом направлении, соответственно.

Затраты при эксплуатации судна за i-й год рассчитывается по формуле:

Rр = Rpейс * Np, (6)

где Rрейс - затраты судна за рейс:

Rpейс = rх * Tх + rст * Tст, (7)

где rх и rст - нормативные значения суточных затрат на ходу и на стоянке, соответственно.

Рассчитаем для направления Украина -Греция прибыль и затраты при эксплуатации судна 2012г. постройки за 1 год:

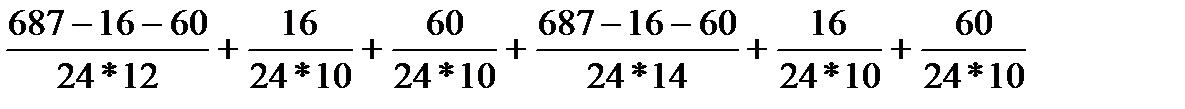

Тх =  = 4,57 сут,

= 4,57 сут,

где 12 и 14 – скорости судна в грузу и в балласте, соответственно, узлы;

687 – расстояние между портами, мили;

16 и 60 – расстояния участков с ограниченной скоростью (пролив Босфор и Дарданеллы, соответственно);

10 – скорость прохождения участка с ограниченной скоростью, узлы;

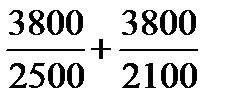

Тст =  = 3,33 сут,

= 3,33 сут,

где 2500, 2100 – валовые нормы обработки судов портами за сутки, т/сут;

3800 – загрузка судна в рейсе на рассмотренном направлении, т.

Тр =  = 7,90 сут.

= 7,90 сут.

Np =  = 46,18 = 47 рейсов;

= 46,18 = 47 рейсов;

где 365 – эксплуатационный период работы судна, сут;

Rpейс =1100 * 4,57 + 1050* 3,33 = 8527 долл.;

где 1100, 1050 – нормативные значения суточных расходов на ходу и на стоянке, соответственно, долл./сут.

Rр = 8527 * 47 = 400752 долл.;

Qр = 3800 * 47 = 178600 тонн;

Fр = 178600 * 11,5 = 2053900 дол.

Данные расчеты по обоим направлениям сведены в табл. 2.1

Таблица 2.1

Эксплуатационные показатели по вариантам проекта

Расходы по кредиту за i-й год определяются по формуле:

Rкрi = R%i + Rвi, (8)

где R%i - затраты за использования кредита за i-й год;

Rвi - затраты по погашению кредита за i-й год.

R%i = Iкрoi * p, (9)

где Iкрoi - остаток кредитных сумм на момент окончания i-го года.

Для условия возвращения кредита равными долями:

Rвi =  , (10)

, (10)

где Iкрo - общий объем кредитных сумм на момент начала инвестиционного проекта;

Т - период пользования кредитом.

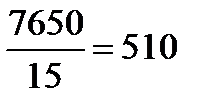

Рассчитаем затраты по погашению кредита за 1-й год для судна 2012года в течении 15 лет эксплуатации без последующей продажи. Для условия возвращения кредита равными долями:

Общий объем кредитных сумм на момент начала инвестиционного проекта:

= 0,9*8500 = 7650 тыс долл

= 0,9*8500 = 7650 тыс долл

Затраты по погашению кредита за 1-й год

=

=  тыс. долл;

тыс. долл;

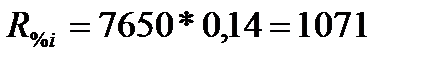

Рассчитаем затраты за использование кредита за 1-й год:

тыс. долл;

тыс. долл;

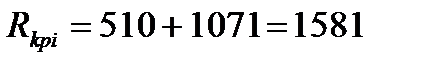

Расходы по кредиту за 1-й год:

тыс. долл;

тыс. долл;

Поток денежных средств является разностью между доходами и расходами проекта, включая расходы по кредиту. Для первого года:

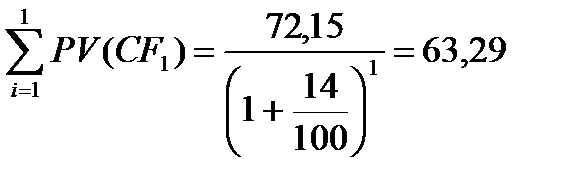

CF1= 2053,9 – 400,75– 1581,00= 72,15 тыс. долл;

Современная стоимость ожидаемых в перспективе значений CF:

тыс. долл.

тыс. долл.

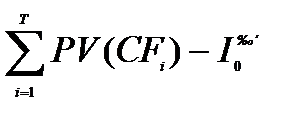

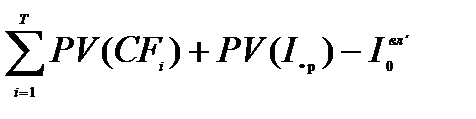

На следующем этапе рассчитывается собственное значение чистой современной стоимости:

- для проектных вариантов без условия будущей продажи судна после его эксплуатации на протяжении Т лет:

NPV =  (11)

(11)

где  - объем инвестиций за счет собственных средств судовладельца, дол.

- объем инвестиций за счет собственных средств судовладельца, дол.

Пример расчета показателя для варианта эксплуатации судна 2012 года постройки при эксплуатации 15 лет приведен ниже:

NPV = 2503,9 -850 = 1653,9 тыс. долл.

- для проектных вариантов при условии будущей продажи судна после его эксплуатации на протяжении Т лет:

NPV =  (12)

(12)

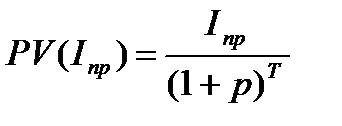

где PV(Iпр) – текущее значение прогнозированной стоимости продажи судна после его эксплуатации на протяжении Т лет:

(13)

(13)

где Iпр для судна эксплуатируемого 10 лет и 5 лет соответственно равно:

Iпр=1/3*С

Iпр=2/3*C

где С – первоначальная стоимость судна.

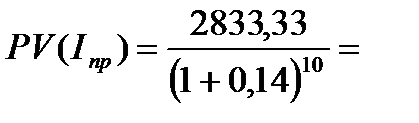

Пример расчета NPV для судна 2012 эксплуатируемого 10 лет с последующей продажей приведен ниже:

Iпр= (1/3)*8500 = 2833,33 тыс. дол.

764,3тыс. дол.

764,3тыс. дол.

NPV= 973,01 + 764,3 – 850 = 887,28тыс. дол.

Далее приведём табличные расчёты показателя NPV для всех вариантов инвестиций и эксплуатации.

Таблица 2.2.

Расчёт показателя NPV при 15 ти летней эксплуатации судна 2012-го года постройки без последующей продажи на направлении Одесса (Украина) – Пирей (Греция) при смешанном финансировании.

| Годы | Собственные средства, тыс. дол. | Кредит, тыс. дол. | Расходы по использованию кредита, тыс. дол. | Расходы по возврату кредита, тыс. дол. | Расходы по кредиту, тыс. дол. | Расходы по эксплуатации за год, тыс. дол. | Доходы (фрахт) за год, тыс. дол. | CFi, тыс. дол. | PV(CFi), тыс. дол. |

| 7140,00 | 510,00 | 1581,00 | 400,75 | 2053,9 | 72,15 | 63,29 | |||

| 6630,00 | 999,6 | 510,00 | 1509,60 | 400,75 | 2053,9 | 143,55 | 110,46 | ||

| 6120,00 | 928,20 | 510,00 | 1438,20 | 400,75 | 2053,9 | 214,95 | 145,08 | ||

| 5610,00 | 856,80 | 510,00 | 1366,80 | 400,75 | 2053,9 | 286,35 | 169,54 | ||

| 5100,00 | 785,40 | 510,00 | 1295,40 | 400,75 | 2053,9 | 357,75 | 185,80 | ||

| 4590,00 | 714,00 | 510,00 | 400,75 | 2053,9 | 429,15 | 195,51 | |||

| 4080,00 | 642,60 | 510,00 | 1152,60 | 400,75 | 2053,9 | 500,55 | 200,04 | ||

| 571,20 | 510,00 | 1081,20 | 400,75 | 2053,9 | 571,95 | 200,50 | |||

| 3060,00 | 499,8 | 510,00 | 1009,80 | 400,75 | 2053,9 | 643,35 | 197,8 | ||

| 2550,00 | 428,40 | 510,00 | 938,40 | 400,75 | 2053,9 | 714,75 | 192,80 | ||

| 2040,00 | 357,00 | 510,00 | 867,00 | 400,75 | 2053,9 | 786,15 | 186,02 | ||

| 1530,00 | 285,60 | 510,00 | 795,60 | 400,75 | 2053,9 | 857,55 | 177,99 | ||

| 1020,00 | 214,20 | 510,00 | 724,2 | 400,75 | 2053,9 | 928,95 | 169,13 | ||

| 510,00 | 142,80 | 510,00 | 652,80 | 400,75 | 2053,9 | 1000,35 | 159,8 | ||

| 71,40 | 510,00 | 581,40 | 400,75 | 2053,9 | 1071,75 | 150,15 | |||

| Итого | 16218,0 | 6011,3 | 30808,5 | 8579,2 | 2503,9 | ||||

| Iпр | |||||||||

| NPV,тыс.дол. | 1653,9 |

Таблица 2.3

Расчёт показателя NPV при 10 ти летней эксплуатации судна 2012-го года постройки с последующей продажей на направлении Одесса (Украина) – Пирей (Греция) при смешанном финансировании.

| Годы | Собственные средства, тыс. дол. | Кредит, тыс. дол. | Расходы по использованию кредита, тыс. дол. | Расходы по возврату кредита, тыс. дол. | Расходы по кредиту, тыс. дол. | Расходы по эксплуатации за год, тыс. дол. | Доходы (фрахт) за год, тыс. дол. | CFi, тыс. дол. | PV(CFi), тыс. дол. |

| 1071,0 | 1836,0 | 400,75 | 2053,9 | -182,85 | -160,40 | ||||

| 963,9 | 1728,9 | 400,75 | 2053,9 | -75,75 | -58,29 | ||||

| 856,8 | 1621,8 | 400,75 | 2053,9 | 31,35 | 21,16 | ||||

| 749,7 | 1514,7 | 400,75 | 2053,9 | 138,45 | 81,97 | ||||

| 642,6 | 1407,6 | 400,75 | 2053,9 | 245,55 | 127,53 | ||||

| 535,5 | 400,75 | 2053,9 | 352,65 | 160,66 | |||||

| 428,4 | 1193,4 | 400,75 | 2053,9 | 459,75 | 183,73 | ||||

| 321,3 | 1086,3 | 400,75 | 2053,9 | 566,85 | 198,71 | ||||

| 214,2 | 979,2 | 400,75 | 2053,9 | 673,95 | 207,24 | ||||

| 107,1 | 872,1 | 400,75 | 2053,9 | 781,05 | 210,7 | ||||

| Итого | 5890,5 | 13540,5 | 4007,5 | 20539,0 | 973,01 | ||||

| Iпр | 764,3 | ||||||||

| NPV,тыс.дол. | 887,28 |

Таблица 2.4

Расчёт показателя NPV при 5 ти летней эксплуатации судна 2012-го года постройки с последующей продажей на направлении Одесса (Украина) – Пирей (Греция)при смешанном финансировании

| Годы | Собственные средства, тыс. дол. | Кредит, тыс. дол. | Расходы по использованию кредита, тыс. дол. | Расходы по возврату кредита, тыс. дол. | Расходы по кредиту, тыс. дол. | Расходы по эксплуатации за год, тыс. дол. | Доходы (фрахт) за год, тыс. дол. | CFi, тыс. дол. | PV(CFi), тыс. дол. |

| 6120,00 | 1530,00 | 2601,0 | 400,75 | 2053,9 | -947,85 | -831,45 | |||

| 4590,00 | 856,8 | 1530,00 | 2386,8 | 400,75 | 2053,9 | -733,65 | -564,52 | ||

| 3060,00 | 642,6 | 1530,00 | 2172,6 | 400,75 | 2053,9 | -519,45 | -350,62 | ||

| 1530,00 | 428,4 | 1530,00 | 1958,4 | 400,75 | 2053,9 | -305,25 | -181 | ||

| 0,00 | 214,2 | 1530,00 | 1744,2 | 400,75 | 2053,9 | -91,05 | -47,3 | ||

| Итого | 10863,0 | 2003,8 | 10269,5 | -2597,3 | -1974,61 | ||||

| Iпр | 2943,09 | ||||||||

| NPV,тыс.дол. | 118,48 |

Таблица 2.5

Расчёт показателя NPV при 10 ти летней эксплуатации судна 2007-го года постройки без последующей продажи на направлении Ильичевск(Украина) – Аннаба (Алжир) при смешанном финансировании.

| Годы | Собственные средства, тыс. дол. | Кредит, тыс. дол. | Расходы по использованию кредита, тыс. дол. | Расходы по возврату кредита, тыс. дол. | Расходы по кредиту, тыс. дол. | Расходы по эксплуатации за год, тыс. дол. | Доходы (фрахт) за год, тыс. дол. | CFi, тыс. дол. | PV(CFi), тыс. дол. |

| 565,45 | 2138,75 | 385,3 | 337,98 | ||||||

| 623,7 | 565,45 | 2138,75 | 454,6 | 349,80 | |||||

| 554,4 | 565,45 | 2138,75 | 523,9 | 353,62 | |||||

| 485,1 | 565,45 | 2138,75 | 593,2 | 351,22 | |||||

| 415,8 | 565,45 | 2138,75 | 662,5 | 344,1 | |||||

| 346,5 | 565,45 | 2138,75 | 731,8 | 333,40 | |||||

| 277,2 | 565,45 | 2138,75 | 801,1 | 320,15 | |||||

| 207,9 | 565,45 | 2138,75 | 870,4 | 305,13 | |||||

| 138,6 | 565,45 | 2138,75 | 939,7 | 288,97 | |||||

| 69,3 | 565,45 | 2138,75 | 1009,0 | 272,17 | |||||

| Итого | 3811,5 | 5654,5 | 21387,5 | 3256,52 | |||||

| Iпр | |||||||||

| NPV,тыс.дол. | 2706,52 |

Таблица 2.6.

Расчёт показателя NPV при 5 ти летней эксплуатации судна 2007-го года постройки с последующей продажей на направлении Ильичевск(Украина) – Аннаба (Алжир) при смешанном финансировании.

| Годы | Собственные средства, тыс. дол. | Кредит, тыс. дол. | Расходы по использованию кредита, тыс. дол. | Расходы по возврату кредита, тыс. дол. | Расходы по кредиту, тыс. дол. | Расходы по эксплуатации за год, тыс. дол. | Доходы (фрахт) за год, тыс. дол. | CFi, тыс. дол. | PV(CFi), тыс. дол. |

| 1683,0 | 565,45 | 2138,75 | -109,7 | -96,23 | |||||

| 554,4 | 565,45 | 2138,75 | 28,9 | ||||||

| 415,8 | 1405,8 | 565,45 | 2138,75 | 167,50 | 113,06 | ||||

| 277,2 | 1267,2 | 565,45 | 2138,75 | 306,10 | 181,24 | ||||

| 138,60 | 1128,6 | 565,45 | 2138,75 | 444,70 | 230,96 | ||||

| Итого | 7029,0 | 2827,2 | 10693,8 | 837,5 | 451,3 | ||||

| Iпр | 1904,35 | ||||||||

| NPV,тыс.дол. | 1805,62 |

Таблица 2.7

Расчёт показателя NPV при 5 ти летней эксплуатации судна 2002-го года постройки без последующей продажи на направлении Ильичевск(Украина) – Аннаба (Алжир)при смешанном финансировании.

| Годы | Собственные средства, тыс. дол. | Кредит, тыс. дол. | Расходы по использованию кредита, тыс. дол. | Расходы по возврату кредита, тыс. дол. | Расходы по кредиту, тыс. дол. | Расходы по эксплуатации за год, тыс. дол. | Доходы (фрахт) за год, тыс. дол. | CFi, тыс. дол. | PV(CFi), тыс. дол. |

| 3384,0 | 592,2 | 846,0 | 1438,2 | 550,81 | 2053,2 | 64,19 | 56,31 | ||

| 2538,0 | 473,76 | 846,0 | 1319,8 | 550,81 | 2053,2 | 182,63 | 140,5 | ||

| 355,32 | 846,0 | 1201,32 | 550,81 | 2053,2 | 301,07 | 203,22 | |||

| 846,0 | 236,88 | 846,0 | 1082,88 | 550,81 | 2053,2 | 419,5 | 248,4 | ||

| 118,44 | 846,0 | 964,44 | 550,81 | 2053,2 | 537,95 | 279,40 | |||

| Итого | 1776,6 | 6006,60 | 2754,03 | 1505,4 | 927,84 | ||||

| Iпр | |||||||||

| NPV,тыс.дол. | 457,84 |

Таблица 2.8

Расчёт показателя NPV при 5 ти летней эксплуатации судна 2002-го года постройки без последующей продажи на направлении Ильичевск(Украина) – Аннаба (Алжир)при финансировании за свой счет.

| Годы | Собственные средства, тыс. дол. | Кредит, тыс. дол. | Расходы по использованию кредита, тыс. дол. | Расходы по возврату кредита, тыс. дол. | Расходы по кредиту, тыс. дол. | Расходы по эксплуатации за год, тыс. дол. | Доходы (фрахт) за год, тыс. дол. | CFi, тыс. дол. | PV(CFi), тыс. дол. |

| 550,81 | 2053,2 | 1502,39 | 1317,89 | ||||||

| 550,81 | 2053,2 | 1502,39 | 1156,04 | ||||||

| 550,81 | 2053,2 | 1502,39 | 1014,07 | ||||||

| 550,81 | 2053,2 | 1502,39 | 889,5 | ||||||

| 550,81 | 2053,2 | 1502,39 | 780,3 | ||||||

| Итого | 2754,03 | 7512,0 | 5157,84 | ||||||

| Iпр | |||||||||

| NPV,тыс.дол. | 457,84 |

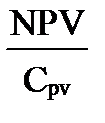

Поскольку анализируемые варианты имеют разную продолжительность, необходимо привести их к единому интервалу времени, сделав правомерным сравнение по показателю NPV. Для этого воспользуемся методом эквивалентного аннуитета.

Последовательность метода:

1. Для каждого проекта находим соответствующий ему эквивалентный аннуитет CFк, т.е денежный поток, в котором денежные поступления в каждом периоде одинаковые по значению (CFк =const) по формуле:

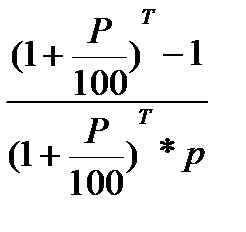

CFк =  ; (14)

; (14)

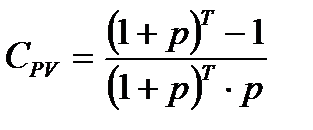

где Сpv – удельный коэффициент;

Сpv =  . (15)

. (15)

2. На этом этапе рассчитываем показатель NPV’:

NPV’=  (16)

(16)

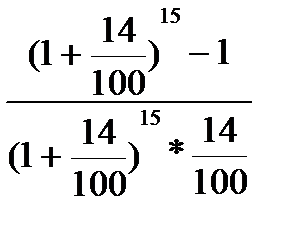

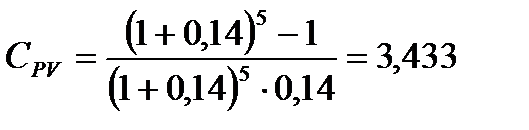

Приведем пример расчета показателя NPV’ для судна 2012года постройки при эксплуатации его 15 лет:

Сpv =  = 6,14;

= 6,14;

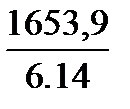

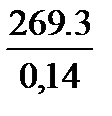

CFк =  = 269,3 тыс. дол;

= 269,3 тыс. дол;

NPV’ =  = 1923,4 тыс. дол.

= 1923,4 тыс. дол.

Результаты расчетов по остальным вариантам сводятся в таблицу 2.9

Таблица 2.9

Сводная таблица значений показателя NPV’ для заданного грузопотока, тыс. долл.

| Cудно | Варианты эксплуатации | Истинное значение NPV, тыс. долл. | Значение показателя NPV' на направлении, тыс. долл. | |

| Направление А | Направление Б | |||

| 2012г., DW 4500 т. | 15 лет без продажи (смешанное финансирование) | 1653,9 | 1923,4 | |

| 2012 г., DW 4500 т. | 10 лет с продажей (смешанное финансирование) | 887,28 | 1215,0 | |

| 2012 г., DW 4500 т. | 5 лет с продажей (смешанное финансирование) | 118,48 | 246,5 | |

| 2007 г., DW 6800 т. | 10 лет без продажи (смешанное финансирование) | 2706,52 | 3706,3 | |

| 2007 г., DW 6800 т. | 5 лет с продажей (смешанное финансирование) | 1805,62 | 3756,8 | |

| 2002 г., DW 6500 т. | 5 лет (смешанное финансирование) | 457,84 | 952,6 | |

| 2002 г., DW 6500 т. | 5 лет (финансирование за счёт собственных средств) | 457,84 | 952,6 |

Максимальное значение показателя NPV’ (3756,8 тыс. долл.) соответствует следующему варианту проекта: приобретение судна возрастом 5 лет (2007 г.п.) dwt 6800 т, эксплуатация 5 лет на схеме Б (Украина (Ильичевск) – Алжир (Аннаба)) с последующей продажей, смешанное финансирование;

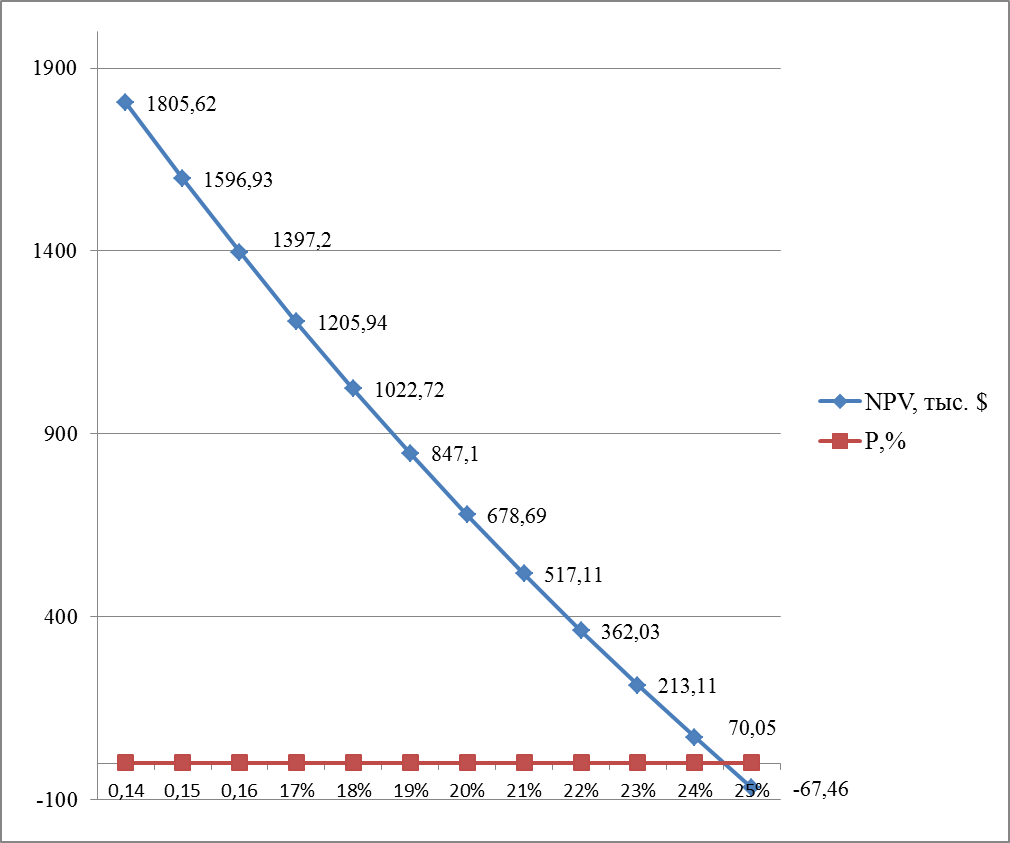

Для комплексной оценки эффективности лучшего варианта проектного решения, найденного по показателю NPV’, рассчитывается показатель внутренней нормы прибыльности (IRR, Internal Rate Of Return). Для установления значения IRR необходимо найти такую ставку дисконтирования, при которой чистая современная стоимость проекта (NPV) за расчетный период равнялась бы нулю.

Расчет IRR - итеративный процесс, для реализации которого можно использовать следующий алгоритм:

1. Проводиться расчет NPV, с использованием предварительно оговоренного значения p. Поскольку в большинстве судоходных компаний прирост прибыли на капитал составляет 10-15%, внутренняя норма прибыльности должна быть не меньше 10%. Для лучшего варианта проекта p=14% - это и будет обоснованное стартовое значение для начала расчетов. Необходимо найти максимально близкие друг другу положительное и отрицательное значения показателя NPV.

2. В случае, если NPV > 0, следует увеличить p и снова повторить процедуру. В случае, если NPV < 0, - значение p следует уменьшить. Искомое значение IRR даст расчетное значение чистой современной стоимости равное нулю.

Расчетная формула для приведенного выше алгоритма имеет следующий вид:

(17)

(17)

где p1 – значение коэффициента дисконтирования при NPV (p1) > 0,

p2 – значение коэффициента дисконтирования при NPV (p2) < 0.

Анализ проекта на основе установленного значения IRR сводится к сравнению его с размером процентной ставки p, по которой есть возможность получения банковского кредита. В случае если IRR = p, проект нельзя отнести ни к прибыльному, ни к убыточному (будущая прибыль от реализации проекта может быть использована лишь для полного покрытия единовременных и будущих затрат). Если IRR > p, проект следует признать прибыльным, а если IRR < p - убыточным.

Эффективность проекта тем выше, чем больше превышение внутренней нормы прибыльности над процентной ставкой.

Таблица 2.10

Изменение значений NPV в зависимости от р

>14% - проект прибыльный.

>14% - проект прибыльный.

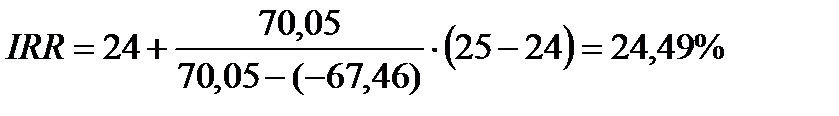

Значение IRR определяется по графику зависимости NPV от p, как точка пересечения кривой с осью значений p, график – на рис.2.1.

Рисунок 2.1.

Зависимость показателя NPV от значения р

Таким образом, в результате выполнения данного раздела проведено обоснование принятия одного варианта инвестиционного проекта из нескольких предполагаемых вначале. Лучшим проектом признан проект приобретения судна возрастом 5 лет (2007 г.п.) dwt 6800 т, эксплуатация его на схеме Украина (Ильичевск) – Алжир (Аннаба) (катанка – 5900 т при f=14,5 долл./т) на протяжении 5 лет с последующей продажей, смешанное финансирование.

Показатели эффективности проекта следующие:

· чистая современная стоимость проекта (NPV) –1805,62 тыс.долл. > 0;

· внутренняя норма прибыльности проекта (IRR) – 24,49% > 14% (процентная ставка по кредиту)

ОПРЕДЕЛЕНИЕ ВОЗМОЖНЫХ ВАРИАНТОВ ЭКСПЛУАТАЦИИ СУДНА В ЗАВИСИМОСТИ ОТ СОСТОЯНИЯ МИРОВОГО РЫНКА

Принимая во внимание, что размер суточной прибыли должен быть, по крайней мере, не меньше суточных затрат судовладельца, можно определить размер критической ставки бербоут-чартера и тайм-чартера для данного судна.

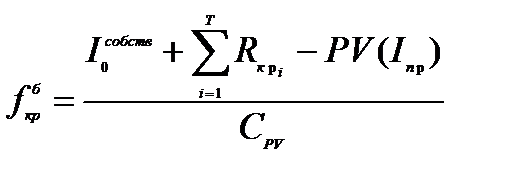

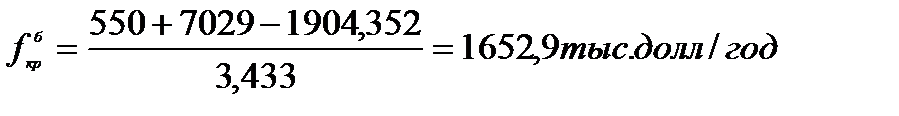

Критическая ставка бербоут-чартера рассчитывается по формуле:

, (3.1)

, (3.1)

где CPV – удельный коэффициент для расчета суммарного значения современной стоимости денежных средств, рассчитываемый по формуле:

(3.2)

(3.2)

Для лучшего проектного решения (эксплуатация судна 2007 г.п. 5 лет на схеме Украина (Ильичевск) – Алжир (Аннаба) с последующей продажей, смешанное финансирование) величина удельного коэффициента составит:

Тогда величина критической ставки бербоут-чартера равна:

Величина критической ставки бербоут-чартера выражает ту минимальную прибыль, которую должен иметь ежегодно судовладелец, при условии отфрахтования судна в бербоут-чартер, для полного покрытия своих затрат при данной форме отфрахтования.

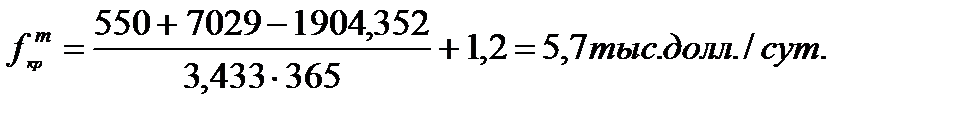

Критическая ставка тайм-чартера рассчитывается по формуле:

, (3.3)

, (3.3)

где rпост – норматив постоянных суточных расходов

Величина критической ставки тайм- чартера выражает минимальную прибыль судовладельца для покрытия своих затрат в соответствии с указанной формой отфрахтования. Именно отфрахтование в тайм-чартер предполагает, что постоянные затраты по эксплуатации судна оплачивает судовладелец.

Значения тайм-чартерных ставок в зависимости от тоннажной группы, специализации судна и направлений перевозок известны для текущего состояния рынка. Предположив наличие двух альтернативных направлений перевозок В и Г, значения тайм-чартерных ставок на которых соответственно на 10% превышают и уменьшают найденное  , определим критическое значение прогнозируемой стоимости судна

, определим критическое значение прогнозируемой стоимости судна  после его эксплуатации на протяжении Т лет на этих направлениях:

после его эксплуатации на протяжении Т лет на этих направлениях:

, (3.4)

, (3.4)

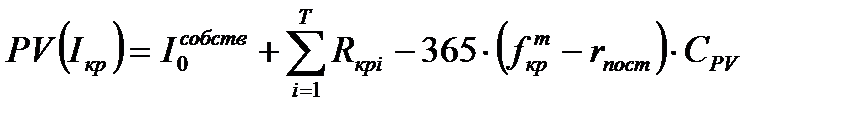

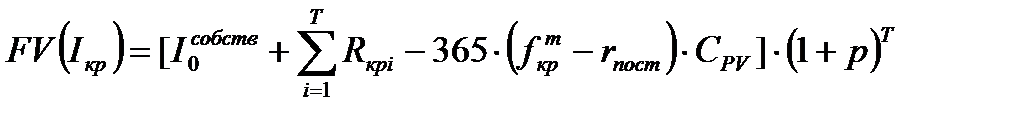

Таким образом, минимально допустимая для судовладельца цена судна при его продаже на рынке после Т лет эксплуатации на этих направлениях в современном эквиваленте составит:

. (3.5)

. (3.5)

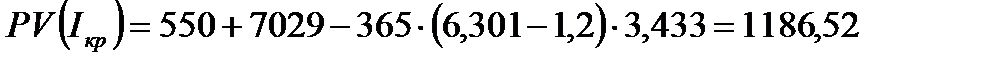

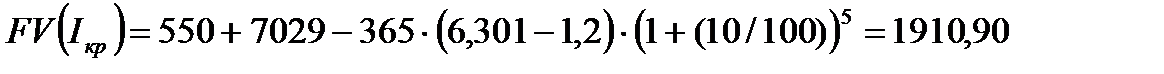

Приведем пример расчета выше указанных показателей для направления В (+10%):

тыс. долл. /сут.

тыс. долл. /сут.

тыс. долл.

тыс. долл.

тыс. долл.

тыс. долл.

Результаты расчетов по формулам (3.4)-(3.5) сводим в таблицу 3.1

Таблица 3.1

Основные показатели альтернативных вариантов эксплуатации судна

| Наименование показателя | Условное обозначение | Единица измере-ния | Альтернативные варианты | |

| В (+10%) | Г (-10%) | |||

| Критическая ставка тайм-чартера |

| Тыс. долл. / сут | 6,301 | 5,16 |

| Минимально допустимая цена продажи судна в современном эквиваленте | PV (Iкр) | Тыс. долл. | 1186,52 | 2622,19 |

| Критическое значение прогнозируемой стоимости продажи судна после его эксплуатации на протяжении Т лет | FV (Iкр) | Тыс. долл. | 2284,54 | 5048,79 |

Проанализируем полученные значения по направлениям:

На направлениях В и Г минимально допустимая цена продажи судна в современном эквиваленте составит 1186,52 тыс. долл. и 2622,19 тыс. дол. соответственно. При этом критическое значение прогнозируемой стоимости продажи судна после его эксплуатации на таких направлениях составляет 2284,54 тыс. долл. и 5048,79 тыс. дол. Из них выгоднее то, которое обслуживает В вариант (на нем – благоприятная конъюнктура фрахтового рынка).

Дата добавления: 2015-10-26; просмотров: 151 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Описание заданных направлений перевозок, условий финансирования и сведений о судах-претендентах. | | | Read the text and fill in the blanks of the flow chart. |