Читайте также:

|

Для выбора эффективной стратегии, сочетающей в себе перспективу получения оптимальной прибыли при ограничении уровня риска банка, существует ряд традиционных подходов, основанных на соответствии различных комбинаций факторов, характеризующих конъюнктуру рынков, качество и новизну предлагаемых банком продуктов и услуг, величину барьера (издержек) вхождения на рынок, и целесообразной в данных условиях стратегии.

Анализ продуктового ряда может проводиться в соответствии со следующей классификацией:

а) депозитные услуги;

б) кредитные услуги и выдача гарантий;

в) инвестиционные операции:

1) денежные рынки;

2) рынки капиталов;

г) прочие банковские услуги:

1) расчетно-кассовое обслуживание;

2) операции с иностранной валютой;

3) трастовые операции;

4) депозитарные услуги;

5) информационно-консультационные услуги;

6) другие услуги.

Классифицируя продуктовый ряд, необходимо определить долю каждой банковской услуги в общем объеме предоставляемых услуг, а также проследить динамику изменения этих долей и соответствующие причины.

Существует несколько основных типов ассортиментной стратегии банка:

1) товарная дифференциация, то есть выделение банком своих собственных товаров и услуг, отличных от товаров и услуг конкурентов, обеспечивая для них отдельные ниши спроса. Например, до определенного времени банки не предлагали такую услугу, как экспресс-кредитование. Однако после того, как она была представлена на рынке, до сих пор пользуется высоким спросом;

2) узкая товарная специализация. Данная стратегия заключается в концентрации деятельности банка на предоставлении определенных банковских услуг. Например, банк предоставляет только ограниченный набор услуг, связанных с расчетно-кассовым обслуживанием юридических лиц. Чаще всего на это направление ориентируются специализированные банки;

3) товарная диверсификация, то есть предоставление широко перечня услуг по всем направлениям банковской деятельности: активные, пассивные, посреднические услуги. Этой стратегии в основном придерживаются универсальные банки;

4) вертикальная интеграция продукта, что выражается воплощением производителем принципа синергизма. Клиенту предлагается услуга совместно с другой, необходимой для нее. При этом банк одновременно оказывает клиенту эти услуги, что значительно экономит ресурсы. Так, некоторыми банками введена практика при оформлении потребительского кредита на покупку автомобиля, оформлять также его страхование как две услуги в одной.

Для определения необходимой стратегии ассортиментной политики банка существует несколько подходов. Рассмотрим более подробно некоторые из них.

1. Подход И. Ансоффа, который предполагает выбор одной из четырех альтернативных стратегий в зависимости от характеристики рынка и предлагаемого товара.

Выбор товара в зависимости от новизны рынка и предлагаемого товара, как показано в таблице 3.

Таблица 3

Матрица И. Ансоффа

| Старая услуга | Новая услуга | |

| Существующие рынки | Проникновение на рынок | Разработка нового продукта |

| Новые рынки | Расширение рынка | Диверсификация |

Эта матрица дает возможность руководству банковского учреждения разрабатывать стратегии своего интенсивного развития, то есть более полно использовать существующие ресурсные и другие возможности для развития банка и повышения деловой активности и эффективности его деятельности. Необходимо отметить, что обычно руководство банковского учреждения использует параллельно несколько видов стратегии в зависимости от специфики различных услуг, предоставляемых клиентам, конъюнктуры отдельных рынков (сегментов).

Стратегия расширения контролируемых рыночных сегментов предполагает увеличение объема продаж существующих услуг на уже завоеванных рынках. Для реализации такой стратегии предлагаются следующие пути:

– предложить дополнительные услуги, связанные с приобретением, предоставлением и сервисом собственных услуг

– найти и использовать слабые стороны предлагаемой продукции, предоставляемых конкурентами;

– убедить потенциальных потребителей воспользоваться предлагаемой услугой именно данного банка или банковского учреждения и привлечь новых клиентов.

Стратегия развития продукта базирована на работе по совершенствованию уже предоставляемых услуг, расширении их модификаций и способов предоставления, что улучшает их потребительские свойства.

Стратегия завоевания новых рынков предполагает расширение сферы обслуживания внешних и внутренних рынков, увеличение количества реальных потребителей. В основе этой стратегии лежит производственная маркетинговая концепция, и руководство банка предпринимает такие шаги, как анализ специфики отдельных географических рынков, изучение демографических рынков (для новых социальных групп населения), анализ рынка розничных организаций (контрагентов, поставщиков, конкурентов).

И, наконец, стратегию диверсификации. Данную стратегию могут позволить банки, имеющие большую систему необходимые финансовые, материальные и трудовые ресурсы, обладают высоким авторитетом, а набор предоставляемых ими услуг отличается высоким качеством и конкурентоспособностью. Стратегия диверсификации часто выражается во внедрении новых групп банковских услуг и завоевании новых рынков.

2. Подход Бостонской группы (таблица 4), который ориентируется при выборе стратегии на динамические характеристики развития рынков сбыта и относительное положение банка на этом рынке.

Таблица 4

Матрица Бостонской группы

| Относительная доля на рынке Темпы роста продаж | Высокая | Низкая |

| Высокие | «звезда» | «трудный ребенок» |

| Низкие | «дойная корова» | «собака» |

Поскольку банковский ассортимент достаточно обширен, то имеет смысл проанализировать его с помощью Бостонской матрицы и выявить, какие из банковских продуктов могут играть роль «дойной коровы», а какие из «трудных детей» имеют перспективы стать «звездами».

«Звезда» характеризуется лидирующим положением в интенсивно развивающихся банках. На эту роль подходят такие финансовые инновации, как Интернет-банкинг, пластиковые карты. «Дойные коровы» имеют высокую долю на рынке и низкие темпы роста продаж. Такие услуги занимают лидирующее положение в «зрелых» банках. Сбыт таких банковских услуг относительно стабилен и без значительных затрат, они дают сверхприбыли, которые могут быть направлены на финансирование развития услуги – «звезды». Очевидно, что на эту роль больше всего подходят традиционные банковские услуги (кредиты, займы, депозиты и другие),

«Трудный ребенок» занимает незначительную долю на развивающемся рынке. В случае наличия в ассортименте такой услуги банку необходимо сделать выбор из двух альтернативных стратегий: расширение инвестиций и интенсификация маркетинговых усилий или сокращение инвестиций и уход с рынка. Решение зависит от того, насколько велики шансы банковской услуги стать «звездой», а также от наличия достаточных финансовых ресурсов.

«Собака» занимает незначительную долю рынка и малоперспективна. Стратегия в отношении такого продукта может быть только одна – уход с рынка.

Таким образом, для более эффективной продажи банковских продуктов и услуг необходимо классифицировать продуктовый ряд, определить долю каждой банковской услуги в общем объеме предоставляемых услуг, а также проследить динамику изменения этих долей и соответствующие причины.

ГЛАВА 2. ИССЛЕДОВАНИЕ МАРКЕТИНГОВОЙ ДЕЯТЕЛЬНОСТИ ОАО «РОССЕЛЬХОЗБАНК»

2.1. Характеристика ОАО «Россельхозбанк»

Открытое акционерное общество «Российский сельскохозяйственный банк» (далее – «Банк») зарегистрирован Центральным банком Российской Федерации (Банком России) 13 июня 2000 года, регистрационный номер 3349.

«Россельхозбанк» - один из крупнейших банков России, специализирующийся на финансировании предприятий агропромышленного комплекса. Полное наименование - Открытое акционерное общество «Российский Сельскохозяйственный банк».«Россельхозбанк» (РСХБ) был создан по инициативе Правительства, одобренной президентом РФ в 2000 году, в целях развития национальной кредитно-финансовой системы агропромышленного сектора и сельских территорий Российской Федерации, сегодня это универсальный коммерческий банк, предоставляющий все виды банковских услуг и занимающий лидирующие позиции в финансировании агропромышленного комплекса России. Учредителем выступило государственное «Агентство по реструктуризации кредитных организаций» (АРКО). С июля 2001 года 100% акций банка принадлежит Правительству РФ в лице Федерального фонда имущества.

Россельхозбанк обслуживает розничных и корпоративных клиентов, предлагая наряду с универсальными банковскими продуктами десятки специализированных программ для развития производства в области сельского хозяйства и смежных отраслей. Особое внимание уделяется программам кредитования малого и среднего бизнеса.

Банк строит свою работу при взаимодействии с государством в четырех направлениях. Во-первых, 100% акций Банка принадлежат Российской Федерации, что позволяет позиционировать обязательства РСХБ как квази-суверенный риск. Во-вторых, Правительство РФ периодически оказывает Банку финансовую поддержку посредством увеличения уставного капитала. В настоящее время уставный капитал РСХБ состоит из 148,048 миллиарда рублей и разделен на 148,048 тысячи обыкновенных акций номиналом 1 миллион рублей.

В-третьих, Деятельность Банка контролируется Правительством РФ через Общее Собрание Акционеров. Это позволяет эффективно координировать работу Банка с федеральными, региональными и муниципальными органами власти и вести работу по реализации национальных программ по поддержке аграрного сектора экономики.

И, наконец, в-четвертых, в соответствии с инициативами Президента РФ В. Путина, Правительство РФ должно сфокусироваться на реализации четырех «приоритетных национальных проектов», один из которых предусматривает развитие российского АПК. РСХБ выступает в качестве главного финансового агента Правительства РФ в агропромышленном секторе экономики.

В настоящее время основными конкурентами банка является Сбербанк России, Россбанк, ВТБ 24 и Альфа банк. На протяжении долгих лет партнерами Банка остаются многие предприятия агропромышленного сектора, торговли, сферы услуг. Банк сотрудничает с крупными холдингами, реализовывает инвестиционные проекты различной сложности.

Таблица 5

Показатели финансово - экономической деятельности ОАО «Россельхозбанк» за 2011-2013 гг, тыс. руб.

| Показатели | 2011 г. | 2012 г. | 2013 г. |

| Уставный капитал | 1 308 311 096 | 1613247 616 | 1782423 623 |

| Собственные средства (капитал) | 150 810 110 | 175 294 815 | 193 549 351 |

| Привлеченные средства | 207 046 225 | 314 254 487 | 278 024 617 |

| Чистая прибыль (непокрытый убыток) | 3 181 830 | 1 758 311 | 1 593 078 |

| Рентабельность активов (%) | 0,4 | 0,18 | 0,14 |

| Кредитный портфель, руб | 307 875 987 | 466 778 900 | 612 767 300 |

Источник:

Исходя из данных таблицы, видим что, в структуре капитала за отчетный период произошли следующие изменения: капитал вырос на 9,96% и на момент 01.07.2013 г достиг 166 592 013 тыс,руб. В структуре активов Банка устойчиво преобладает чистая судная задолженность, доля которой по состоянию на 1 января 2013 года составляет 82,3% от общего объема активов Банка. В структуре пассивов Банка доминируют средства клиентов, не являющихся кредитными организациями- 62,02% от общего объема пассивов.

Растущая динамика объемов кредитного портфеля свидетельствует о расширении сектора кредитного рынка, на котором оперирует банк. Как показывают данные таблицы, анализируемый банк имеет растущие объемы кредитного портфеля, что позволяет положительно оценить его поведение на рынке. Рассмотрим динамику кредитного портфеля ОАО «Россельхозбанка» за 2011-2013 годы на графике:

Рис. 2.1. Динамика роста кредитного портфеля ОАО «Россельхозбанка» за 2011-2013 гг.

Данные таблицы говорят о стабильной деятельности банка. Наблюдается увеличение уставного и собственного капитала. Количество привлеченных средств на протяжении исследуемого периода колебалось, наибольшее количество средств были привлечено в 2012 году. На протяжении 3х лет чистая прибыль снижалась, что связано с увеличением количества отчислений в бюджет и другие вышестоящие организации. Активы банка достаточно рентабельны.

Перелюбский дополнительный офис Саратовского регионального филиала «Россельхозбанк» входит в единую организационную структуру Россельхозбанка и является его дополнительным офисом, осуществляющим функции Саратовского регионального филиала на территории Перелюбского района.

Дополнительный офис в селе Перелюб Саратовского регионального филиала ОАО «Россельхозбанк» образован 01.07.2007 года, фактически начал работать с 01.09.2007 года.

Положение о дополнительном офисе регионального филиала ОАО «Россельхозбанк» разработано в соответствии с законодательством Российской Федерации, нормативными актами Банка России, Уставом ОАО «Россельхозбанк», зарегистрированного Банком России 24.04.2000, генеральной лицензией Банка России № 3349 от 25.07.2007.

Дополнительный офис в с. Перелюб не является юридическим лицом, он создан по решению Правления Банка (протокол от №) и является внутренним структурным подразделением Саратовского Регионального филиала ОАО «Россельхозбанка», имеет печати с указанием на них наименования регионального филиала и места его нахождения, может использовать штампы и бланки со своим наименованием, пользуется логотипом Банка и другими средствами его визуальной идентификации.

Все перечисленные операции и другие сделки осуществляются банком в рублях и иностранной валюте в объеме и согласно их перечню, указанным в выдаваемой директором регионального филиала в порядке передоверия управляющему дополнительным офисом доверенности. Указанные операции и сделки осуществляются дополнительным офисом в порядке и пределах лимитов, определяемых Банком ставам, тарифам и ценам.

Перелюбский дополнительный офис не имеет отдельного баланса. Операции, осуществляемые дополнительным офисом Саратовского регионального филиала, отражаются в ежедневном балансе регионального филиала. Дополнительный офис выполняет возложенные на него функции самостоятельно и при взаимодействии с отделами и службами регионального филиала. Дополнительный офис вправе осуществлять следующие банковские операции и другие сделки, делегированные ему Саратовским региональным филиалом:

- привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок);

- привлечение драгоценных металлов физических и юридических лиц на обезличенные металлические счета;

- размещение привлеченных во вклады (до востребования и на определенный срок) денежных средств физических и юридических лиц от имени и за счет Банка, в том числе под залог драгоценных металлов;

- открытие и ведение банковских счетов физических и юридических лиц;

- осуществление переводов денежных средств по поручению физических и юридических лиц по их банковским счетам;

- осуществление переводов денежных средств без открытия банковских счетов, в том числе электронных денежных средств (за исключением почтовых переводов);

- куплю-продажу иностранной валюты в наличной и безналичной формах;

- покупку, продажу, учет, хранение и иные операции с ценными бумагами, выполняющими функции платежного документа, и ценными бумагами, подтверждающими привлечение денежных средств во вклады и на банковские счета;

- оказание консультационных и информационных услуг;

- куплю-продажу монет из драгоценных металлов.

Дополнительный офис за 6 лет своей деятельности на территории Перелюбского муниципального района у дополнительного офиса сформировалась и продолжает расширяться клиентская база.

Кредитный портфель на 15.08.2013г. составляет 647191,5 тыс. руб., в том числе по кредитам юридических лиц – 86 кредитных договоров на сумму 514822,7 тыс. руб., физических лиц – 617 кредитных договоров на сумму 132368,8 тыс. руб. Выполнение показателей бизнес-плана в части кредитования по состоянию на15.08.2013 года составляет 129,7% в том числе по кредитам юридических лиц – 124,4%, физических лиц – 116,7%.

В 2013 году дополнительным офисом пролонгации кредитов юридическим и физическим лицам не предоставлялось.

По состоянию на 15.08.13 г. в дополнительном офисе открыли вклады 846 человек на общую сумму 69 668 тыс. руб.

Из действующей линейки банковских продуктов в дополнительном офисе в селе Перелюб представлены по 72 видам продуктов. По состоянию 15.08.13 г. перечисление пенсий производится 169 пенсионерам. Также открыто 1713 текущих счетов, из них пластиковые карты 1257 штук, открыто 102 расчетных сета юридическим лицам и индивидуальным предпринимателям, используют «Клиент-Банк» 16 предприятий и организаций. Среднемесячные поступления на счета организаций составляет порядка 130 000 тыс. руб.

Таким образом, ОАО «Россельхозбанк» входит в число самых крупных и устойчивых банков страны по размеру активов и капитала также в высшую группу надежности в рейтинге 100 банков. Банк имеет положительные показатели финансово-экономической деятельности, стабильно функционирует и имеет тенденцию к увеличению.

2.2 Анализ маркетинговой деятельности Перелюбского дополнительного офиса Саратовского РФ ОАО»Россельхозбанка»

РСХБ позиционирует себя как финансовый институт, кредитующий предприятия и частных предпринимателей, работающих в сфере АПК. Кредитная политика Банка предусматривает, что как минимум 70% кредитного портфеля Банка составляют кредиты, выданные заемщикам, ведущих бизнес в сфере АПК. Банк предлагает своим клиентам такие кредитные продукты, как кредиты в форме «овердрафт», аккредитивы и банковские гарантии.

Одной из основных клиентских групп для банка являются клиенты, участвующие в программах субсидированного кредитования. Субсидированное кредитование позволяет Банку улучшать качество кредитного портфеля, поскольку своевременные выплаты по кредиту являются обязательным условием для компенсации процентных выплат из бюджета.

Основными конкурентными преимуществами ОАО «Россельхозбанк» являются:

государственная собственность, в которой находится Банк, рассматривается кредиторами и населением в качестве дополнительной гарантии стабильности;

- банк располагает второй по величине в стране филиальной сетью. Она включает 78 региональных филиалов, более 1514 внутренних структурных подразделений и 3 иностранных представительства, что позволяет максимально приблизить банковские продукты и услуги к их потенциальным потребителям;

- широкий спектр предлагаемых банковских продуктов и услуг;

- банк обладает широкой и оптимально сформированной корреспондентской сетью, насчитывающей более 100 иностранных банков-партнеров, и позволяющей обеспечить полный спектр услуг клиентам по международным расчетам, торговому финансированию, связанному кредитованию.

- гибкая тарифная политика;

- стабильная клиентская база.

Наиболее важными факторами конкурентоспособности кредитных продуктов являются уровни процентных ставок и размеры комиссионных тарифов по корпоративным кредитам.

РСХБ осуществляет кредитование государственного агента для формирования интервенционного фонда при проведении закупочных интервенций в целях регулирования российского рынка зерна, кредитование частных фермерских хозяйств, операции с ценными бумагами играют для Банка второстепенную роль по сравнению с кредитованием предприятий АПК. Банк не рассматривает торговлю ценными бумагами в качестве основного источника дохода. Банк также проводит собственные валютные операции.

Маркетинговую деятельность в РСХБ проводит отдел маркетинга. Маркетинговый отдел выполняет следующие основные задачи:

1) Проведение маркетинговых исследований по деятельности банков как по Саратовской области, так филиалов банков, которые позволяют корректировать деятельность банка;

2) Разработка рекомендация по совершенствованию деятельности «Россельхозбанк» ОАО;

3) Разработка новых банковских продуктов.

Цели маркетинговой деятельности «Россельхозбанк» ОАО исходят из его стратегии «выхода на рынок».

Целями «Россельхозбанк» ОАО являются:

- расширение доли на рынке;

- повышение популярности банковских услуг;

- расширение клиентской базы;

- повышение качество услуг и обслуживания.

| Головная контора управления маркетингом |

| Результат контроля Разработка предложений |

| Дальнейшие действия и шаги |

| Финансовый анализ |

| Маркетинговый аудит |

| Оценка эффективности маркетинга |

| Стратегический контроль |

| Продвижение и реклама |

| Сотрудник фронт офиса |

| Контроль эффективности |

| Анализ затрат на маркетинг |

| Анализ рынка |

| Анализ продаж |

| Контроль годовых планов |

| клиентуры |

| Продуктового ряда |

| Контроль прибыльности |

| Управляющий филиалом банка |

Рис. 2.2. Схема проведения маркетингового контроля пункта продаж

Функция контроля маркетинга ложится на управляющего ОАО «Россельхозбанк», поскольку он в рыночных условиях является менеджером пункта продаж и должен контролировать ход выполнения поставленных перед филиалом целей. Он самостоятельно осуществляет оперативный контроль, который включает контроль годовых планов, прибыльности/рентабельности и эффективности. Стратегический контроль проводится совместно с управлением (департаментом) маркетинга ОАО «Россельхозбанк», т. к. на уровне банка должны решаться все вопросы стратегического плана, вытекающие из его миссии. ОАО «Россельхозбанк» проводит контроль годовых планов. Его цель - убедиться, что пункт продаж выходит на запланированные на конкретный год показатели продаж, прибылей и прочие целевые параметры.

ОАО «Россельхозбанк», как универсальный кредитно-финансовый институт, предлагает своим клиентам широкий спектр услуг, осуществляя при этом комплексное обслуживание, как в рублях, так и в иностранных валютах.

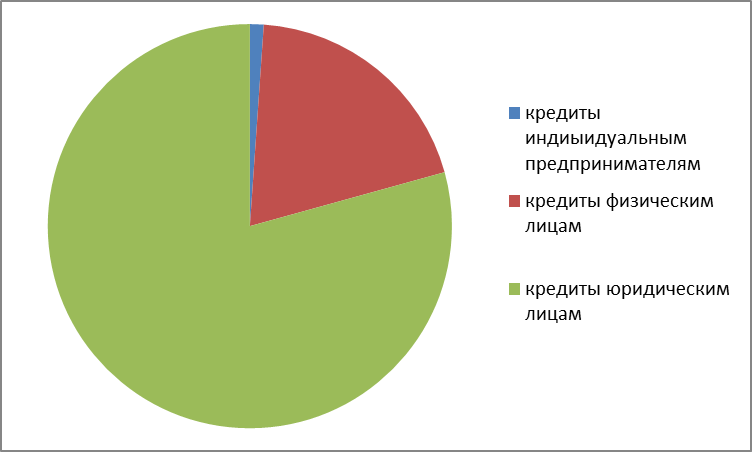

Проведем анализ сегментов ОАО «Россельхозбанк»:

Рис. 2.1. Анализ сегментов ОАО «Россельхозбанк» за 2013 г.

Так как основной сегмент у ОАО «Россельхозбанк» юридические лица, поэтому система продвижения товаров имеет свои особенности. Массовую рекламу услуг банка будет нецелесообразно использовать, потому что она не будет направлена на сегмент. Денежные средства, выделенные в данном случае на продвижении услуг, не будут переведены в клиентов и, соответственно, в будущую прибыль. Поэтому ОАО «Россельхозбанк» использует специфические каналы для рекламы. Это различные печатные издания бизнес тематики, основной долей которых являются бизнесмены и юридические лица, реклама на радио внутри бизнес сводок, реклама на тематических мероприятиях.

Предоставление кредитов осуществляется:

- юридическим лицам (за исключением заемщиков, относящихся к зоне ответственности Департамента развития малого бизнеса Банка) исключительно в рамках кредитных продуктов «Сезонный Универсал Растениеводство», «Сезонный Универсал Животноводство», «Сезонный Стандарт Растениеводство», «Сезонный Стандарт Животноводство», «Под залог будущего урожая», «Сезонный Переработка» и «Сезонный Сырьевой»;

- юридическим лицам и индивидуальным предпринимателям, относящимся к зоне ответственности Департамента развития малого бизнеса исключительно в рамках кредитных продуктов «Урожай», «Агро-Сезон», «Агро-Сезон СКПК».

Причиной приоритета юридических лиц явилось:

- наличие расчетных счетов кредитуемых предприятий в «Россельхозбанк» ОАО, что позволило наиболее полно оценить финансовые потоки ссудозаемщика;

- наличие расчетного счета в банке, что позволило в безакцептном порядке гасить задолженность ссудозаемщика при нарушении сроков оплаты очередного платежа;

- поддержание партнерских отношений.

Банк осуществляет комплексное расчетное и кассовое обслуживание юридических лиц (резидентов Российской Федерации) и индивидуальных предпринимателей в иностранной валюте и в рублях на основе заключенных договоров текущего (расчетного) банковского счета. Списание средств с текущих (расчетных) счетов, субсчетов производится на основании платежных инструкций владельца счета. Расчетные операции владельца счета осуществляются при достаточности средств на счете в валюте платежа. Владелец счета оплачивает услуги банка по осуществлению операций с денежными средствами, находящимися на его счете, согласно установленным. Также банк предлагает открытие счетов в рублях и иностранной валюте юридическим лицам и индивидуальным предпринимателям

Также отмечается, что в ОАО «Россельхозбанк» существует устойчивый спрос на среднесрочные и краткосрочные кредиты: банк должен занять свою нишу на данном секторе рынка банковских услуг, активизировать кредитование юридических лиц. Успешное развитие в данном направлении требует от банка выработки и применения стратегии действий.

Кредитная деятельность банка является одним из основополагающих критериев, который отличает его от небанковских учреждений. Именно с кредитованием связана значительная часть прибыли банка. Одновременно невозврат кредитов, особенно крупных, может привести банк к банкротству, а в силу его положения в экономике, к целому ряду банкротств связанных с ним предприятий, банков и частных лиц. Поэтому управление кредитным риском является необходимой частью стратегии и тактики выживания и развития банка.

Стратегия должна строиться на нескольких основных принципах, таких как:

- кредитование под реальное обеспечение, таковым должно выступать поручительство Корпоративного Клиента и залог товаров в обороте или недвижимого имущества (с одновременным страхованием). Это позволит отнести выдаваемые кредиты к категории стандартных, снизить размер создаваемого резерва под возможные потери по ссудам. В случае кредитования под поручительство и Корпоративного Клиента дополнительной гарантией должны служить денежные средства поручителей, находящиеся на счетах в филиале.

- ясность целей кредитования, что подразумевает выдачу кредитов на осуществление конкретных проектов. При этом должен проводиться серьезный анализ технико-экономического обоснования и кредитоспособности потенциального заемщика.

- избирательный характер кредитования, что подразумевает наличие определенного круга заемщиков. Данное условие позволит снизить риск не возврата кредита за счет того, что в качестве основных заемщиков выступят предприятия, имеющие благонадежную репутацию, положительную кредитную историю, длительный срок работы и наличие перспектив развития.

Важное место среди таких услуг занимает кредитование юридических лиц, предоставляет краткосрочные и долгосрочные кредиты, микрокредиты в рублях и иностранной валюте единовременно либо путем открытия кредитной линии.

Особенность кредитования юридических лиц, а именно клиентов Россельхозбанка, связно со спецификой банковских услуг, а именно их направленность на сельское хозяйство, отсюда и имеется постоянная клиентская база их перечня предприятий, кооперативов, акционерных обществ, занимающиеся непосредственно сельским хозяйством. Поэтому кредитование таких лиц имеет сезонный характер, в основном потребители берут кредиты по следующим кредитным программам, которые применяются при кредитовании КФХ/ИП/СМСП:

1. «Кредит под залог приобретаемой техники и/или оборудования».

2. «Кредит на приобретение молодняка сельскохозяйственных животных под его залог».

3. «Кредит под залог приобретаемого зерносушильного и комбикормового оборудования».

4. «Кредит под залог приобретаемой техники, бывшей в употреблении».

5. Кредит на приобретение земельных участков из состава земель сельскохозяйственного назначения под их залог.

6. «Кредит по залог перерабатывающего оборудования».

7. Кредитов на проведение сезонных работ под залог продукции будущего урожая сельскохозяйственных культур.

8. Программа участия ОАО «Россельхозбанк» в кредитно-финансовой поддержке развития несельскохозяйственной деятельности в сельской.

9. Кредитов в форме «овердрафт».

10.Кредитование клиентов Банка с целью строительства жилья для граждан, работающих в сельской местности.

11. «Кредит под залог приобретаемого имущества для сельскохозяйственных кооперативных рынков».

12.Кредитование рыбоводных хозяйств в ОАО «Россельхозбанк».

13.Кредитование предприятий марикультуры в ОАО «Россельхозбанк».

14.Краткосрочные кредиты на приобретение зерна под его залог.

15.Кредитование заемщиков, которым присвоен статус «Надежный клиент».

16.Кредитования ОАО «Россельхозбанк» на строительство, реконструкцию и модернизацию мощностей для первичной подработки и хранения зерна.

17.Кредит на развитие кормопроизводства.

Кредитные продукты для крестьянских (фермерских) хозяйств, индивидуальных предпринимателей и иных субъектов малого и среднего предпринимательства

1. Кредитный продукт «Беззалоговый»(приложение 1)

2. Кредитный продукт «Надежный клиент»(приложение 2)

3. Кредитный продукт «На развитие несельскохозяйственной деятельности в сельской местности»

4. Кредитный продукт «Персональный овердрафт»(приложение 3)

5. Кредитный продукт «Стань фермером»(приложение 4)

6. Кредитный продукт «Госконтракт»(приложение 5)

7. Кредитный продукт «Кредит под торговую выручку» (приложение 6)

8. Кредитный продукт «Экспресс»(приложение7)

Кредитные продукты для сельскохозяйственных потребительских кооперативов (перерабатывающих, снабженческих, сбытовых, обслуживающих) (СПоК)

1. Кредитный продукт «Кредит для СПоК на текущие цели»

2. Кредитный продукт «Кредит для СПоК на инвестиционные цели»

3. Кредитный продукт «На развитие несельскохозяйственной деятельности в сельской местности – для СПоК»

4. Кредитный продукт «Надежный клиент – для СПоК»

5. Кредитный продукт «Беззалоговый – для СПоК»

6. Кредитный продукт «Персональный овердрафт для СПоК»

7. Кредитный продукт «Госконтракт для СПоК»

Кредитные продукты для сельскохозяйственных кредитных потребительских кооперативов (СКПК)

1. Кредитный продукт «Кредит СКПК на приобретение офиса»

2. Кредитный продукт «Кредит СКПК на обустройство офиса»

3. Кредитный продукт «Кредит СКПК для выдачи займов членам СКПК»

4. Кредитный продукт «Кредит СКПК под залог прав (требования)»

5. Кредитный продукт «Капитал-Агро»

6. Кредитный продукт «Надежный клиент – для СКПК»

7. Кредитный продукт «Беззалоговый для СКПК»

На сегодняшний день, наиболее важной услугой является кредитование физических лиц. Кредитование осуществляется с путем предоставление кредитных карточек, кредитов на финансирование недвижимости, кредитов на приобретение транспортных средств (со сроком эксплуатации не более 5 лет и новых автомобилей в автосалонах), кредитов на потребительские нужды и т.д. Существует следующий перечень кредитных программ для населения:

Таблица 6

Кредитные программы ОАО «Россельхозбанк» для физических лиц

| Кредит | Сумма | Валюта | Ставка | Срок, мес. |

| Ипотечные кредиты | ||||

| Ипотечное жилищное кредитование | до 10 000 000 | руб. | 11,5% – 13,5% | до 300 |

| Бизнес-кредиты | ||||

| Кредит на текущие цели | индивидуально | руб. | индивидуально | до 12 |

| Кредиты на инвестиционные цели | индивидуально | руб. | индивидуально | до 60 |

| Кредитование в рамках отраслевой целевой программы «Развитие пилотных семейных молочных животноводческих ферм на базе крестьянских (фермерских) хозяйств на 2010-2011 годы» | индивидуально | руб. | 13% | до 96 |

| Кредитование предприятий | индивидуально | руб. | индивидуально | до 96 |

| Кредитование рыбоводных хозяйств | индивидуально | руб. | индивидуально | до 96 |

| Кредит под залог приобретаемого имущества для сельскохозяйственных кооперативных рынков | до 85% от стоимости приобретаемого имущества | руб. | индивидуально | до 60 |

| Кредит на приобретение зерна под его залог | до 80% стоимости зерна | руб. | индивидуально | до 12 |

| Кредит на проведение сезонных работ под залог продукции будущего урожая сельскохозяйственных культур | индивидуально | руб. | индивидуально | до 12 |

| Кредит на приобретение земельных участков из состава земель сельскохозяйственного назначения под их залог | до 70% от стоимости приобретаемого земельного участка | руб. | индивидуально | 36 – 96 |

| Кредит на приобретение молодняка сельскохозяйственных животных под его залог | До 80% стоимости объекта | руб. | индивидуально | до 60 |

| Вексельное кредитование | индивидуально | руб. | индивидуально | до 12 |

| Овердрафт | до 35% от среднемесячного чистого кредитового оборота | руб. | индивидуально | до 12 |

| Кредит на строительство жилья для граждан, работающих в сельской местности | до 85% сметной стоимости проекта | руб. | индивидуально | до 96 |

| Кредит на строительство, реконструкцию и модернизацию мощностей для первичной подработки и хранения зерна | индивидуально | руб. | индивидуально | до 120 |

| Кредит под залог перерабатывающего оборудования | индивидуально | руб. | индивидуально | до 60 |

| Кредит под залог приобретаемого зерносушильного и комбикормового оборудования | индивидуально | руб. | индивидуально | до 120 |

| Автокредитование | ||||

| Автокредит | до 2 000 000 | руб. | 12,5% – 16% | до 60 |

| Автокредит с государственной поддержкой | до 510 000 | руб. | 9,66% | до 36 |

| Потребительское кредитование | ||||

| Рефинансирование потребительских кредитов | до 1 000 000 | руб. | 16% | до 60 |

| Рефинансирование кредитов граждан, ведущих личное подсобное хозяйство | индивидуально | руб. | 14,5% | до 60 |

| Потребительский | до 1 000 000 | руб. | 16% – 18% | до 60 |

| Садовод | до 500 000 | руб. | 15% | до 60 |

| Инженерные коммуникации | до 300 000 | руб. | 14,5% | до 60 |

| Газификация жилья на селе | до 300 000 | руб. | 14,5% | до 60 |

| Кредит под залог приобретаемой техники и/или оборудования | до 700 000 | руб. | 14,5% | до 60 |

| На развитие личного подсобного хозяйства | до 700 000 | руб. | 14,5% | до 60 |

| Пенсионный | до 100 000 | руб. | 15% | до 36 |

| Образовательный кредит | ||||

| Образовательный кредит | до 350 000 | руб. | от 12% | до 120 |

| Кредитные карты | ||||

| Кредитная карта | до 3 000 000 | руб. | 20% | до 12 |

Источник:

При формировании продуктового ряда банк учитывает множество факторов. Базовый ассортимент услуг был сформирован при организации банка. Позже он был расширен до текущего ассортимента, а позже до расширенного. На сегодняшний день ОАО «Росселхозбанк», помимо предоставления своим клиентам широкого спектра услуг, большое внимание уделяет формированию и поддержанию дружеских отношений с клиентами, оказание им всесторонней помощи при оказании основных услуг.

Банк параллельно проводит несколько акций (и для физических, и для юридических лиц), что стимулирует потенциальных покупателей приобрести данную банковскую услугу.

Таким образом, проанализировав продуктового ряд ОАО «Россельхозбанка» и мероприятия его ассортиментной политики, можно сделать вывод, что данный банк предоставляет своим клиентам широкий спектр услуг, который меняется и модифицируется, ориентируясь на современные тенденции развития рынка банковских услуг, а также на постоянно меняющиеся потребности клиентов. Также банк проводит политику по завоеванию новых рынков (например, иностранных клиентов), по совершенствованию каналов доставки банковских продуктов, внедряя новые технологии и системы. Для обеспечения защиты передаваемой информации применяются средства шифрования электронной почтовой системы и электронная цифровая подпись. Отсюда, можно сделать вывод, что ОАО «Россельхозбанк» успешно осуществляет свою ассортиментную политику, что помогает ему занимать лидирующие позиции.

Основываясь на стратегию укрепления конкурентной позиции предприятия, отдел маркетинга «Россельхозбанк» ОАО предлагает увеличить долю рынка в зависимости от состояния рынка банковских услуг, и расширить клиентскую базу.

Одной из приоритетных задач является сохранение ресурсной базы банка за счет расширения клиентской базы и привлечения средств клиентов.

Таким образом, приходим к выводу, что ОАО «Россельхозбанк» использует все 4 элемента: товар, сбыт, цена, продвижение. Но более удачно проводятся товарная, ценовая политика. Маркетологи проводят анализ действующих услуг в других банках, сравнивают цены на введенные услуги, изучают новинки в банковской деятельности. Но по продвижению своих услуг ОАО «Россельхозбанк» работает недостаточно.

2.3 Оценка эффективности маркетинговой деятельности Перелюбского дополнительного офиса Саратовского РФ ОАО «Россельхозбанк»

Из действующей линейки банковских продуктов в дополнительном офисе в селе Перелюб представлены по 72 видам продуктов. По состоянию 15.08.13 г. перечисление пенсий производится 169 пенсионерам. Также открыто 1713 текущих счетов, из них пластиковые карты 1257 штук, открыто 102 расчетных сета юридическим лицам и индивидуальным предпринимателям, используют «Клиент-Банк» 16 предприятий и организаций. Среднемесячные поступления на счета организаций составляет порядка 130 000 тыс. руб.

Кредитный портфель на 15.08.2013г. составляет 647191,5 тыс. руб., в том числе по кредитам юридических лиц – 86 кредитных договоров на сумму 514822,7 тыс. руб., физических лиц – 617 кредитных договоров на сумму 132368,8 тыс. руб. Выполнение показателей бизнес-плана в части кредитования по состоянию на15.08.2013 года составляет 129,7% в том числе по кредитам юридических лиц – 124,4%, физических лиц – 116,7%.

Для наглядности рассмотрим сегментирование выдачи кредитов на следующей диаграмме:

Рис. 2.3. Анализ сегментов Перелюбского дополнительного офиса ОАО «Россельхозбанк» за 2013 г.

По состоянию на 15.08.13 г. в дополнительном офисе открыли вклады 846 человек на общую сумму 69 668 тыс. руб.

Проведем анализ сильных и слабых сторон постоянных клиентов банка, а именно юридических лиц:

Таблица 7

Анализ сильных/слабых сторон постоянных клиентов (юридичские лица) Перелюбского ДО ОАО «Россельхозбанка»

| Сильные стороны | Слабые стороны | |

| Большой опыт работы в сфере с\х производства | Сезонность получения выручки | |

| Грамотный персонал | Риск недополучения выручки в запланированных объемах из-за неблагоприятных климатических условий | |

| Оснащенность новой техникой необходимой для осуществления процесса производства с\х продукции | Нестабильная ценовая политика на продукцию сельского хозяйства | |

| Устойчивые связи с поставщиками подрядчиками | ||

| Устойчивые сформированные деловые отношения с покупателями производимой продукции | ||

| Участие в федеральных и областных программах по возмещению части затрат на с\х производство | ||

| Интенсивные технологии производства (применение мин. Удобрений и СХР, применение элитных семян и т.д.) |

Источник:

Поскольку банковский ассортимент достаточно обширен, то имеет смысл проанализировать его с помощью Бостонской матрицы и выявить, какие из банковских продуктов могут играть роль «дойной коровы», а какие из «трудных детей» имеют перспективы стать «звездами» на Перелюбском рынке, исходя из потребностей местных предприятий.

Таблица 8

Относительное положение банковских услуг для юридических лиц на рынке с. Перелюб

Дата добавления: 2015-09-05; просмотров: 287 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Ассортиментная политика банковских услуг – важнейший фактор эффективной маркетинговой деятельности. | | | Источник: разработка автора |