|

Читайте также: |

Во-первых, кредитование с частичным резервированием – это фактически рак не только нашей социальной структуры и всей планеты Земля.

Постоянный рост денежной массы подстёгивает рост производства экономики, что, в свою очередь, невозможно без наращивания темпов потребления природных ресурсов и энергии.

И с каждым годом всё больше вещей проходят путь от добычи до помойки, лишь для того, чтобы отсрочить крах этой денежной системы-самоубийцы.

Документальный фильм “Деньги-пирамиды долгов”16

Вторая “прелесть” системы кредитования с частичным резервированием, это инфляция. Инфляция – это производное слово от латинского “inflation”, в переводе на русский – “вздутие”. Именно этот термин дает ключи к пониманию существа инфляционных процессов. Самопроизвольное вздутие денежной массы без создания потребительской стоимости и является, как уже отмечалось, генератором инфляции.

Банки США и Западной Европы неплохо «погуляли» за последние десятилетия.

В результате этой молодецкой “гулянки”, самых эффективных в мире экономик появилось 1,5 квадриллиона (1500 триллионов) долларовых деривативов (опционов, фьючерсов и прочей виртуальной дребедени)17.

Большинство из них номинированы в долларах США, притом, что стоимость всей МИРОВОЙ недвижимости составляет всего 75 триллионов долларов, а годовой МИРОВОЙ ВВП равен 70 триллионам долларов, из которых годовой ВВП США равен 14,5 триллионам долларов.

Следует знать, что из 14,5 триллионов долларов, только 3 триллиона (21%) – это реальный сектор ВВП США, т.е. промышленное производство и сельское хозяйство, остальное – различного рода услуги, в том числе и достаточно виртуальные.

При этом с 1980 года прибыль от спекуляции деньгами в мировом масштабе более чем удвоилась. В одном лишь Нью-Йорке ежедневная сумма обмена валюты увеличилась с 1980 по 1986 год с 18 до 50 млрд. долларов18. По оценкам Международного банка “Реконструкции и Развития” сумма денежных операций в мировом масштабе в 15-20 раз превышает ту сумму, которая практически необходима для ведения торговли, т.е. для товарообмена19.

Мировой фондовый рынок перед крушением (по состоянию на август 2008 г.20) стоил примерно 100 триллионов долларов.

Благодаря виртуальным кредитам США потребляли с 1944 г., а особенно с 1971 г., в свое удовольствие, ни в чем себе не отказывая. В результате на середину 2008 года совокупный долг США превышал 100 триллионов долларов. В том числе: долг госсектора составил 61 триллион долларов, включая 11 триллионов госдолга, обязательства по медобслуживанию и соцобеспечению – 44 триллиона долларов, долг штатов и муниципалитетов – 2 триллиона, займы у трастовых фондов – 3,5 триллионов, внешний долг – 2 триллиона, внутренний публичный – 2,5 триллионов долларов.

Долг частного сектора США составил 38,2 триллиона, в том числе долги домохозяйств – 13 триллионов, корпоративные долги – 9 триллионов, долг финансового сектора – 14,2 триллиона, процентный долг частного сектора – 1,7 триллиона долларов.

Совокупный внешний долг США на этот период составил около 14 триллионов долларов США.

Долг США растет по экспоненте. Ранее, в 80 – 90 годы, экспонента располагалась полого под углом сначала 20º, потом 30º, а после 2000 года под углом 50º – 60º к оси кординат21. Сейчас эта экспонента расположена почти вертикально вверх. Под таким углом, образно говоря, самолеты не летают. Летать так могут только ракеты и только в космос, с космонавтами на борту. Что сейчас и происходит.

В 2003 году индикатор валют зафиксировал, что проценты по национальному долгу США уже в 2013 году будет за пределом способности народа США их выплачивать. Не говоря уже о выплате самого национального долга, уже достигшего исторического максимума. Теоретически это означает полное банкротство всей экономики США и катастрофические последствия для остального мира.

Цифры наглядно показывают размах и масштабы мировой финансовой пирамиды, которая сейчас разрушается.

Есть большая вероятность, что 44 президент США может стать последним. Так как действия ФРС, которая вливает огромное количество денежной массы в экономику, для того, чтобы отсрочить крах, на деле усугубляет истинную проблему. Это лишь вопрос времени, – когда уже правительству США придётся прибегнуть к более радикальным средствам, таким как военная диктатура, предотвращающая массовые беспорядки и тем самым ускоряя полный упадок общества. Ведь проблема денег теснейшим образом связана с большим числом социальных проблем.

Учитывая, что с 1991 года в России действует денежная система идентичная “Цивилизованному Западу”, на который многие равняются. Можно уже сейчас спрогнозировать, что нас с вами ждёт в обозримом будущем.

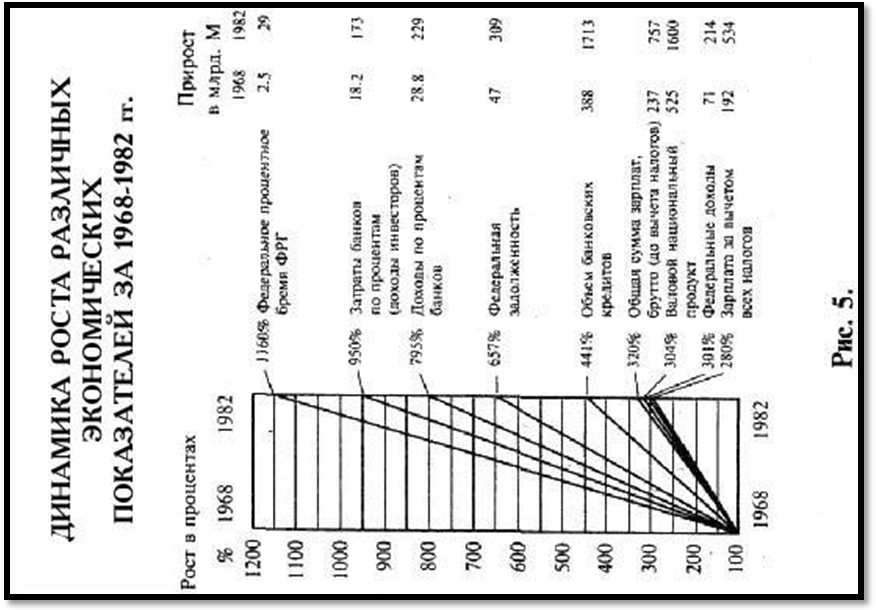

Большинство людей считает инфляцию почти естественной вследствие того, что в мире нет ни одной капиталистической страны со свободным рыночным хозяйством без инфляции. Рис. 5, иллюстрирующий динамику развития различных экономических показателей в ФРГ, позволяет распознать фактор, тесно связанный с инфляцией. В то время как федеральные доходы, валовой национальный продукт, а также заработная плата выросли с 1968 по 1983 год “только” в три раза (300%), то процентное бремя выросло более чем в 11 раз (1160%). Тенденция становится понятной - долги и проценты по кредитам в народном хозяйстве растут быстрее, чем доходы, что рано или поздно должно привести к коллапсу, даже в высокоразвитых странах (что собственно сейчас и происходит).

Если ребенок вырастет от года до 10 лет в 3 раза, а его ноги вырастут за это же время в 11 раз, каждый поймет, что это ненормально. Проблема в том, что лишь очень немногие распознали признаки болезни денежной системы, и еще меньше знают рецепт излечения. Ведь до настоящего времени никому не удалось создать здоровой устойчивой денежной системы. А может те, кто больше понимают денежную систему, не очень то и стараются, пользуясь плодами существующей?

Немногие сознают, что инфляция действует как скрытая форма налогообложения, применяя которую, Негосударственное, Юридическое Лицо (Эмиссионный Центральный Банк России) имеет возможность справляться с самыми сложными проблемами. Необходимый уровень инфляции должен быть тем выше, чем больше разрыв между национальным доходом и задолженностью. Негосударственное, Юридическое Лицо (Эмиссионный Центральный Банк России) может увеличивать денежную массу, напечатав деньги. На рис. 6 показана потеря немецкой маркой стоимости с 1950 по 1985 год. Такое обесценивание больнее всего бьет по тем людям, которые не смогли вложить свое состояние в “инфляционно стойкую” земельную собственность и т.п., а не по тем, кто принадлежит к небольшой группе населения с наивысшими доходами.

За последние 33 года частная и общественная задолженность в США выросла на 1000%, при этом большая часть задолженности сейчас приходится на частных заемщиков22.

Акционерное Общество Федеральная Резервная Система (Частный Эмиссионный Центральный Банк США) использовал все средства, чтобы постоянно подстегивать этот рост: гарантии при размещении процентов, дотирование ипотечных ставок, низкие первые взносы при покупке недвижимости и товаров народного потребления, облегчение условий при предоставлении кредитов, преимущества в налогообложении, вторичные рынки, страхование платежей и т.д. Вследствие быстрого экономического роста, следующего за экспоненциальным ростом денег, социальные последствия некоторое время остаются незаметными.

В моменты критического нарастания денежной массы, те, кто пользуются плодами нынешней Кредитно-Финансовой Системы и, соответственно, управляют ей, решают проблему, создавая финансовые кризисы, когда вдруг сразу куда-то исчезают астрономические суммы денег. Вначале экономика испытывает финансовый голод, потом начинается новый цикл надувания денежного пузыря через систему кредитования с частичным резервированием. Затем Экономика опять начинает расти до момента, когда придется буквально уничтожать денежную массу, отрезав лишь часть “раковой опухали”.

Истинным решением проблем, возникших вследствие роста денег за счет кредитования с частичным резервированием, является создание такой денежной системы, которая соответствует кривой динамики естественного роста, т.е. кривой “а” (см. Рис. 1 из 2ой главы).

Это требует замены действующих схем кредитования другим механизмом обеспечения денежного обращения. В четвёртой и пятой главах описаны связанные с ним изменения.

В некоторых источниках, которые были использованы для создания этой книги, допущена существенная ошибка, назвав судный процент причиной увеличивающей денежную массу. Так как инфляционную денежную массу создаёт система кредитования с частичным резервированием, а судный процент лишь перенаправляет эту денежную массу от финансово безграмотного населения, в собственность финансово грамотным.

Банки создают кредит. Было бы ошибкой полагать, что банковский кредит составляют денежные вклады, находящиеся в банке

Британская Энциклопедия, 14 издание

| И так 3я возможность заключается в том, что бы денежная масса всегда была обеспечена товарной массой, сохраняя товарно-денежный баланс в постоянном равновесии. Для этого нам нужно законодательно придать системе кредитования с частичным резервированием статус уголовно наказуемого деяния. |

Дата добавления: 2015-07-11; просмотров: 91 | Нарушение авторских прав