Читайте также:

|

Структурно доходы бюджета представлены на рис. 4.4.

Рис. 4.4. Структура доходов бюджета

В настоящее время из трех составляющих наиболее важной является налоговые доходы.

Налогообложение экономической деятельности предприятий является источником формирования ВВП. Если бы в сегодняшних условиях все компании платили налоги, то это давало бы 50-60 % ВВП (рис.12).

В действительности по экспертным оценкам этот уровень составляет 43 %, причем собираемость налогов 70 %.

Представленная с помощью диаграммы структура налоговых поступлений, наглядно иллюстрирует, какие налоги являются наиболее важными для формирования дохода бюджета.

Рис. 4.5. Распределение налогов в федеральном бюджете России

Рис. 4.5. Распределение налогов в федеральном бюджете России

Налоговая политика по формированию доходной части бюджета является общей частью общей экономической политики государства. Она включает в себя совокупность государственных мероприятий, направленных на достижение определенной степени эффективности в мобилизации доходов, и имеет целью обеспечение выполнения государством его функций.

Контрольные вопросы к лекции

1. Что понимается под государственным бюджетом?

2. Какие требования предъявляются к бюджету? Охарактеризуйте каждый вид требования.

3. Что представляет собой бюджетная система России?

4. Какие виды бюджетов входят в бюджет РФ, бюджеты субъектов РФ, бюджеты городов?

5. Какими характеристиками обеспечивается единство бюджетной системы России?

6. Представьте схему структуры доходов бюджета.

7. Какие основные налоги формируют федеральный бюджет России?

ЛЕКЦИЯ 5

Налог на добавленную стоимость

Налог на добавленную стоимость (НДС) – один из основных федеральных налогов, играющих значительную роль в формировании доходной части федерального бюджета, а соответственно – и в общем экономическом развитии государства. Правовые нормы применения НДС изложены в главе 21 НК РФ.

НДС представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и обращения.

Впервые этот налог был разработан во Франции. Сегодня кроме России НДС используют более 40 стран мира. Наиболее широкое распространение НДС получил в Европейских странах. НДС является разновидностью налога с оборота.

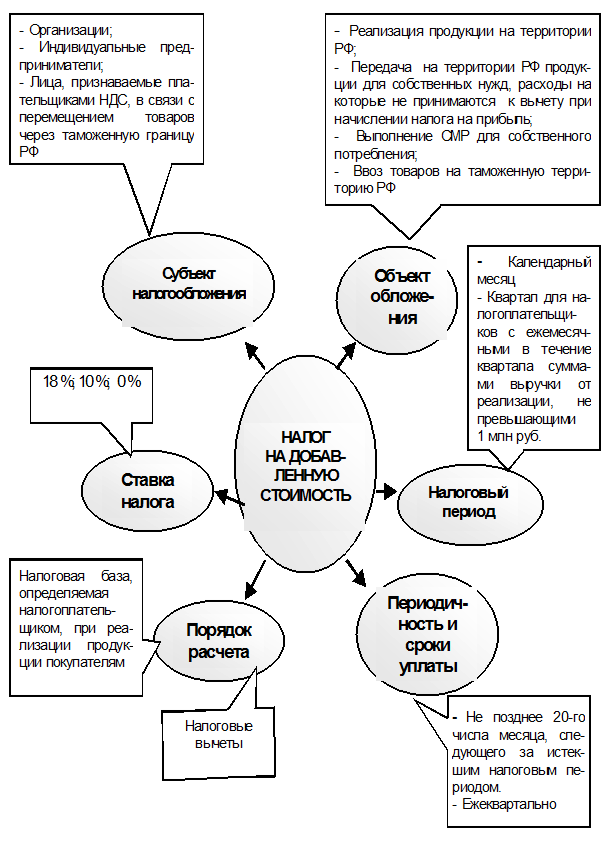

Модель налога на добавленную стоимость представлена на рис.5.1.

Налогоплательщиками являются: организации, индивидуальные предприниматели, лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу РФ.

Организации и индивидуальные предприниматели могут быть освобождены от уплаты НДС, если в течение предшествующих 3-х последовательных периодов, налоговая база, без учета НДС не превысила 1 млн. руб. Эти лица должны представить соответствующее письменное заявление и сведения, подтверждающие право на такое освобождение. Освобождение налоговыми органами происходит на срок, равный 12-ти последовательным налоговым периодам. По истечении указанного срока организации предоставляют в налоговые инспекции документы, подтверждающие соответствие суммы их выручки от реализации товаров (работ, услуг) требованиям.

Объектом налогообложения признаются следующие операции:

реализация товаров (работ, услуг). На территории РФ, в том числе предметов залога и передача тов. По соглашению отступного или новации;

передача на территории РФ тов. для собственных нужд, расходы по которым не принимаются к вычету при начислении налога на доходы организаций, в том числе через амортизацию;

выполнение строительно-монтажных работ для собственного потребления;

ввоз товаров на таможенную территорию РФ

Не признаются реализацией:

передача на безвозмездной основе жилых домов, детских садов, клубов, санаториев и др. объектов социально-культурного и жилищно-коммунального назначения;

передача имущества государственных и муниципальных предприятий, выкупаемого в порядке приватизации;

выполнение работ (оказание услуг) органами, входящими в систему органов государственной власти и органов местного самоуправления;

передача на безвозмездной основе объектов основных средств органам государственной власти и управления.

Рис. 5.1. Модель налога на добавленную стоимость

Операции, освобождаемые от налогообложения:

Услуги по сдачи в аренду служебных или жилых помещений иностранным гражданам или организациям, аккредитованным в РФ.

Реализация на территории РФ следующих тов.:

медицинских тов. отечественного и зарубежного производства по перечню, утверждаемому Правительством РФ (лекарственных средств, витаминизированной и лечебно-профилактической продукции, медицинской техники, протезно-ортопедических изделий);

медицинских услуг;

услуг по уходу за больными, инвалидами и престарелыми;

услуг по содержанию детей в дошкольных учреждениях;

продуктов питания, непосредственно произведенных студенческими и школьными столовыми;

услуг по сохранению, комплектованию использованию архивов;

услуги по перевозке пассажиров транспортом общего пользования;

ритуальных услуг;

услуг по предоставлению в пользование жилых помещений в жилищном фонде всех форм собственности;

долей в уставном капитале организаций;

услуги в сфере образования, предоставляемые некоммерческими образовательными организациями и т. д.

Налогооблагаемая база

При определении налогооблагаемой базы выручка от реализации товаров (работ, услуг) определяется исходя их всех доходов налогоплательщика, связанных с расчетами по оплате указанных товаров (работ, услуг), полученных им в денежной и натуральной форме, включая оплату ценными бумагами.Налогооблагаемая база может быть представлена в следующем виде:

|

Налоговым периодом считается – календарный месяц.

Для налогоплательщиков, с ежемесячными в течение квартала суммами выручки от реализации товаров без учета налога, не превышающими 1 млн. руб., налоговый период устанавливается квартал.

Налоговые ставки:

0 %

экспортируемые товары;

услуги по перевозке пассажиров и багажа за пределы территории РФ;

работы, выполняемые в космическом пространстве

добыча и производство их отходов драгоценных металлов;

товары, работы, услуги, предназначенные для пользования иностранными дипломатическими представительствами;

10 %

Перечень 1 (продовольственные товары: молоко, яйцо, крупы, мука, овощи и т. д.)

Перечень 2 (товары для детей: обувь, коляски, швейные изделия, трикотажные изделия и т. д.)

18 % - все остальные товары, работы, услуги.

Сумма налога, предъявляемая продавцом покупателю

При реализации товаров (работ, услуг), налогоплательщик дополнительно к цене реализуемых товаров обязан предъявить к оплате покупателю соответствующую сумму налога.

При реализации товаров (работ, услуг) населению по розничным ценам сумма налогана ярлыках товаров и ценникахне выделяется.

При реализации товаров налогоплательщик обязан выставить покупателю счет - фактуру не позднее 5 дней считая со дня отгрузки товара. В счетах-фактурах, соответствующая сумма налога выделяется отдельной строкой.

В счете – фактуре должны быть указаны:

Порядковый номер и дата выписки счета-фактуры;

Наименование, адрес и индентификационные номера налогоплательщика и покупателя;

Наименование и адрес грузоотправителя и грузополучателя;

Номер платежно-расчетного документа в случае получения авансовых или иных платежей в счет предстоящих поставок товара.

Всего должно быть заполнено 15 позиций. Счет-фактура подписывается руководителем и главным бухгалтером организации. При выставлении счета-фактуры индивидуальным предпринимателем (СФ) подписывается индивидуальным предпринимателем.

При осуществлении внешнеэкономических сделок суммы, указанные в счете фактуре, могут быть выражены в иностранной валюте.

Налоговые вычеты

Налогоплательщик может уменьшить общую сумму налога на установленные следующие налоговые вычеты:

1. Вычетам подлежат суммы налога, предъявленные налогоплательщику и уплаченные им при приобретении товаров (работ, услуг) на территории РФ, либо уплаченные им при ввозе на таможенную территорию РФ следующих товаров:

приобретаемых для осуществления производственной деятельности или иных операций, признаваемых объектами налогообложения;

приобретаемых для перепродажи.

2. Вычетам подлежат суммы налога, удержанные из доходов н/пл-ов – иностранных лиц, не состоящих на учете в налоговых органах.

3. Вычетам подлежат суммы налога, предъявляемые продавцом покупателю и уплаченные продавцом в бюджет по реализации товаров, в случае возврата этих товаров продавцу или отказа от них.

4. Вычетам подлежат суммы налога, предъявленные налогоплательщику подрядными организациями при проведении ими капитального строительства.

5. Вычетам подлежат суммы налога, уплаченные по расходам на командировки.

После введения НК РФ части 2 глава 21 претерпела ряд существенных изменений:

1. В перечень налогоплательщиков вошли индивидуальные предприниматели. Отрицательный момент - усиливается налоговое давление, усложняется учет. В тоже время есть положительная сторона - потребители продукции предпринимателей могут возместить НДС.

2. Дополнительно в объекты налогообложения включены: строительно-монтажные работы для собственных нужд; передача права собственности на товары; результаты выполненных работ на безвозмездной основе.

3. Расширен перечень льготируемых операций: операции, выполняемые в аэропортах РФ; работы по обслуживанию морских судов; операции, выполняемые организационно - информационного и технологического взаимодействия между участниками расчетов; оказание услуг в рамках благотворительной помощи.

4. Уточняется место реализации (МР) товаров (работ, услуг).

МР является территория РФ, если товары находятся на территории РФ вообще или в момент отгрузки и транспортировки.

Монтаж, установка и сборка товаров производится на территории страны.

Недвижимое и движимое имущество находится на территории РФ.

Покупатель услуг осуществляет деятельность на территории РФ или услуги в сфере туризма, культуры, образования, искусства спорта фактически оказываются в России.

Дата добавления: 2015-10-28; просмотров: 99 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Основы бюджетного устройства России | | | Пример расчета налога на добавленную стоимость |