|

Читайте также: |

Расчет чистого дисконтированного дохода

Чистый дисконтированный доход (ЧДД) ‒ представляет собой разность между приведенной суммой поступлений ‒ результата (Дt) за расчетный период и суммой затрат (КВ) ‒ инвестиций за этот же период:

ЧДД = ∑ Дt · аt ‒ КВ, (8.2)

где Рt ‒ денежные поступления в t-м году (чистая прибыль + амортизационные отчисления); 3t ‒ затраты (инвестиции) в t-м году, руб.

Положительное значение ЧДД говорит о том, что рентабельность инвестиций превышает минимальный коэффициент дисконтирования и, следовательно, данный проект целесообразно осуществлять.

При значениях ЧДД, равных нулю, рентабельность проекта равна той минимальной норме, которая принята в качестве ставки дисконта. Таким образом, проект инвестиций, ЧДД которого имеет положительное значение, можно считать эффективным.

При отрицательном значении ЧДД рентабельность проекта будет ниже ставки дисконта и, следовательно, вкладывать инвестиции в данный проект нецелесообразно. В случае рассмотрения нескольких альтернативных вариантов более эффективным является тот, который имеет большее значение ЧДД.

Определение срока окупаемости инвестиций

Инвестиционный проект: закупка и установка более новейшей печи для получения клинкера. Она имеет футерованный изнутри огнеупорным кирпичом барабан, установленный с наклоном 3-4° к горизонту и вращающийся со скоростью 1-1,5 об/мин. Зоны испарения и подогрева занимают 50-60% длины печи, декорбанизации и экзотермии 25-30%, спекания 10-15% и охлаждения 2-4%. Печь произведена фирмой США «Пайзел». Обожженный клинкер по трубе поступает в холодильник. Затем клинкер рассеивается на грохоте, в результате чего гранулы размером менее 2,5 мм возвращаются в реактор в качестве затравки. Съем готовой продукции в несколько раз превышает съем с вращающейся печи.

Исходные данные:

Капитальные вложения – 725000 млн. руб.

Доходы от проекта (ЧП + амортизация) –324051 млн. руб.

Ставка дисконта – r=20%

Срок эксплуатации проекта – 6 лет.

Определения целесообразности реализации данного проекта представлены в таблице 8.1.

Таблица 8.1 – Экономические результаты работы предприятия

| Наименование показателей | Усл. об. | По годам производства | |||||

| 1.Капитальные вложения, млн. руб. | КВ | ||||||

| 2.Доходы, млн. руб. | Дt | ||||||

| 3.Коэффициент дисконтирования, % | at | 0,88 | 0,77 | 0,67 | 0,59 | 0,52 | |

| 4.Дисконтированные доходы, млн. руб. | Дt · at | 217114,2 | |||||

| 5.Чистый дисконтированный доход, млн. руб. | ЧДД | -725000 | -439835 | -190316 | 26798,2 | ||

| 6.Индекс доходности | ИД | 1,53 | |||||

| 7.Внутренняя норма доходности, % | ВНД | 39% |

Рассчитаем индекс доходности по формуле:

ИД =  , (8.3)

, (8.3)

где Дt – годовой доход от проекта, млн. руб.; Кд – коэффициент дисконтирования (ставка по кредиту r=20%); КВ – капитальные вложения, млн. руб.

ИД = (285165+ 249519+ 217114,2+191191 +168507) / 725000 = 1,53

Рассчитанная внутренняя норма доходности (норма прибыли, порожденная инвестицией) составляет 39%. Это та норма прибыли, при которой чистая текущая стоимость инвестиций равна нулю. Исходя из сущности внутренней нормы доходности, инвестиционный проект следует принять, если ВНД выше альтернативной доходности, которая устанавливается на рынках капитала и принимается в качестве ставки дисконта. При таких условиях, когда ВНД>r, проект будет иметь положительную величину ЧДД.

Срок окупаемости инвестиций ‒ время, которое требуется, чтобы инвестиция обеспечила достаточные поступления денег для возмещения инвестиционных расходов.

При анализе инвестиционных решений предпочтение должно отдаваться тем из них, которые имеют короткий период окупаемости затрат, что обеспечивает более высокую ликвидность вложенных средств. При этом уменьшается отрезок времени, в котором инвестиции подвергаются риску невозвращения. Чем продолжительнее период окупаемости, тем больше риск того, что поступление денежных средств может не произойти.

Расчет простого срока окупаемости:

Ток = КВ/Дс, (8.4)

где КВ – первоначальное вложение денежных средств, млн. руб.; Дс – поступления денежных средств, млн. руб.

Ток = 725000 / 324051 = 2,2 года

Простой срок окупаемости говорит о том, что проект окупится через 2,2 года при оцениваемом сроке экономического жизненного цикла инвестиций 6 лет. Однако этот срок не учитывает требуемую норму дохода на инвестиции в конкретной сфере. Более объективные результаты дает метод, основанный на расчете дисконтированного срока окупаемости.

Расчёт дисконтированного срока окупаемости приведен ниже:

Tок = 2+ (190316/217114,2) = 2,88 года

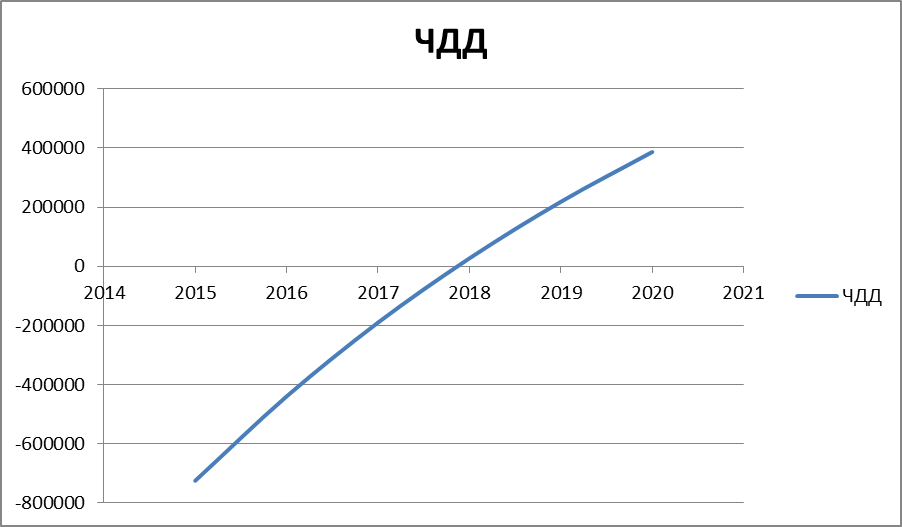

Срок окупаемости удобно определить при помощи графика, представленного на рисунке 8.1

Рисунок 8.1 – График зависимости ЧДД от срока окупаемости

Таким образом, с течением времени величина непокрытой части уменьшается.

Если говорит о чистом дисконтированном доходе, то положительное значение ЧДД свидетельствует, что рентабельность инвестиций превышает минимальный коэффициент дисконтирования и, следовательно, данный проект целесообразно осуществлять.

Дата добавления: 2015-10-26; просмотров: 178 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Критика Internet Explorer | | | Is Day Dreaming a Waste of Time? |