Читайте также:

|

Учет рисков бизнеса повышением индивидуальной ставки дисконта по оцениваемому бизнесу.

Общая идея учета рисков оцениваемого бизнеса посредством увеличения ставки дисконта, применяемой для дисконтирования ожидаемых от бизнеса доходов, заключается в следующем.

1. Если риски бизнеса понимать как меру нестабильности ожидаемых от бизнеса доходов, то эти риски могут быть измерены колеблемостью доходов от бизнеса в отдельные годы его продолжения по сравнению со средней в год ожидаемой от бизнеса величиной дохода.

2. Все риски бизнеса можно разделить на 2 группы:

Систематические риски – это внешние риски бизнеса (риски системы, где работает бизнес), которые сводятся к рискам рода бизнеса, т.е. риски выпускаемого бизнесом на рынок продуктом – риски конъюнктуры рынков сбыта и закупок покупных ресурсов (риски конкуренции, платежеспособного нестабильного спроса). Они определяются сложностью выпускаемого продукта, которая требует той или иной степени концентрации с поставщиками компонентов продукта. При большей степени необходимой концентрации возникают контрактные риски.

Макроэкономические факторы, как правило образуют систематический риск, возникающий из внешних событий, влияющих в целом на экономику.

Основными факторами, ВЫЗЫВАЮЩИМИ РИСК ЯВЛЯЮТСЯ:

уровень инфляции

уровень инфляции

стадии экономического состояния страны

стадии экономического состояния страны

изменение процентных ставок (дохода, дисконта)

изменение процентных ставок (дохода, дисконта)

соотношение обменного курса валют

соотношение обменного курса валют

уровень политической стабильности

уровень политической стабильности

В оценочной деятельности численную величину систематического риска представляют коэффициентом бета. Он может быть рассчитан двумя способами.

1. β=ΔДi/ΔД∑

Где ΔДi- изменение доходности отдельной (конкретной) компании

ΔД∑-изменение средней доходности по группе крупнейших компаний

2. β конкретной компании может быть рассчитан исходя из численных оценок тех переменных, которые влияют на величину риска для этой компании. Для этого:

-определяют воздействие каждого фактора

-рассчитывают средневзвешенное значение коэффициента, который и представляет собой оценку β этой компании.

Оценка риска по каждому из факторов макроэкономического уровня имеет свои особенности. Стоимость объекта связана со сложившимся на момент совершения сделки уровнем цен.

Оценка воздействия уровня инфляции – это измерение непрогнозируемого изменения темпов роста цен. При этом составляют информацию о прошлых, настояших и будущих изменениях через вычисления соотношения индекса цен в соответствуюшие периоды. Индекс цен в текушем году Уt рассчитывают

Уt=Цt\Цб

где Цt и Цб- фактические цены соответственно в текущем и базовом году.

Корректировка сложившегося уровня инфляции осушествляется расчетом реальной величины стоимости Sr

Sr=Su\Уt

Где Su -номинальная стоимость

Уtиндекс инфляции

Если темп инфляционного роста более 15%, пересчет целесообразно выполнять по формуле Фишера

Rr= Ru-Уt\1+ Уt

где Rr- реальная ставка дохода

Ru- номинальная

Инфляционный риск-это риск того, что при росте инфляции, получаемые денежные доходы обесцениваются с точки зрения реальной покупательной способности быстрее, чем растут. В таких условиях предприниматель несет реальные потери.

Дефляционный риск – это риск того, что при росте дефляции происходят падение уровня цен, ухудшение экономических условий предпринимательства и снижение доходов.

Валютные риски – опасность валютных потерь, связанных с изменением курса одной иностранной валюты по отношению к другой.

К политическим рискам относятся:

введение отсрочки на внешние платежи в виду наступления чрезвычайных обстоятельств

введение отсрочки на внешние платежи в виду наступления чрезвычайных обстоятельств

неблагоприятное изменение налогового законодательства

неблагоприятное изменение налогового законодательства

невозможность осуществления деятельности из-за отккза нового правительства выполнять принятые предшественниками обязательств и др.

невозможность осуществления деятельности из-за отккза нового правительства выполнять принятые предшественниками обязательств и др.

Транспортные риски - это риски, связанные с перевозками грузов транспортом.

Коммерческие риски - опасность потерь в процессе финансово - хозяйственной деятельности:

мушественные риски- связанные с вероятностью потерь имушества предпринимателя по причине кражи, перенапряжения технической и технологической системы и т. п.

мушественные риски- связанные с вероятностью потерь имушества предпринимателя по причине кражи, перенапряжения технической и технологической системы и т. п.

роизводственные риски – связанные с убытком от остановки производства вследствие воздействия различных факторови, прежде всего с гибелью или повреждением основных и оборотных фондов, а т.же. риски, связанные с внедрением в производство новой техники и технологии.

роизводственные риски – связанные с убытком от остановки производства вследствие воздействия различных факторови, прежде всего с гибелью или повреждением основных и оборотных фондов, а т.же. риски, связанные с внедрением в производство новой техники и технологии.

торговые риски – связанные по причине задержки платежей, отказа от платежа в период транспортировки товара, недопостаки и т.п.

торговые риски – связанные по причине задержки платежей, отказа от платежа в период транспортировки товара, недопостаки и т.п.

финансовые риски связаны с вероятностью потерь денежных средств.

финансовые риски связаны с вероятностью потерь денежных средств.

Несистематические риски – это внутренние риски бизнеса, определяемые характером (стилем) управления им и связанные с тем, что менеджмент предприятия нацелен на получение от бизнеса в среднем более высоких доходов – за счет допущения большей колеблемости доходов в отдельные годы (квартал, месяц). Типичным признаком подобного стиля управления может являться повышенная доля на предприятии заемного капитала.

Факторы несистематического риска (отраслевые):

нормативно-правовая база

нормативно-правовая база

состояние рынков сбыта

состояние рынков сбыта

условия конкуренции.

условия конкуренции.

Вместо прогнозирования колеблимости будущих доходов систематические риски, которые зависят от характера продукта в бизнесе и характера конъюнктуры его рынка сбыта, можно измерять колеблемостью доходов с вложенного в аналогичный бизнес (в отрасли) рубля в прошлом, которая показывает, как отличался доход с инвестированного рубля в отдельные прошлые годы (квартал, месяц) от средней его отдачи за некоторую ретроспективу, т.е. от средней за несколько периодов.

Конкретным измерителем систематических рисков бизнеса обычно выбирается показатель среднеквадратического отклонения σ дохода yt с рубля вложений в аналогичный бизнес, который наблюдался в прошлом в отдельные годы, от средней в год доходности yср инвестиций за изучаемую ретроспективу.

σ=√Σ(yt- yср)2 /n

Суммирование квадратов разности происходит по всем периодам отдаленных от настоящего момента на переменное число t периодов – от t=1 до t= n

3. Позиция любого не склонного к рискам потенциального инвестора такова, что в ответ на предполагаемые в бизнесе риски инвестор согласиться инвестировать в бизнес только тогда, когда средняя за все время бизнеса отдача с каждого вложенного в него рубля будет выше. Эта средняя является ставкой дисконта, учитывающая риски бизнеса.

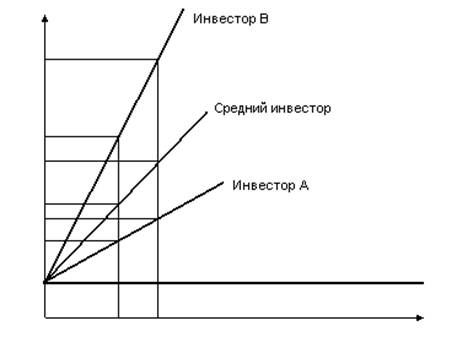

Рис. Предпочтения инвесторов по поводу минимально требуемой средней доходности инвестиций и их риска.

Не склонный к рискам инвестор В, рассматривая возможность инвестирования в бизнес 2, где наблюдается колеблемость доходности с рубля капиталовложений на уровне σ2, готов вкладывать средства в этот бизнес при условии, что минимально требуемая средняя норма дохода должна ровняться ib2. Если другой бизнес 1 обещает меньшую меру нестабильности доходов с вложенного рубля на уровне σ1, то норма дохода, т.е. ставка дисконта, для этого инвестора тоже оказывается равной меньшей величине ib1.

Более склонный к рискам инвестор А, рассматривая возможность инвестирования в бизнес 2, где наблюдается колеблемость доходности с рубля капиталовложений на уровне σ2, готов вкладывать средства в этот бизнес при условии, что минимально требуемая норма дохода должна ровняться величине ia2, которая значительно меньше того, что за этот же уровень риска потребовал бы инвестор В. Если другой бизнес в другой отрасли (бизнес 1) обещает меньшую меру нестабильности доходов с вложенного рубля на уровне σ1, то норма дохода с рубля инвестиций (ставка дисконта) для этого инвестора оказывается равной величине ia1, которая также значительно меньше нормы дохода, приемлемой для инвестора В при вложении им средств в проект с рискованностью на уровне σ1.

Инвесторов с разными предпочтениями между желаемой средней доходностью с инвестированного капитала и риском капиталовложений может быть очень много. Но для экономики всегда существует как бы средний по этим предпочтениям инвестор.

Рассматривая возможность инвестирования в бизнес 2, где наблюдается колеблемость доходности с рубля капиталовложений на уровне σ2, он готов вкладывать средства в этот бизнес при условии, что минимально требуемая средняя норма дохода должна равняться i2. Если бизнес 1 обещает меньшую меру нестабильности доходов с вложенного рубля на уровне σ1, то норма дохода с рубля инвестиций, т.е. ставка дисконта, для этого инвестора тоже оказывается равной меньшей величине i1.

Применительно к позиции среднестатистического инвестора ставка дисконта соответствует определенному уровню рисков бизнеса, характеризуемых показателем σ. Причем эта норма дохода (ставка дисконта) образуется так, что к безрисковой норме дохода (безрисковой ставке дисконта) R в ответ на появление систематических бизнес-рисков величиной в σ инвестор прибавляет как бы компенсацию (премию) за эти риски на уровне Δ = i-R:

i = R+ Δ

компенсация за риски оцениваемого бизнеса (Δ) может быть определена самим рынком или расчетным способом.

Ставка дисконта при расчете остаточной текущей стоимости бизнеса должна определяться как доходность альтернативного вложения тех же средств и на тот же срок в бизнес либо инвестиционный актив, сопоставимые с оцениваемым бизнесом по его рискам.

Если: Считать главными инвестиционными рисками относительно постоянные риски отраслевой принадлежности бизнеса

Измерять инвестиционный риск изменчивостью дохода с рубля инвестированного капитала,то наиболее естественным нерасчетным методом определения ставки дисконта, учитывающим риски бизнеса, может быть следующим.

На фондовом рынке необходимо найти регулярно торгуемый или хотя бы надежно котируемый инвестиционный актив, изменчивость доходности у покупки которого за указанное время была бы такой же, как и изменьчивость доходности вложений в рассматриваемый бизнес.

Дата добавления: 2015-09-05; просмотров: 97 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Систематические и несистематические риски | | | Метод сценариев |