Читайте также:

|

После того, как зарплата начислена по кредиту счета 70, а по дебету счета 70 удержан НДФЛ, оставшуюся часть з/пл выплачиваем работникам, выплачиваем, как правило, наличными из кассы. Поэтому проводка по выплате зарплаты следующая: Д70 К50.

Понятие НДФЛ. Какие доходы облагаются НДФЛ?

Что это за налог — НДФЛ? И как происходит исчисление и уплата НДФЛ в бюджет? В данной статье разберем общие вопросы, связанные с НДФЛ. Какие доходы облагаются НДФЛ, какие доходы освобождены от уплаты налога? Каков порядок уплаты НДФЛ в бюджет?

Частично понятия НДФЛ мы уже касались, когда разбирали тему учета заработной платы, там вкратце я описывала порядок начисления налога и его особенности. Сейчас мы остановимся на нем подробнее.

В налоговом кодексе РФ НДФЛ посвящена глава 23 второй части. Скачать Налоговый кодекс РФ мы можете на этом сайте.

По каждому работнику НДФЛ рассчитывается отдельно, а затем общей суммой уплачивается в бюджет.

Несмотря на то, что НДФЛ платит работодатель, данный налог не оказывает никакой финансовой нагузки на предприятие и никак не влияет на финансовый результат, этот налог уменьшает только доходы физических лиц.

Доходы физических лиц, облагаемые НДФЛ, это не только заработная плата, сюда также включаются материальная помощь, выигрыши, подарки, дивиденды, разовые доходы по договорам гражданско-правового характера, доходы от продажи собственного имущества и сдачу его в аренду. Также НДФЛ облагаются доходы индивидуальных предпринимателей, то есть выручка с их предпринимательской деятельности.

Предприятие, уплачивая налог с доходов своих работников, выступает посредником между работником и налоговой инспекцией, то есть является налоговым агентом. Но не со всех доходов своих работников предприятие должны начислять НДФЛ. По доходам от реализации имущества и сдачи его в аренду, а также выигрышей и подарков, физические лица самостоятельно должны отчитываться перед налоговой инспекцией, подавая туда налоговую декларацию. Также сами платят НДФЛ индивидуальные предприниматели.

Если физическое лицо имеет доходы в натуральной форме, то такие доходы оцениваются по среднерыночной стоимости с учетом НДС.

Стоит отметить, что не все доходы физических лиц подлежат налогообложению. Существует ряд доходов, которые не облагаются НДФЛ, их перечень достаточно обширен, поэтому не буду их указывать в данной статье, прочитать их вы можете в ст.217 НК РФ.

Помимо этого сумма доходов, подлежащих обложению НДФЛ, может быть уменьшена на сумму так называемых налоговых вычетов. Это своего рода льгота, предоставляемая физическим лицам при соблюдении определенных условий. О налоговых вычетах при начислении НДФЛ поговорим в следующей статье.

Налоговый период по уплате НДФЛ — календарный год. В течении года все доходы физических лиц предприятие фиксирует в регистре налогового учета (ранее до 2011 года заполнялась карточке форма №1-НДФЛ), этот регистр заполняется на каждого работника отдельно, в конце года в налоговую подаются сведения о тех доходах, с которых предприятие обязано заплатить НДФЛ, эти сведения подаются в виде справок форма №2-НДФЛ (образец заполнения 2-НДФЛ) Эти справки подаются в налоговую не позднее 1 апреля года, следующего за отчетным.

Платится НДФЛ в течении года следующим образом:

· при выплате зарплаты — не позднее дня выдачи зарплаты,

· при выплате доходов наличными — не позднее дня получения наличных денежных средств из банка,

· при оплате доходов безналичными — не позднее дня перечисленич безналичных денежных средств.

Учет продажи готовой продукции, товаров, услуг. Проводки по счету 90 «Продажи».

Для учета продажи готовой продукции, товаров, услуг используется счет 90 «Продажи». Счет 90 — это сложный счет, имеющий несколько субсчетов. В данной статье разберем, как устроен этот счет, и какие проводки по счету 90 выполняются при продажи продукции, товаров и услуг.

Счет 90 «Продажи» состоит из нескольких субсчетов, основные субсчета, которые всегда используются это:

· субсчет 1 — по кредиту этого субсчета отражается выручка от продажи.

· Субсчет 2 — по дебету этого субсчета отражается себестоимость готовой продукции, товаров, услуг, то есть того, что продаем.

· Субсчет 3 — по дебету отражается НДС, начисленный на реализованную продукцию.

· Субсчет 9 — на этом субсчете считается общий финансовый результат за месяц, по дебету отражается прибыль за месяц, по кредиту убытки.

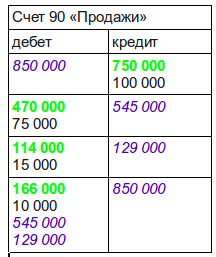

Бухгалтерский счет — это таблица с двумя столбцами Дебет и Кредит, представим счет 90 в виде такой таблицы:

В течении месяца все совершаемые продажи отражаются на счете 90.

Проводки по счету 90 «Продажи»:

Д62 К90/1 — отражена выручка от продажи продукции, товаров, услуг.

Д90/2 К40 (43, 20) — отражена себестоимость реализованных товаров, продукции, услуг.

Д90/3 К68 — начислен НДС по реализованной продукции.

В конце месяца на основании данных счета 90 считается финансовый результат.

Для этого:

1. Считается оборот по дебету за месяц (суммируются значения субсчета 2 и 3)

2. Считается оборот по кредиту за месяц (субсчет 1).

3. Из оборота по дебету вычитаем оборот по кредиту:

а) если в результате получили отрицательное число, то это прибыль, отражаем ее по дебету субсчета 9 счета 90 в корреспонденции со счетом 99 «Прибыль и убытки», проводка Д90/9 К99,

б) если получилось положительное число, то это убытки, отражаются по кредиту субсчета 9 счета 90 в корреспонденции со счетом 99, проводка Д99 К90/9.

В конце года в декабре счет полностью закрывается таким образом, что сальдо по каждому субсчету становится равным 0. Все субсчета закрываются на субсчет 9 счета 90.

Субсчет 1: все записи отражаются только по кредиту, соответственно, сальдо на этом субсчете всегда кредитовое, чтобы сделать сальдо равным 0, нужно посчитать сальдо по кредиту и сделать проводку на эту сумму Д90/1 К90/9. В результате конечное сальдо на этом субсчете становится равным 0.

Субсчет 2: все записи отражаются только по дебету, сальдо всегда дебетовое. Значит считаем оборот и сальдо по дебету и на эту сумму делаем проводку Д90/9 К90/2. В результате сальдо по дебету и кредиту одинаковое, а конечное сальдо равно 0.

Субсчет 3: аналогично субсчету 2.

Субсчет 9: в результате указанных выше проводок, сальдо на этом субсчете также становится равным 0.

Счет 90 закрыт, его сальдо равно 0, с января нового года мы заново откроем счет 90 «Продажи» и опять начнем учет продажи продукции, услуг и товаров.

Для того, чтобы принцип учета продаж на счете 90 стал окончательно понятен, предлагаю рассмотреть пример в цифрах. Возьмем для примера 3 месяца: октябрь, ноябрь и декабрь. Посмотрим, какие проводки в течении месяцев совершаем по счету 90, и как закроется счет 90 в конце года в декабре.

Пример учета продаж на счете 90:

Организация продает свою продукцию, например, светильники.

Октябрь:

Продажи:

первая партия: себестоимость 80 000 руб., выручка 100 000 руб., НДС для удобства подсчета предположим 15 000 руб. (на самом деле в данном случае НДС следовало рассчитаться как выручка * 18 / 118 = 15254 руб., но мы округлим для простоты).

вторая партия: себестоимость 120 000 руб., выручка 200 000 руб., НДС 30 000 руб.

Проводки по счету 90 в октябре:

| Сумма | Дебет | Кредит | Название операции |

| 90/2 | Первая партия направлена на продажу, списана себестоимость | ||

| 90/1 | Отражена выручка от продажи первой партии | ||

| 90/3 | Начислен НДС на первую партию | ||

| 90/2 | Списана себестоимость второй партии | ||

| 90/1 | Отражена выручка от продажи второй партии | ||

| 90/3 | Начислен НДС на вторую партию | ||

| 90/9 | Отражен финансовый результат в данном месяце |

Алгоритм:

1. В течении месяца фиксируем все продажи, начисляем НДС.

2. В конце месяца считаем финансовый результат.Фин.результат = оборот по дебету — оборот по кредиту = (80 000 + 120 000) + (15000 + 30000) — (100 000 + 200 000) = — 55 000 руб. получили прибыль.Полученную прибыль отражаем проводкой Д90/9 К99.

Для наглядности представим счет 90 и счет 99 в виде таблицы и отразим все операции по продажам (красным выделено конечное сальдо, черным текущие операции):

Ноябрь:

В ноябре открываем новый счет 90, переносим конечное сальдо по каждому субсчету из октября, в ноябре это будет начальное сальдо.

Продажи:

1 партия: себестоимость 90 000, выручка 150 000, НДС 23 000.

2 партия: себестоимость 180 000, выручка 300 000, НДС 46 000.

Алгоритм:

1. Проводки будут аналогичными предыдущему месяцу, не буду повторяться.

2. Финансовый результат: (90 000 + 180 000) + (23 000 + 46 000) — (150 000 + 300 000) = — 111 000 — прибыль.

Счет 90 и счет 99 в конце месяца будут выглядеть следующим образом (зеленым отмечено начальное сальдо, красным — конечное сальдо, черным — текущие операции):

Декабрь:

Переносим конечное сальдо по каждому субсчету из ноября, оно будет являться начальным сальдо для декабря.

Продажи:

1 партия: себестоимость 75 000, выручка 100 000, НДС 15 000.

Алгоритм:

1. Выполняем необходимые проводки по продажам, начисляем НДС.

2. Финансовый результат за месяц = 75 000 + 15 000 — 100 000 = — 10 000 — прибыль.

3. Закрываем счет 90. Напомню, что закрываем мы каждый субсчет на субсчет 9, на рисунке закрытие счета отражено синим цветом. В результате закрытия сальдо по всем субсчетам равно 0.

Дата добавления: 2015-08-20; просмотров: 86 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Удержания из заработной платы. | | | Учет прочих доходов и расходов (счет 91). |