Читайте также:

|

Основные термины и понятия: фармацевтическая промышленность, тенденции и перспективы развития мирового фармацевтического производства, факторы, обуславливающие рентабельность фармацевтического производства, мировая фармацевтическая дистрибьюция, их основная функция, дистрибьюторские системы, тенденции структурных изменений в дистрибьюторской сети. розничное звено фармацевтического рынка, аптечная организация, задача и основные функции, аптечные сети. Копенгагенская и Лиссабонская декларации.

На современном этапе фармацевтический рынок является высококонкурентным и глобализированным. На 20 крупнейших корпораций приходится 61% мирового рынка фармацевтической продукции Фармацевтическая промышленность, лидирующая по рентабельности* производства, занимает особое место среди сфер предпринимательской деятельности, в связи с тем, что состояние здоровья населения всегда является первостепенной заботой как каждого человека в отдельности, так и общества в целом. Общепризнано, что ведущую роль в производстве фармацевтической продукции играют высокоразвитые в экономическом плане страны, такие как США, Германия, Франция, Великобритания, Япония.

До последнего времени производственные мощности мирового фармацевтического производства были сосредоточены в пределах трех основных регионов: США, Европы, Японии (суммарно до 80% от всего мирового производства), причем в этих странах фармацевтическая промышленность по прибыльности имеет очень высокий рейтинг, следуя за космической и электронной промышленностью, что предопределяет существование развитого фармацевтического рынка. Однако в настоящий момент существует тенденция переноса технологии и создания инфраструктуры основного производства на территорию стран Азии (Китай, Индия и др.) и Восточной Европы. Главными причинами такого переноса являются удешевление себестоимости продукции, в результате снижения издержек производства за счет дешевой рабочей силы, а также облегчение дальнейшего вхождения на местные фармацевтические рынки, которые относится к перспективным, в результате своего быстрого роста.

За первые девять месяцев 2012 г. продажи фармацевтической продукции, в т.ч. вакцин у TOР10 мировых фармкомпаний (Novartis, Pfizer, GlaxoSmithKline, Abbott, Sanofi, Merck&Co., Johnson&Johnson, Eli Lilly, AstraZeneca, Teva) сократились на 3,3% и составили 260 млрд. долл. США против 269 млрд долл. США за аналогичный период 2011 г. Объем продаж лекарств в США упал на 8,1% — до 102 млрд долл. За три квартала 2011 г. этот показатель равнялся 106 млрд. долл.

Впервые на лидирующую позицию в мировом рейтинге вышла компания Novartis с объемом продаж фармпродукции в 39,07 млрд. долл. США, сместив на вторую строчку американскую компанию Pfizer, продавшую лекарств на 38,32 млрд. долл.

Слабый рост или откат назад у лидеров мировой Фармы сопровождался замораживанием расходов на науку. Затраты на исследовательскую деятельность TOР10 компаний за 9 месяцев 2012 г. увеличились всего на 1% — с 45,35 млрд до 45,82 млрд долл. США. Расходы Pfizer на научные цели сократились на 11,6% — до 5,73 млрд долл. Годом ранее они составили 6,49 млрд. долл. США. Расходы на R&D компаний Novartis, Merck&Co. и Sanofi снизились на 4,9; 1,7 и 4,2% соответственно. Показатели на операционном уровне также неудовлетворительные. Общая операционная прибыль* TOР10 компаний сократилась на 5,1% за 9 месяцев 2012 г. и составила 70,86 млрд. долл. против 74,65 млрд. долл. за отчетный период 2011 г.

По мнению аналитиков, более высокие показатели покажут небольшие и средние участники фармацевтического рынка, у которых сильные позиции на рынках стран с развивающимися экономиками.

Функционирование фармацевтических компаний определяют два основных взаимосвязанных фактора:

· социальная необходимость;

· экономическая целесообразность.

Социальная необходимость прямо связана с тем, что к настоящему времени показатель смертности от инфекционных заболеваний в мире составляет около 33 % от общего уровня смертности. По данным Всемирной организации здравоохранения (ВОЗ), заболеваемость малярией достигает 500 млн. случаев ежегодно (смертность около 2 млн. человек в год), острые респираторные заболевания уносят жизни не менее 4 млн. человек, туберкулез - около 3 млн. человек в год. Глобальной проблемой здравоохранения становится вирусный гепатит: по меньшей мере 350 млн. человек хронические носители вируса гепатита В, а 100 млн. – вируса гепатита С.

Согласно прогнозам, к 2015 году фармацевтический рынок достигнет объема 1,1 трлн. дол. США. При этом изменится структура рынка, удельный вес мировых затрат на медикаменты активно развивающихся стран возрастет до 28% (в 2005 году данный показатель составлял 12%). Доля США в данных расходах снизится до 31% (с 41% в 2005 году), а Европы – 19% (27%) [18].

В этих условиях для крупнейших фармацевтических компаний мира активно развивающиеся рынки (Emerging markets) являются стратегическим приоритетом, с точки зрения увеличения продаж. Среди них первое место занимает Китай с объемом ВВП более 8 трлн. дол. (3-е место в мире), второе – Россия, Бразилия и Индия с ежегодным ростом фармацевтического рынка в объеме от 5 до 15 млрд. долл. в каждой стране, третье место занимает группа из 13 стран: Венесуэла, Польша, Аргентина, Турция, Мексика, Вьетнам, ЮАР, Таиланд, Индонезия, Румыния, Египет, Пакистан и Украина с динамикой роста внутреннего рынка фармацевтической продукции в размере от 1 до 5 млрд. долл. в год.

В современных условиях в фармацевтической отрасли широко распространены интеграционные процессы. Понятие «интеграция» стало широко использоваться в 50-е годы ХХ в. На уровне организации интеграция осуществляется в двух основных формах: вертикальная* и горизонтальная интеграция*. Вертикальная интеграция отражает слияние компаний разных стадий одной технологической цепочки. Строение вертикальной интеграции «предоставляет возможность фирме-инициатору либо улучшать условия получения производственных ресурсов, что создает ей запас прочности при конкурентной борьбе, либо создать более эффективный механизм сбыта своей продукции за счет усиления контроля над каналами товародвижения». Большие транснациональные фармацевтические корпорации нередко осуществляют вертикальную интеграцию, работая одновременно в разных сегментах, начиная от поиска и разработки новых лекарств, производства субстанций и кончая производством готовой продукции, контролем качества, маркетингом, продажами и дистрибуцией. Более мелкие компании часто фокусируются на специфических аспектах фармацевтики, таких как разработка отдельных лекарственных компонентов или лекарственных формул.

В ежегодном отчете одного из мировых лидеров препаратов-дженериков корпорации Teva (Израиль) описывается мотив вертикальной интеграции следующим образом: «Обеспечение доступа к высококачественному сырью и повышение рентабельности, а также дальнейшее увеличение объемов исследований и разработок новых лекарственных препаратов».

Горизонтальная интеграция является объединением фирм, выпускающих сходную продукцию, но не связанных между собой технологических цепочках, использующих сходную технологию.

Большинство высокотехнологичных фармацевтических компаний стремится создать альянсы с малыми биотехнологическими фирмами и исследовательскими организациями в различных форматах [15].

Можно выделить следующие основные мотивы слияний и поглощений фармацевтических компаний: стремление к росту; синергетический эффект диверсификация*; «недооценка» поглощаемой компании на финансовом рынке; личные мотивы менеджеров; повышение качества управления; мотив монополии; мотив демонстрации оптимистических финансовых показателей в краткосрочном периоде.

Важнейшим фактором формирования крупных корпораций на фармацевтическом рынке является необходимость концентрации ресурсов для проведения научных исследований. Фармация относится к числу отраслей с высоким уровнем исследовательской активности. Фармацевтическая отрасль вкладывает в исследования и разработки более 120 млрд. дол. в год. В 2010 г. пять из десяти лидирующих на глобальном уровне R&D- компаний (исследовательских компаний) были фармацевтическими. Другая тенденция – дальнейшее усиление транснационального характера фармацевтического бизнеса. Глобальные фармацевтические компании стремятся расширить свое присутствие во всех регионах мира. Это ключевой элемент корпоративной стратегии. Цель такого подхода – ускорение процесса создания новых лекарственных средств и дополнение исследовательских программ, реализуемых в Северной Америке и Европе новыми идеями и участниками. Посредством подобной стратегии компании обеспечивают собственный рост в глобальном масштабе и формирование научных альянсов.

Основные стадии развития фармацевтической дистрибьюции в мире характеризуются планомерным уменьшением количества операторов на рынке, развитием логистики и автоматизации, повышением частоты поставок. Для каждой страны характерна определенная стадия развития фармдистрибьюции*, имеющая «этнический темперамент». Пример наиболее развитой системы фармдистрибьюции находят в США и Европе, где эта деятельность уже сконцентрирована в руках основных игроков, занимающих львиную долю фармрынка. Однако на разных берегах Атлантического океана системы фармдистрибьюции отличаются по многим параметр. (таблица 1)

Фармацевтическая дистрибьюция в США, Европе и России. Табл.1

| Характеристика дистрибьюции | США | Европа | Россия |

| Основные игроки на рынке | Cardinal Health, McКesson, AmerisourceBergen | Celesio, Phoenix, Alliance Healthcare | СИА Интернейшнл, Протек |

| Доля основных игроков, % | 90–95 | 80–85 | 40–45 |

| Условия работы | Нет госрегулирования цен, максимальная наценка | Низкий уровень наценки | Средний уровень наценки |

| Уровень автоматизации | Средний | Высокий | Высокий (для крупных компаний) |

| Частота поставок в день | 1–2 раза в несколько дней | Несколько раз в день | 1 раз в день |

| Уровень логистики | Высокий | Высокий | Высокий (для крупных компаний) |

| Стоимость сервиса | Средняя | Высокая | Низкая |

Мировая фармацевтическая общественность задается вопросом не будет ли осуществление поставок без поcредников более быстрым, надежным и дешевым? Простой ответ на этот вопрос — нет.

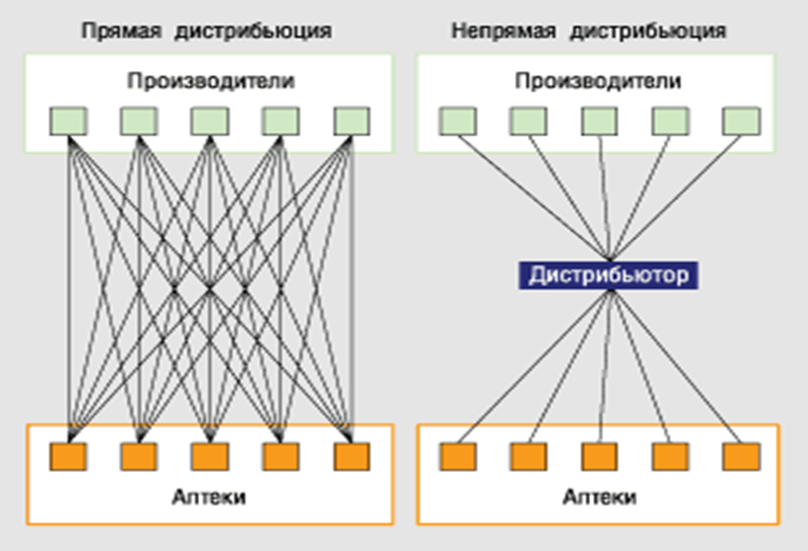

Одной из наиболее важных функций оптовых операторов является накопление заказов. Аптеки адресуют все свои пожелания относительно поставок одному оптовому оператору, который собирает их у своих клиентов и только потом передает производителю. Поэтому деятельность оптовых операторов способствует уменьшению количества заключенных договоров и перечислений денежных средств (рис. 1).

Рисунок 1 – Дистрибьюторские системы с посредниками и без них.

Ситуация выглядит таким образом, что аптеки, как и производители, не имеют достаточно возможностей для того, чтобы отказаться от оптового звена в пользу прямой дистрибьюции. Чтобы это сделать, потребуются значительные средства для реорганизации дистрибьюторской цепочки, включая разработку новых логистических подходов и систем приема и обработки заказов. Кроме того, аптекам потребуется создание и оснащение складских помещений большой площади. Ключевая проблема схемы без дистрибьюторов — осуществление заказов каждой из 133 000 аптек самостоятельно — может быть решена только путем накопления их у каких-либо дополнительных операторов, что опять-таки означает участие независимых посредников между производителями и аптеками.

В 2004 г. 72% компаний, участвовавших в анкетировании, осуществляли закупки менее чем у 300 поставщиков. Этот показатель был особенно невысоким в странах Восточной Европы, существенно отличаясь от такового в Германии, Австрии и Испании. Заказ продукции у производителя осуществляется в среднем от 2,5 раз в месяц в Великобритании и до 4,5 раз — в Нидерландах.

Количество позиций в ассортименте дистрибьюторов колеблется от 6 до 90 тыс. наименований и зависит от объемов рынка и количества зарегистрированных препаратов. В Европе ассортимент оптового оператора включает в среднем 29151 позицию, 49% которых относятся к лекарственным средствам. Лидером среди стран по количеству наименований является Германия, а по доле лекарственных средств в ассортименте — Австрия, за которой следуют Нидерланды, Великобритания и Германия. Для хранения продукции в среднем каждая компания, участвовавшая в вышеупомянутом анкетировании, располагает складскими помещениями средней площадью 68,7 тыс. м2.

В 2004 г. фармацевтические дистрибьюторские компании получали в среднем 13181 заказ в день. В Германии, Франции, Великобритании, Италии, Испании и Нидерландах это количество составило 2 357 (колеблясь от 2700 в Нидерландах до 64700 — в Германии). Использование современных технологий позволяет сократить время от получения заказа до отправки товара до 30–45 мин. При этом 25% компаний используют режим ночного отбора. Для оценки эффективности важно также знать, насколько велико количество поставок в аптеки (без учета госпитальных поставок), выполняемых в день одним дистрибьютором. В ЕС-22 (22 страны Европейского Союза, вошедшие в исследование) этот показатель составляет в среднем 2,36. В большинстве стран обслуживание аптек осуществляется 1–3, в Финляндии и Швеции — 1, в Австрии и Испании — 5 раз в день.

Важнейшими клиентами оптовых фармацевтических компаний являются аптеки, плотность расположения которых в разных странах существенно отличается. Наибольшее их количество на душу населения наблюдается в Испании и Франции, где на одну аптеку приходится 2108 и 2542 человек соответственно; наименьшее — в самых маленьких странах из включенных в исследование — Нидерландах и Австрии (9407 и 6952).

На рынке ЕС-22 в 2004 г. 673 оптовых оператора располагали 1458 складами. Италия, выбивающаяся из стройных рядов «старых» членов ЕС по количеству функционирующих оптовых операторов (133 дистрибьютора с полным ассортиментом), характеризуется и наибольшим количеством складов (254), при этом отношение этих величин составляет всего 2,76.

В то же время во Франции один дистрибьютор с полным ассортиментом имеет в своем распоряжении в среднем 27 складов, в Германии — 8,05, в Великобритании — 4,91. Но эффективность дистрибьюции зависит не столько от количества складов, которыми пользуется компания, сколько от обширности территории, которая приходится на один дистрибьюторский центр (в среднем по ЕС-22 — 9,679 км2 на каждый из 1458 центров) с учетом параллельного функционирования на одной территории дистрибьюторских сетей разных операторов. Количество аптек, приходящееся на один дистрибьюторский центр, является еще одним важным показателем, который также очень отличается в разных странах. В Австрии один оптовый оператор обслуживает 94 аптеки, тогда как в Германии — 805. В ЕС-22 в 2004 г. клиентами одного дистрибьютора были в среднем 329 аптек, каждая из которых обслуживала в среднем 1,1 млн. пациентов.

Значительная доля всей фармацевтической продукции в денежном выражении в мире в целом и 80% на крупнейших рынках распространяется через дистрибьюторские каналы

В 2003 г. доля дистрибьюторов только из 7 стран — членов ЕС (Австрия, Франция, Германия, Италия, Нидерланды, Испания и Великобритания), представляющих полный ассортимент присутствующей на рынке продукции, в общем объеме рынка 22 стран ЕС, составила 78%. Товарооборот оптовых компаний в 2004 г. составил более 104 млрд. евро, что не на много меньше величины валового внутреннего продукта такой страны, как Португалия (135 млн. евро).

В настоящее время в фармацевтической отрасли происходят масштабные преобразования, не ограничивающиеся территорией отдельных стран или регионов. Их движущие силы ни для кого не являются секретом: сдерживание увеличения расходов на здравоохранение, конкуренция, старение популяции, замедление повышения или даже снижение цен на «старые» препараты, уменьшение количества блокбастеров на фармацевтическом рынке. Оптовое звено является непосредственным участником этих процессов, реагируя на них структурными изменениями (рис. 3).

| Фармацевтические дистрибьюторы |

| Горизонтальная интеграция |

| Вертикальная интеграция |

| Расширение сферы деятельности за счет розничного и производственного звеньев: -ограничения в национальных законодательствах относительно возможных собственников аптек; -ограничения, введенные европейскими законами о конкуренции |

| Региональная экспансия |

| Создание панъевропейских компаний: - дальнейшая экспансия в страны ЕС; -интернациональная деятельность способствует диверсификации рисков, связанных с регуляцией рынков |

| Присоединение других дистрибьюторов: -усиление консолидации рынка ЕС-15; -ограничения в силу существующих законодательных норм |

Рисунок 3 - Структурные изменения в оптовом звене фармацевтического рынка

Наибольшую значимость в оптовом сегменте фармацевтического рынка имеют дистрибьюторы, предлагающие полный ассортимент продукции, присутствующей на рынке данной страны - 673 европейских дистрибьютора такого типа, образуя сеть из 1458 пунктов по обслуживанию клиентов, формируют ядро оптового звена в фармации. Около 30% из них функционируют на общенациональном, остальная часть — на местном уровне. Дистрибьюторы, поставляющие продукцию в полном ассортименте, обеспечивают ею от 75% (Великобритания) до 96% (Испания) аптек. В среднем на один дистрибьюторский центр приходится 329 розничных точек и 1,11 млн пациентов. Почти 88% препаратов, поступающих от дистрибьюторов, поставляющих продукцию в полном ассортименте, приобретают обычные аптеки (более 133 000 в ЕС-22, 8,5% — внутрибольничные аптеки (свыше 8300) 1,2% — врачи, отпускающие лекарственные средства (около 5700 специалистов в Нидерландах, Австрии, Великобритании и других странах), 0,2% — аптечные супермаркеты.

Другие оптовики являются компаниями «короткого ассортимента» (или «нишевые»). Они предлагают небольшой спектр продуктов и не оказывают всего спектра услуг аптекам и аптечным сетям. Во Франции, Италии, Бельгии, Греции, Португалии, Испании и некоторых новых странах-членах, согласно законам, еще не вступившим в силу, фармацевтические оптовые компании должны предоставлять аптекам весь спектр услуг, поэтому дистрибьюция короткого ассортимента запрещается. В настоящее время доля компаний такого типа на рынке 15 «старых» стран ЕС (ЕС-15) составляет 3,2%, ЕС-22 — 5,7%.

Помимо этого выделяют также два различных типа дистрибьюторских систем: одноканальная и многоканальная. При использовании одноканальной схемы (монодистрибьюция) один или несколько препаратов на рынке предлагаются одним-единственным оптовым оператором в рамках договора об эксклюзивной дистрибьюции; многоканальной — препараты распространяются одновременно несколькими оптовыми компаниями. В странах — членах ЕС, за исключением Финляндии и Швеции, внедрена многоканальная система.

Весьма противоречивой проблемой является допустимость ввоза лекарственных средств из стран, в которых цены на них низки ( параллельный импорт). Эксперты полагают, что, с одной стороны, он оказывает позитивное влияние на конкуренцию и уровень розничных цен, с другой — может нанести финансовый ущерб производителям.

Процесс консолидации участников оптового фармацевтического рынка был запущен еще в начале 1990-х гг., когда отрасль оказалась под давлением регуляторных мер, направленных на уменьшение расходов здравоохранения на лекарственные средства. Правда, стремительное уменьшение количества дистрибьюторов замедлилось в последние годы, что, видимо, знаменует достижение высокой степени консолидации. Количество национальных дистрибьюторов в ЕС-15 в начале 1990-х гг. составляло почти 600, уменьшившись к 2000 г. до 186, а к 2004 г. — до 151. Естественно, что в новых странах — членах ЕС активность этого процесса самая высокая. Так, с 1992 по 2002 г. количество оптовых компаний в Австрии уменьшилось на 2, а в Польше, которая по-прежнему лидирует по количеству оптовых операторов в фармацевтическом секторе, — на 480.

Количество сотрудников, занятых в оптовом фармацевтическом секторе ЕС-15, уменьшилось с 2000 по 2004 г. на 875 человек, что является прямым следствием консолидации рынка и уменьшения количества действующих компаний. 83% от оставшегося количества заняты в 8 странах с наибольшими объемами фармацевтических рынков.

Объем продаж оптового сектора фармацевтической отрасли ЕС-22 в 2004 г. составил свыше 104 млрд. евро (без учета скидок и НДС). Доля «старых» членов ЕС составила в нем 92%, новых, соответственно, — только 8%. Рынки Германии, Франции и Великобритании характеризуются наибольшим объемом (19,7; 18,54 и 13,75 млрд евро соответственно). Среди недавно присоединившихся стран лидирует Польша, доля которой в объеме их рынка составила 50%.

Динамика изменения объема оптовых продаж в разных странах отличается. Например, в Испании рост был значительным, в Великобритании, Франции и Австрии — умеренным, а в Германии и Нидерландах вообще отмечалось падение. В основном в связи с последним обстоятельством темпы роста по ЕС-22 в целом по сравнению с 2000 г. замедлились почти в два раза, составив 3,77%. Рассмотрим основные факторы, вызывающие изменения объема продаж оптовых операторов фармацевтического рынка.

Изменение за 1993–2003 гг. цен на лекарственные препараты, выведенные на рынок по меньшей мере год назад, обусловило среднее ежегодное изменение объема аптечных продаж в сторону увеличения на 0,92% в Португалии, 0,62% — в Италии и 0,4% — в Финляндии, но в большинстве других стран этот фактор негативно сказался на объеме аптечных продаж. Такая ситуация — следствие мер по уменьшению расходов на здравоохранение, предпринимаемых почти во всех странах — членах ЕС. Для оптовых операторов это является проблемой, поскольку уменьшается объем получаемой прибыли. Последняя находится в тесной связи с тем, какая часть маржи не была потрачена на операционные расходы. Применение непрямых (посредством установления фиксированных или средних цен) и прямых мер по регулированию маржи привело к ее катастрофическому снижению с начала 1990-х гг. почти на 27%. Так, если в 1989 г. она составляла 15%, то к 2004 г. — 11,4% (рис. 4). Продолжающееся увеличение объема продаж оптового сектора отрасли в основном является результатом успешной реструктуризации и реорганизации деятельности. Но, достигнув пика, эффективность с 2000 г. начала снижаться.

В основе законодательства стран — членов ЕЭС, касающегося аптек, лежит Копенгагенская Декларация, принятая на Европейском Форуме фармацевтических обществ. Основные ее положения представлены в приложении 1.

Анализ основных тенденций мирового фармацевтического рынка, а также общества в целом, показал, что в связи с распространением концепции самолечения и государственной политикой, направленной на сокращение расходов на здравоохранение, именно в аптеки, минуя врача, станет обращаться больше потребителей при появлении у них легких недомоганий. Это даст фармацевтическим специалистам возможность предлагать потребителю новые виды услуг. Например, в Италии посетителям аптек предлагают услуги по определению содержания холестерина в крови или измерению артериального давления. K другим видам аптечных услуг относятся регистрация пациентов (Нидерланды), посещения на дому (Великобритания), предоставление санитарно-просветительных брошюр и т. д. Таким образом, фармацевты расширяют сферу своей деятельности по отношению к потребителю, увеличивая свой профессиональный вес в системе здравоохранения.

Экстемпоральное изготовление лекарств относится к уникальным аптечным знаниям и умениям и в связи с этим очень важно разработать стратегию сохранения такого вида деятельности. В качестве положительной модели развития этого направления приводится опыт США, где отдельные аптеки определяют себя как compounding pharmacy - производственные аптеки со специализацией в небольшом производстве.

Выше перечисленные факторы, приведут также к тому, что расширятся показания к применению безрецептурных лекарственных средств, таким образом, фармацевт станет первым помощником врача общей практики.

И это не случайно. В процессе обучения фармацевт приобретает профессиональные знания о лекарственных средствах и квалификацию, позволяющие ему на основании соответствующих симптомов давать потребителю правильные советы по применению лекарственных препаратов. Он может объяснить, при каких симптомах можно принимать лекарственные препараты, предназначенные для самостоятельного применения, а при каких — необходимо обратиться за помощью к семейному врачу или врачу общей практики.

Согласно результатам исследования, проведенного Т. Нельсоном в европейских странах, более половины потребителей считают, что при легких формах заболеваний фармацевт может дать столь же квалифицированный совет, как и врач. Повторное исследование, проведенное в Великобритании, показало, что число людей, придерживающихся такого мнения, возросло с 66 до 77%. Потребители не только считают, что фармацевты дают хорошие советы, но более 90% из них следуют этим советам (рис. 4).

Рисунок 4 – Оценка потребителями квалифицированности советов фармацевтов

Стремясь сократить финансовые расходы на здравоохранение от врачей требуют более обоснованного назначения рецептурных лекарственных препаратов. В настоящее время производители фармацевтической продукции подают все большее количество заявок о включении препаратов, подлежащих рецептурному контролю (RX – препарат (Prescription Only), в группу лекарственных средств, которые можно реализовывать без рецепта (OTC-препараты (Over the counter). При этом необходимо, чтобы фармацевтические компании-производители информировали сотрудников аптек о новых разработках в этой области.

Рисунок 5 - Потребители, использующие для самостоятельного лечения ОТС-препараты.

(источник: Усенко В.А., Спасокукоцкий А.Л. Лицензирование в Европейском Союзе, фармацевтический сектор. - Киев: Морион)

По мере повышения уровня знаний потребителей в вопросах, касающихся здоровья, и за счет большего участия врачей в просвещении пациентов о проведении самоконтроля за состоянием здоровья, перечень состояний, при которых показан прием безрецептурных лекарственных препаратов, будет расширяться. (по материалам Д. Поляковой еженедельник «Аптека-онлайн»)

ПРАКТИЧЕСКОЕ ЗАНЯТИЕ 2: ОСНОВНЫЕ ТЕНДЕНЦИИ РАЗВИТИЯ И ПРОБЛЕМЫ ОСНОВНЫХ УЧАСТНИКОВ МИРОВОГО ФАРМАЦЕВТИЧЕСКОГО РЫНКА (ПРОИЗВОДИТЕЛЕЙ, ДИСТРИБЬЮТОРОВ И АПТЕЧНЫХ ОРГАНИЗАЦИЙ)

Цель:

Дата добавления: 2015-08-10; просмотров: 395 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Изучить основные термины и понятия данной темы, сформулировать и обосновать выводы об основных тенденциях современного мирового фармацевтического рынка. | | | Изучить основные термины и понятия данной темы, сформулировать и обосновать выводы о структуре и перспективах мировой фармацевтической промышленности, оптового и розничного звена. |