Читайте также:

|

Анализ финансового состояния организации начинается со сравнительного аналитического баланса. При этом выявляются важнейшие характеристики:

- общая стоимость имущества организации;

- стоимость иммобилизованных и мобильных средств;

- величина собственных и заемных средств организации и др.

Оценка данных сравнительного аналитического баланса – это, по сути, предварительный анализ финансового состояния, позволяющий судить о платеже, кредитоспособности и финансовой устойчивости организации, характере использования финансовых ресурсов.

Таблица 2.1

Динамика статей баланса ООО «ВОЯЖ»

| Наименование показателя | Код строк | 01.01.2014 | 01.01.2015 | Отклонение +/- | Темп роста, % | % к изме- нению итога баланса | |||

| тыс. руб. | % к итогу | тыс. руб. | % к итогу | тыс. руб. | % к итогу | ||||

| 1. Иммобилизованные активы | |||||||||

| 1.1. Нематериальные активы | 1110+..+1140 | ||||||||

| 1.2. Основные средства | 80.68 | 81.15 | 0.47 | 132.6 | 82.6 | ||||

| 1.3. Долгосрочные финансовые вложения | 1160+1170 | ||||||||

| 1.4. Прочие | 1180+1190 | ||||||||

| ИТОГО по разделу 1 | 80.68 | 81.15 | 0.47 | 132.6 | 82.6 | ||||

| 2. Оборотные активы | |||||||||

| 2.1.Запасы | 1210+1220 | 0.02 | 0.02 | ||||||

| 2.2. Дебиторская задолженность | 15.82 | 16.51 | 0.69 | 137.6 | 18.7 | ||||

| 2.3. Краткосрочные финансовые вложения | 0.6 | 0.6 | 2.5 | ||||||

| 2.4. Денежные средства | 2.24 | 1.61 | -5 | -0.63 | -0.3 | ||||

| 2.5. Прочие | 1.24 | 0.1 | -50 | -1.14 | 10.7 | -3.4 | |||

| ИТОГО по разделу 2 | 19.32 | 18.85 | -0.47 | 128.6 | 17.4 | ||||

| ИМУЩЕСТВО, всего | 131.9 | ||||||||

| 3. Собственный капитал | |||||||||

| 3.1. Уставный капитал | 1310-1320 | 0.22 | 0.17 | -0.05 | |||||

| 3.2. Добавочный капитал | 1340+1350 | ||||||||

| 3.3. Резервный капитал | |||||||||

| 3.4. Прибыль (убыток) | 34.57 | 35.38 | 0.81 | 37.9 | |||||

| ИТОГО по разделу 3 | 34.79 | 35.54 | 0.75 | 134.7 | 37.9 | ||||

| 4. Долгосрочные пассивы | |||||||||

| 4.1. Займы и кредиты | 15.49 | 6.28 | -326 | -9.21 | 53.4 | -22.6 | |||

| 4.2. Прочие | 1420+1450 | ||||||||

| ИТОГО по разделу 4 | 15.49 | 6.28 | -326 | -9.21 | 53.4 | -22.6 | |||

| 5. Краткосрочные пассивы | |||||||||

| 5.1. Займы и кредиты | |||||||||

| 5.2. Кредиторская задолженность | 49.72 | 58.18 | 8.46 | 154.3 | 84.7 | ||||

| 5.3. Доходы будущих периодов | |||||||||

| 5.4. Резервы предстоящих расходов и под условные обязательства | 1540+1430 | ||||||||

| 5.5. Прочие | |||||||||

| ИТОГО по разделу 5 | 49.72 | 58.18 | 8.46 | 154.3 | 84.7 | ||||

| Заемный капитал, всего | 1400+1500 | 65.21 | 64.46 | -0.75 | 130.3 | 62.1 | |||

| ИСТОЧНИКИ ИМУЩЕСТВА, всего | 131.9 | ||||||||

| Собственные оборотные средства | 1300-1100 | -2074 | -45.89 | -2718 | -45.61 | -644 | 0.28 | 131.1 | -44.7 |

Анализ состава и структуры баланса не позволяет дать положительную оценку финансовому состоянию предприятия. В процессе построения сравнительного аналитического баланса выявлены следующие отрицательные тенденции:

- темп роста оборотных активов ниже, чем темп роста внеоборотных активов

- заемный капитал организации превышает собственный

- темп роста кредиторской задолженности значительно превышает темп роста дебиторской задолженности

- доля собственных средств в оборотных активах ниже 10%.

Анализ структуры актива баланса по состоянию на 01.01.2015 г., а также изменения его значимых составляющих произведем на основе следующей схемы:

| Долгосрочные активы 4836 т.р. | Нематериальные активы 0 т.р. | ||||

| Основные средства 4836 т.р. | |||||

| Долгосрочные финансовые вложения 0 т.р. | |||||

| Текущие активы 1123 т.р. | Запасы 1 т.р. | Средства, используемые за пределами организации 1020 т.р. | |||

| Дебиторская задолженность 984 т.р. | |||||

| Краткосрочные финансовые вложения 36 т.р. | |||||

| Денежные средства 96 т.р. |

Рис. 2.1. Структура актива баланса по состоянию на 01.01.2015 г.

В анализируемом периоде произошло увеличение уровня внеоборотных активов. При этом возросла сумма основных средств на 1190 тыс. руб. или на -132.6 %.

| Факторы первого порядка | Факторы второго порядка | |||||||

| Изменение стоимости нематериальных активов 0 т.р. или 0 % | ||||||||

| Изменение стоимости запасов 0 т.р. или 0 % | ||||||||

| Изменение стоимости основных средств 1190 т.р. или 82.64 % | ||||||||

| Изменение внеоборотных активов 1190 т.р. или 82.64 % | ||||||||

| Дебиторской задолженности 269 т.р. или 18.68 % | ||||||||

| Изменение долгосрочных финансовых вложений 0 т.р. или 0 % | ||||||||

| Изменение общей стоимости имущества 1440 т.р. или 100% | ||||||||

| Изменение прочих внеоборотных активов 0 т.р. или 0 % | Изменение краткосрочных финансовых вложений 36 т.р. или 2.5 % | |||||||

| Изменение оборотных активов 250 т.р. или 17.36 % | Изменение денежных средств -5 т.р. или -0.35 % | |||||||

| Изменение прочих оборотных активов -50 т.р. или -3.47 % | ||||||||

Рис. 2.2. Влияние факторов на изменение общей стоимости имущества предприятия

Оборотные активы предприятия формируются в основном за счет дебиторской задолженности, Незначительную величину в составе оборотных средств составляют также НДС по приобретенным ценностям, краткосрочные финансовые вложения, денежные средства, прочие оборотные активы.

Стоимость запасов за исследуемый период сократилась на 1 тыс. руб. и составила 0 тыс. руб.

Дебиторская задолженность в анализируемом периоде возросла на 269 тыс. руб. или 37.6 % и составила 984 тыс. руб. На всем промежутке исследования дебиторская задолженность имеет критическое значение (превышает 25-27% оборотных активов). Таким образом, за период с 01.01.2014 г. по 01.01.2015 г. оборотные активы предприятия за счет роста общей суммы дебиторской задолженности увеличились на 269 тыс. руб.

В структуре баланса ООО "ВОЯЖ" на конец периода присутствуют краткосрочные финансовые вложения. В течение анализируемого периода их уровень возрос на 36 тыс. руб. и составил 36 тыс. руб.

Сумма свободных денежных средств на предприятии за период с 01.01.2014 г. по 01.01.2015 г. снизилась на 5 тыс. руб. и составила 96 тыс. руб.

В исследуемом периоде организацией использовались прочие оборотные активы.

Как видно из схемы, описывающей структуру активов предприятия, в начале и в конце анализируемого периода средства организации используются за ее пределами. При этом за анализируемый период их сумма возросла на 305 тыс. руб. и составила 1020 тыс. руб.

Как видно из приведенной схемы, пассив баланса по состоянию на 01.01.2015 г. состоит из капитала и резервов, долгосрочных обязательств, краткосрочных обязательств. При этом собственный капитал составляет 35.5% от общей стоимости источников имущества организации, долгосрочные обязательства находятся на уровне 6.3 % от стоимости имущества, удельный вес краткосрочных обязательств равен 58.2 %.

| 01.01.2014 | 01.01.2015 | ||||

|

| ||||

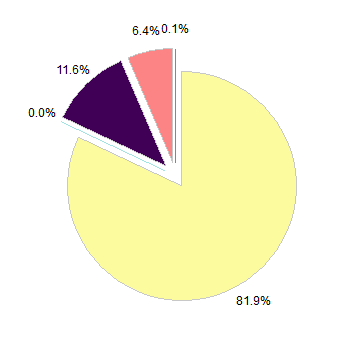

| - Запасы | - Краткосрочные финансовые вложения | ||||

| - Денежные средства | |||||

| - Дебиторская задолженность | - Прочие оборотные активы |

Рис. 2.3. Структура оборотных активов

Анализ структуры пассива баланса произведем на основе следующей схемы:

| Собственный капитал 2118 т.р. | Капитал и резервы 2118 т.р. | Постоянный капитал 2492 т.р. | ||

| Долгосрочные обязательства 374 т.р. | ||||

| Заемный капитал 3841 т.р. | ||||

| Краткосрочные обязательства 3467 т.р. | Переменный капитал 3467 т.р. | |||

Рис. 2.4. Структура пассива баланса по состоянию на 01.01.2015 г.

В конце анализируемого периода в составе собственного капитала предприятия выделяется уставный капитал, нераспределенная прибыль.

| Факторы первого порядка | Факторы второго порядка | ||||

| Изменение уставного капитала 0 т.р. или 0 % | |||||

| Изменение добавочного капитала 0 т.р. или 0 % | |||||

| Изменение собственного капитала 546 т.р. или 37.92 % | |||||

| Изменение резервного капитала 0 т.р. или 0 % | |||||

| Изменение общей стоимости имущества 1440 т.р. или 100 % | Изменение суммы кредитов и займов 0 т.р. или 0 % | ||||

| Изменение прибыли (убытка) 546 т.р. или 37.92 % | Изменение кредиторской задолженности 1220 т.р. или 84.72 % | ||||

| Изменение суммы долгосрочных обязательств -326 т.р. или -22.63 % | |||||

| Изменение доходов будущих периодов 0 т.р. или 0 % | |||||

| Изменение суммы краткосрочных обязательств 1220 т.р. или 84.72 % | |||||

| Изменение резервов предстоящих расходов 0 т.р. или 0 % | |||||

| Изменение прочих краткосрочных обязательств 0 т.р. или 0 % | |||||

Рис. 2.5. Влияние факторов на изменение источников финансирования

имущества предприятия.

| 01.01.2014 | 01.01.2015 | ||||

|

| ||||

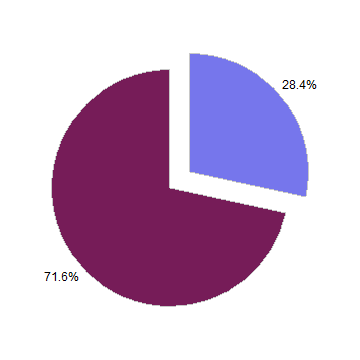

| - Уставный капитал | - Резервный капитал | ||||

| - Добавочный капитал | - Нераспределенная прибыль(убыток) |

Рис. 2.6. Структура собственных средств

Уставный капитал организации оставался неизменным на всем промежутке исследования. Как на начало, так и на конец исследуемого периода в балансе предприятия присутствует нераспределенная прибыль. При этом ее уровень возрос на 546 тыс. руб. и составил 2108 тыс. руб.

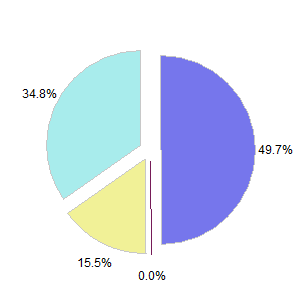

Заемные средства предприятия как на начало, так и на конец периода состоят из долгосрочных и краткосрочных обязательств.

Долгосрочные обязательства за период анализа снизились на 326 тыс. руб. и составляют 374 тыс. руб. или 53.4 % от их первоначального уровня. В структуре долгосрочных обязательств на начало периода присутствуют кредиты и займы, уровень которых составляет 100 % от общей суммы обязательств со сроком погашения свыше 12 месяцев. В конце периода долгосрочные обязательства состоят из кредитов и займов на 100 %.

Сумма кредиторской задолженности на 01.01.2015 г. возросла по сравнению с положением на 01.01.2014 г. на 1220 тыс. руб. и составила 3467 тыс. руб. Наблюдается высокий удельный вес кредиторской задолженности. По состоянию на 01.01.2014 г. ее уровень составляет 49.7 % общей стоимости имущества предприятия, а на 01.01.2015 г. - 58.2 %.

| 01.01.2014 | 01.01.2015 | ||||

|

| ||||

| - Долгосрочные заемные средства | - Доходы будущих периодов | ||||

| - Краткосрочные заемные средства | - Резервы предстоящих расходов | ||||

| - Кредиторская задолженность | - Прочие краткосрочные пассивы |

Рис. 2.7. Структура заемных средств

Соотношение дебиторской и кредиторской задолженности в исследуемом периоде не изменилось. При этом по состоянию на 01.01.2014 г. кредиторская задолженность превышает дебиторскую на 214.3 %, а по состоянию на 01.01.2015 г. на 252.3 %. Таким образом, за исследуемый период увеличилось отвлечение средств из оборота предприятия, возросло косвенное кредитование средствами данной организации других предприятий. Организация несет убытки от обесценения дебиторской задолженности. Необходимо принять всевозможные меры по взысканию дебиторской задолженности в целях покрытия задолженности предприятия перед кредиторами.

| Соотношение дебиторской и кредиторской задолженности на 01.01.2014 г. | Соотношение дебиторской и кредиторской задолженности на 01.01.2015 г. | ||||

|

| ||||

| - непокрытая кредиторская задолженность | - непокрытая кредиторская задолженность | ||||

| - дебиторская задолженность | - дебиторская задолженность |

Рис. 2.8. Соотношение дебиторской и кредиторской задолженности

Увеличение активов на 1440 тыс. руб. сопровождается одновременным увеличением обязательств предприятия на 894 тыс. руб. Так как платежеспособность зависит от покрытия обязательств предприятия его активами, можно утверждать, что вследствие того, что активы организации возросли в большей степени, чем ее обязательства, отношение текущих пассивов к текущим активам изменилось и повлекло улучшение платежеспособности.

Одним из показателей, характеризующих финансовую устойчивость предприятия, является его платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства. Платежеспособность является внешним проявлением финансового состояния предприятия, его устойчивости.

Анализ платежеспособности производится при помощи финансовых коэффициентов, характеризующих ликвидность баланса.

Рис. 2.9. Динамика собственных и заемных средств

Различные показатели ликвидности не только дают характеристику устойчивости финансового состояния организации при разных методах учета ликвидности средств, но и отвечают интересам различных внешних пользователей аналитической информации. Для поставщиков сырья и материалов наиболее интересен коэффициент абсолютной ликвидности. Банк, дающий кредит организации, больше внимания уделяет коэффициенту «критической оценки». Покупатели и держатели акций предприятия в большей мере оценивают финансовую устойчивость организации по коэффициенту текущей ликвидности.

Коэффициент абсолютной ликвидности (Л2) показывает, какую часть краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств. На 01.01.2015 года способность предприятия погасить краткосрочные долги за счет наиболее ликвидных средств уменьшилась. При этом ее уровень можно охарактеризовать как недостаточный.

Коэффициент критической оценки (Л3) показывает, какая часть краткосрочных обязательств организации может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по счетам. На 01.01.2015 года уровень коэффициента быстрой ликвидности считается недостаточным. При этом наблюдается снижение среднесрочной платежеспособности предприятия.

Таблица 2.2

Оценка платежеспособности организации

| Наименование показателя | Код строки | 01.01.2014 | 01.01.2015 | изменение |

| базис | отчет | |||

| I. Исходные данные для анализа | ||||

| 1. Денежные средства и краткосрочные финансовые вложения | 1240+1250 | |||

| 2. Денежные средства, краткосрочные финансовые вложения и краткосрочная дебиторская задолженность, прочие оборотные активы | КДЗ+1240+ +1250+1260 | -19 | ||

| 3. Общая величина оборотных активов | 1200+1170 | |||

| 4. Общая величина активов | ||||

| 5. Краткосрочные обязательства | 1500-1530-1540 | |||

| 6. Общая величина обязательств | 1400+1500- -1530-1540 | |||

| II. Оценка текущей платежеспособности | оптимальное значение | |||

| 1. Коэффициент абсолютной ликвидности Л2 (норма денежных резервов) | 0.20 - 0.25 | 0.0449 | 0.0381 | -0.0068 |

| 2. Коэффициент быстрой ликвидности Л3 («критической оценки») | 0.7 - 1.0 | 0.0699 | 0.0398 | -0.0301 |

| 3. Коэффициент текущей ликвидности Л4 (покрытия долгов) | > 2 | 0.3885 | 0.3239 | -0.0646 |

| III. Дополнительные показатели платежеспособности | ||||

| 1. Коэффициент общей ликвидности Л1 | 2.0 - 2.5 | 0.2962 | 0.2924 | -0.0038 |

| 2. Коэффициент маневренности функционирующего капитала Л5 | - | -0.5211 | -0.4202 | 0.1009 |

| 3. Доля оборотных средств в активах Л6 | => 0.5 | 0.1932 | 0.1885 | -0.0047 |

| 4. Коэффициент обеспеченности собственными оборотными средствами Л7 | => 0.1 | -2.3757 | -2.4203 | -0.0446 |

| 5. Коэффициент восстановления платежеспособности Л8 | => 1.0 | х | 0.146 | х |

| 6. Коэффициент утраты платежеспособности Л9 | => 1.0 | х | x | х |

Коэффициент текущей ликвидности (Л4) показывает степень, в которой текущие активы покрывают текущие пассивы. На 01.01.2015 года уровень коэффициента текущей ликвидности считается недостаточным. Предприятие не в состоянии обеспечить резервный запас для компенсации убытков, которые могут возникнуть при размещении и ликвидации всех текущих активов, кроме наличности. При этом наблюдается снижение платежеспособности предприятия по сравнению с 01.01.2014 года.

Коэффициент общей ликвидности (Л1) показывает, какая часть общей величины обязательств предприятия может быть погашена за счет всей суммы его оборотных активов. В анализируемом периоде уровень общей ликвидности предприятия снизился. При этом данный показатель показывает, что после погашения долгов у предприятия не останется оборотных активов для продолжения деятельности.

Коэффициент маневренности функционирующего капитала (Л5) показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности. За 2014 год анализируемый показатель возрос, что говорит об улучшении структуры баланса предприятия.

Доля оборотных средств в активах (Л6) определяется с целью анализа работы предприятий одной отраслевой принадлежности. На ООО "ВОЯЖ" уменьшилась доля оборотных средств в активах. При этом уровень данного показателя не достиг оптимального значения. Это говорит о том, что одной из причин неудовлетворительности платежеспособности предприятия может быть несостоятельность его клиентов и, как следствие, недостаток собственных источников самофинансирования предприятия.

Коэффициент обеспеченности собственными средствами (Л7) характеризует наличие собственных оборотных средств у организации, необходимых для ее финансовой устойчивости. За анализируемый период ухудшилась обеспеченность предприятия собственными оборотными средствами. При этом уровень данного показателя ниже оптимального значения, то есть финансовая устойчивость предприятия значительно снизилась.

Коэффициент восстановления платежеспособности предприятия определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению и рассчитывается в случае, если один из коэффициентов Л4 или Л7 принимает значение меньше рекомендуемого. В течении ближайших шести месяцев, с учетом сложившихся тенденций, у ООО "ВОЯЖ" не возникнет реальной возможности восстановить платежеспособность.

Таблица 2.3

Расчет влияния факторов на изменение коэффициента текущей ликвидности

| Подстановки | Факторы | Значение коэф-фициента текущей ликвид-ности | Влияние факторов | ||||

| Запасы 1 | Дебитор-ская задолжен-ность 2 | Финансовые вложения 3 | Денежные средства | Кратко-срочные обязатель-ства 4 | |||

| 1. Базовое значение показателя | 0.3885 | x | |||||

| 2. Влияние изменения запасов | 0.3885 | ||||||

| 3. Влияние изменения дебиторской задолженности | 0.486 | 0.0975 | |||||

| 4. Влияние изменения финансовых вложений | 0.502 | 0.016 | |||||

| 5. Влияние изменения денежных средств | 0.4998 | -0.0022 | |||||

| 6. Влияние изменения краткосрочных обязательств | 0.3239 | -0.1759 | |||||

| 7. Совокупное влияние факторов | x | x | x | x | x | x | -0.0646 |

1 В состав "Запасы" входит стр. 1210 и 1220

2 В состав "Дебиторская задолженность" входит стр. 1230, 1260

3 В состав "Финансовые вложения" входит стр. 1240 и 1170

4 В состав "Краткосрочные обязательства" входит стр. 1510, 1520, 1550

| Факторы первого порядка | Факторы второго порядка | ||||

| Изменения уровня запасов 0 | |||||

| Изменения суммы дебиторской задолженности 0.0975 | |||||

| Изменения текущих активов 0.1113 | |||||

| Изменения суммы финансовых вложений 0.016 | |||||

| Изменение коэффициента текущей ликвидности -0.0646 | |||||

| Изменения суммы денежных средств -0.0022 | |||||

| Изменения суммы краткосрочных кредитов 0 | |||||

| Изменения текущих обязательств -0.1759 | |||||

| Изменения уровня кредиторской задолженности -0.1759 | |||||

Рис. 2.10. Изменение уровня коэффициента текущей ликвидности

Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания последней, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

Для определения ликвидности баланса следует сопоставить итоги указанных групп по активу и пассиву:

Таблица 2.4

Соотношение актива и пассива баланса по степени ликвидности

| АКТИВ | условия абсолютной ликвидности | ПАССИВ |

| А1 – денежные средства организации и краткосрочные финансовые вложение | А1=>П1 | П1 – кредиторская задолженность, а также ссуды, не погашенные в срок |

| А2 – прочие активы | А2=>П2 | П2 – краткосрочные кредиты и заемные средства |

| А3 – Запасы и затраты, дебиторская задолженность и долгосрочные финансовые вложения | А3=>П3 | П3 – долгосрочные кредиты и заемные средства |

| А4 – статьи раздела I актива баланса «Внеоборотные активы» (за исключением «Долгосрочные финансовые вложения») | А4<=П4 | П4 – статьи раздела III пассива баланса «Капитал и резервы» |

Если одно или несколько неравенств имеют противоположный знак, ликвидность баланса в большей или меньшей степени отличается от абсолютной.

Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели:

- текущая ликвидность

ТЛ = (А1 + А2) – (П1 + П2)

- перспективная ликвидность

ПЛ = А3 – П3

Результаты расчетов по данным ООО "ВОЯЖ" показывают, что сопоставление итогов групп по активу и пассиву имеет, представленный в табл. 6.

Фактические соотношения на начало анализируемого периода:

| (101) А1<П1(2247) (56) А2>П2(0) (716) А3>П3(700) (3646) А4>П4(1572) | Текущая ликвидность: ТЛ = -2090 т.р. | |

| Перспективная ликвидность: ПЛ = 16 т.р. | ||

Ликвидность баланса на начало анализируемого периода можно охарактеризовать как недостаточную. При этом в ближайший к рассматриваемому моменту промежуток времени организации не удастся поправить свою платежеспособность. Однако следует отметить, что перспективная ликвидность отражает некоторый платежный излишек.

Таблица 2.5

Соотношение актива и пассива баланса по степени ликвидности

| АКТИВ | 01.01.2014 | 01.01.2015 | ПАССИВ | 01.01.2014 | 01.01.2015 | излишек (+) или недостаток (-) активов на погашение обязательств | |

| 01.01.2014 | 01.01.2015 | ||||||

| 1. Наиболее ликвидные активы | 1. Наиболее сроч. обязательства | -2146 | -3335 | ||||

| 2. Быстро-реализуемые активы | 2. Краткосрочные пассивы | ||||||

| 3. Медленно-реализуемые активы | 3. Долгосрочные пассивы | ||||||

| 4. Трудно-реализуемые активы | 4. Постоянные пассивы | ||||||

| БАЛАНС | БАЛАНС | x | x |

Фактические соотношения на конец анализируемого периода:

| Текущая ликвидность: ТЛ = -3329 т.р. | (132) А1<П1(3467) (6) А2>П2(0) (985) А3>П3(374) (4836) А4>П4(2118) | |

| Перспективная ликвидность: ПЛ = 611 т.р. | ||

По состоянию на 01.01.2015 г. ситуация не изменилась. Ликвидность баланса также можно охарактеризовать как недостаточную. При этом отсутствует возможность увеличения текущей ликвидности в недалеком будущем, но сохраняется – в отдаленной перспективе.

| Структура актива на 01.01.2014 г. | Структура актива на 01.01.2015 г. | ||||

|

| ||||

| - 1. Наиболее ликвидные активы | - 3. Медленно реализуемые активы | ||||

| - 2. Быстрореализуемые активы | - 4. Труднореализуемые активы | ||||

| Структура пассива на 01.01.2014 г. | Структура пассива на 01.01.2015 г. | ||||

|

| ||||

| - 1. Наиболее срочные обязательства | - 3. Долгосрочные пассивы | ||||

| - 2. Краткосрочные пассивы | - 4. Постоянные пассивы |

Рис. 2.11. Структура актива и пассива баланса ООО «ВОЯЖ» по степени ликвидности

Проведя вышеизложенный анализ финансовой устойчивости ООО «ВОЯЖ» можно сказать, что в целом по предприятию складываются отрицательные тенденции в общем, финансовом состоянии. При падении ликвидности и достаточно низкой платёжеспособности в дальнейшем при необходимости данному производственно-хозяйствующему субъекту всё труднее будет иметь возможность пользоваться средствами на заёмной основе.

Дата добавления: 2015-08-10; просмотров: 188 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Организационно- экономическая характеристика предприятия | | | Анализ показателей прибыли и рентабельности предприятия |