Читайте также:

|

Основные задачи деятельности страховой компании предусматривают:

• оказание страховых услуг предприятиям, учреждениям, населению;

• обеспечение своевременных гарантированных выплат страхового возмещения и обеспечения;

• осуществление страхования на принципах рентабельности и прибыльности.

В связи с этим денежный оборот страховой компании имеет свои особенности в сравнении с другими финансовыми институтами рынка и включает формирование и использование средств страхового фонда, финансирование собственных затрат по ведению страхового дела (по аналогии со структурой брутто-ставки), инвестирование собственных средств и средств страхового фонда (рис. 9.1).

Каждый из выделенных элементов денежного оборота средств страховой компании имеет свое социально-экономическое содержание, в связи с чемдвижение средств на каждом этапе

проходит под воздействием различных экономических и юридических факторов. Так, особенности денежного оборота, связанного с оказанием страховой защиты, определяются принципиальными моментами категории страхования и рисковым вероятностным характером движения платежей, т.е. распределяются по целевым направлениям, заложенным в тарифе. Основой формирования страхового фонда является вероятность ущерба, а основой его распределения — фактический ущерб страхователей. Возможная вероятность несовпадения объема сформированного страхового фонда и потребностей в выплате страхового возмещения влечет за собой основную особенность в организации финансов страховщика: формирование страховых резервов и их инвестирование.

Особенности денежного оборота страховой компании предполагают три относительно самостоятельных потока финансовых средств, связанных с:

обеспечением страховой защиты и гарантией страховых выплат;

покрытием собственных расходов на ведение дела;

инвестированием.

Инвестиционные ресурсы страховой компании, в свою очередь, распределяются на две части, первая из которых представляет ее собственный капитал: активы, ценности и т.п., вторая — привлеченный капитал, формирующийся за счет части страховых премий (взносов) страхователей.

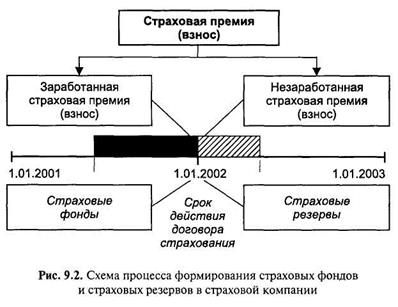

Первоначальным (и единственным) источником поступления денежных средств в страховую компанию является страховая премия (взнос) страхователя. По мере временного прохождения договора страхования и в отсутствии страховых выплат, одна часть страховых премий относится на доходы от страховой деятельности, другая представляет собой расходы будущих периодов.

Первая часть страховой премии называется заработанной, вторая — незаработанной премией. Схематично временной процесс распределения страховых премий показан на рис. 9.2. Разделение страховых премий на заработанные и незаработанные (понятия эти не условны и применяются в финансово-хозяйственных документах страховой компании) является формальным подходом к определению финансовых результатов страховой деятельности на отчетную дату (год, полугодие, квартал). Такой подход, безусловно, не учитывает вероятностного характера этой деятельности, при котором страховые выплаты могут быть произведены в любой день в течение срока действия договора страхования (который, естественно, не совпадает с отчетным периодом), например в последний.

Таким образом, страховые фонды и страховые резервы страховой компании имеют полярные экономические значения, что является особенностью организации финансов в страховании, и отражаются в разных разделах баланса страховщика.

Различают следующие виды страховых фондов: флуктуационные, превентивные, централизованные и др. Страховые резервы также подразделяются на несколько видов, основные из них: резервы по страхованию жизни и резервы по иным видам страхования. Последние, в свою очередь, включают в себя резерв незаработанной премии, резервы убытков (заявленных, но неурегулированных и произошедших, но незаявленных), стабилизационный резерв и др. Страховые резервы формируются в соответствии с правилами, установленными действующим законодательством [46].

Привлеченный капитал страховой компании (как было показано выше) составляют именно страховые резервы, так как страховые фонды являются уже собственным капиталом страховщик ка. Привлеченный капитал — страховые резервы — формируется в размере совокупной нетто-ставки страховых премий (взносов), поступивших в страховую компанию.

Страховые резервы — совокупность имеющих целевой характер фондов денежных средств, с помощью которых обеспечивается раскладка ущерба среди участников страхования, а также формируется дополнительный доход от инвестирования, — отражают величину не исполненных на данный момент времени обязательств страховщика по заключенным со страхователями договорам и по своему характеру являются кредитным капиталов, образуются страховщиком по каждому виду страхования и в валюте страхования.

Дата добавления: 2015-10-16; просмотров: 93 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Задания | | | Структурные соотношения активов и резервов |