|

Читайте также: |

Моделювання процесу прийняття рішення здійснюється за наступними етапами.

1. Визначення цілей і масштабів дослідження.

Ціль: вибір найкращого банку для розміщення депозитного вкладу.

2. Створення дерева значень.

При створенні дерева значень необхідно визначити рівні ієрархії дерева значень, перелік критеріїв моделі та, якщо є підцілі моделі.

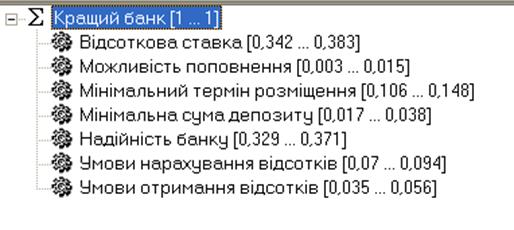

На рис. 1. подане дерево значень, побудоване за допомогою СППР PRIME Decision:

Рис. 1. Дерево значень задачі прийняття рішення

3. Визначення альтернатив та визначення їх значень.

Визначені альтернативи та їх значення наведені на рис. 2.

Рис.2 Перелік альтернатив та їх значень.

4. Визначення переваг критеріїв.

Визначення переваг можна здійснити шляхом виконання наступних кроків.

Крок 1. Встановлення оціночного балу (score assessment) для кожного значення критерію.

Встановлення оціночного балу можна здійснити шляхом:

– порядкового ранжування (Ordinal ranking), в результаті якого визначається оціночний ранговий бал за важливістю іншими словами, коефіцієнт порівняння значень альтернатив по кожному критерію:

,

,

де l,k – індекси, що позначають альтернативи.

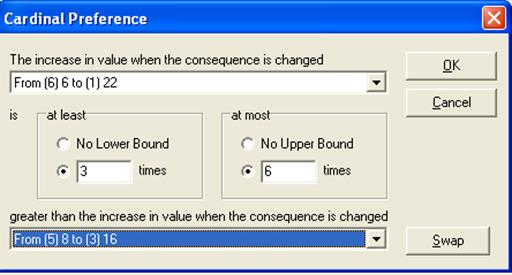

– кількісне оцінювання (Cardinal ranking), при якому оцінки переваг можна визначити як відношення між парами оцінок критеріїв, при чому ОПР може встановлювати верхню і нижню межі відношення (неточна кардинальна оцінка)

,

,

або лише одну межу (точна кардинальна оцінка):

де j,k,l,m – індекси, що позначають альтернативу;

[L;U] – межа відношення;

Нижче показано порядкове оцінювання критеріїв, а для критеріїв 1 та 5 запропоноване також кількісне оцінювання.

Критерій 1 "Відсоткова ставка"

– порядкове ранжування:

тобто:

– кількісне оцінювання:

Це означає, що значення різниці оцінки відсоткова ставка 22% та відсоткова ставка 6% в 3 рази більша, але менша, ніж в 6 разів порівняно із значенням оцінки відсоткової ставки 16% та 8%.

Критерій 2 "Можливість поповнення"

– порядкове ранжування:

Критерій 3 "Мінімальний термін розміщення"

– порядкове ранжування:

Критерій 4 "Мінімальна сума депозиту"

– порядкове ранжування:

тобто:

тобто:

Критерій 5 "Надійність банку"

– порядкове ранжування:

тобто:

тобто:

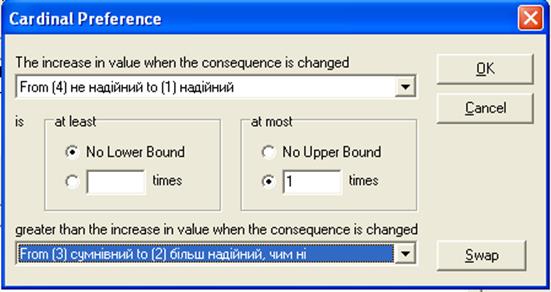

– кількісне оцінювання

Запропоновані точні кардинальні оцінки порівняння.

Це означає, що оцінки критерію між "Надійний" та "Не надійний" рівні оцінкам "Більш надійний, чим ні" та "Сумнівний".

Критерій 6 "Умови нарахування відсотків"

– порядкове ранжування:

тобто:

тобто:

Критерій 6 "Умови отримання відсотків"

– порядкове ранжування:

тобто:

тобто:

Крок 2. Визначення оцінки ваги (weight assessment), тобто рангу критеріїв за важливістю.

Оцінювання вагомості здійснюється за методом SWING в такій послідовності:

А. Вибір найважливішого критерію, якому призначається значення ваги 100%;

Б. Позначимо опорний критерій як  .

.

В. Порівняння кожного критерію  з опорним

з опорним  шляхом призначення найнижчого (LB, lower bound) і найвищого (UB, upper bound) значення важливості.

шляхом призначення найнижчого (LB, lower bound) і найвищого (UB, upper bound) значення важливості.

Тоді отримаємо наступні співвідношення для кожного критерію:

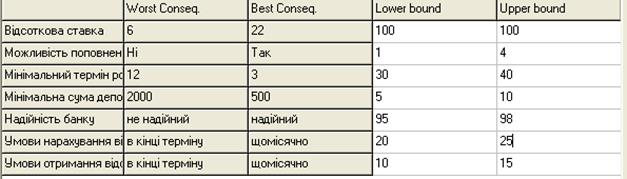

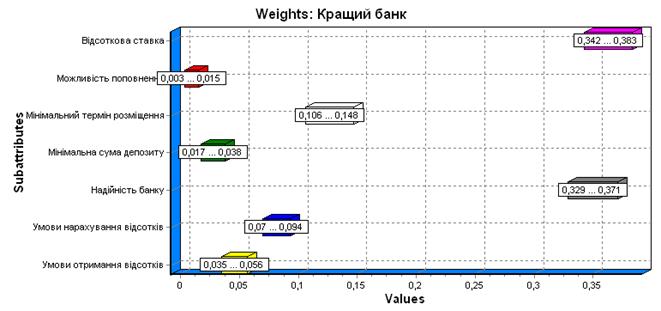

В таблиці 3 представлені значення важливості критеріїв, на рис. – введені важливості критерію в СППР PRIME Decision.

Таблиця 3

| Значення відмінностей між найкращою найгіршою рейтинговою оцінкою | ||

| Відсоткова ставка |

| 100% |

| Можливість поповнення |

| 1–4% |

| Мінімальний термін розміщення |

| 30–40% |

| Мінімальна сума депозиту |

| 5–10% |

| Надійність банку |

| 95–98% |

| Умови нарахування відсотків |

| 20–25% |

| Умови отримання відсотків |

| 10–15% |

Рис. Важливості критеріїв в СППР PRIME Decision:

Таким чином, найважливіший критерій – "Відсоткова ставка", тобто:

Математичний опис важливості інших критеріїв матиме вигляд:

Критерій "Можливість поповнення"

Критерій "Мінімальний термін розміщення "

Критерій "Мінімальна сума депозиту"

Критерій "Надійність банку"

Критерій "Умови нарахування відсотків"

Критерій "Умови отримання відсотків"

Крок 3. Цілісне порівняння (holistic comparisons), тобто пряме порівняння альтернатив відносно цілей.

5. Розрахунок моделі.

Розрахунок оцінок здійснюється методами лінійного програмування. PRIME метод дозволяє отримати наступні результати.

5.1. Інтервали оцінок важливості критеріїв:

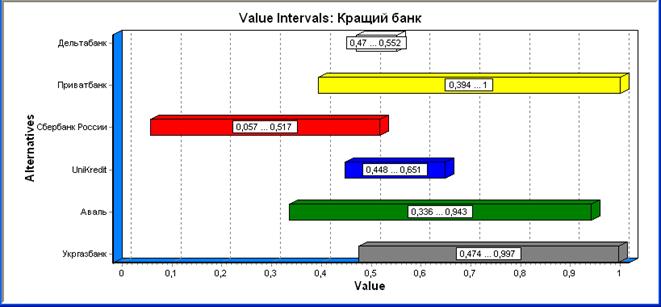

5.2. Визначення найкращої альтернативи.

Результати оцінювання альтернатив представлені у вигляді інтервалів значень за такою формулою:

або

або

де j – індекс, що позначає конкретну альтернативу.

5.3. Критерії домінування.

В PRIME – методі є можливість визначення двох типів критеріїв домінування – абсолютного та попарного домінування.

Нехай необхідно перевірити на умову домінування дві альтернативи з індексами k та l.

Критерій абсолютного домінування визначається як

або

або

Відповідно критерію абсолютного домінування k альтернатива має більш високий рейтинг, ніж альтернатива з індексом l, якщо найменше можливе значення  перевищує максимально можливе значення

перевищує максимально можливе значення  . Абсолютний критерій домінування може бути використана тільки для пари альтернатив, у яких не пересікаються інтервали значення.

. Абсолютний критерій домінування може бути використана тільки для пари альтернатив, у яких не пересікаються інтервали значення.

Переміримо на умову абсолютного домінування пари альтернатив.

Альтернатива "Дельта банк"  та "Приватбанк"

та "Приватбанк"  .

.

Альтернатива "Дельта банк"  та "Сбербанк России"

та "Сбербанк России"  .

.

Результати аналізу абсолютного домінування усіх пар альтернатив наведені в таблиці.

| Дельтабанк | Приватбанк | Сбербанк России | UniCredit банк | Аваль | Укргазбанк | |

| 0,47–0,552 | 0,391–1 | 0,057–0,517 | 0,448–0,651 | 0,336–0,943 | 0,474–0,997 | |

| Дельтабанк | – | -0,158 | -0,495 | -0,104 | -0,216 | -0,078 |

| Приватбанк | -0,53 | – | -0,943 | -0,552 | -0,664 | -0,526 |

| Сбербанк России | -0,047 | -0,123 | – | -0,069 | -0,181 | -0,043 |

| UniCredit банк | -0,181 | -0,257 | -0,594 | – | -0,315 | -0,177 |

| Аваль | -0,473 | -0,549 | -0,886 | -0,495 | – | -0,469 |

| Укргазбанк | -0,527 | -0,603 | -0,94 | -0,549 | -0,661 | – |

Із таблиці видно, що жодна пара альтернатив не задовольняє умові абсолютного домінування.

У разі перетинання інтервалів значення, повинен бути застосований критерій попарного домінування.

Парне домінування необхідно перевіряти, якщо:

(*)

(*)

У відповідності з цією умовою альтернатива  має більш високий рейтинг, ніж альтернатива

має більш високий рейтинг, ніж альтернатива  , якщо загальне значення

, якщо загальне значення  перевищує

перевищує  для всіх допустимих розв'язків лінійних обмежень (тобто значень інтервалу):

для всіх допустимих розв'язків лінійних обмежень (тобто значень інтервалу):

(**)

(**)

Відповідно цієї умови, k альтернатива переважає альтернативу з індексом l лише тоді, коли виконується умова для всіх значень множин  та

та  . Тобто умова повинна виконуватись для кожного критерію альтернатив k та l.

. Тобто умова повинна виконуватись для кожного критерію альтернатив k та l.

Оскільки попарне порівняння альтернатив по кожному критерію є досить трудомістким процесом, визначимо, для яких пар альтернатив потрібно здійснювати перевірку на умову домінування.

Перевіримо пари альтернатив на відповідність умови (*).

Альтернатива "Дельта банк"  та "Приватбанк"

та "Приватбанк"  .

.

,

,

,

,

Тоді

– умова домінування (*) не виконується.

– умова домінування (*) не виконується.

Усі інші порівняння подані в таблиці.

| > |

|

|

| > |

| Чи виконується умова | |

| Дельта банк [0,47;0,552] | ||||||||

| Приватбанк [0,391;1,0] | 0,552 | < | 1,0 | > | 0,47 | > | 0,391 | не викон |

| Сбербанк России [0,057;0,517] | 0,552 | > | 0,517 | > | 0,47 | > | 0,057 | викон |

| UniCredit банк [0,448–0,651] | 0,552 | < | 0,651 | > | 0,47 | < | 0,448 | не викон |

| Аваль [0,336–0,943] | 0,552 | < | 0,943 | > | 0,47 | > | 0,336 | не викон |

| Укргазбанк [0,474–0,997] | 0,552 | < | 0,997 | > | 0,47 | < | 0,474 | не викон |

| Приватбанк [0,391;1,0] | ||||||||

| Дельта банк [0,47;0,552] | 1,0 | > | 0,552 | > | 0,391 | < | 0,47 | не викон |

| Сбербанк России [0,057;0,517] | 1,0 | > | 0,517 | > | 0,391 | > | 0,057 | викон |

| UniCredit банк [0,448–0,651] | 1,0 | > | 0,651 | > | 0,391 | < | 0,448 | не викон |

| Аваль [0,336–0,943] | 1,0 | > | 0,943 | > | 0,391 | > | 0,336 | викон |

| Укргазбанк [0,474–0,997] | 1,0 | > | 0,997 | > | 0,391 | < | 0,474 | не викон |

| Сбербанк России [0,057;0,517 | ||||||||

| Дельта банк [0,47;0,552] | 0,517 | < | 0,552 | > | 0,057 | < | 0,47 | не викон |

| Приватбанк [0,391;1,0] | 0,517 | < | 1,0 | > | 0,057 | < | 0,391 | не викон |

| UniCredit банк [0,448–0,651] | 0,517 | < | 0,651 | > | 0,057 | < | 0,448 | не викон |

| Аваль [0,336–0,943] | 0,517 | < | 0,943 | > | 0,057 | < | 0,336 | не викон |

| Укргазбанк [0,474–0,997] | 0,517 | < | 0,997 | > | 0,057 | < | 0,474 | не викон |

| UniCredit банк [0,448–0,651] | ||||||||

| Дельта банк [0,47;0,552] | 0,651 | > | 0,552 | > | 0,448 | > | 0,47 | викон |

| Приватбанк [0,391;1,0] | 0,651 | < | 1,0 | > | 0,448 | > | 0,391 | не викон |

| Сбербанк России [0,057;0,517] | 0,651 | > | 0,517 | > | 0,448 | > | 0,057 | викон |

| Аваль [0,336–0,943] | 0,651 | < | 0,943 | > | 0,448 | > | 0,336 | не викон |

| Укргазбанк [0,474–0,997] | 0,651 | < | 0,997 | > | 0,448 | < | 0,474 | не викон |

| Аваль [0,336–0,943] | ||||||||

| Дельта банк [0,47;0,552] | 0,943 | > | 0,552 | > | 0,336 | < | 0,47 | не викон |

| Приватбанк [0,391;1,0] | 0,943 | < | 1,0 | > | 0,336 | < | 0,391 | не викон |

| Сбербанк России [0,057;0,517] | 0,943 | > | 0,517 | > | 0,336 | > | 0,057 | викон |

| UniCredit банк [0,448–0,651] | 0,943 | > | 0,651 | > | 0,336 | < | 0,448 | не викон |

| Укргазбанк [0,474–0,997] | 0,943 | > | 0,997 | > | 0,336 | < | 0,474 | не викон |

| Укргазбанк [0,474–0,997] | ||||||||

| Дельта банк [0,47;0,552] | 0,997 | > | 0,552 | > | 0,474 | > | 0,47 | викон |

| Приватбанк [0,391;1,0] | 0,997 | < | 1,0 | > | 0,474 | > | 0,391 | не викон |

| Сбербанк России [0,057;0,517] | 0,997 | > | 0,517 | > | 0,474 | > | 0,057 | викон |

| UniCredit банк [0,448–0,651] | 0,997 | > | 0,651 | > | 0,474 | > | 0,448 | викон |

| Аваль [0,336–0,943] | 0,997 | > | 0,943 | > | 0,474 | > | 0,336 | викон |

Таким чином, отримали наступні пари альтернатив, які потрібно проаналізувати на умову домінування.

Дельта банк  Сбербанк России, або (А)

Сбербанк России, або (А)  (В);

(В);

Приватбанк  Сбербанк России, або (Б)

Сбербанк России, або (Б)  (В);

(В);

Приватбанк  Аваль, або (Б)

Аваль, або (Б)  (Д);

(Д);

UniKredit  Дельтабанк, або (Г)

Дельтабанк, або (Г)  (А);

(А);

UniKredit  Сбербанк России, або (Г)

Сбербанк России, або (Г)  (В);

(В);

Аваль  Сбербанк России, або (Д)

Сбербанк России, або (Д)  (В);

(В);

Укргазбанк  Дельтабанк, або (Е)

Дельтабанк, або (Е)  (А);

(А);

Укргазбанк  Сбербанк России, або (Е)

Сбербанк России, або (Е)  (В);

(В);

Укргазбанк  UniKredit, або (Е)

UniKredit, або (Е)  (Г);

(Г);

Укргазбанк  Аваль, або (Е)

Аваль, або (Е)  (Д).

(Д).

Оцінки критеріїв цих пар альтернатив необхідно перевірити на умову (**). Результати перевірки, виконані за допомогою СППР PRIME Decision представлені на рис.

Результати аналізу домінування альтернатив

Таким чином, умовам домінування задовольняють наступні пари альтернатив:

Приватбанк  Сбербанк России;

Сбербанк России;

Приватбанк  Аваль;

Аваль;

UniKredit  Сбербанк России.

Сбербанк России.

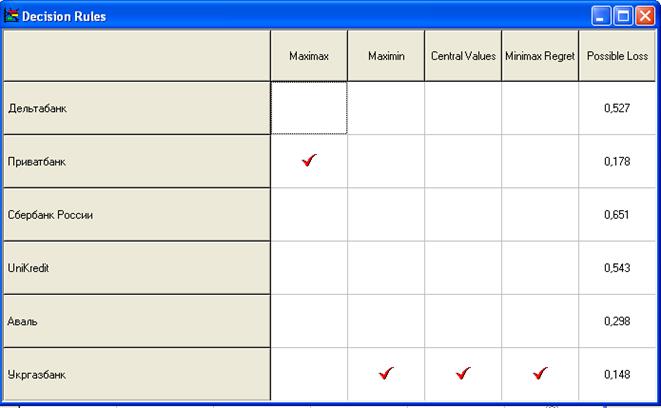

5.4. Правила рішень

Якщо умови домінування відповідно нерівностей не виконані, то відношення домінування між парою альтернатив не відбувається, що означає, що для визначення рейтингу між двома альтернативами інформація не є досить точною.

В такому випадку може бути застосований підхід, який в PRIME має назву правила рішень.

В PRIME запропоновані чотири правила рішень:

1) maximax– визначає альтернативу з максимально можливим значенням;

2) maximin – визначає альтернативу з найбільшою нижньою межею оцінки;

3) центральних значень (central values) – визначає альтернативу з максимальним середнім значенням інтервалу оцінки;

4) мінімаксного жалю (minimax regret) – визначає альтернативу, для якої величина похибки вибору її як домінуючої мінімальна.

| Альтернатива | Нижня межа | Верхня межа | Центральні значення | |

| Дельтабанк | 0,47 | 0,552 |

| |

| Приватбанк | 0,391 | 1,0 |

| |

| Сбербанк России | 0,057 | 0,517 |

| |

| UniCredit банк | 0,448 | 0,651 |

| |

| Аваль | 0,336 | 0,943 |

| |

| Укргазбанк | 0,474 | 0,997 |

| |

| Правило maximax | 1,0 | Приватбанк | ||

| Правило maximin | 0,474 | Укргазбанк | ||

| Правило центральних значень | 0,7355 | Укргазбанк |

Таким чином. за правилом maximax найкращою альтернатові визначено Приватбанк. Отримаємо наступне ранжування альтернатив за цим правилом

Приватбанк  Укргазбанк

Укргазбанк  Аваль

Аваль  UniCredit

UniCredit  Дельтабанк

Дельтабанк  Сбербанк России

Сбербанк России

За правилом maximin найкращою альтернатові визначено Укргазбанк. Усі альтернативи мають наступне ранжування за цим правилом

Укргазбанк  Дельтабанк

Дельтабанк  UniCredit

UniCredit  Приватбанк

Приватбанк  Аваль

Аваль  Сбербанк России

Сбербанк России

За правилом центральних значень найкращою альтернатові визначено Укргазбанк. Усі альтернативи мають наступне ранжування за цим правилом

Укргазбанк  Приватбанк

Приватбанк  Аваль

Аваль  UniCredit

UniCredit  Дельтабанк

Дельтабанк  Сбербанк России

Сбербанк России

Отримані результати подані на рис.

Пошук найкращої альтернативи можна зді  йснити іншим шляхом – визначенням найбільш можливої втрати значення (possible loss of value, PLV) в разі вибору k –та альтернативи замість іншої j –тої. Такі розрахунки здійснюються для всіх інших альтернатив, в результаті чого отримаємо максимально можливу втрату вартості, яка може бути втрачена в разі вибору альтернативи k.

йснити іншим шляхом – визначенням найбільш можливої втрати значення (possible loss of value, PLV) в разі вибору k –та альтернативи замість іншої j –тої. Такі розрахунки здійснюються для всіх інших альтернатив, в результаті чого отримаємо максимально можливу втрату вартості, яка може бути втрачена в разі вибору альтернативи k.

Значення PLV є критерієм прийняття рішення для правила мінімаксного жалю minimax regret, який вибирає альтернативу, для якої величина можливої втрати PLV є мінімальною.

За результатами розрахунку в СППР PRIME Decision отримали

Звідки отримаємо значення мінімальних можливих втрат

, що відповідає банку альтернативі Укргазбанк.

, що відповідає банку альтернативі Укргазбанк.

Дата добавления: 2015-10-30; просмотров: 261 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Пояснення PRIME методу. | | | ПРЕДУПРЕЖДЕНИЯ |