Читайте также:

|

Уменьшение уставного капитала общества

Уставный капитал общества может быть уменьшен путем уменьшения номинальной стоимости акций или сокращения их общего количества

Общество не вправе уменьшать свой уставный капитал, если в результате такого уменьшения его размер станет меньше минимального размера уставного капитала.

2. Решение об уменьшении уставного капитала принимается общим собранием акционеров.

3. Решением об уменьшении уставного капитала могут быть предусмотрены выплата всем акционерам общества денежных. При этом решением должны быть определены:

величина, на которую уменьшается уставный капитал общества;

категории акций, номинальная стоимость акции каждой категории;

сумма денежных средств, выплачиваемая акционерам общества при уменьшении номинальной стоимости каждой акции,

до момента полной оплаты всего его уставного капитала;

до момента выкупа всех акций, которые должны быть выкуплены в соответствии со статьей 75 настоящего Федерального закона;

1. Каждая обыкновенная акция общества предоставляет акционеру - ее владельцу одинаковый объем прав.

2. Акционеры - владельцы обыкновенных акций общества могут в соответствии с настоящим Федеральным законом и уставом общества участвовать в общем собрании акционеров с правом голоса по всем вопросам его компетенции, а также имеют право на получение дивидендов, а в случае ликвидации общества - право на получение части его имущества.

3. Конвертация обыкновенных акций в привилегированные акции, облигации и иные ценные бумаги не допускается.

Размещение обществом облигаций и иных эмиссионных ценных бумаг осуществляется по решению совета директоров Облигация удостоверяет право ее владельца требовать погашения облигации в установленные сроки.В решении о выпуске облигаций должны быть определены форма, сроки и иные условия погашения облигаций.Выпуск облигаций обществом допускается после полной оплаты его уставного капитала. Облигация должна иметь номинальную стоимость. Погашение облигаций может осуществляться в денежной форме или иным имуществом в соответствии с решением об их выпуске.

Облигации могут быть именными или на предъявителя..

Общество вправе предусмотреть возможность досрочного погашения облигаций по желанию их владельцев.

Общество не вправе размещать облигации и иные эмиссионные ценные бумаги, конвертируемые в акции общества.

1Общество вправе осуществлять размещение дополнительных акций и иных эмиссионных ценных бумаг посредством подписки и конвертации.

Открытое общество вправе проводить размещение акций и эмиссионных ценных бумаг общества, конвертируемых в акции, посредством как открытой, так и закрытой подписки. Закрытое общество не вправе это делать.

Размещение акций посредством закрытой подписки осуществляется только по решению общего собрания акционеров об увеличении уставного капитала. Размещение посредством открытой подписки обыкновенных акций, составляющих более 25 процентов ранее размещенных обыкновенных акций, осуществляется только по решению общего собрания акционеров.

Размещение обществом акций и иных эмиссионных ценных бумаг общества осуществляется в соответствии с правовыми актами Российской Федерации.

Решение о выплате (объявлении) дивидендов по результатам первого квартала, полугодия и девяти месяцев финансового года может быть принято в течение трех месяцев после окончания соответствующего периода.

Общество обязано выплатить объявленные по акциям каждой категории (типа) дивиденды..

2Источником выплаты дивидендов является прибыль общества после налогообложения (чистая прибыль общества).

Срок и порядок выплаты дивидендов определяются уставом общества

Ограничения на выплату дивидендов

1. Общество не вправе принимать решение (объявлять) о выплате дивидендов по акциям:

до полной оплаты всего уставного капитала общества;

-до выкупа всех акций, -если на день принятия такого решения стоимость чистых активов общества меньше его уставного капитала, и резервного фонда, - если не принято решение о выплате в полном размере

в иных случаях, предусмотренных федеральными законами.

2Общество, если это предусмотрено его уставом, вправе приобретать размещенные им акции по решению общего собрания акционеров Общество не вправе принимать решение о приобретении обществом акций, если номинальная стоимость акций общества, находящихся в обращении, составит менее 90 процентов от уставного капитала общества.

Акции, приобретенные обществом, не предоставляют права голоса, они не учитываются при подсчете голосов, по ним не начисляются дивиденды. Такие акции должны быть реализованы по цене не ниже их рыночной стоимости 4. Решением о приобретении акций должны быть определены категории (типы) приобретаемых акций, количество приобретаемых обществом акций каждой категории (типа), цена приобретения, форма и срок оплаты, а также срок, в течение которого осуществляется приобретение акций.

Каждый акционер - владелец акций определенных категорий (типов), решение о приобретении которых принято, вправе продать указанные акции, а общество обязано приобрести их.

1. Акционеры - владельцы голосующих акций вправе требовать выкупа обществом всех или части принадлежащих им акций в случаях:

реорганизации общества;-внесения изменений и дополнений в устав

Теоретические вопросы

Понятие ценной бумаги. Кругооборот ценной бумаги. Субъекты прав, удостоверенных ценной бумагой. Потребительная стоимость и качество ценной бумаги. Классификация ценных бумаг.

Ценной бумагой является документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении.»

В расширенном понимании ценная бумага - это любой документ, который продается и покупается по соответствующей цене.

Кругооборот ценной бумаги

Единственное место в экономике, где может существовать ценная бумага – это сфера обращения. Выпуск Ц.Б ------ Обращение Ц.Б. ---------- Гашение Ц.Б.

Выпуск ценной бумаги – это обмен ссудного капитала на титул;

Субъекты прав, удостоверенных ценной бумагой

Права, удостоверенные ценной бумагой, могут принадлежать:

1) предъявителю ценной бумаги (ценная бумага на предъявителя);

2) названному в ценной бумаге лицу (именная ценная бумага);

3) названному в ценной бумаге лицу, которое может само осуществить эти права или назначить своим распоряжением (приказом) другое управомоченное лицо (ордерная ценная бумага).

Потребительная стоимость и качество ценной бумаги

Как и любой товар, ценная бумага имеет потребительную стоимость и стоимость для своего владельца.

Потребительная стоимость связана с правами, которыми наделена конкретная ценная бумага.

Мерой реализации прав, которыми наделена ценная бумага, или мерой ее потребительской стоимости, выступает качество ценной бумаги.

Качество ценной бумаги находит свое отражение прежде всего в:

1) Ликвидности ценной бумаги, т.е. способностью свободно обращаться на рынке и переходить от одного владельца к другому.

2) Доходности ценной бумаги, т.е. способностью приносить доход владельцу за счет изменения рыночной стоимости и/или за счет дивидендов (прочих выплат) по ней.

3) риске ценной бумаги, т.е. уровне неопределенности, связанной с доходом по ценной бумаги и свободе обращения на рынке.

Ц бумаги можно классифицировать по следующим признакам:

срок существования: срочные (краткосрочные, среднесрочные, долгосрочные и отзывные) и бессрочные; форма существования: бумажная (документарная) или безбумажная (бездокументарная); порядок фиксации владельца: именные (владелец фиксируется на бланке или в специальном реестре), предъявительские (владельцем признаётся непосредственный держатель), ордерные (обязательство исполняется по приказу оговоренного лица, которое может передать право приказа другому лицу). В качестве ордерных ценных бумаг могут обращаться, например, векселя, коносаменты, чеки; форма обращения (порядок передачи): передаваемые по соглашению сторон (путем вручения, путем цессии) или ордерные (передаваемые путем приказа владельца — индоссамента); форма выпуска: эмиссионные или неэмиссионные; регистрируемость: регистрируемые (государственная регистрация или регистрация ЦБ РФ) и нерегистрируемые; национальная принадлежность: российские или иностранные; вид эмитента: государственный (федеральный или муниципальный) и негосударственный (корпоративный или частный); обращаемость: рыночные или нерыночные; цели использования: инвестиционные (цель — получение дохода) или неинвестиционные (обслуживают оборот на товарных рынках); уровень риска: безрисковые или рисковые (низкорисковые, среднерисковые или высокорисковые); наличие начисляемого дохода: бездоходные или доходные (процентные, дивидендные, дисконтные);

Экономические реквизиты ценной бумаги.

Экономические реквизиты ценной бумаги

Реквизиты ценной бумаги – это экономическая характеристика ценной бумаги.

Реквизиты ценной бумаги устанавливаются законом. Условно реквизиты ценной бумаги можно разделить на две группы:

Ø Экономические реквизиты:

q Форма существования может быть бумажной (документарной) или безбумажной (бездокументарной). Первоначально все ценные бумаги выпускались только в бумажной форме. Переход от бумажной формы к безбумажной связан (1) с нарастанием количества обращающихся ценных бумаг; (2) права, закрепляемые за владельцем ценной бумаги, могут быть реализованы безотносительно к ее форме; (3) безбумажная форма ценной бумаги может ускорять, упрощать и удешевлять ее обращение в части расчетов, передачи от одного владельца к другому, хранения и учета;

q Срок существования;

q Принадлежность. Ценная бумага может быть именной, или предъявительской.

q Обязанное лицо. Согласно российскому законодательству по всем видам ценных бумаг обязанными могут быть только юридические лица. Исключение составляет вексель, по которому обязанными могут быть и граждане. Главное обязанное лицо по ценной бумаге – это тот, кто ее выпустил путем обмена титула на действительный капитал, или эмитент.

Эмитенты делятся на две группы: государство и корпорации (все остальные юридические лица);

q Номинал – это сумма денег, которая закрепляется за конкретной ценной бумагой на стадии ее выпуска;

q Предоставляемые права. В самой общей форме ценная бумага дает ее владельцу два вида прав: право на возврат ее номинала и на получение дохода.

Ø Технические реквизиты:

q Порядковые номера;

q Адреса;

q Подписи;

q Печати;

q Наименования предприятий, обслуживающих реализацию прав владельцев ценной бумаги.

При оценке стоимости ценных бумаг учитываются такие инвестиционные качества, как надежность, безопасность, ликвидность, доходность, степень инвестиционного риска. Особое внимание уделяется деловым качествам, репутации эмитента, его специализации, инвестиционному климату и потенциалу его месторасположения, перспективности бизнеса, которым он занимается. Управленческие возможности ценных бумаг характеризуются мерой контроля, набором определенных прав по владению, распоряжению, управлению активами, которые лежат в основе конкретной ценной бумаги. Чем больше управленческие возможности и выше инвестиционные качества, тем выше стоимость ценной бумаги. Сравнительная характеристика инвестиционных качеств и управленческих возможностей является одной из основ оценки стоимости ценных бумаг. Общая характеристика управленческих возможностей и инвестиционных качеств отдельных ценных бумаг приведена в таблице.

Временные характеристики: Срок существования ценной бумаги: когда выпущена в обращение, на какой период времени или бессрочно;

Пространственные характеристики: Форма существования: бумажная или безбумажная; Национальная принадлежность: ценная бумага отечественная или иностранная.

Рыночные характеристики: Порядок фиксации владельца: ценная бумага на предъявителя или на конкретное лицо (юридическое, физическое); Форма выпуска: эмиссионная, т.е. выпускаемая отдельными сериями, внутри которых все ценные бумаги совершенно одинаковы по своим характеристикам, или неэмиссионная (индивидуальная); Вид эмитента, т.е. того, кто выпускает на рынок ценную бумагу: государство, корпорации, частные лица;

Степень обращаемости: свободно обращается на рынке или есть ограничения;

Уровень риска: высокий, низкий; Наличие начисляемого дохода: выплачивается по ценной бумаге доход или нет; Порядок передачи (форма обращения): вручение, уступка прав требования (цессия или индоссамент); Вид номинала: постоянный или переменный;

Регистрируемость: регистрируемая или нерегистрируемая.

основных видов стоимости ценных бумаг:

1. Номинальная стоимость (или номинал ценной бумаги)

2. Балансовая (или бухгалтерская) стоимость

3. Рыночная (или курсовая стоимость)

4. Действительная (внутренняя) стоимость

5. Ликвидационная стоимость

1. Номинальная стоимость (или номинал) ценной бумаги (N) – денежная сумма, которая при документарной форме выпуска указывается непосредственно в сертификате ценной бумаги и в проспекте эмиссии, а при бездокументарной форме выпуска только в проспекте эмиссии ценных бумаг.

2. Балансовая (или бухгалтерская) стоимость ценной бумаги (B) представляет собой стоимость этого актива по данным бухгалтерского баланса организации-инвестора.

Это наиболее стабильный во времени вид переменной стоимости ценных бумаг, так как износ на них не начисляется.

3. Рыночная стоимость или курсовая стоимость ценной бумаги (P) соответствует той цене, которая складывается в результате баланса спроса и предложения, и по которой ее можно продать на конкурентном рынке.

Поскольку рыночная стоимость не основывается на данных бухгалтерского баланса, она может быть лишь в незначительной степени связана с балансовой стоимостью соответствующей ценной бумаги.

Текущие рыночные котировки ценных бумаг являются непосредственным отражением рыночной стоимости.

Действующее законодательство требует размещения дополнительных выпусков акций и привилегированных акций, конвертируемых в акции других типов, по рыночной стоимости.

4. Действительная (внутренняя) стоимость ценной бумаги (S) представляет собой цену, которую эта ценная бумага должна была бы иметь, если учесть все факторы, влияющие на формирование ее стоимости: состояние активов, наличие прибыли, перспектив на будущее и уровня руководства компании-эмитента и т. п.

Действительная стоимость ценной бумаги - это ее истинная стоимость, отражающая действие целого ряда экономических факторов.

Иногда ее еще называют справедливой рыночной стоимостью.

5. Ликвидационная стоимость ценной бумаги (L) определяется размером денежной компенсации, которую должен получить ее владелец в случае ликвидации компании эмитента.

Ликвидационная стоимость ценной бумаги может оказаться выше ее рыночной или действительной стоимостей

Облигация (bond) — это ценная бумага, по которой инвестору периодически, до тех пор, пока она не будет полностью погашена компанией-эмитентом, выплачиваются заранее объявленные проценты (процентный доход).

Бессрочные облигации. Облигации, которые не имеют определенного срока погашения, — бессрочная рента в форме облигации.

Приведенная стоимость бессрочной облигации равна капитализированной стоимости бесконечного потока процентных платежей.

Купонные облигации. Для оценки облигации с конечным сроком погашения мы должны учитывать не только поток процентных выплат, но и ее номинал, выплачиваемый в момент ее погашения.

Бескупонные облигации. Бескупонная облигация (zero-coupon bond) не предусматривает периодических выплат процентов, зато продается со значительным дисконтом относительно своего номинала.

Бессрочные облигации. Облигации, которые не имеют определенного срока погашения, — бессрочная рента в форме облигации.

Приведенная стоимость бессрочной облигации равна капитализированной стоимости бесконечного потока процентных платежей.

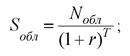

Если какая-то облигация предусматривает для ее владельца фиксированные ежегодные бессрочные выплаты I, то ее приведенная (действительная) стоимость, V, при требуемой инвестором ставке доходности этого долгового обязательства,, равняется: rd

Данная формула может быть переписана для бессрочных ценных бумаг следующим образом:

Купонная, или процентная облигация обязывает ее эмитента осуществлять периодические выплаты процентов, называемые купонными платежами, держателю облигации на протяжении срока ее обращения, а затем выплатить на дату погашения номинальную стоимость облигации (т.е. на день выплаты последнего процентного дохода). Периодические выплаты процентов называются купонными платежами. Это связано с тем, что такие облигации имеют купоны, которые отрезаются по мере наступления срока платежей и предъявляются эмитенту для получения процентов.

Купонная доходность (coupon rate) — это процентная ставка доходности относительно номинала облигации, используемая для расчета купонных платежей. Поэтому облигация номиналом 1000 долл. и купонной доходностью 10% обязывает эмитента выплачивать ее владельцу каждый год 0,10 х 1000 долл., т.е. 100 долл.

Рис. 8.2. Денежные потоки для 10%-ной купонной облигации номиналом 1000 долл.

Купонные облигации с рыночной ценой, совпадающей с их номинальной стоимости, называются облигациями, котирующимися по номиналу (par bonds). Если рыночная цена купонной облигации соответствует ее номинальной стоимости, то доходность по такой облигации равна купонной доходности по ней

Для оценки облигации с конечным сроком погашения следует учитывать не только поток процентных выплат, но и ее номинал, выплачиваемый в момент ее погашения.

Уравнение для оценки действительной стоимости купонной облигации с конечным сроком погашения, проценты по которой выплачиваются в конце каждого года, имеет следующий вид:

(1)

(1)

где:

T – количество лет до наступления срока погашения облигации;

rt – требуемая инвестором ставка доходности в соответствующем году;

Nобл – номинальная стоимость (номинал) облигации.

Принимая требуемую инвестором ставку доходности постоянной из года в год, уравнение (1) можно упростить:

Так как действительная стоимость облигации Sобл в данном случае меньше номинальной Nобл, то при нормальной рыночной ситуации такая облигация должна продаваться с дисконтом относительно номинала. Это является следствием того, что требуемая ставка доходности оказалась больше, чем купонная ставка облигации.

Если действительная стоимость облигации меньше номинальной, то при нормальной рыночной ситуации такая облигация должна продаваться с дисконтом относительно номинала. Если действительная стоимость – больше номинала, облигация должна продаваться с премией.

Если требуемая ставка доходности равняется купонной ставке облигации (что случается довольно редко и, как правило, в момент первичного размещения облигаций), приведенная стоимость облигации обычно равняется ее номинальной стоимости.

10. Бескупонные облигации. Оценка действительной стоимости бескупонной облигации.- это, как правило, долгосрочные облигации, по которым не производится купонных платежей в период от выпуска до погашения. Разница между ценой покупки и полной стоимостью погашения представляет собой доход держателя облигации. Поскольку бескупонные облигации по своей природе являются долгосрочными, инвесторам при первоначальной покупке необходимо уплатить лишь часть будущей цены погашения. Долгосрочные бескупонные облигации, приобретенные в период, когда рыночная конъюнктура благоприятна, риски по данному активу окажутся высокими в случае, если вы вынуждены будете продать его до наступления срока погашения, а также если имеются хотя бы малейшие сомнения в кредитоспособности эмитента.

Бескупонные облигации позволяют консервативным инвесторам, вложив относительно небольшую сумму при первоначальной покупке,

. Бескупонные облигации растут в цене по мере приближения даты их погашения

Бескупонная облигация не предусматривает периодических выплат процентов. Ее владелец получает доход за счет дисконта (скидки) на цену облигации.

Уравнение определения действительной стоимости бескупонной облигации представляет собой усеченный вариант уравнения (2), применяемого для обычной облигации (т. е. облигации, по которой выплачиваются проценты). Компонент «приведенная стоимость процентных платежей» исключается из уравнения, и приведенная стоимость облигации оценивается лишь «приведенной стоимостью основного платежа в момент погашения облигации»:

(2)

(2)

На современном российском рынке представлены, главным образом, облигации с ежегодными выплатами. Однако, например, в США принято использовать полугодовые выплаты (даже облигации с ежегодными выплатами при сравнении их доходности приводятся к виду, соответствующему аналогичным инструментам с полугодовыми выплатами). В ряде случаев в мировой практике используются также облигации с ежеквартальны-

Если проценты на облигацию начисляются раз в полгода, уравнение (1) модифицируется к виду:

(3)

(3)

где:

r – по-прежнему номинальная требуемая годовая процентная ставка;

Sкуп/2 – полугодичные купонные выплаты по облигации;

2n – общее количество полугодичных купонных выплат до наступления срока погашения облигации.

Аналогично уравнение (1) можно модифицировать для случая начисления процентов раз в квартал:

(4)

(4)

При начислении купонного дохода раз в полугодие или раз в квартал соответствующие модификации претерпит и уравнение действительной стоимости для бессрочных облигаций:

Однако легко заметить, что упрощенная форма уравнения (2) при этом не меняется. Как и ранее, приведенная стоимость бессрочной облигации примерно равна частному оn деления суммарных годовых процентных платежей на соответствующую годовую ставку дисконтирования.

Стоимость долгосрочных облигаций определяется по тем же правилам, что и для бессрочных облигаций.

Номинальная безрисковая процентная ставка равняется сумме реальной безрисковой ставки доходности и премии, начисляемой сверх реальной ставки для компенсации ожидаемой инфляции.

Для денежных потоков, возникающих в разные периоды времени, как правило, предусматриваются разные ставки дисконтирования. Для того чтобы определить действительную стоимость облигации, следует дисконтировать ожидаемые ее владельцем денежные потоки с помощью соответствующих ставок дисконтирования. Если дату погашения облигации обозначить Т, а ставку дисконтирования принять одинаковой для всех интервалов и обозначить r, то для определения действительной стоимости облигации используется модифицированное уравнение (1):

(5)

(5)

Номинальная процентная ставка доходности равняется сумме номинальной безрисковой ставки и дополнительной премии за риск дефолта эмитента.

При более высокой процентной ставке приведенная стоимость выплат, причитающихся держателю облигаций, оказывается ниже. Снижение процентных ставок на рынке способствует повышению цены на ценные бумаги с фиксированным доходом (облигации) и наоборот.

Следует иметь в виду, что, чем больше растут процентные ставки, тем в меньшей степени снижается цена.

Обратная взаимосвязь между ценами облигации и процентными ставками является главной особенностью ценных бумаг с фиксированным доходом. Процентным риском на рынке ценных бумаг называют финансовый риск владельцев облигаций, связанный с колебаниями процентных ставок.

Чем продолжительнее срок погашения облигации, тем чувствительнее ее цена к колебаниям процентной ставки. По мере сокращения срока погашения облигаций чувствительность их цены к колебаниям процентной ставки снижается.

Дисконтом называется величина, на которую номинальная стоимость облигации превышает ее текущую рыночную цену.

Премией называется величина, на которую текущая рыночная цена облигации превышает ее номинальную стоимость.

Существует 6 особенностей поведения рыночной цены облигации, вызванных процентным риском.

если купонная ставка облигации равна рыночной ставке доходности, она продается по номиналу

если купонная ставка облигации меньше рыночной ставки доходности, она продается с дисконтом относительно номинала

если купонная ставка облигации больше рыночной ставки доходности, она продается с премией относительно номинала

владелец облигации подвергается процентному риску лишь при досрочной продаже облигации

чем больше времени остается до срока погашения облигации, тем большими могут оказаться флуктуации цены, связанные с изменением рыночной ставки доходности

изменчивость цены облигации связана с амплитудой флуктуаций купонной ставки обратно пропорциональной зависимостью

Бескупонные облигации, как правило, изначально выпускаются с дисконтом. Цена таких облигаций при неизменной процентной ставке монотонно растет, приближаясь к номинальной цене в момент погашения. На рис. 2 представлена примерная функция изменения цены бескупонной облигации с течением времени.

Рис. 2. Функция изменения цены бескупонной облигации во времени

Рис. 2. Функция изменения цены бескупонной облигации во времени

Купонные облигации продаются по цене выше номинала (с премией), если дисконтированный купонный доход превышает процентную ставку, и по цене ниже номинала (с дисконтом), если дисконтированный купонный доход оказывается ниже процентной ставки. В первом случае уплачиваемая инвесторами премия является платой за то, что ожидаемый доход превышает средний доход, получаемый обычными кредиторами. Во втором случае дисконт является компенсацией за недополучение среднерыночного кредиторского дохода. По мере приближения момента погашения облигаций число неполученных еще инвестором купонных выплат естественным образом сокращается. При этом в первом случае сокращается также избыточный (по отношению к уровню процентной ставки) купонный доход и цена облигаций снижается. Во втором случае сокращаются удельные потери инвестора от недополучения купонного дохода (также по отношению к уровню процентной ставки), и цена облигаций растет.

Бескупонные облигации, как правило, размещаются среди инвесторов с дисконтом.

Купонные облигации размещаются с премией, если дисконтированный купонный доход превышает процентную ставку, и с дисконтом, если дисконтированный купонный доход оказывается ниже процентной ставки.

В результате в момент погашения цена облигации с премией и облигации с дисконтом сравниваются на номинальной цене облигации. Соответствующие функции показаны на рис. 3.

Премия является платой инвесторов за то, что ожидаемый ими доход от облигаций превышает средний доход, получаемый владельцами банковских вкладов.

Дисконт является компенсацией покупателям облигаций за ожидаемое ими недополучение среднерыночного кредиторского дохода.

Рис. 3. Функция изменения цены купонных облигаций во времени

Риск корпоративного дефолта зависит от финансовой устойчивости, конъюнктурных особенностей, особенностей налогообложения, монопольного положения компании-эмитента и проч. Принято считать, что риск дефолта тем ниже, чем:

выше кредитный рейтинг эмитента;

выше инвестиционный рейтинг оцениваемой облигации;

надежнее обеспечение облигации;

надежнее гарантии облигационного выпуска.

Облигации, обеспеченные специально обособленным имуществом, считаются менее рискованными, чем облигации того же эмитента под общее обеспечение, т. е. обеспеченные всем имуществом эмитента.

Гарантии под облигационный выпуск могут давать третьи лица (как банковские, так и не банковские организации). При объявлении дефолта по гарантированным облигациям третья сторона – гарант несет солидарную с эмитентом ответственность по удовлетворению финансовых претензий владельцев облигаций.

Чем выше риск корпоративного дефолта эмитента, тем ниже цена на его облигации и тем, соответственно, выше доходность таких облигаций в момент погашения.

В случае необходимости проведения оценки дисконта за риск корпоративного дефолта для конкретной облигации он определяется методом аналогов. При этом сначала усредняются рыночные котировки облигаций, идентичных оцениваемой по срокам погашения, потокам платежей, ликвидности и корпоративному риску Ркорп. Затем усредняются котировки государственных облигаций, идентичных оцениваемой корпоративной облигации по срокам погашения и потокам платежей Ргос. Дисконт за риск корпоративного дефолта находится как разность: Ргос - Ркорп

Наиболее распространенным методом оценки дисконта за риск корпоративного дефолта является метод аналогов.

Облигации с правом досрочного выкупа ограничивают риск эмитента от чрезмерного увеличения рыночной цены облигаций при резком падении процентных ставок.

При высоких значениях процентной ставки риск досрочного выкупа близок к нулю, поэтому стоимости обычной облигации и облигации, предусматривающей возможность досрочного выкупа, практически совпадают. Разница между стоимостью облигации с правом досрочного выкупа и аналогичной ей обычной облигации того же эмитента отражает стоимость возможности досрочного выкупа эмитентом своих облигаций по выгодной для него цене досрочного выкупа.

Как правило, для того чтобы не снизить интерес инвесторов, большинство облигаций, предусматривающих возможность досрочного выкупа, выпускается с некоторым начальным периодом защиты от досрочного выкупа. Кроме того, неявная форма защиты от досрочного выкупа касается облигаций, продаваемых со значительной скидкой (дисконтом) относительно своей цены досрочного выкупа. Даже если процентные ставки несколько снизятся, такие дисконтные облигации по-прежнему будут продаваться ниже цены досрочного выкупа и, таким образом, не будут подвергаться риску досрочного выкупа.

Привилегированными акциями называются акции, по которым, как правило, предусмотрена регулярная выплата фиксированных дивидендов (по усмотрению совета директоров компании). Привилегированные акции обладают преимуществами по сравнению с обыкновенными акциями относительно выплаты дивидендов и предъявлении требований на активы.

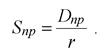

При оценке действительной стоимости привилегированных акций используется тот же подход, что и к определению стоимости бессрочных облигаций.

Для привилегированных акций не предусматривается какой-то заранее объявляемый срок погашения. Учитывая фиксированную природу выплат по таким акциям, можно отметить, что эти ценные бумаги похожи на облигации, не имеющие конечного срока погашения. Таким образом, при оценке действительной стоимости привилегированных акций целесообразно использовать тот же общий подход, что и к определению стоимости бессрочных облигаций. Следовательно, действительная стоимость привилегированной акции находится из уравнения:

,

,

где:

Dпр - заранее объявленная величина ежегодных дивидендов на одну привилегированную акцию.

В упрощенном виде это уравнение имеет вид:

.

.

Практически все выпуски привилегированных акций предусматривают право эмитента на досрочный их выкуп (погашение), и многие привилегированные акции постепенно выкупаются. Оценивая действительную стоимость привилегированных акций, которые могут быть выкуплены досрочно, можно применить модифицированную версию уравнения, используемого для оценки стоимости облигаций с конечным сроком погашения. В этом уравнении вместо периодически выплачиваемых процентов следует лишь использовать периодически выплачиваемые дивиденды, а вместо стоимости облигации на момент ее погашения использовать «цену отзыва» S om3. При этом все платежи дисконтируются с использованием ставки дисконта, применяемой для рассматриваемых привилегированных акций:

Для оценки действительной стоимости выкупаемых (отзываемых) привилегированных акций используются тот же подход, что и к определению стоимости облигаций с правом досрочного выкупа.

Обыкновенными акциями называются ценные бумаги, которые предоставляют инвестору права на определенную долю собственности (и риска) в компании.

Действительная стоимость обыкновенной акции определяется как цена, по которой она может быть продана в результате добровольного соглашения между покупателем и продавцом Методы определения действительной стоимости акции и прогнозирования ее рыночной стоимости базируются на двух принципиально различных подходах: фундаментальном и техническом.

техническом (для акций, имеющих рыночные котировки)

фундаментальном (для всех остальных акций)

Балансовая стоимость акции определяется стоимостью чистых активов компании, деленной на количество акций. Стоимость, определяемая с помощью балансового множителя, используется при внутриотраслевой оценке стоимости акций однородных компаний, когда существует достаточно стабильное и надежное соотношение между их рыночной и балансовой стоимостями (балансовый множитель). Балансовый множитель становится более надежным инструментом оценки, если учитывается структура капитала. Надежность оценки снижается по мере увеличения доли заемных средств компании.

Скорректированная балансовая стоимость, часто называемая оценочной или ликвидационной, определяется суммированием рыночных стоимостей отдельных видов активов, например основных фондов, готовой продукции, незавершенного производства и др. Это суммирование происходит по рыночной цене активов с учетом их износа, ликвидационных издержек, дисконтирования стоимостей на время продажи активов и т. д. Стоимость на основе дисконтирования дивидендов определяется для оценки будущей цены акций при их продаже. Обычно она используется инвесторами при формировании портфелей ценных бумаг. Стоимость на основе дисконтирования денежных потоков считается одним из наиболее надежных и сложных показателей среди совокупности всех методов оценки. Основная трудность использования соответствующей концепции связана с прогнозированием денежных потоков в условиях неопределенности внешней среды, что влияет на выбор ставки дисконтирования и, тем самым, на реальную величину будущих поступлений. Стоимость на основе капитализации денежных потоков используется для сопоставления стоимости и цен на акции при структурных изменениях, например, при поглощении или слиянии компаний. При этом требуется обосновать степень идентичности и сопоставимости компаний даже одной отрасли посредством анализа активов, денежных потоков, доходов, балансовой и ликвидационной стоимости.

Стоимость, определяемая на основе капитализации чистой прибыли, является одной из основных оценочных характеристик акций компании и определяется отношением ее рыночной капитализации к чистой прибыли (Р/Е). Этот показатель свидетельствует о том, какую сумму инвестор готов заплатить за один рубль чистой прибыли компании, выплачиваемый в качестве дохода держателю обыкновенной акции, находящейся в обращении.

Уравнение модели Джона Вильямса для расчета действительной стоимости акции:

|

ожидаемая сумма денежных дивидендов, выплачиваемых в конце года t

|

требуемая инвестором в том же году ставка доходности

(или ставка капитализации) по акции данного эмитента

Модель Вильямса определяет действительную стоимость обыкновенной акции как дисконтированную стоимость всех ожидаемых денежных дивидендов по этой акции, выплачиваемых компанией-эмитентом до неопределенного заранее срока.

В случае, если инвестор рассчитывает через некоторое время продать акцию, для вычисления ее действительной стоимости может быть использовано уравнение:

|

T – число годовых периодов, в течение которых акция находится в собственности инвестора

Таким образом, действительная стоимость акции определяется:

будущими дивидендами;

будущей курсовой стоимостью акции, которая основывается чаще всего на прогнозах будущих дивидендах.

Для компаний, не выплачивающих дивиденды на свои акции, действительная стоимость обыкновенной акции определяется ожиданиями инвесторов относительно роста будущей рыночной стоимости данной акции.

Модель роста Гордона для расчета действительной стоимости акции

Если предположить, что темпы роста дивидендов будут постоянными, а скорость приращения дивидендов обозначить как g, тогда уравнение (15) для действительной стоимости акции будет иметь следующий вид:

|

(17)

|

ожидаемая в текущем году сумма дивидендов на одну акцию

Основное условие:

Скорость роста дивидендов по конкретной акции (g) в долгосрочной перспективе не может быть выше ставки капитализации (r), так как это означало бы бесконечное увеличение стоимости акции данного эмитента.

Если предположить, что r > g, тогда формулу (17) можно упростить:

|

(18)

Эту модель называют «Гордоновской моделью оценки акций» или «Моделью роста Гордона» в честь Майрона Дж. Гордона (Myron J. Gordon), который разработал ее на основе работы, выполненной Джоном Вильямсом

Важным предположением Модели роста Гордона является то, что дивиденды, выплачиваемые на одну акцию, будут расти непрерывно (сложная скорость их роста равняется g).

На практике для многих успешных компаний такое предположение оказывается достаточно близким к реальности.

Модель может применяться для компаний, достигших в своем «жизненном цикле» стадии зрелости.

Особый случай оценочной модели с непрерывным ростом дивидендов соответствует нулевому значению скорости роста ожидаемых дивидендов (g = 0).

В такой ситуации основное предположение сводится к тому, что дивиденды всегда будут оставаться на их текущем уровне. При этом уравнение (18) можно переписать в следующем виде.

(19)

На практике чаще всего используется модифицированная модель Гордона для оценки действительной стоимости акции.

Она основывается на предположении, что в течение нескольких лет компания может демонстрировать темпы роста выше обычных (на протяжении этой фазы темп роста g может оказаться даже больше, чем r, то есть: gmax > r), но со временем скорость роста замедляется.

Таким образом, может произойти переход от повышенной в начале скорости роста к такой скорости роста g, которая считается нормальной

Модификация уравнения 17 имеет вид:

|

(20)

n – число временных интервалов с повышенными дивидендами

Уравнение (20) можно представить в следующем виде:

|

(21)

Вывод:

Для успешной компании темпы роста дивидендов в начальный период ее развития максимальны.

Затем возможности для роста компании уменьшаются, и темпы роста ее дивидендов приближаются к обычным для большинства аналогичных компаний-эмитентов.

Методы оценки действительной стоимости акции на основе дисконтирования и капитализации денежных потоков строятся на предположении, что покупатель акции рассчитывает на доход как от дивидендов, так и от роста курсовой стоимости акции.

Предположим, что инвестор рассчитывает получить в течение текущего года дивиденды D1 и в конце года продать акцию по цене P1.

Действительная иливнутренняя стоимость акцииSакц = PV дивидендов по акции + PV рыночной стоимости акции

Действительная стоимость акции определяется по формуле:

|

ожидаемая сумма дивидендов за год

ожидаемая рыночная стоимость акции в конце года

В условиях рыночного равновесия текущая рыночная стоимость каждой конкретной акции отражает оценку ее действительной стоимости всеми субъектами рынка.

Если предположить, что инвестор собирается продать акцию через 2 года владения, уравнение (22) с точки зрения денежных потоков будет выглядеть следующим образом:

ожидаемая сумма дивидендов за второй год

ожидаемая рыночная стоимость акции в конце 2-го года

годовая ставка процента, действующая в течение 2-го года

В общем виде для Т лет уравнение будет иметь вид:

Так как ставка дисконтирования r>0, то, как следует из уравнения (24), по мере увеличения срока владения акциями влияние рыночной стоимости в момент продажи на действительную стоимость акции Sакц будет постепенно ослабевать.

В конечном счете, при заданной точности расчетов всегда найдется такой временной период (количество лет T), после которого последним слагаемым в уравнении (24) можно будет пренебречь.

Выводы:

Действительная стоимость акции увеличивается при увеличении выплачиваемых по данной акции дивидендов и уменьшается при росте рыночной учетной ставки.

При продолжительном сроке владения акцией одним инвестором метод определения действительной стоимости акции путем дисконтирования денежных потоков совпадает с методом дисконтирования дивидендов.

Предположим, что компания каждый год удерживает для развития бизнеса постоянную долю своей прибыли и обозначим эту величину параметром b.

Остальную, также постоянную долю прибыли (1-b) компания направляет на выплату дивидендов.

В качестве показателя оценки способности предприятия к погашению своих обязательств перед акционерами используется коэффициент выплаты дивидендов, величина которого при данных условиях также будет постоянной.

Коэффициент выплаты дивидендов =

= Дивиденды на одну акцию /

Дата добавления: 2015-10-23; просмотров: 337 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Многообразие культур. Элементы культуры и культурные универсалии. | | | Чистая прибыль на одну акцию |