|

Читайте также: |

Алгоритм DCF (DiscountedCashFlow) основан на концепции временной стоимости денег и сводится к приведению будущих денежных поступлений по определенной процентной ставке к настоящему моменту времени. Оценка предполагает следующие 4 действия:

1. расчет прогнозируемой величины потока денежных средств;

2. определение требуемой доходности или ставки дисконтирования денежного потока, которая устанавливается из расчета риска, присущего будущим поступлениям, и доходности, которую можно достичь при иных альтернативных вложениях;

3. дисконтирование денежного потока по требуемой доходности;

4. определение стоимости актива путем суммирования дисконтированных элементов денежного потока.

где V – текущая или приведенная стоимость актива; CFt – ожидаемые денежные поступления в момент t; kt – требуемая доходность в период t; n – число периодов, в течение которых ожидается поступление денежных средств.

Оценка теоретической стоимости зависит от трех параметров: ожидаемые денежные поступления, горизонт прогнозирования и норма доходности. Первые два параметра тесно привязаны непосредственно к финансовому активу и потому обладают большей степенью объективности. Требуемая норма доходности не имеет отношения к базисному активу – она лишь отражает доходность альтернативных вариантов вложения капитала, доступных данному инвестору.

DCF- модель используется для оценки первичных ценных бумаг (акций и облигациий).

Приведенная стоимость облигации с выплатой процентов 2 раза в год будет выглядеть следующим образом:

где I – годовой купонный доход, I /2 – полугодовой доход; M – нарицательная номинальная стоимость, выплачиваемая при погашении облигации; kd – требуемая доходность инвестированного капитала; полугодовое наращение делается по ставке kd /2; n – число лет до погашения облигаций; 2 n – для расчета дисконтированного потока n удваивается, поскольку проценты выплачиваются дважды в год.

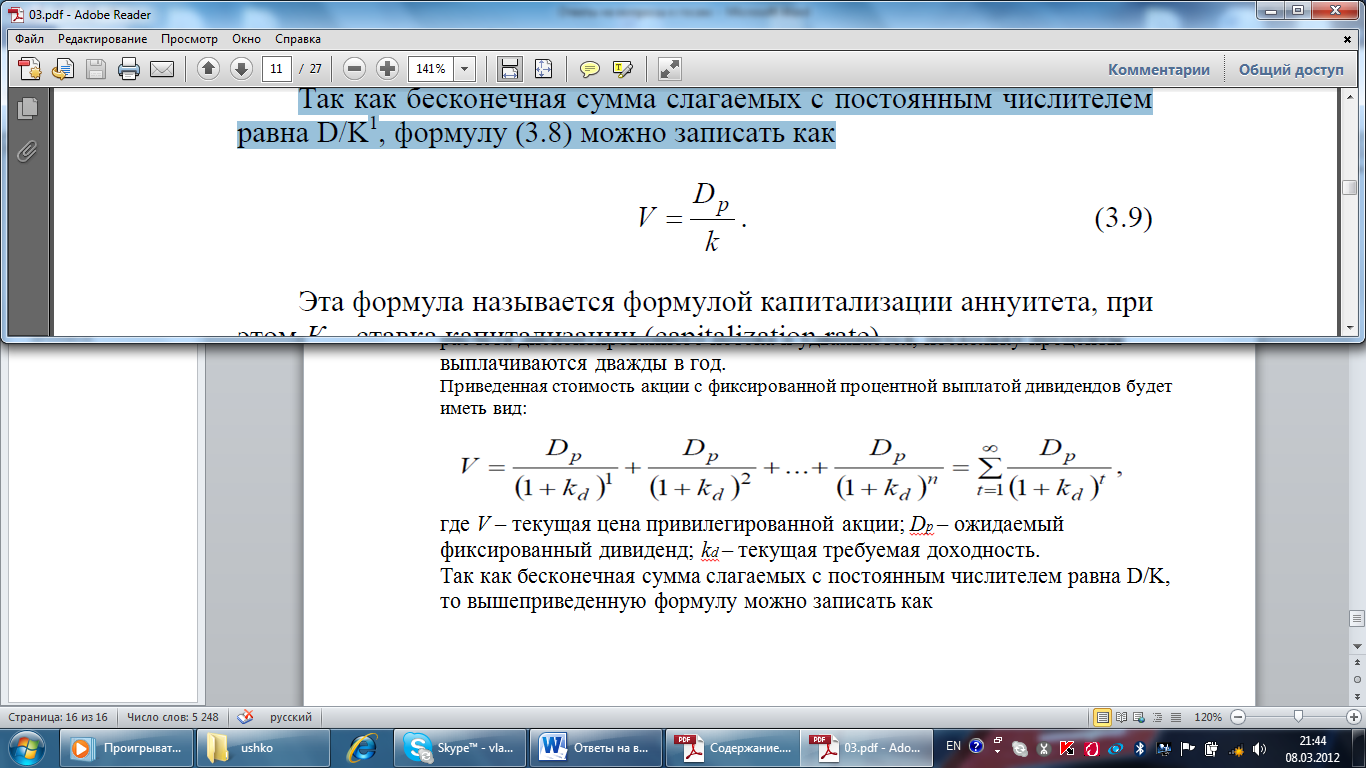

Приведенная стоимость акции с фиксированной процентной выплатой дивидендов будет иметь вид:

где V – текущая цена акции; Dp – ожидаемый фиксированный дивиденд; kd – текущая требуемая доходность.

Так как бесконечная сумма слагаемых с постоянным числителем равна D/K, то вышеприведенную формулу можно записать как

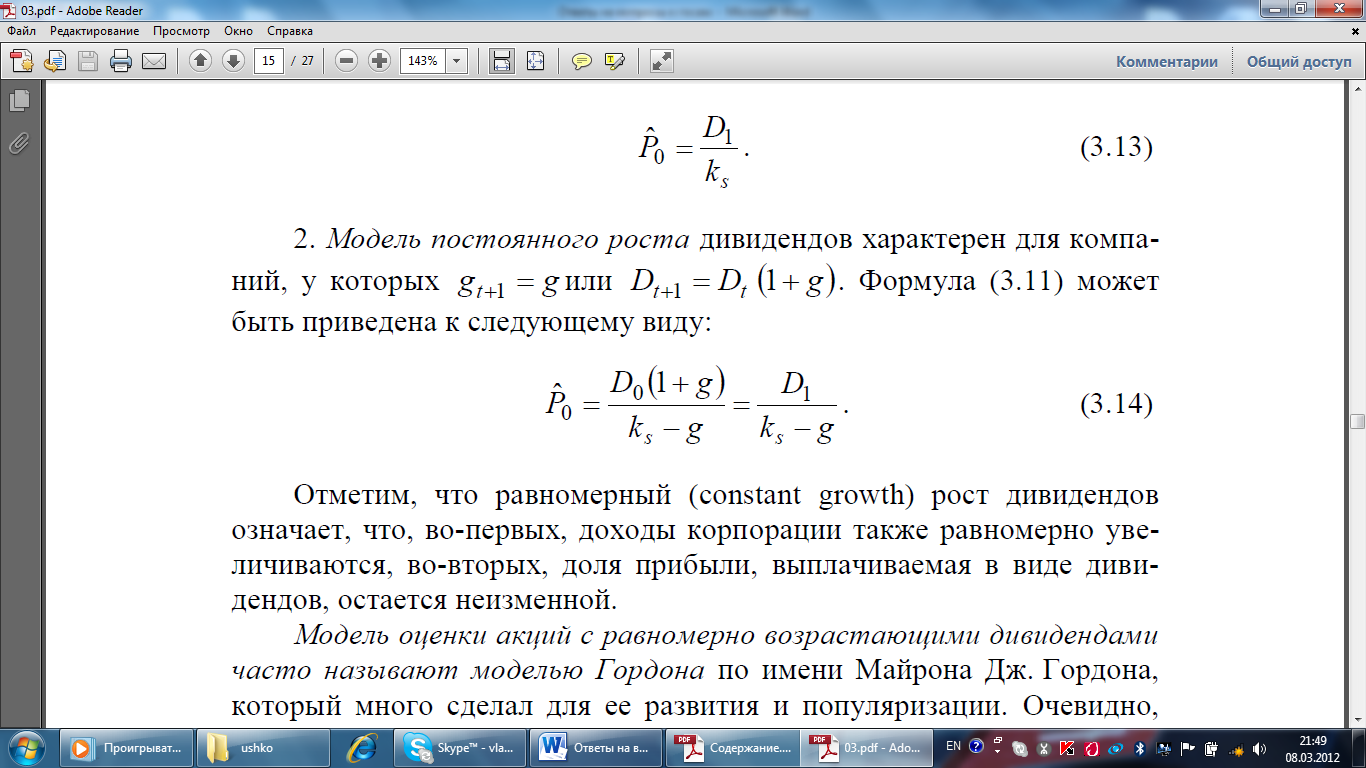

В случае, когда дивиденды компании ежегодно увеличиваются на постоянный процент g по отношению к предыдущему году, то формула будет иметь вид:

Где P0 – текущая цена акции, D0 – ожидаемый дивиденд в период времени 0, D1 – ожидаемый дивиденд в период времени 1, ks – текущая требуемая доходность.

Дата добавления: 2015-10-29; просмотров: 184 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Анализ инвестиционных проектов в условиях инфляции. | | | Модель оценки доходности активов У. Шарпа, ее эмпирическая проверка, современное состояние и значение. |