Читайте также:

|

Рост национального дохода от Y0 до Y1 увеличивает спрос на деньги и, следовательно, повышает ставку процента от r0 до r1. Таким образом, кривая LM показывает, что для достижения равновесия на денежном рынке необходимо соблюдение следующего условия: при данном предложении денег (M0) с ростом совокупных доходов должна возрастать ставка процента, это позволит поддерживать денежный рынок в равновесном состоянии.

Кривая LM имеет специфическую конфигурацию: горизонтальную и вертикальную части. Горизонтальный участок кривой LM отражает тот факт, что процентная ставка не может опуститься ниже определенного минимального значения rmin, а вертикальная часть этой кривой показывает, что за пределами максимального уровня процентной ставки rmax никто не будет держать свои сбережения в ликвидной форме, а обратит их в ценные бумаги.

Сдвиг кривой LM будет наблюдаться при изменении предложения денег или изменении уровня цен.

Кривая LM отражает изменения в монетарной политике государства.

Равновесие на товарном и денежном рынках: модель IS-LM (взаимосвязь товарного и денежного рынков – модель Хикса)

Модель IS-LM позволяет найти сочетания ставки процента и уровня дохода (выпуска), при которых одновременно достигается равновесие на товарном и денежном рынках.

Пересечение кривых IS и LM в точке Е означает, что денежное предложение достаточно для такой ставки процента, которая уравновешивает планируемые инвестиции и сбережения.

Величина совокупного спроса, соответствующая совместному равновесию на рынках благ и денег, называется "эффективным спросом".

Модель IS-LM используется для иллюстрации воздействия на макроэкономику фискальной и монетарной политики.

|

Внутреннее и внешнее равновесие. Модель IS-LM-BP

Предпосылки модели

Для анализа влияния макроэкономической политики на внутреннее и внешнее равновесие расширим обычную модель IS-LM, включив в нее кривую платежного баланса (кривую BP), которая строится с учетом международной мобильности капитала.

Комментарий

Из вводного курса по макроэкономике известно, что модель IS/LM позволяет найти такие сочетания ставки процента и уровня дохода, при которых одновременно достигается равновесие на товарном и денежном рынках.

При построении расширенной модели IS-LM для открытой экономики используется упрощенный подход и делается несколько предпосылок.

Во-первых, данная модель строится для малой открытой экономики, в которой уровень внутренней ставки процента i не оказывает влияние на уровень мировой процентной ставки i*, по которой страна заимствует или предоставляет кредиты на мировых финансовых рынках.

Во-вторых, рассматривается функционирование экономики в краткосрочном периоде (уровень цен Р фиксирован).

Кривая IS

Кривая IS описывает взаимосвязь между доходом Y и процентной ставкой i, таким образом, что соблюдается равновесие на товарном рынке. Уравнение кривой IS можно представить следующим образом:

,

,

Где

C - потребление как функция дохода Y,

I - инвестиции как функция процентной ставки i,

G - государственные расходы,

NX - чистый экспорт как функция дохода Y.

Кривая IS имеет отрицательный наклон, поскольку увеличение процентной ставки i уменьшает инвестиции в основные производственные фонды и оборудование и через мультипликативный эффект ведет к уменьшению выпуска в экономике.

Кривая LM

Кривая LM описывает взаимосвязь между доходом Y и процентной ставкой i при равновесии на денежном рынке. Уравнение кривой LM выглядит следующим образом:

,

,

где

М - предложение денег, контролируемое Центральным банком (ЦБ),

Р - уровень цен,

М /P - реальные денежные остатки,

L - спрос на деньги как функция от процентной ставки i и дохода Y.

Кривая LM имеет положительный наклон, поскольку процентная ставка i и доход Y имеют противоположное воздействие на спрос на деньги. Рост Y увеличивает спрос на деньги, поскольку люди осуществляют больше сделок. Если нет соответствующего увеличения в предложении денег, процентная ставка поднимется, что вернет спрос на деньги к исходному уровню.

Комментарий

Изменение в номинальном предложении денег сдвигает кривую LM. Так, например, рост предложения денег сдвинет кривую LM вправо. Наклон кривой LM определяется чувствительностью спроса на деньги к уровню дохода и величине процентной ставки.

Внутреннее равновесие

Точка пересечения кривых IS и LM дает значение дохода Ye и ставки процента ie, при которых одновременно достигается равновесие на товарном и денежном рынке.

Рис. 1

Кривая BP

Теперь расширим обычную модель IS-LM, включив в нее кривую платежного баланса BP, определяющую внешнее равновесие. Кривая BP описывает взаимосвязь между доходом Y и процентной ставкой i при равенстве баланса официальных расчетов нулю.

Платежный баланс включает как баланс текущих операций NX, который отрицательно зависит от дохода, так и счет движения капитала KA, который положительно зависит от разницы между внутренней и мировой процентной ставкой (i - i*).

,

,

где  - автономный чистый экспорт, m - предельная склонность к импортированию,

- автономный чистый экспорт, m - предельная склонность к импортированию,  - автономный поток капитала, k - реакция мобильности капитала на изменение процентной ставки.

- автономный поток капитала, k - реакция мобильности капитала на изменение процентной ставки.

Комментарий

На международные потоки капитала воздействует множество факторов, среди которых одним из важнейших является доход, который разные страны обеспечивают на свои активы. Предполагается, что ставки дохода на все активы приблизительно одинаковы и поэтому могут быть представлены единой номинальной процентной ставкой i. Другими словами, воедино сводятся облигации, акции и прочие неденежные активы. Если в малой открытой экономике внутренняя процентная ставка i поднимется выше мировой процентной ставки i*, иностранные инвесторы найдут ее внутренние активы более привлекательными, чем свои собственные и будут искать возможность их приобрести. В то же время резиденты данной страны воздержатся от покупки иностранных активов и сочтут целесообразным заимствовать за границей по более низким процентным ставкам.

Кривая BP имеет положительный наклон, поскольку увеличение дохода Y приводит к росту импорта и, при прочих равных условиях, к дефициту баланса текущих операций NX. Восстановление равновесия платежного баланса возможно при наличии достаточного по размеру активного сальдо по счету капитала KА (в этом случае будет достигнуто равенство NX + KA = 0). Поэтому при данном уровне дохода требуется увеличение внутренней процентной ставки i с целью привлечения иностранного капитала (для финансирования отрицательного сальдо по текущему счету).

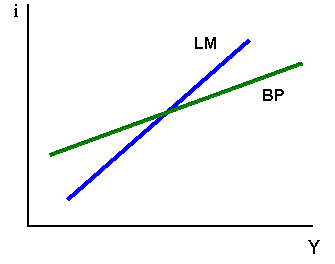

Рис. 2

Комментарий

Изменение валютного курса или какого-либо другого параметра, экзогенно изменяющего чистый экспорт NX (например, в результате проведения мер внешнеторговой политики), а также сдвиги в потоках капитала под влиянием факторов, не связанных с изменением процентной ставки, приведут к сдвигу кривой BP.

Степень международной мобильности

Наклон кривой BP к оси Y отрицательно зависит от степени международной мобильности капитала (коэффициента k) и положительно - от величины предельной склонности к импортированию (коэффициента m).

Рис. 3

Рис. 4

В случае низкой мобильности капитала (рисунок 2) кривая BP относительно крутая (круче, чем кривая LM) и коэффициент k - маленький. Чем меньше k, тем большим должно быть увеличение внутренней процентной ставки, позволяющей обеспечить необходимый для восстановления внешнего равновесия приток иностранного капитала.

В случае высокой мобильности капитала (рисунок 3) кривая BP относительно пологая (более пологая, чем кривая LM), а коэффициент k - большой. В этом случае для обеспечения необходимого притока иностранного капитала достаточно небольшого увеличения процентной ставки.

В случае совершенной мобильности капитала (рисунок 4) кривая BP - горизонтальная, а коэффициент k равен бесконечности.

Комментарий

В этом случае уровень внутренней процентной ставки определяется исключительно мировой процентной ставкой, от которой она практически не может отклониться, то есть бесконечно малое отклонение внутренней процентной ставки от мировой ставки процента вызвало бы бесконечно большой приток капитала. Кривая BP фиксируется на уровне мировой ставки процента.

Эта логика - от низкой к высокой мобильности капитала - отражает историческое развитие международной финансовой системы по мере того, как процессы либерализации постепенно устраняли барьеры между странами.

Комментарий

На практике степень мобильности капитала зависит от уровня развития финансового рынка в данной стране и наличия валютных ограничений. В настоящее время в промышленно развитых странах степень мобильности капитала достаточно высока, тогда как в большинстве развивающихся стран и стран с переходной экономикой финансовые рынки находятся в стадии становления, а валютные ограничения нередко охватывают платежи не только по счету капитала.

Применение модели

Модель IS-LM-BP может быть использована для изучения последствий макроэкономической политики при различных системах валютного курса и различной степени мобильности капитала.

Состояние экономики всегда соответствует пересечению кривых IS и LM, т.е. всегда имеется равновесие на товарном и денежном рынках (внутреннее равновесие). Однако при этом экономика не всегда достигает внешнего равновесия. Если сальдо платежного баланса не равно нулю, то точка пересечения кривых IS и LM находится вне кривой BP. При положительном сальдо платежного баланса точка пересечения кривых IS и LM находится слева (сверху) от кривой BP. При дефиците платежного баланса точка пересечения кривых IS и LM находится справа (снизу) от кривой BP.

При последующем анализе для простоты мы будем исходить из того, что первоначальная ситуация в экономике соответствует точке, где сальдо платежного баланса равно нулю, поэтому все три кривые пересекаются в одной точке.

Модель IS-LM-BP будет использоваться для анализа бюджетно-налоговой и денежно-кредитной политики.

Фискальная политика в модели IS-LM-BP при фиксированном валютном курсе и различной степени мобильности капитала

Низкая мобильность капитала

Рассмотрим в качестве примера последствия стимулирующей бюджетно-налоговой политики (например, увеличение государственных расходов G или снижение налогов Т) в экономике с низкой мобильностью капитала (рисунок 5).

Увеличение G, вызывая рост совокупного спроса, сдвигает кривую IS1 вправо до положения IS2, точка внутреннего равновесия перемещается из точки А в точку В. Доход Y1 растет до уровня Y2 и больший спрос на деньги для совершения сделок подталкивает вверх процентную ставку до i2.

Рис. 5

При отсутствии международной мобильности капитала рост государственных расходов оказывал бы влияние на внешний баланс только через рост импорта и возникновение дефицита текущего счета, а, следовательно, и общего платежного баланса.

Однако теперь, при включении в анализ счета движения капитала, общая ситуация с платежным балансом изменяется: более высокие процентные ставки привлекают в страну капитал, что положительно влияет на общую ситуацию с платежным балансом, приводя к образованию активного сальдо счета капитала.

С другой стороны, более высокий уровень дохода ведет к увеличению импорта и ухудшает баланс текущих операций, что негативно сказывается на платежном балансе. Какой фактор - рост процентной ставки или увеличение дохода - воздействует на платежный баланс сильнее? Это зависит от степени мобильности капитала. В данном случае, когда потоки капитала не слишком чувствительны к изменениям процентной ставки, улучшение счета движения капитала будет незначительным и общий дефицит платежного баланса, порожденный значительным дефицитом текущего счета, будет сохраняться. Эта ситуация показана на рисунке 5.

Комментарий

Кривая ВР, имеющая положительный наклон, круче, чем кривая LM, т.е. мобильность капитала низкая. В данном случае новая точка внутреннего равновесия (точка В) находится справа, или ниже графика ВР. Любая точка справа, или ниже кривой ВР указывает на наличие дефицита платежного баланса: либо уровень дохода, а, следовательно, импорта, слишком высок и не уравновешивается существующим притоком капитала, либо процентная ставка, и, следовательно, приток капитала, слишком низки.

Таким образом, стимулирующая бюджетно-налоговая политика при низкой мобильности капитала ведет к образованию дефицита платежного баланса, хотя приток капитала частично компенсирует дефицит текущего счета.

Стимулирующая бюджетно-налоговая политика, приводя к дефициту платежного баланса, изменяет и ситуацию на валютном рынке: курс национальной валюты имеет тенденцию к понижению. Необходимость поддержания фиксированного валютного курса заставляет ЦБ проводить интервенции на валютном рынке, покупая собственную валюту в обмен на иностранную, тем самым, сокращая денежную массу.

Комментарий

Если говорить строго, ЦБ, покупая собственную валюту в обмен на иностранную, сокращает денежную базу. Изменение денежной массы при изменении денежной базы происходит в большей степени в соответствии с величиной денежного мультипликатора. Для простоты предположим, что денежный мультипликатор равен 1, тогда изменение денежной базы будет точно соответствовать изменению предложению денег. Кроме этого, в нашем анализе на протяжении всей главы предполагается, что ЦБ не проводит политику стерилизации.

Сокращение денежной массы сдвигает кривую LM1 влево, и процентная ставка растет. Движение вверх по кривой IS2 означает сокращение расходов, реагирующих на изменение процентной ставки. По мере сокращения расходов, импорт сокращается, и ситуация с текущим счетом улучшается. Данный процесс продолжается до тех пор, пока экономика не придет к нулевому сальдо платежного баланса (точка С). Только тогда будет достигнуто и внутреннее и внешнее равновесие.

Таким образом, в условиях фиксированного валютного курса стимулирующая бюджетно-налоговая политика в значительной мере компенсируется вынужденным сокращением денежной массы, и уровень выпуска увеличивается незначительно - с Y1 до Y3. Несмотря на то, что доход в точке С выше, чем до начала проведения стимулирующей бюджетно-налоговой политики, сальдо общего платежного баланса равно нулю: более высокая процентная ставка привлекает капитал, достаточный для финансирования большего объема импорта, вызванного более высоким уровнем дохода.

Высокая мобильность капитала

Рассмотрим последствия бюджетно-налоговой политики в стране с высокой мобильностью капитала. На рисунке 6 кривая ВР выглядит относительно пологой - менее крутой, чем кривая LM. Стимулирующая бюджетно-налоговая политика, как и в случае низкой мобильности капитала, сдвигает кривую IS вправо и ведет к такому же увеличению Y и i. Однако в условиях высокой мобильности капитала увеличение i привлекает капитала больше, чем необходимо для финансирования импорта, возросшего в результате увеличения Y. Платежный баланс в этом случае имеет положительное сальдо (кривые IS и LM пересекаются теперь в точке В, левее, или выше, кривой ВР), и валютный курс имеет тенденцию к повышению. В сложившейся ситуации при режиме фиксированного валютного курса ЦБ, проводя интервенции, должен продавать национальную валюту и покупать иностранную, увеличивая свои валютные резервы.

Рис. 6

Если ЦБ не идет на стерилизацию, а позволяет денежной массе увеличиваться, кривая LM1 сдвинется вправо до положения LM2. Больший размер денежной массы снизит процентную ставку, что будет стимулировать инвестиции, вызывая рост дохода. Интервенции на валютном рынке, и, соответственно, увеличение предложения денег будут происходить до тех пор, пока будет сохраняться дефицит платежного баланса. Новое состояние внутреннего и внешнего равновесия достигается в точке C, где ставка процента незначительно выше своего первоначального уровня и приток капитала не превышает потребности финансирования дефицита текущего счета.

Комментарий

В отличие от ситуации с низкой мобильностью капитала, уровень дохода в результате стимулирующей бюджетно-налоговой политики значительно увеличивается. В точке C доход значительно выше, чем в точке A. Таким образом, при высокой мобильности капитала влияние стимулирующей бюджетно-налоговой политики на доход дополняется эффектом от увеличения денежной массы.

Совершенная мобильность капитала

На рисунке 7 кривая ВР является горизонтальной. Это - случай совершенной мобильности капитала.

Комментарий

Наклон линии BP равен m/k. Когда k стремится к бесконечности, наклон становится нулевым. Иными словами, линия BP становится горизонтальной. Эта горизонтальная линия проводится на уровне ставки процента i, равной мировой ставке процента i*. Если бы i поднялась выше i*, эта разница немедленно привлекла бы бесконечно большой приток капитала. Все иностранные инвесторы захотели бы приобрести более прибыльные активы в соответствующей стране, а не у себя дома, а отечественные заемщики стремились бы получать кредиты за рубежом по более низкой процентной ставке. Такие потоки капитала ликвидировали бы эту разницу в процентных ставках, а точнее, они вообще не позволили бы ей возникнуть. Итак, вместо того, чтобы говорить, что коэффициент k бесконечно велик, можно говорить, что в случае совершенной мобильности капитала разность i - i* всегда равна нулю.

Стимулирующая бюджетно-налоговая политика приводит к сдвигу кривой IS1 вправо до положения IS2. Повышение спроса на деньги с ростом дохода увеличивает ставку процента до i2, что приводит к значительному притоку капитала. Точнее, если бы экономика могла удержаться в точке B, тогда более высокая ставка процента привела бы к бесконечно большому притоку капитала. В этих условиях не было предела тому количеству иностранной валюты, которое пришлось бы покупать ЦБ в обмен на отечественную валюту. В конечном итоге он исчерпал бы все запасы отечественных активов.

Рис. 7

Если ЦБ не желает отказываться от поддержания фиксированного валютного курса, ему придется допустить увеличение денежной массы. Увеличение денежной массы сдвинет кривую LM1 вправо, в положение LM2. Этот сдвиг должен быть достаточно большим, чтобы точка пересечения С с новой кривой IS2 находилась на линии BP. Только тогда ставка процента i вернется на уровень i *, что необходимо для того, чтобы приток капитала не был бесконечным.

В точке С доход значительно выше, чем в точке A. В случае высокой мобильности капитала влияние стимулирующей бюджетно-налоговой политики на доход дополняется увеличением денежной массы. При совершенной мобильности капитала это влияние еще больше, поскольку, во-первых, деньги притекают моментально вне зависимости от того, пытается или нет ЦБ "стерилизовать" этот приток, и, во-вторых, увеличение денежной массы более значительно.

Монетарная политика в модели IS-LM-BP при фиксированном валютном курсе и различной степени мобильности капитала

Высокая мобильность капитала

На рисунке 8 стимулирующая денежно-кредитная политика, увеличивая денежную массу, сдвигает кривую LM1 вправо до положения LM2, увеличивая доход и понижая ставку процента. Более высокий доход означает больший размер импорта и дефицит текущего счета. Как и в случае низкой мобильности капитала, происходит отток капитала в результате того, что уровень процентной ставки снизился с i1 до i2, однако масштабы этого оттока теперь больше. Поскольку счет капитала изменяется в том же направлении, что и счет текущих операций, возникает значительный дефицит платежного баланса.

Рис. 8

При наличии дефицита платежного баланса курс национальной валюты должен понижаться. Для поддержания фиксированного валютного курса ЦБ будет проводить интервенции на валютном рынке, продавая иностранную валюту и скупая национальную. Денежная масса будет сокращаться, что означает, что кривая LM2 с течением времени сдвинется влево до своего первоначального положения LM1.

Таким образом, в случае высокой мобильности капитала результаты денежно-кредитной политики выглядят так же, как и при низкой мобильности капитала: прирост денежной массы вследствие стимулирующей денежно-кредитной политики компенсируется сокращением денежной массы в результате интервенций на валютном рынке.

Комментарий

Вместе с тем, поскольку отток капитала при той же разнице внутренней и мировой процентных ставок сейчас больше, размеры дефицита платежного баланса оказываются более значительными. Масштабы интервенций на валютном рынке и темпы уменьшения валютных резервов в этом случае выше, и возвращение к долгосрочному равновесию происходит быстрее.

Абсолютная мобильность капитала

Рассмотрим стимулирующую денежно-кредитную политику. На рисунке 9 увеличение денежной массы сдвигает кривую LM1 вправо до положения LM2 и снижает ставку процента, что стимулирует отток капитала в точке В. Точнее, ставка процента упала бы, и отток капитала увеличился бы, если бы экономика могла оставаться в точке В.

Рис. 9

Если ЦБ попытается удержать одновременно фиксированный валютный курс и величину денежной массы на новом уровне, он вскоре исчерпает весь запас валютных резервов, финансируя дефицит платежного баланса. Если ЦБ своей главной целью считает поддержание фиксированного валютного курса, он будет вынужден скупать национальную валюту и сокращать денежную массу. Уменьшение денежной массы немедленно сдвинет кривую LM2 влево в ее исходное положение. Только тогда, когда денежная масса возвратится к своему первоначальному уровню в точку А, ставка процента вернется к мировому уровню, и отток капитала прекратится. В результате, денежно-кредитная политика не окажет никакого воздействия на доход.

Таким образом, при фиксированном валютном курсе любое увеличение находящейся в обращении денежной массы рано или поздно "уплывает" через платежный баланс, если ЦБ отказывается от стерилизации, причем этот процесс происходит тем быстрее, чем выше степень мобильности капитала.

Комментарий

В случае совершенной мобильности капитала ЦБ не сможет стерилизовать отток капитала, даже в течение непродолжительного времени. Точка В здесь является позицией чисто гипотетической.

Хотя рисунок 9 выглядит после денежной экспансии в точности так же, как и до нее, одна деталь все же изменилась. Как известно, масса денег в обращении зависит от величины валютных резервов и внутреннего кредита. Увеличение денежной массы происходило за счет расширения внутреннего кредита. Когда деньги "изымались" из экономики в результате интервенций на валютном рынке, это означало потерю валютных резервов. Тем самым, при неизменной величине денежной массы изменилось соотношение между внутренним кредитом и валютными резервами.

Дата добавления: 2015-10-24; просмотров: 687 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Равновесие на денежном рынке: модель LM | | | Фискальная политика в модели IS-LM-BP при плавающем валютном курсе и различной степени мобильности капитала |