|

Читайте также: |

Оценка платежеспособности осуществляется на основе характеристики ликвидности текущих активов, т.е. времени, необходимого для превращения их в денежную наличность. Понятия платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности баланса зависит платежеспособность. Кроме того, ликвидность характеризует не только текущее состояние расчетов, но и перспективу.

Итак, под ликвидностью организации понимается ее способность покрывать свои обязательства активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Ликвидность означает безусловную платежеспособность организации и предполагает постоянное равенство между ее активами и обязательствами одновременно по двум параметрам:

· по общей сумме;

· по срокам превращения в деньги и срокам погашения. [10]

Анализ ликвидности организации проводится по балансу и заключается в сравнении средств по активам, сгруппированных по степени ликвидности и расположенных в порядке убывания, с обязательствами по пассиву, расположенными в порядке возрастания срока погашения.

Так как анализ ликвидности может преследовать различные цели и, следовательно, акцентировать внимание на различных аспектах, характеризующих состояние оборотных активов и их соотношение с краткосрочными обязательствами, в аналитических целях можно выделить две группы показателей, характеризующих ликвидность организации: коэффициенты, характеризующие деятельность функционирующего предприятия, и коэффициенты, применяемые для анализа ликвидируемого предприятия.

Для предварительной оценки ликвидности предприятия привлекаются данные бухгалтерского баланса. Информация, отражаемая в разделе II актива баланса, характеризует величину оборотных активов в начале и конце отчетного года. Сведения о краткосрочных обязательствах предприятия содержатся в разделе V пассива баланса и пояснениях к нему, раскрывающих качественный состав его составляющих.

Оборотные активы предприятия могут быть ликвидными в большей или меньшей степени, поскольку в их состав входят разнородные средства, среди которых имеются как легкореализуемые, так и труднореализуемые для погашения внешней задолженности.

Обычно различают высоколиквидные, низколиквидные и неликвидные активы. Чем легче и быстрее можно получить за актив полную его стоимость, тем более ликвидным он является. Для товара ликвидности будет соответствовать скорость его реализации по номинальной цене.

В российском бухгалтерском балансе активы предприятия расположены в порядке убывания ликвидности.

Их можно разделить на следующие группы:

А1. Наиболее ликвидные активы (денежные средства и краткосрочные финансовые вложения). А1 = стр.260 + стр.250

А2. Быстрореализуемые активы (краткосрочная дебиторская задолженность, т.е. задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты). А2 = стр.240 + стр.270

А3. Медленно реализуемые активы (прочие, не упомянутые выше, оборотные активы). А3 = стр. 210 + 220 + 230 – 216

А4. Труднореализуемые активы (все внеоборотные активы). А4 = стр.190

Эти активы предназначены для использования в хозяйственной деятельности в течение достаточно длительного периода.

Пропорция, в которой эти группы должны находиться по отношению друг к другу, определяется:

· характером и сферой деятельности организации;

· скоростью оборота средств предприятия;

· соотношением оборотных и внеоборотных активов;

· суммой и срочностью обязательств, на покрытие которых предназначены статьи актива;

· степенью ликвидности текущих активов.

В составе краткосрочных пассивов можно выделить обязательства разной степени срочности. Поэтому один из способов оценки ликвидности на стадии предварительного анализа является сопоставление определенных элементов актива с элементами пассива. С этой целью обязательства предприятия группируются по степени их срочности, а его активы - по степени ликвидности (реализуемости).

Пассивы баланса по степени возрастания сроков погашения обязательств группируются следующим образом:

П1. Наиболее срочные обязательства (привлеченные средства, к которым относится текущая кредиторская задолженность перед поставщиками и подрядчиками, персоналом, бюджетом и т.п.) П1 = стр. 620+630+660

П2. Среднесрочные обязательства (краткосрочные кредиты и займы, резервы предстоящих расходов, прочие краткосрочные обязательства) П2 = стр.610

П3. Долгосрочные обязательства (раздела IV баланса "Долгосрочные пассивы") П3 = стр. 590

П4. Постоянные пассивы (собственный капитал организации).

П4 = строки 490+640+650-216

Предприятие считается ликвидным, если его текущие активы превышают его краткосрочные обязательства. Реальную степень ликвидности организации и его платежеспособность можно определить на основе анализа ликвидности баланса. [11]

На первой стадии анализа указанные группы активов и пассивов сопоставляются в абсолютном выражении. Баланс считается ликвидным при условии следующих соотношений групп активов и обязательств:

А1 > П1

А2 > П2

А3 > П3

А4 < П4

При этом, если соблюдены первые три неравенства, т.е. текущие активы превышают внешние обязательства организации, то обязательно выполняется и последнее неравенство, которое подтверждает наличие у организации собственных оборотных средств. Все это означает соблюдение минимального условия финансовой устойчивости.

Невыполнение одного из трех первых неравенств свидетельствует о нарушении ликвидности баланса. При этом недостаток средств по одной группе активов не компенсируется их избытком по другой группе, поскольку компенсация может быть лишь по стоимости.

Сравнение первой и второй групп активов (наиболее ликвидных активов и быстро реализуемых активов) с первыми двумя группами пассивов (наиболее срочные обязательства и краткосрочные пассивы) показывают текущую ликвидность, т.е. платежеспособность или неплатежеспособность организации в ближайшее к моменту проведения анализа время.

Сравнение третьей группы активов и пассивов (медленно реализуемых активов с долгосрочными обязательствами) показывают перспективную ликвидность, т.е.прогноз платежеспособности организации. [11]

В ходе анализа рассчитываются финансовые коэффициенты ликвидности путем поэтапного сопоставления отдельных групп активов с краткосрочными пассивами на основе данных баланса.

Традиционно расчеты начинают с определения коэффициента абсолютной ликвидности. Он представляет собой отношение наиболее ликвидных активов к сумме наиболее срочных обязательств и краткосрочных пассивов (сумма кредиторской задолженности и краткосрочных кредитов):

(1.2)

(1.2)

Коэффициент показывает, какую часть краткосрочной задолженности может покрыть предприятие за счет имеющихся денежных средств и краткосрочных финансовых вложений, быстрореализуемых в случае надобности.

Нормальное ограничение этого коэффициента более 0,25. Если фактическое значение коэффициента укладывается в данный диапазон, то это означает, что каждый день подлежат погашению 25% краткосрочных обязательств предприятия или, другими словами, что в случае поддержания остатка денежных средств на уровне отчетной даты имеющаяся краткосрочная задолженность может быть погашена за 2-5 дней. Учитывая неоднородную структуру сроков погашения задолженности, указанный норматив следует считать завышенным.

Росту коэффициента абсолютной ликвидности способствует рост долгосрочных источников финансирования и снижения уровня внеоборотных активов, запасов, дебиторской задолженности и краткосрочных обязательств.

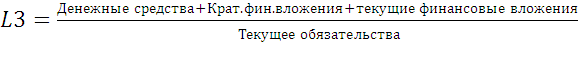

Следующий коэффициентом является коэффициент быстрой ликвидности, или промежуточный коэффициент покрытия. Он рассчитывается как частное от деления величины денежных средств, краткосрочных ценных бумаг и расчетов на сумму краткосрочных обязательств организации.

(1.3)

(1.3)

Коэффициент быстрой ликвидности отражает платежеспособность организации при условии своевременного проведения расчетов с дебиторами, т.е. какую часть текущей задолженности предприятие может покрыть в ближайшей перспективе при условии полного погашения дебиторской задолженности.

Нормальное ограничение коэффициента быстрой ликвидности более 1. Это означает, что денежные средства и предстоящие поступления от текущей деятельности должны покрывать текущие долги. Для повышения уровня коэффициента быстрой ликвидности необходимо способствовать росту обеспеченности запасов собственными оборотными средствами и долгосрочными кредитами и займами, для чего следует увеличивать собственные оборотные средства, привлекать долгосрочные кредиты и займы и обоснованно снижать уровень запасов. Коэффициент критической ликвидности наиболее точно отражает текущую финансовую устойчивость предприятия.

На заключительном этапе анализа рассчитывают коэффициент текущей ликвидности, или коэффициент покрытия,который определяется как отношение всех оборотных средств к текущим обязательствам.

(1.4)

(1.4)

Коэффициент текущей ликвидности показывает, в какой степени текущие активы покрывают краткосрочные обязательства. Он характеризует платежные возможности организации, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств. Уровень коэффициента покрытия зависит от отрасли производства, длительности производственного цикла, структуры запасов и затрат.

Нормальное значение коэффициента более 2. Выполнение этого норматива организацией означает, что на каждый рубль ее краткосрочных обязательств приходится не меньше двух рублей ликвидных средств. Превышение норматива означает, что организация располагает достаточным объемом свободных ресурсов, формируемых за счет собственных источников. С точки зрения кредиторов организации, подобный вариант формирования оборотных средств является наиболее предпочтительным.

Невыполнение установленного норматива создает угрозу финансовой нестабильности организации ввиду различной степени ликвидности активов и невозможности их срочной реализации в случае одновременного обращения кредиторов.

В отличие от коэффициентов абсолютной ликвидности и быстрой ликвидности, показывающие мгновенную и текущую платежеспособность, коэффициент покрытия отражает прогноз платежеспособности на относительно отдаленную перспективу.

Различные показатели ликвидности не только дают разностороннюю характеристику устойчивости финансового положения предприятия при разной степени учета ликвидных средств, но и отвечают интересам различных внешних пользователей аналитической информации. Так, например, для поставщиков сырья и материалов наиболее интересен коэффициент абсолютной ликвидности. Банк, кредитующий данное предприятие, больше внимание уделяет промежуточному коэффициенту ликвидности. Покупатели и держатели акций и облигаций предприятия в большей мере оценивают финансовую устойчивость предприятия по коэффициенту текущей ликвидности. [13]

Платежеспособность предприятия является внешним признаком его финансовой устойчивости и обусловлена степенью обеспеченности оборотных активов долгосрочными источниками. Она определяется возможностью предприятия своевременно погасить свои платежные обязательства наличными денежными ресурсами. Анализ платежеспособности необходим не только самой организации с целью оценки и прогнозирования ее дальнейшей финансовой деятельности, но и ее внешним партнерам и потенциальным инвесторам.

Оценка платежеспособности осуществляется на основе анализа ликвидности текущих активов организации, т.е. их способности превращаться в денежную наличность. При этом в отличие от платежеспособности понятие ликвидности является более широким и означает не только текущее состояние расчетов, но и характеризует соответствующие перспективы.

Для анализа реального движения денежных средств, оценки синхронности их поступления и расходования, увязки полученного финансового результат с состоянием денежных средств в организации необходимо выделить и проанализировать все направления притока денежных средств, а также их оттока. [14]

Общая платежеспособность организации определяется, как ее способность покрывать все свои обязательства (краткосрочные и долгосрочные) всеми имеющимися активами.

Низкая платежеспособность может быть как случайной, временной, так и длительной, хронической. Причинами ее возникновения могут быть:

· недостаточная обеспеченность финансовыми ресурсами;

· невыполнение плана реализации продукции;

· нерациональная структура оборотных средств;

· несвоевременные поступления платежей от дебиторов;

· товары на ответственном хранении и др.

Дата добавления: 2015-09-01; просмотров: 229 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Анализ финансовой устойчивости | | | Анализ деловой активности |