Читайте также:

|

6.1. Доходность финансового актива: виды и оценка, показатели доходности

Доходность финансового актива — это годовая процентная ставка, отражающая отдачу на капитал, вложенный в данный актив. В литературе используется также синоним данного термина — норма прибыли. Это показатель, выражаемый в терминах годовой процентной ставки и рассчитываемый соотнесением некоторого относимого к году дохода (INC) генерируемого данным активом, с величиной исходной инвестиции (IC) в него, т.е., в наиболее общем виде этот показатель может быть представлен следующим образом:

(6.1)

(6.1)

В операциях на финансовых рынках доходность (а не доход) является наиболее востребованной характеристикой финансового актива. Дело в том, что доход (дивиденд, процент, прирост капитализированной стоимости), обладает одним существенным недостатком — он является абсолютным показателем, а потому практически не пригоден для пространственно-временных сопоставлений. Доходность — это относительный показатель, интервал изменения которого в устойчиво развивающейся экономике не подверженной экстремальным колебаниям, поддается оценке и является инвариантным для ценных бумаг любых эмитентов.

Для понимания логики расчета показателей доходности финансового актива и соответствующих вычислительных алгоритмов рассмотрим прогнозный (плановый) период, равный одному году.

Предположим, что, во-первых, актив можно купить в начале года по цене Po; во-вторых, актив обещает по истечении года получение регулярного дохода в сумме D1; в-третьих, актив можно будет продать в конце года по цене P1. Заметим, что условие о регулярном доходе не является обязательным. В любом случае значения показателей D1 и P1 являются прогнозными.

Между показателями цены и регулярного дохода, относящимся к одному моменту времени, существуют определенные соотношения. Po можно назвать экс-доходной ценой, т.е. ценой, в которую не входит регулярный доход Do начисленный и выплаченный по итогам предшествующего периода. Иными словами, цена Ро выражает ценность финансового актива с позиции будущего, т.е. ожидаемых доходов, а не тех доходов, которые имели место в прошлом. Точно так же цена Р1 будет отражать ценность актива в момент времени 1 с позиции будущих доходов (D1, D2 и т. д.), т. е., доход D1 к ней не относится, в ее формировании не участвует. Сделанное замечание имеет особое значение при совершении операций с акциями, по которым предусматривается выплата дивидендов. В этом случае регулярным доходом является дивиденд, а цена Pо называется экс-дивидендной ценой; если к цене Pо прибавить дивиденд D0 то полученная стоимостная оценка называется дивидендной ценой.

Обычно Р1 > Pо, хотя выполнение этого неравенства не является обязательным; если по итогам периода имеет место обратное неравенство, говорят об убытке от капитализации и соответствующей ему отрицательной доходности.

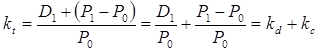

Итак, при приобретении актива будет иметь место отток денежных средств в сумме Pо, а по окончании года — приток в сумме регулярного дохода D1 и текущей цены актива Р1. Очевидно, что общий доход, генерируемый инвестицией Pо в планируемом году, составит величину (D1+ Р1- Pо), а общая доходность будет равна

(6.2)

(6.2)

Первое слагаемое (kd) в формуле (6.2) представляет собой текущую доходность, в приложении к акциям она называется также дивидендной; второе слагаемое (kc) носит название капитализированной доходности. Из приведенной формулы хорошо видно, что общий доход (или общая доходность) имеет два компонента, причем в зависимости от успешности работы и стратегии развития компании, эмитировавшей данный актив, весомость того или иного компонента может быть разной. Таким образом, выбирая для покупки активы, эмитированные той или иной компанией, инвестор должен расставить для себя приоритеты — что важнее, доход регулярный или доход от прироста капитала. Ни один из показателей доходности в правой части (6.2) не может использоваться как обобщающая характеристика эффективности инвестирования в конкретный финансовый актив; в этой роли выступает лишь показатель общей доходности.

Обобщенно показатель доходности можно трактовать как годовую процентную ставку, уравновешивающую исходную инвестицию в актив с генерируемым им денежным (возвратным) потоком. Это эффективная годовая процентная ставка, характеризующая экономическую целесообразность данной финансовой операции.

В зависимости от вида финансового актива генерируемый им возвратный поток может быть различным. Так, для бессрочной облигации все элементы возвратного потока одинаковы. Несложно заметить, что в зависимости от намерений инвестора в отношении действий с активом может меняться как вид возвратного потока, так и значение показателя доходности.

Дата добавления: 2015-09-05; просмотров: 251 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Денежные потоки | | | Доходность облигации |