Читайте также:

|

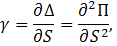

Как уже отмечалось, коэффициент дельта не является постоянной величиной. Поэтому инвестору чрезвычайно важно знать, как изменится её значение при изменении цены базисного актива. С этой целью рассчитывают коэффициент чувствительности, получивший название гамма  . Гамма показывает, в какой мере изменится

. Гамма показывает, в какой мере изменится  опциона, при изменении базисного актива на один пункт. При этом:

опциона, при изменении базисного актива на один пункт. При этом:

где  – премия опциона.

– премия опциона.

Если коэффициент гамма слишком мал, то  изменяется медленно и операции по сохранению дельта - нейтральной позиции требуется выполнять относительно редко. Однако при больших значениях

изменяется медленно и операции по сохранению дельта - нейтральной позиции требуется выполнять относительно редко. Однако при больших значениях  коэффициент дельта является высокочувствительным к изменениям цены базового актива, и оставлять без изменений дельта - нейтральный портфель может оказаться рискованной халатностью.

коэффициент дельта является высокочувствительным к изменениям цены базового актива, и оставлять без изменений дельта - нейтральный портфель может оказаться рискованной халатностью.

Гамма измеряется в дельтах на один пункт изменения базисного актива. Она является положительной величиной для длинных опционов колл и пут, соответственно, для коротких она отрицательна. При повышении цены базисного актива значение  прибавляется к значению

прибавляется к значению  , при падении цены – вычитается.

, при падении цены – вычитается.

Для европейских опционов на активы с дивидендной доходностью  (при непрерывном начислении) коэффициент

(при непрерывном начислении) коэффициент  вычисляется по формуле:

вычисляется по формуле:

Если акции не приносят дивидендов, то в формуле просто не будет множителя их начисления.

Если активом является фондовый индекс, то величина  должна соответствовать дивидендной доходности этого индекса.

должна соответствовать дивидендной доходности этого индекса.

Если иностранная валюта –  устанавливается равной иностранной безрисковой ставке

устанавливается равной иностранной безрисковой ставке

Фьючерный контракт – тогда  , а

, а

Задача 4.1. Расчёт параметра  с помощью приложения DerivaGem

с помощью приложения DerivaGem

Рассмотрим опцион пут на индекс РТС с ценой исполнения 1 400 пунктов. Дата его исполнения соответствует 15.03.2012. Сегодня только 04.01.2012 и значение индекса 1 434,19. Примем годовую волатильность индекса  , дивидендную доходность

, дивидендную доходность  , безрисковую процентную ставку

, безрисковую процентную ставку  .

.

Воспользуемся совершенно изумительной программой DerivaGem. Выбрали расчёт для европейского put - опциона на индекс и указали исходные данные, в том числе

Воспользуемся совершенно изумительной программой DerivaGem. Выбрали расчёт для европейского put - опциона на индекс и указали исходные данные, в том числе  . Получившее значение коэффициента гамма соответствует 0,00301.

. Получившее значение коэффициента гамма соответствует 0,00301.

Рисунок 4 – Вычисление греческих параметров в приложении DerivaGem

Ответ. При увеличении индекса РТС на один пункт коэффициент дельта возрастёт примерно на величину 0,00301.

Дата добавления: 2015-08-26; просмотров: 42 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Динамическое дельта-хеджирование | | | ЗАКЛЮЧЕНИЕ |