|

Читайте также: |

Если трейдер открывает короткую позицию по опциону колл на какие-либо акции, и при этом не имеет в наличии ни одной из этих акций, то такую позицию называют непокрытой (naked position). Такая стратегия оправдана, если у участника рынка есть веские основания полагать, что к сроку экспирации опциона цена спот будет ниже страйка опциона. Тогда он истечёт неисполненным, и трейдер получит полагающуюся ему опционную премию. Если цена базового актива не поведёт себя описанным образом, и опцион всё же исполняется, непокрытая позиция становится куда как менее выгодной. Сторона, являющаяся продавцом такого опциона, будет обязана купить нужное количество акций по рыночной цене (которая выше страйка) и продать их по цене страйк держателю опциона. Сомнительно, чтобы опционная премия покрыла убытки от разницы цен, особенно если опционный контракт заключен на значительную сумму.

Альтернативой непокрытой позиции является покрытая (covered position). Чтобы занять её, выписав опцион колл несколько акций, продавец должен, не теряя времени, немедленно купить их. Однако в этом случае существует риск, заключающийся в том, что цены на акции упадут, и убытки будут прямо пропорциональны снижению цены.

Ни непокрытая, ни покрытая позиция не обеспечивают удовлетворительного хеджирования. Куда более выгодным вариантом является позиция, называемая дельта-нейтральной. Коэффициент  опционной позиции должен компенсироваться параметром дельта позиции по базовому активу так, чтобы в сумме они давали ноль.

опционной позиции должен компенсироваться параметром дельта позиции по базовому активу так, чтобы в сумме они давали ноль.

Рост цен акций приводит к увеличению коэффициента  опциона колл. Вообразим себе инвестора, продавшего опционный контракт на покупку у него

опциона колл. Вообразим себе инвестора, продавшего опционный контракт на покупку у него  акций. Предположим, акции выросли на некую величину, при этом параметр дельта увеличился с

акций. Предположим, акции выросли на некую величину, при этом параметр дельта увеличился с  до

до  . Для того, чтобы сбалансировать позицию, необходимо дополнительно купить

. Для того, чтобы сбалансировать позицию, необходимо дополнительно купить  акций.

акций.

Процесс, подразумевающий корректирование хеджингового контракта на величину дельта называется балансированием. А схема, предполагающая расчёт нескольких коэффициентов дельта – динамическим хеджированием, в противовес статическому, когда условия устанавливаются раз и навсегда и не пересматриваются.

Задача 3.1. Расчёт параметра дельта короткой позиции по опциону пут

Предположим, 11 января 2011 некий инвестор продал опцион пут на курс USD/RUB со страйком  рублей и датой исполнения 15.06.2011. Нынешний курс

рублей и датой исполнения 15.06.2011. Нынешний курс  . Пусть ставка по государственным облигациям в России

. Пусть ставка по государственным облигациям в России  , в США

, в США  . Волатильность доллара возьмём 11,003%. Необходимо рассчитать дельта - нейтральную позицию.

. Волатильность доллара возьмём 11,003%. Необходимо рассчитать дельта - нейтральную позицию.

Решение.

Рассчитываем величину  по только что описанной формуле. Следует упомянуть что «иностранной» будет являться российская валюта. Находим значение

по только что описанной формуле. Следует упомянуть что «иностранной» будет являться российская валюта. Находим значение  с помощью функции НОРМСТРАСП в Excel:

с помощью функции НОРМСТРАСП в Excel:

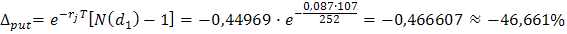

Коэффициент дельта найдём по соответствующей формуле для европейского опциона пут, предварительно заключив, что  .

.

Ответ.

Если валютный курс вырастет на  рублей, то цена опциона пут упадёт на

рублей, то цена опциона пут упадёт на  величины

величины  . Чтобы сделать опционную позицию дельта - нейтральной, необходимо, кроме короткой позиции по опциону, занять ещё и короткую позицию по $46 661.

. Чтобы сделать опционную позицию дельта - нейтральной, необходимо, кроме короткой позиции по опциону, занять ещё и короткую позицию по $46 661.

Задача 3.2. Динамическое хеджирование короткой позиции по опциону колл

Некая фирма 29.11.2010 выписала за 700 тыс. рублей опцион на покупку у неё 10 000 акций «Лукойла» по цене 1700 рублей за акцию с датой исполнения 14.03.2011. Известны также характеристики: текущий курс  российский индекс волатильности на 29.11.10

российский индекс волатильности на 29.11.10  Безрисковую процентную ставку

Безрисковую процентную ставку  примем равной 5%. Изменения цен известны и находятся в таблице 3.

примем равной 5%. Изменения цен известны и находятся в таблице 3.

Решение.

Таблица 3 – Динамическое дельта - хэджирование

| Дата | Цена акции | Коэффициент дельта | Количество купленных акций | Стоимость акций, тыс. руб. | Накопленная стоимость, тыс. руб. | Проценты к выплате, тыс. руб. |

| 29.11.2010 | 1 699 | 0,5200 | 8 835 | 8 835 | 1,210 | |

| 30.11.2010 | 1 760 | 0,6230 | 1 813 | 10 649 | 1,459 | |

| 01.12.2010 | 1 811 | 0,7020 | 1 430 | 12 081 | 1,655 | |

| 02.12.2010 | 1 817 | 0,7120 | 12 264 | 1,680 | ||

| 03.12.2010 | 1 823 | 0,7210 | 12 430 | 5,108 | ||

| 06.12.2010 | 1 865 | 0,7780 | 1 063 | 13 498 | 1,849 | |

| 07.12.2010 | 1 829 | 0,7330 | -450 | -823 | 12 677 | 1,737 |

| 08.12.2010 | 1 790 | 0,6770 | -560 | -1 002 | 11 676 | 1,600 |

| 09.12.2010 | 1 790 | 0,6780 | 11 696 | 1,602 | ||

| 10.12.2010 | 1 785 | 0,6710 | -70 | -125 | 11 572 | 4,756 |

| … | … | … | … | … | … | … |

| 18.02.2011 | 1 925 | 0,9760 | 17 585 | 7,227 | ||

| 21.02.2011 | 1 962 | 0,9890 | 17 847 | 2,445 | ||

| 22.02.2011 | 1 951 | 0,9890 | 17 849 | 4,891 | ||

| 24.02.2011 | 2 001 | 0,9960 | 17 994 | 2,465 | ||

| 25.02.2011 | 2 010 | 0,9970 | 18 017 | 7,405 | ||

| 28.02.2011 | 2 045 | 0,9980 | 18 045 | 2,472 | ||

| 01.03.2011 | 2 032 | 0,9980 | 18 047 | 2,472 | ||

| 02.03.2011 | 2 021 | 0,9980 | 18 050 | 2,473 | ||

| 03.03.2011 | 2 040 | 0,9990 | 18 072 | 2,476 | ||

| 04.03.2011 | 2 051 | 0,9990 | 18 075 | 2,476 | ||

| 05.03.2011 | 2 069 | 0,9990 | 18 077 | 9,906 | ||

| 09.03.2011 | 2 044 | 0,9990 | 18 087 | 2,478 | ||

| 10.03.2011 | 1 985 | 0,9990 | 18 090 | 2,478 | ||

| 11.03.2011 | 1 992 | 1,0000 | 18 112 | 7,444 | ||

| 14.03.2011 | 1 975 | 1,0000 | 18 120 | |||

| Итого | 10 000 | 17 912,981 | 18 119,62451 | 207,64351 |

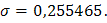

За рассматриваемый период операционных дней было 67, поэтому при расчёте  величина

величина  . По мере приближения к сроку исполнения опциона, величина

. По мере приближения к сроку исполнения опциона, величина  будет, очевидно, уменьшаться. Начальная

будет, очевидно, уменьшаться. Начальная  рассчитывалась так:

рассчитывалась так:

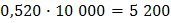

Найденные значения лучше всего округлить до третьего знака. Коэффициент  говорит о необходимости купить d wsp:val="00FE636D"/><wsp:rsid wsp:val="00FF2BBF"/></wsp:rsids></w:docPr><w:body><w:p wsp:rsidR="00000000" wsp:rsidRDefault="00E5193B"><m:oMathPara><m:oMath><m:r><w:rPr><w:rFonts w:ascii="Cambria Math" w:h-ansi="Cambria Math"/><wx:font wx:val="Cambria Math"/><w:i/><w:sz w:val="26"/><w:sz-cs w:val="26"/></w:rPr><m:t>0,520в€™10 000=5 200</m:t></m:r></m:oMath></m:oMathPara></w:p><w:sectPr wsp:rsidR="00000000"><w:pgSz w:w="12240" w:h="15840"/><w:pgMar w:top="1134" w:right="850" w:bottom="1134" w:left="1701" w:header="720" w:footer="720" w:gutter="0"/><w:cols w:space="720"/></w:sectPr></w:body></w:wordDocument>">

говорит о необходимости купить d wsp:val="00FE636D"/><wsp:rsid wsp:val="00FF2BBF"/></wsp:rsids></w:docPr><w:body><w:p wsp:rsidR="00000000" wsp:rsidRDefault="00E5193B"><m:oMathPara><m:oMath><m:r><w:rPr><w:rFonts w:ascii="Cambria Math" w:h-ansi="Cambria Math"/><wx:font wx:val="Cambria Math"/><w:i/><w:sz w:val="26"/><w:sz-cs w:val="26"/></w:rPr><m:t>0,520в€™10 000=5 200</m:t></m:r></m:oMath></m:oMathPara></w:p><w:sectPr wsp:rsidR="00000000"><w:pgSz w:w="12240" w:h="15840"/><w:pgMar w:top="1134" w:right="850" w:bottom="1134" w:left="1701" w:header="720" w:footer="720" w:gutter="0"/><w:cols w:space="720"/></w:sectPr></w:body></w:wordDocument>">  акций, заняв

акций, заняв  рублей.

рублей.

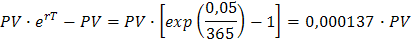

Считая, что начисление процентов происходит каждый день, вычислим, чему будут равны ежедневные процентные отчисления:

К сожалению, даже в неоперационные дни проценты от значения накопленной стоимости будут неукоснительно начисляться. Итоговая накопленная стоимость – это сумма долга по процентным выплатам и расходов на покупку акций (за вычетом прибыли от их продаж).

Видим, что на следующий день после заключения опционной сделки, цена акций возросла, а вместе с ней и дельта - коэффициент на 0,103. Это значит, что нужно купить ещё 1 030 акций по цене текущего дня, т.е. по 1 760 рублей за штуку.

7 декабря дельта снизилась на 0,045, поэтому соответствующее количество акций общей стоимостью 823 тысячи рублей было продано.

Аналогичные рассуждения были применены и ко всем остальным дням до даты экспирации опциона. На 14.03.2011 хеджер является обладателем ровно 10 000 акций и занимает полностью покрытую позицию.

К концу периода курс акций вырос, поэтому держатель опциона вероятнее всего захочет исполнить его, выплатив продавцу с учётом премии  рублей за его акции. В итоге затраты на хеджирование окажутся равными

рублей за его акции. В итоге затраты на хеджирование окажутся равными  рублю.

рублю.

Дата добавления: 2015-08-26; просмотров: 62 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Параметр дельта | | | Параметр гамма |