|

Читайте также: |

Наиболее сильные сигналы о купле или продаже стохас- • тичсский индекс посылает при расхождениях с ценами. ^

1. Расхождение донышек происходит, когда цены падают на новую глубину, однако донышко стохастического индекса выше, чем при предыдущем спаде. Это показывает, что медведи выдыхаются. Подъем стохастического индекса от второго донышка подаст сигнал о купле: играйте на повышение, разместив защитную приостановку ниже последнего донышка. Самые сильные сигналы о купле — когда первое донышко находится под нижней погранли-нисй, а второе — выше нее.

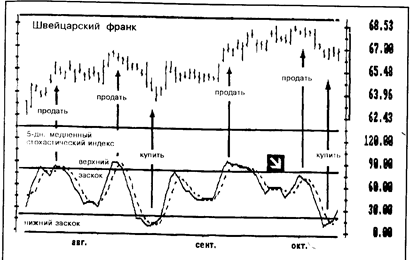

Рис. 30-2. Пятидневный медленный стохастический индекс

Когда стохастические линии поднимаются выше или опускаются ниже погранлиний, они помогают выявить области гребней и донышек. Эти сигналы хорошо действуют во время игровых диапазонов, но становятся весьма преждевременными после развития новой тенденции (см. начало сентября). Самые лучшие сигналы стохастического индекса поступают при его расхождении с ценами. В начале октября произошло расхождение гребней типа А — как раз перед резким спадом цен.

Решив играть на повышение или понижение на основе сигналов стохастического индекса, размещайте защитную приостановку под последним донышком или над недавним гребнем. У правого края графика стохастический индекс подает сигнал о купле.

2. Расхождение гребней происходит, когда цены подскакивают на новую высоту, а гребень стохастического индекса ниже, чем при предыдущем подъеме. Значит, быки выдыхаются. Разворот стохастического индекса вниз от второго гребня — сигнал о продаже: играйте на понижение, разместив защитную приостановку чуть выше последнего гребня цен. Самые сильные сигналы о продаже поступают, когда первый гребень находится выше верхней погранли-пии, а второй — ниже.

Верхний ч нижний aachohu

Если стохастический индекс поднимается выше верхней погранлинии, он указывает на верхний заскок рынк?. Понятие «верхний заскок» подразумевает чрезмерный уровень купли, за которым часто следует падение. Если же стохастический индекс опускается ниже нижней погранлинии, он оповещает о нижнем заскоке на рынке. «Нижний заскок» означает чрезмерный уровень продажи, за которым, скорее всего, последует повышение цен.

Эти сигналы хорошо срабатывают в игровых диапазонах, но нс во время тенденций. При тенденциях к повышению стохастический индекс быстро делает верхний заскок и неустанно подает сигналы о продаже, меж тем как рынок идет на подъем. При тенденциях к понижению стохастический индекс быстро делает нижний заскок и неустанно подает преждевременные сигналы о купле, в то время как рынок продолжает падать. Поэтому сигналы индикатора-сигнальщика лучше фильтровать с помощью индикатора тенденции в более крупном масштабе времени (см. раздел 43). Игровая система «Тройной выбор» позволяет принимать сигналы о купле от дневного стохастического индекса, только если недельная тенденция идет на повышение. А в случае недельной тенденции к понижению можно принимать лишь сигналы о продаже.

3. Обнаружив на недельном графике тенденцию к повышению, подождите, когда дневные стохастические линии опустятся ниже своей нижней погранлинии. Затем, не дожидаясь их пересечения или поворота вверх, дайте приказ о купле над гребнем последнего дня. Открыв позицию на повышение, разместите защитную приостановку под донышком данного или предыдущего дня, ориентируясь' на более низкую величину.

Очертание донышка стохастических линий нередко позволяет судить о возможной силе подъема. Узкое и мелкое дно — признак слабости медведей и грядущего сильного подъема. Широкое и глубокое дно — признак силы медведей и грядущего слабого подъема. Лучше опираться лишь на сильные сигналы о купле.

4. Обнаружив на недельном графике тенденцию к понижению, подождите, пока дневные стохастические линии нс

поднимутся над своей верхней погранлинией. Затем, не дожидаясь их пересечения или поворота вниз, разместите приказ о продаже на понижение под донышком последнего дня. Если дожидаться пересечения стохастических линий, то к этому моменту рынок зачастую уже находится в свободном падении. Начав игру на понижение, разместите защитную приостановку над гребнем данного или предыдущего дня, ориентируясь на более высокую величину.

Очертание гребня стохастической линии нередко позволяет судить о резкости предстоящего спада. Узкий гребень — признак слабости быков и резкого грядущего спада. Высокий и широкий гребень — признак силы быков; этот сигнал о продаже лучше пропустить.

5. Не покупайте при верхнем заскоке стохастической линии и не продавайте на понижение при ее нижнем заскоке. Придерживаясь этого правила, вы отфильтруете большинство проигрышных сделок!

Направление линий

Если обе стохастические линии движутся в одном направлении, они подтверждают кратковременную тенденцию. Если и цены, и обе стохастические линии направлены по восходящей, это говорит о вероятном продолжении тенденции к повышению. Если же и цены, и обе стохастические линии направлены по нисходящей, это говорит о продолжении кратковременной тенденции к понижению.

На заметны \

Стохастический индекс можно использовать в любом масштабе времени: недельном, дневном, внутридневном. Недельный стохастический индекс обычно меняет направление за неделю до недельной гистограммы РСС. Своим разворотом он предупреждает о возможном развороте на следующей неделе и гистограммы РСС — индикатора тенденции. Значит, пора уплотнить приостановки по существующим позициям или снять прибыль.

Важно правильно выбрать ширину окна стохастического индикатора (width of the stochastic window). Сигнальщики узкого окна отличаются большей чувствительностью; сигнальщики широкого окна улавливают лишь более крупные

гребни и донышки. Если стохастический индекс использовать как единственный индикатор, лучше выбирать для него окно пошире. Если же он — часть системы биржевой игры, где есть и индикаторы тенденций, лучше взять узкое окно.

Есть оригинальный способ использования стохастического индекса — это «стохастический наскок» (stochastic pop). Поднимаясь над верхней погранлинией, стохастическая линия, как известно, указывает на силу рынка. Поэтому на короткое время можно заняться куплей, но потом — едва стохастический индекс повернет вниз — продажей. С помощью этого сигнала можно уловить последний всплеск волны повышения.

Стохастический индекс — излюбленный инструмент разработчиков автоматических систем биржевой игры. Эти современные алхимики пытаются свести его использование на шаблонный лад; раз обе стохастические пересеклись, надо покупать или продавать. А когда подобный метод не даст чудодейственного результата — хаят стохастический индекс. Игровая тактика на основе пересечения стохастических линий — сколько их не оптимизируй — не приведет к победе, т.к. этот индикатор действует по-разному в условиях тенденции и в условиях игрового диапазона.

37. РЕАЯТИВНО-СИЛОВОЙ ИНАЕКС (RELATIVE STRENGTH INDEX)

Релятивно-силовой индекс (РСИ) ввел в практику Дж.Вэлс Уайлдср-младший. Сейчас этот сигнальщик включен в большинство компьютерных биржевых программ. РСИ измеряет силу рынка, вычислив изменения его конечных цен. Этот индикатор может разворачиваться и подавать сигналы либо с опережением цен, либо одновременно, но нс с запаздыванием.

При изменении окна, выбираемого биржевиком, моден-подъемов и спадов РСИ нс изменяется. При более узк ' окне — в 7 или 9 дней — игровые сигналы РСИ становятся

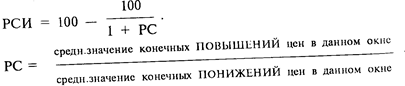

более зримыми. Для расчета и построения графика РСИ большинство биржевиков пользуются компьютерами. Расчет 7-дневного РСИ для любого рынка производится так:

1. Зафиксируйте конечные цены последних 7 дней.

2. Отметьте дни, когда рынок закрылся выше, чем накануне, и определите сумму всех повышений цен. Затем разделите ее на 7 для выведения среднего значения конечных ПОВЫШЕНИЙ цен.

3. Отметьте дни, когда рынок закрылся ниже, чем накануне, и определите сумму всех понижений цен. Затем разделите се на 7 для выведения среднего значения конечных ПОНИЖЕНИЙ цен.

4. Определите релятивную силу (PC), для чего разделите среднее значение конечных ПОВЫШЕНИЙ на среднее значение конечных ПОНИЖЕНИЙ. Для получения РСИ подставьте эту величину PC в приведенную выше формулу.

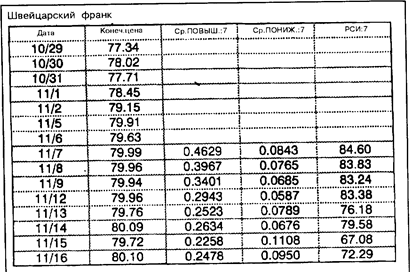

5. Повторяйте эту операцию для каждого дня (см. таблицу расчетов на рис. 31-1).

При расчетах РСИ вручную эту процедуру можно упростить. Имея данные за первые 7 дней, расчеты для всех остальных дней можно вести, заменив пункты 2 и 3 следующими:

2. Умножьте вчерашнее среднее значение конечного ПОВЫШЕНИЯ на 6, прибавьте сегодняшнее значение конечного ПОВЫШЕНИЯ — если таковое имеется — и разделите сумму на 7. Это и есть новое среднее значение конечного ПОВЫШЕНИЯ.

3. Умножьте вчерашнее среднее значение конечного ПОНИЖЕНИЯ на 6, прибавьте сегодняшнее значение конечного ПОНИЖЕНИЯ — если таковое имеется — и разделите сумму на 7. Это и есть новое среднее значение конечного ПОНИЖЕНИЯ. Далее переходите к пункту 4, описанному пыше.

РСИ колеблется от 0 до 100. Достигув гребня и развернув-iii.'cb вниз, РСИ тем самым отмечает максимум. Упав на

Рис. 31-1. Таблица расчетов 7-дневного РСИ

Сначала вычислите средние значения конечных ПОВЫШЕНИЙ и ПОНИЖЕНИЙ за последние 7 дней. Подставив затем полученные величины в формулу расчета РСИ, приступайте к упрощенной процедуре расчета, как указано в разделе 31.

донышко и развернувшись вверх, РСИ тем самым отмечает минимум. Подобные развороты происходят на различных уровнях на различных рынках или даже на одном и том же рынке в периоды бычьих и медвежьих тенденций.

Верхние и нижние заскоки меняются от рынка к рынку и из года в год. Нет волшебных уровней, обозначающих все максимумы и минимумы. Сигналы верхних и нижних заскоков сродни понятиям «тепло» и «холодно»: одна и та же температура по-разному расценивается в зимнее и летнее время.

Погранлинии должны пересекать максимумы и минимумы РСИ. Эти линии нередко наносятся на уровнях в 30% и 70%. Некоторые биржевики используют уровни в 40% и 80% для рынков с тенденцией к повышению и в 20% и 60% для рынков с тенденцией к понижению. Рекомендую следовать 5%-ному правилу: наносить каждую из линий на уровне, выше которого РСИ удерживался и

течение менее 5% своего периода за истекшие 4—6 месяцев. Расположение погранлиний нужно корректировать примерно раз в три месяца.

Дата добавления: 2015-08-20; просмотров: 56 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Tahmuha игры | | | ТаНтиНа игры |