Согласно Федеральному закону «О рынке ценных бумаг» эмитент — это юридическое лицо, группа юридических лиц, связанных между собой договором, или органы государственной власти и местного самоуправления, несущие от своего имени обязательства перед инвесторами по осуществлению прав, удостоверенных ценной бумагой.

Эмитент поставляет на фондовый рынок товар — ценную бумагу, качество которой определяется статусом эмитента, хозяйственно-финансовыми результатами его деятельности, а маркетабельность — часто просто количеством «колокольчиков и свистков», которые выглядят весьма привлекательно в глазах неискушенного российского инвестора.

Однако не следует думать, что эмитент уходит с рынка, поставив на него ценные бумаги. Эмитент постоянно присутствует на нем, так как он должен нести от своего имени обязательства перед покупателями (инвесторами) ценных бумаг по осуществлению прав, удостоверенных ими. Кроме того, эмитент сам оперирует своими ценными бумагами, осуществляя их выкуп или продажу.

Таким образом, основной целью эмитента является привлечение в хозяйственный оборот дополнительных ресурсов посредством выпуска ценных бумаг.

На рынке эмитент, прежде всего, оценивается с точки зрения инвестиционных качеств выпускаемых им (предлагаемых на продажу) ценных бумаг.

К основным задачам эмитента относятся:

1) поставка на фондовый рынок ценных бумаг в обмен на привлечение инвестиций в реальный сектор экономики;

2) изучение интересов инвесторов в целях выпуска ценных бумаг, удовлетворяющих запросам отдельных категорий инвесторов;

3) поддержание оптимального курса выпущенных ценных бумаг и

повышение рыночной капитализации компании;

4) обеспечение качества и надежности выпущенных ценных бумаг;

5) обеспечение ликвидности и доходности ценных бумаг.

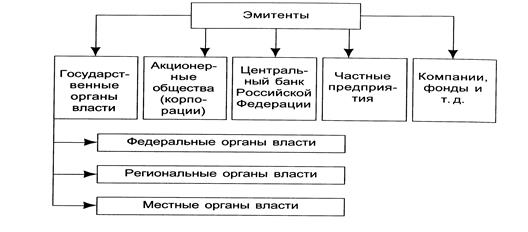

Схематично состав эмитентов представлен на рис. 2.

Рис. 2. Состав эмитентов

В состав эмитентов входят:

1. Государственные органы власти (Федеральное правительство, органы власти субъектов Федерации, муниципальные органы власти), которые занимают ведущие позиции по отношению к другим эмитентам. Поэтому консервативные инвесторы предпочитают делать вложения в государственные ценные бумаги. Так, в развитых странах рынок государственных ценных бумаг занимает от 40 до 70%.

Важным фактором особой популярности ценных бумаг этого эмитента является его статус. В мировой практике считается, что государственные ценные бумаги имеют нулевой риск и обладают высокой степенью надежности. Если возможен крах банка, банкротство акционерного общества, то государство будет нести свои обязательства всегда, поскольку с ним ничего подобного произойти не может. По теории инвестиционного анализа ценные бумаги, имеющие нулевое или близкое к нему значение риска, могут продаваться с минимальным доходом. Практика торговли ценными бумагами на развитых фондовых рынках мира подтверждает этот постулат. Государственные ценные бумаги сочетают в себе несколько приятных для инвестора свойств: при действительно низком риске обладают приемлемой доходностью и из-за хорошо отлаженной технологии торговли — почти абсолютной ликвидностью. Поэтому государство как эмитент ценных бумаг занимает прочные позиции на российском фондовом рынке

Следует отметить, что местные органы власти вышли на фондовый рынок несколько позже федеральных органов власти (а именно в 1992 г.) и статус их несколько ниже. Местная администрация может в обеспечение ценных бумаг предложить лишь муниципальную собственность — жилищный фонд, ликвидность которого ограничена. Поэтому эмитент должен прибегать к «колокольчикам и свисткам», т.е. к предоставлению налоговых или арендных льгот, выпуску доходных облигаций и т.д.

2. Коммерческие негосударственные предприятия могут эмитировать

различные виды ценных бумаг (акции, облигации, векселя, закладные и т.д.), привлекая в хозяйственный оборот финансовые ресурсы на краткосрочной, среднесрочной, долгосрочной и бессрочной основе.

Негосударственные структуры при выпуске ценных бумаг могут пользоваться поддержкой органов власти различных уровней, которые либо выступают гарантами по этим ценным бумагам, либо устанавливают налоговые льготы и т.д. Примером такого эмитента может служить РАО «Высокоскоростные магистрали», выпустившее облигации, гарантом которых выступал Минфин России.

Как эмитенты ценных бумаг акционерные общества, относящиеся к производственному сектору, качественно разделяются. Приватизированные предприятия составляют одну группу, а другую — вновь создаваемые акционерные общества.

Акционерное общество, возникшее в результате приватизации как эмитент, характеризуется низкой доходностью, информационной закрытостью, неопределенностью экономических перспектив и слабой предсказуемостью показателей. Для того чтобы завоевать рынок, таким эмитентам необходима требуемая прозрачность, существенные колебания курсовой стоимости их ценных бумаг.

Поэтому процесс конструирования новых выпусков ценных бумаг становится не только наукой, но и искусством. К подготовке товара -ценных бумаг — целесообразно привлекать специалистов — инвестиционных консультантов, которые, как правило, используют различные новации для того, чтобы сделать ценную бумагу привлекательной для инвестора.

Однако существуют общие правила, с помощью которых можно достигнуть определенных успехов на отечественном фондовом рынке:

· Эмиссии ценных бумаг должны быть адресными, т. е. ориентированными на определенного инвестора.

· Тщательной проработки требует определение времени появления] выпуска на основе оценки финансовой ситуации в стране.

· Важно отразить в условиях предстоящего выпуска ценных бумаг преимущества эмитента и его инвестиционной программы.

· Чем ниже статус эмитента, тем больше прав и гарантий для инвестора должен содержать выпуск ценных бумаг. По возможности его целесообразно наделить уникальными преимуществами для инвестора, например, правом конверсии в иные ценные бумаги, правом объединять выпускаемые акции с опционом «пут» и др.

Лидером среди эмитентов корпоративных ценных бумаг остаются банки. Это объясняется тем, что банковский бизнес даже в кризисный период является наиболее прибыльным, а в условиях выпуска и обращения ценных бумаг, жестко регламентируемых ЦБ РФ, позволяет банкам по надежности (статусу) занимать второе место после ГЦБ.

Поскольку коммерческие банки должны постоянно увеличивать свои Уставные фонды, можно предположить, что их статус как эмитента будет гарантировать банковским ценным бумагам достаточно высокий рейтинг.

3. Физические лица также могут быть признаны эмитентами в случае

выпуска ими векселей и закладных.

Частные предприятия как эмитенты могут выпускать только долгосрочные ценные бумаги (в основном облигации и векселя). Причем для выпуска облигаций частные предприятия, как правило, объединяются.

Дата добавления: 2015-07-11; просмотров: 225 | Нарушение авторских прав