Читайте также:

|

РЕФЕРАТ

Курсовая работа содержит:

листов,

литературных источников,

рисунка,

таблиц.

Ключевые слова: ПОДОТЧЕТНОЕ ЛИЦО, ПРИОБРЕТЕНИЕ, МАТЕРИАЛЫ.

Цель курсовой работы заключается в том, чтобы

Результатом работы является

СОДЕРЖАНИЕ

РЕФЕРАТ

ВВЕДЕНИЕ

ИССЛЕДОВАНИЕ ПРЕДМЕТНОЙ ОБЛАСТИ

Исследование учёта приобретения материалов подотчетным лицом в розничной торговле

Нормативные документы

Аналогичные системы и модели

ОСНОВНЫЕ ПРИНЦИПЫ ПОСТРОЕНИЯ АРХИТЕКТУРЫ СИСТЕМ (МЕТОДИКА ПОСТРОЕНИЯ АРХИТЕКТУРЫ ПРЕДПРИЯТИЯ)

МОДЕЛИРОВАНИЕ ПРЕДМЕТНОЙ ОБЛАСТИ

Выбор средств построения модели

Моделирование учёта приобретения материалов подотчетным лицом в розничной торговле

Характеристика системы

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ.

Введение

Информационные технологии являются не только объектом исследований и

разработки, но и средством создания информационных систем в различных предметных областях. Несмотря на специфику конкретных объектов, удалось разработать методологию, модели, методы и средства прикладных информационных технологий, что позволяет снизить затраты и сократить сроки информатизации. Практическое использование информационных технологий тесно связано с вопросами маркетинга и менеджмента информационных ресурсов, технологий и услуг, методологией проектирования информационных систем, управления качеством и стандартизации информационных технологий. В настоящее время в

целом сформировалась идеология и практика применения информационных технологий. Разнообразие задач, решаемых с помощью информационных систем (ИС), привело к появлению множества разнотипных систем, различающихся принципами построения и заложенными в них правилами обработки информации. Поэтому возникла необходимость организации информационных процессов и технологий с использованием системного подхода в основу которого положена архитектура информационных систем.

Архитектура информационных систем – это концепция, описывающая модель, структуру, выполняемые функции и взаимосвязь компонентов как отдельно взятой информационной системы, так и ИТ-инфраструктуры в целом. Правильно построенная архитектура информационных систем учитывает как текущие требования бизнеса к ИТ, так и возможные будущее изменения этих потребностей, проецируя их на конкретные технические реализации, с учетом развития технологий, создавая тем самым надежный фундамент для построения, развития и последующей модернизации информационных систем предприятия. В условиях постоянно меняющихся технологий, своевременное проектирование архитектуры информационных систем – это не роскошь, а жизненная необходимость. Именно поэтому в настоящее время создание, постоянный контроль и корректирование архитектуры информационных систем является актуальным.

Целью данной курсовой работы является повышение эффективности процесса учета затрат на приобретение материалов подотчетным лицом путем автоматизации работы с документами: приказом о подотчетных лицах, доверенностью, счет-фактурой, расходным (приходным) кассовым ордером, товарным чеком, авансовым отчетом. А также углубление, расширение навыков по построению архитектуры информационной системы, закрепление знаний, полученных в лекционном курсе и на практических занятиях.

Задачи курсовой работы:

· Научиться работать с автоматизированными документами;

· Определить методику построения архитектуры информационных систем;

· Выявить наиболее оптимальное средство построения модели;

· Построить модели ИС.

Исследование предметной области

Исследование учёта приобретения материалов подотчетным лицом в розничной торговле

Подотчетные лица — лица, получившие денежные суммы под отчет для предстоящих расходов.

|

В процессе своей деятельности организация может выдавать своим работникам денежные суммы в подотчет на расходы, связанные с деятельностью организации.

Учет расчетов с подотчетными лицами.

В каждой организации должен быть составлен приказ о подотчетных лицах, в котором необходимо привести пофамильный перечень работников, которым могут выдаваться деньги в подотчет.

Получая денежные средства в подотчет из кассы организации, работник может потратить их только на нужды этой организации: на командировочные расходы, на хозяйственные нужды и пр.

Выдаются деньги подотчетному лицу из кассы на основании расходного кассового ордера, образец этого первичного документа показан на рисунке 2. Для того, чтобы получить деньги в подотчет, работник должен написать заявление с указанием необходимой суммы и срока, на который выдаются деньги. Заявление пишется в произвольной форме, заверяется руководителем. На основании этого заявления составляется расходный кассовый ордер, и выдаются наличные денежные средства подотчетному лицу.

Выдавать деньги в подотчет можно при выполнении двух условий:

1) если работник перечислен в приказе о подотчетных лицах,

2) если работником полностью погашены предыдущие авансы.

По истечению срока, на который выдана сумма, работник должен в течение трех дней отчитаться за потраченные деньги, и обязан предоставить авансовый отчет по форме АО-1, в котором указать, на что потрачены деньги и в каком количестве. К авансовому отчету необходимо приложить документы, подтверждающие потраченные суммы.

Если у подотчетного лица остались деньги, то есть он потратил меньше, чем ему было выдано, то неистраченная часть аванса сдается в кассу на основании приходного кассового ордера.

Если подотчетному лицу выданных средств не хватило, и он потратил дополнительно еще свои деньги, то сумма, потраченная сверх выданного аванса (перерасход), работнику возмещается, то есть выдается из кассы с оформлением расходного кассового ордера.

Получив от подотчетного лица авансовый отчет, бухгалтерия списывает с него израсходованные и подтвержденные суммы подотчета.

В течение трех дней со дня окончания срока, на который выданы подотчетные суммы, сотрудник обязан отчитаться по ним, для этого он должен представить в бухгалтерию авансовый отчет. Помимо платежных документов к авансовому отчету сотрудник должен приложить документы, подтверждающие покупку, например, это могут быть товарные чеки, накладные, акты выполненных работ (оказанных услуг) и т.д. При этом сотрудник не должен оформлять авансовый отчет, если он вернул всю полученную подотчетную сумму.

Чтобы при приобретении товаров или услуг сотрудник мог действовать от имени организации необходимо выдать ему доверенность. Ее можно выписать по форме №М 2 или №М 2а (утверждены постановлением Госкомстата России от 30 октября 1997 г. №71а).

Отметим, что не обязательно выдавать доверенность подотчетному лицу, для того чтобы он выступал от имени организации. Законодательство не содержит такого требования. Однако если не выдать доверенность сотруднику, у организации могут возникнуть проблемы с получением счета-фактуры. Именно этот документ служит основанием для вычета НДС по приобретенным через сотрудника товарам (работам, услугам) (п. 1 ст.172 НК РФ).

Сложность с получением счета-фактуры может возникнуть потому, что при продажах за наличный расчет розничные продавцы вправе не выставлять счета-фактуры, а ограничиться кассовыми чеками (п. 7 ст. 168 НК РФ). Действуя без доверенности, сотрудник организации выступает как обычный человек, приобретающий вещи для личного использования. Поэтому продавец не обязан выписывать ему счет-фактуру. Но если сотрудник предъявит доверенность от организации, то поставщик должен будет выставить счет-фактуру. В этом случае сотрудник станет действовать от имени организации и у продавца появится обязанность выписать требуемый документ (п. 3 ст. 168 НК РФ). Такая позиция изложена в письме МНС России от 10 октября 2003г. №03-1-08/2963/11-АЛ268.

Можно выдать подотчетному лицу доверенность в произвольной форме. При этом доверенность в произвольной форме должна содержать ряд обязательных реквизитов – дату оформления, подпись руководителя и печать организации (п. 5 ст. 185 ГК РФ).

В течение трех дней со дня окончания срока, на который выданы подотчетные суммы, сотрудник обязан отчитаться по ним (п. 11 Порядка ведения кассовых операций). Для этого он должен представить в бухгалтерию авансовый отчет (указания, утвержденные постановлением Госкомстата России от 1 августа 2001 г. №55, рекомендации, утвержденные приказом Минфина России от 23 сентября 2005 г. №123н). Типовая форма авансового отчета №АО-1, используемая коммерческими организациями, утверждена постановлением Госкомстата России от 1 августа 2001 г. №55. Для бюджетных организаций типовая форма авансового отчета № 0504049 утверждена приказом Минфина России от 23 сентября 2005 г. №123н.

При этом нельзя составлять авансовый отчет один раз по итогам месяца, если в течение месяца деньги выдаются под отчет одному и тому же сотруднику несколько раз (например, 5-го, 10-го числа и т.д.). Выдать деньги под отчет можно при условии, что сотрудник отчитался за ранее полученный аванс. При составлении одного авансового отчета по всем подотчетным суммам, выданным в течение месяца, это требование не выполняется.

Если налоговые инспекторы обнаружат, что организация неправомерно выдала деньги под отчет (по ранее выданным суммам сотрудник еще не отчитался), то они могут попытаться оштрафовать ее за нарушение Правил ведения кассовых операций. Однако ответственность за этот проступок организация несет в строго ограниченных случаях (они указаны в статье 15.1 Кодекса РФ об административных правонарушениях). Несоблюдение правил выдачи подотчетных сумм к ним не относится. Получается, что штраф за такое правонарушение законодательство не предусматривает. Это подтверждает и арбитражная практика (постановления ФАС Северо-Западного округа от 21 февраля 2005 г. №А56-33543/04 и от 9 февраля 2005 г. №А21-8287/04-С1).

При представлении авансового отчета на его лицевой стороне сотрудник указывает свою фамилию и инициалы, профессию (должность), назначение аванса и т.д. На оборотной стороне он должен отразить все расходы, произведенные им (заполняет графы 1–6). Полученные оправдательные документы сотрудник прикладывает к авансовому отчету и нумерует в порядке их записи в отчете.

Сотрудник не должен оформлять авансовый отчет, если он вернул всю полученную подотчетную сумму. Ведь авансовый отчет служит основанием для списания расходов, которые организация понесла через сотрудника (указания, утвержденные постановлением Госкомстата России от 1 августа 2001 г. №55, рекомендации, утвержденные приказом Минфина России от 23 сентября 2005 г. №123н). Если же сотрудник вернул всю сумму, выданную ему под отчет, то никаких расходов у организации не возникает. При этом на полученную сумму необходимо составить приходный кассовый ордер формы №КО–1. В строке «Основание» этого документа следует написать: «Возврат неиспользованных подотчетных сумм».

При поступлении авансового отчета необходимо заполнить в нем расписку (отрывная часть отчета) о том, что отчет принят к проверке, и передать ее сотруднику.

При проверке авансового отчета, оформленного сотрудником, необходимо убедиться в том, что соблюдены два условия. Во-первых, следует проконтролировать целевое расходование денег. Для этого необходимо обратиться к документу, который послужил основанием для выдачи подотчетных сумм (расходный кассовый ордер, приказ, заявление и т.д.), и посмотреть, на какие цели сотрудник получил деньги от организации. Затем сравнить цель с результатом согласно документам, которые сотрудник приложил к своему отчету. Если они совпадают, значит, сотрудник использовал деньги по целевому назначению. Во-вторых, необходимо убедиться в наличии оправдательных документов, которые подтверждают расходы, а также проверить правильность их оформления.

Если сотрудник расплатился наличными, то подтверждением расходов могут быть кассовый чек, квитанция к приходному кассовому ордеру или бланк строгой отчетности. А при расчетах по банковской карте – оригиналы слипов, квитанции электронных банкоматов и терминалов. Суммы, израсходованные сотрудником согласно отчету, должны соответствовать суммам, указанным в платежных документах.

Подчеркнем, что можно принять в качестве подтверждения расходов подотчетного лица только квитанцию к приходному кассовому ордеру (без чека ККТ). Ведь сотрудник может приложить к авансовому отчету квитанцию к приходному кассовому ордеру, которую выдал контрагент (без чека ККТ). Такой документ тоже является подтверждением того, что сотрудник понес наличные расходы.

Налоговые инспекторы часто требуют, чтобы к авансовому отчету был приложен именно кассовый чек как основной оправдательный документ (письмо УМНС России по г. Москве от 12 августа 2003 г. №29-12/44158). Но это требование нормами законодательства не подтверждено. Кассовый ордер формы №КО 1 является одной из форм первичной учетной документации. Поэтому квитанция, оформленная к нему, – такой же оправдательный документ, как и кассовый чек. Этот вывод подтверждает и арбитражная практика (постановление ФАС Московского округа от 9 декабря 2005 г. № КА-А40/12227 05).

Помимо платежных документов к авансовому отчету сотрудник должен приложить документы, подтверждающие покупку. Например, это могут быть товарные чеки, накладные, акты выполненных работ (оказанных услуг) и т.д.

Также отметим, что можно принять авансовый отчет сотрудника по приобретению материалов, если к нему приложен только кассовый чек (без товарного чека). Но для этого нужно самостоятельно оформить дополнительный документ, подтверждающий поступление ценностей (постановление ФАС Западно-Сибирского округа от 25 февраля 2004 г. №Ф04/953-206/А45-2004). Например, при поступлении материалов (без документов от поставщика) можно составить акт формы №М 7 (постановление Госкомстата России от 30 октября 1997 г. №71а). Необходимость составления такого документа объясняется тем, что кассовый чек подтверждает только сумму, которую израсходовал сотрудник. На его основании нельзя принять приобретенные через сотрудника ценности к учету. Кассовый чек не содержит такого обязательного реквизита первичного документа, как подписи ответственных лиц (п. 2 ст. 9 Закона от 21 ноября 1996 г. №129-ФЗ, п. 3 Инструкции № 148н).

Далее проверенный авансовый отчет утверждает руководитель организации или уполномоченный сотрудник (например, руководитель подразделения).

В целом изложенный порядок оформления, проверки и утверждения авансового отчета установлен:

– для коммерческих организаций – указаниями, утвержденными постановлением Госкомстата России от 1 августа 2001 г. №55;

– для бюджетных организаций – рекомендациями, утвержденными приказом Минфина России от 23 сентября 2005 г. №123н.

Документы, необходимые для учета затрат на приобретение материалов подотчетными лицами в розничной торговле.

1) Приказ о подотчетных лицах.

Часто на предприятии возникает необходимость выдачи наличных средств работнику, чтобы покрыть предстоящие расходы. Таких работников, которым доверяют деньги, называют подотчетными лицами.

Выдача подотчетных средств регулируется теми же нормами, что и ведение кассовых операций.

Существует список расходов, на покрытие которых предприятие может выдавать наличность. Это хозяйственные, операционные, представительские расходы, а также командировочные. Организация также может выдавать деньги на погашение расходов своих подразделений, филиалов, которые не стоят на отдельном балансе и территориально отдалены.

Зачем же нужен приказ о подотчетных лицах компании? Дело в том, что в нем четко определяется круг лиц, которые могут получать деньги под отчет, а также: срок, на который выдаются наличные, цели расхода денежных средств, ограничение по размеру выдаваемых сумм.

Название «подотчетные» денежные средства говорит о том, что о произведенных расходах необходимо отчитаться. Законодательством определен срок: не позднее трех рабочих дней, считая от даты выдачи денег.

Денежные средства выдаются подотчетному лицу только после его полного отчета по полученному ранее авансу. При этом подотчетные средства запрещено передавать третьим лицам. Чтобы отчитаться по полученным наличным и подтвердить их расход необходимо представить в бухгалтерию авансовый отчет.

Рисунок 1 - Приказ о подотчетных лицах

2) Расходный кассовый ордер (РКО).

Расходный кассовый ордер — это документ первичной учетной документации кассовых операций, по которому производится выдача наличных средств из кассы организации. Бланк расходного кассового ордера находится в альбоме унифицированных форм по учету кассовых операций и результатов инвентаризации под названием — форма №КО-2.

Выдачу наличных денег кассами организаций, заполнение формы РКО регламентируют ст. 14 - 21 «Порядка ведения кассовых операций в РФ», утвержденного Решением Совета Директоров Центрального Банка России 22 сентября 1993 г. N 40. Согласно ст. 14 выдача наличных средств из кассы может осуществляться не только по расходным кассовым ордерам, но по другим надлежаще оформленным документам (например, расчетно-платежным ведомостям, счетам и т.п.). Однако эти документы должны содержать штамп с реквизитами РКО. Бланк расходного кассового ордера должен быть подписан руководителем предприятия, главным бухгалтером или другими лицами на это уполномоченными.

Расходный кассовый ордер может не быть подписан руководителем предприятия, если его разрешительная резолюция имеется на прилагаемых документах (заявлениях, счетах и т.п.).

Выдача денег по расходному ордеру КО-2 производится после предъявления паспорта или другого удостоверения личности, данные которого записываются. Получатель денег собственноручно чернилами или шариковой ручкой пишет расписку в получении средств, с указанием суммы прописью (копейки — цифрами). При отсутствии расписки получателя в расходном кассовом ордере, выданная из кассы сумма считается недостачей и взыскивается с кассира.

Выдача денег может производиться по доверенности — в этом случае, в форме кассового ордера после ФИО получателя денег указывается фамилия, имя и отчество лица, которому доверено получение денег.

В расходных кассовых ордерах указывается основание для их составления, и перечисляются прилагаемые к ним документы. Эти документы непосредственно после выдачи денег погашаются штампом «Оплачено» с указанием текущей даты. Подчистки, помарки или исправления в расходных кассовых ордерах не допускаются. Выдача расходных кассовых ордеров или заменяющих их документов на руки лицам, получающим деньги, запрещается.

Рисунок 2 - Расходный кассовый ордер

3) Авансовый отчет.

Главное назначение авансового отчета – подтверждение расхода сумм, выданных подотчетному лицу. Это первичный документ бухгалтерского учета.

Подотчетные средства выдаются внутри организации на следующие цели:

• оплата командировочных расходов;

• хозяйственно-операционные расходы;

• возмещение ранее произведенных подотчетным лицом расходов.

Бланк документа имеет унифицированную и утвержденную форму АО-1. Заполнение документа производится в единственном экземпляре. К авансовому отчету подотчетное лицо обязано приложить все необходимые документы, подтверждающие расход выданных средств.

Форма АО-1 двухсторонняя. На лицевой стороне подотчетное лицо должно указать название организации, дату составления документа, свои ФИО и должность, а также целевое назначение выданных средств.

В небольшой таблице на лицевой части также необходимо заполнить данные о ранее выданном авансе, полученных денежных средствах в текущий момент, о расходе и конечном сальдо – перерасходе или остатке, в зависимости от конкретной ситуации.

В таблице на оборотной стороне формы подотчетное лицо перечисляет реквизиты документов, подтверждающих расход (чеки, квитанции, накладные, акты и прочие).

Все дальнейшее заполнение производится бухгалтером. Сотрудником бухгалтерии также осуществляется проверка правильности составления авансового отчета и оформления оправдательной документации. После этого документ утверждается и подписывается как проверяющим бухгалтером, так и руководителем бухгалтерии. Далее авансовый отчет утверждает директор организации.

Рисунок 3 – Авансовый отчет

4)Доверенность.

Доверенность – первичный учетный документ установленной формы, применяемый для оформления права лица выступать в качестве доверенного лица организации при получении товарно-материальных ценностей, отпускаемых поставщиком по договору. Оформление доверенностей производится в порядке, установленном действующим законодательством по формам № М-2 или № М-2а.

Рисунок 4 - Доверенность

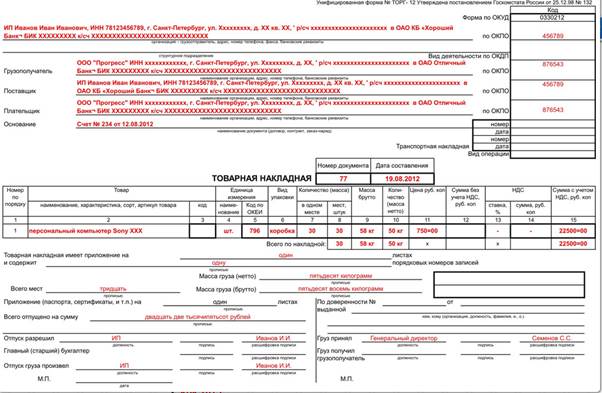

5) Товарная накладная.

Товарная накладная используется при оформлении сделок купли-продажи товарно-материальных ценностей. Это документ первичный и его заполнение обязательно, ведь товарная накладная подтверждает факт перехода права собственности на ТМЦ от продавца покупателю. Документ имеет унифицированную форму ТОРГ-12. В данной статье мы рассмотрим, как правильно заполнить ТОРГ-12, также вы можете скачать образец заполнения товарной накладной и бланк ТОРГ-12 в конце статьи.

Рисунок 5 - Товарная накладная

6)Счет-фактура.

Данный документ служит для выделения НДС из суммы и является сопроводительным документом при совершении сделок купли-продажи. На основе полученной счет-фактуры покупатель имеет право направить выделенный в ней НДС на уменьшение налога, подлежащего уплате в бюджет.

Рисунок 6 - Счет-фактура

7) Приходный кассовый ордер.

Приходный кассовый ордер — это документ первичной учетной документации кассовых операций, по которому производится прием средств в кассу организации.

Рисунок 7 - Приходный кассовый ордер

8) Товарный чек.

Товарный чек - это документ, подтверждающий факт приобретения данного товара у данного продавца в целях защиты прав потребителей и (или) оправдательный документ, использующийся совместно с кассовым чеком ККМ (или вместо кассового чека ККМ), в целях подтверждения обоснованности расходов и содержащий в общем случае сведения о продавце, наименование товара, дату продажи, артикул, сорт и цену товара, а также подпись лица, непосредственно осуществляющего продажу

Рисунок 8 - Товарный чек

Рисунок 9 - Схема материальных и информационных потоков учета затрат на приобретение материалов подотчетным лицом в розничной торговле

Дата добавления: 2015-10-24; просмотров: 801 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Подальші кроки | | | Основные принципы построения архитектуры систем (методика построения архитектуры предприятия) |