|

Читайте также: |

Спрос на деньги может быть выражен также следующей формулой: Мd = L = k p y, где k — коэффициент, характеризующий наличность, остающуюся в среднем за период на руках у населения в форме кассовых остатков. Коэффициент k есть величина, обратная скорости обращения денег (k = 1/ V ). Т. О., спрос на номинальное количество денег может быть представлен L = 1/ V x р у, а спрос на реальные кассовые остатки равен

Мd / р =1/ V x у.

В данных концепциях представлена трактовка трансакционного спроса на деньги, являющегося функцией от дохода: LTP = LTP (y+). Кейнсианская концепция спроса на деньги наряду с трансакционным спросом выделяет спекулятивный спрос на деньги. Разделяя позицию классиков о формировании трансакционного спроса на деньги, Кейнс выделил два мотива в составе данного спроса: 1) спрос на деньги для сделок запланированного характера; 2) спрос на деньги для совершения незапланированных сделок (мотив предосторожности). Из функции денег, как средства сбережения, Кейнс выводит спекулятивный спрос. Сбережения (S) могут распадаться на прирост: 1) облигаций (D В), 2) денег (D M), т. е. S = (D В) + (D М).

Решая вопрос о спросе на деньги как средстве обращения, население определяет наиболее выгодную альтернативу: 1) купить облигации и получать доход в виде процента;

2) оставить сбережения в денежной форме, которая является абсолютно ликвидной, но не приносит дохода.

Именно хранение части портфеля активов в виде денег для приобретения облигаций Кейнс назвал спекулятивным спросом. Спекулятивный спрос отражает обратную связь между величиной спроса на деньги и нормой ссудного процента: Мd = L (y,I)

Спекулятивный спрос связан с функцией сохранения ценностей. За это субъект должен заплатить потерей дохода от альтернативных видов имущества. Поэтому спрос на деньги как имущество обратно пропорционален доходности ценных бумаг.

Сумма, за которую можно купить новую акцию, обеспечивающую такой доход, как ранее выпущенная, можно определить

B = iн x Bн/i, где Вн — номинальная стоимость облигации; i — твердый процент, выплачиваемый на облигацию; iн — текущая ставка процента, характеризующая доходность вновь выпускаемой облигации; В — текущий рыночный курс ранее выпущенной облигации. Тогда рыночный курс в будущем будет равен Be = iн x Bн/ie то ожидаемые потери примут вид: B – Be = iн x Bн/i – iн x Bн/ie

Эту потерю экономический субъект сопоставляет с гарантированным доходом на облигацию и сохраняет ее до тех пор, пока iн x Bн ≥ iн x Bн/i – iн x Bн/ie или 1>1/i – 1/ ie

Величина ставки процента, при которой неравенство превращается в равенство, называется критической процентной ставкой (ik) и выражается: ik = ie /(1 + ie).

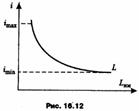

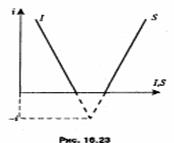

Спрос на деньги как имущество (рис. 16.12): LИМ = Li (imax – i)

Совокупный спрос на деньги равен сумме трансакционного спроса (LT) и спекулятивного спроса (LS) (рис. 16.13).

Таким образом, величина спроса на деньги зависит от:

1) дохода (прямая зависимость — трансакционный спрос); 2) процентной ставки (обратная зависимость — спекулятивный спрос); 3) к — величины обратной скорости обращения денег. Функция спроса на деньги может быть представлена:

M/P = L (y, i, Cp) где Ср — средние затраты на обращ-е других форм богатств в деньги.

Иной концепции придерживаются монетаристы, считающие что экономические субъекты формируют такой состав портфеля своих активов, который позволяет при данном объеме совокупных активов максимально удовлетворять полезность от владения имуществом, т. е. спрос на деньги рассматривается как оптимизация портфеля активов. В состав портфеля включаются: 1) облигации, 2) акции, 3) деньги. Задача состоит в оптимизации структуры активов при каждом их данном объеме, чтобы обеспечить желаемый уровень дохода при минимальном риске r* = Σ αi x ri, где r* — желаемый уровень доходности; Li — доля активов данного вида; ri. — доходность данного вида.

R (риск) определяется как вероятность отклонения дохода от ожидаемого дохода. Отсюда функция спроса на деньги может быть выражена: L = f (rB, rA, Пe, W), где rB — доходность облигаций; rA — доходность акций; Пe — доход денег, равный темпу инфляции; W — общий объем активов.

Своеобразие монетаристской концепции состоит в том, что они считают, что деньги являются наихудшим видом активов, доходность по которым определяется ожидаемым темпом инфляции, который может быть отрицательным, объясняют спрос на деньги, приносящий доход, то есть рассматривают агрегаты М2, М3 не объясняя специфику М1.

МАЭ. №12. Предложение денег и инструменты его регулирования. Факторы, определяющие функцию и вид кривой предложения денег.

Предложение денег — находящаяся в обращении денежная масса, т. е. все те деньги, которые покинули банковскую систему и находятся на руках и счетах населения.

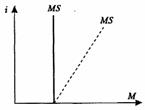

В краткосрочном периоде величина денежной массы в стране, т. е. предложение денег, есть величина фиксированная. В этой связикривая предложения денег, характеризующая зависимость предложения денег от ставки процента,есть вертикальная прямая

1. Кривая предложения денег краткосрочного периода.

В ряде случаев, когда наблюдается чувствительность населения к колебаниям номинальной процентной ставки, а также коммерческие банки реагируют на изменение ставки процента, кривая предложения денег может быть возрастающей функцией, но вероятность наступления этого события невелика.

В долгосрочном периоде форма кривой предложения денег, характеризующая зависимость объема денежной массы в стране от цены денег (процентной ставки), зависит от тактических целей Центрального банка (ЦБ). Тактические цели ЦБ характеризуют намерения банка каким-либо образом реагировать на изменениеспроса на деньги.

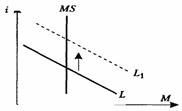

2. Кривая предложения денег в условиях жесткой политики.

Если тактической целью ЦБ является сохранение неизменности денежной массы (М) при изменении спроса на деньги, то кривая предложения денег в долгосрочном периоде будет вертикальна. В данном случае говорится о жесткой кредитной политике.

Такая политика проводится тогда, когда ЦБ считает, что изменение спроса на деньги связано с изменением уровня цен (р #), и для сдерживания инфляции необходимо держать неизменный объем денежной массы. В результате рост спроса на деньги предопределит увеличение ставки процента.

3. Кривая предложения денег в условиях гибкой политики

Если целью ЦБ является сохранение неизменной цены денег (ставки процента i), то в ответ на изменение спроса на деньги банк будет изменять предложение денег. В данном случае кривая предложения денег в долгосрочном периоде будет горизонтальна. В такой ситуации ЦБ проводит гибкую политику.

Данная политика имеет место в том случае, если правительство считает, что спрос на деньги связан с инвестиционной программой, направленной на рост реального национального дохода, и для того, чтобы подъем экономики продолжался, необходимо поддерживать неизменной низкую ставку процента.

4. Кривая предложения денег в условиях промежуточной политики

Если тактической целью ЦБ является сохранение определенных темпов роста денежной массы в ответ на изменение спроса на деньги, то ЦБ при увеличении спроса на деньги увеличивает денежную массу, но в меньшей мере, чем это необходимо для поддержания неизменной

ставки процента.

В этом случае кривая предложения денег в долгосрочном периоде будет иметь положительный наклон. Эта политика носит название «промежуточная» и может быть применена в том случае, если изменение спроса на деньги порождается изменением скорости обращения денег и ростом национального дохода.

Изменить денежную базу в стране ЦБ можно либо путем изменения денежной базы, что является действием предпочтительным, либо в результате воздействия на величину денежного мультипликатора.

Основными инструментами влияния на денежную массу являются:

1) проведение операций на открытом рынке (продажа-покупка ценных бумаг). Если ЦБ продает ценные бумаги, то он уменьшает денежную массу;

2) эмиссия наличных денег; воздействие на денежный мультипликатор через изменение учетной ставки и нормы обязательных резервов.

МАЭ. №13 Ценные бумаги

Ценные бумаги – это финансовый актив, полученный инвесторами в обмен на другие активы (чаще всего деньги).

Главная функция ценных бумаг – инвестиционная, т.е. ценные бумаги выступают важнейшим инструментом внешнего финансирования предпринимательского и государственного секторов экономики.

Основными функциями ценных бумаг выступают:

Главная и основные функции дополняются и конкретизируются производными функциями:

Структура рынка ценных бумаг может быть представлена в виде взаимосвязанных и относительно обособленных сегментов: первичный рынок и вторичных рынок, биржевой и внебиржевой рынки, рынок организованный (характеризуется степенью развития технической инфраструктуры) и неорганизованный (выпадает из сферы полномочий ФСФР, например, рынок FOREX).

Инфраструктура рынка ценных бумаг – совокупность институциональных участников рынка. Существует 4 группы участников инфраструктуры рынка:

Функциональная – биржи, внебиржевые электронные торговые системы.

Техническая – депозитарии, реестродержатели, клиринговые организации (учетно-расчетная система).

Инвестиционная – инвестиционные банки и компании, финансовые посредники (андеррайтеры), институциональные инвесторы (инвестиционные фонды, пенсионные фонды и т.п.).

Информационная.

Участники рынка: профессиональные и непрофессиональные

Непрофессиональные – эмитенты, инвесторы и другие (финансовый консультант, рейтинговые и информационные агентства), для осуществления деятельности которых на рынке ценных бумаг не требуется лицензирование.

Профессиональные участники: брокеры, дилеры, реестродержатели, депозитарии, клиринговые организации, биржи, доверительные управляющие.

МАЭ. №14. Механизм установления совместного равновесия на рынках благ и финансовых активов при фиксированных ценах.

Совместное равновесие — ситуация, при которой реальные расходы эк. субъектов равны плановым, спрос на реальные денежные средства равен предложению денег, на рынке благ и финансовых активов одновременно существует равновесие.

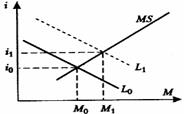

Равновесие на рынке благ достигается при усл-ии, когда инвестиции равны сбережениям, при этом величина инвестиций находится в обратной зависимости от величины процентной ставки.Данная зависимость отражает нисходящий характер кривой инвестиций. Поскольку инвестиции являются частью совокупных расходов, то при росте инвестиций, вызванном падением ставки процента, отмечается и рост расходов, причем с мультипликативным эффектом. Следовательно, между изменением дохода и изменением процентной ставки также сущ-ет связь, отраж-мая кривой IS, каждая точка кот-й харак-ет ситуацию, когда плановые расходы равны объему национального производства.

Равновесие на денежном рынке возникает при равенстве спроса и предложения на деньги. Согласно кейнсианской теории предложение денег есть величина экзогенная, и равновесие будет зависеть от спроса на деньги. Спрос на деньги в свою очередь опр-ся предпочтением ликвидности, т. е. чем выше ставка процента, тем ниже спрос на деньги, поскольку ставка процента представляет альтернативные издержки владения личными деньгами. Сокращение денежной массы предопределяет рост процентной ставки и сокращение спроса на деньги и, наоборот. В свою очередь, рост спроса на деньги возрастает при увеличении дохода. При этом, чтобы сохранилось равновесие, процентная ставка тоже возрастает. Следовательно, существует зависимость между ростом уровня дохода и ставки процента, что отражает кривая LМ. Кривая LМ — множество гипотетических вводимых равновесных состояний на рынке денег и ц/бумаг.

Сам процесс приспособления к совместному равновесию зависит от того, какая конкретная ситуация неравновесия сложилась на денежном и товарном рынках.

В модели с фиксированными ценами кривые IS, LМ рассекают экономическое пространство на 4 области, каждая из кот-х характ-т свое сост-е денежного и товарного рынков: I-Избыток на рынке благ и денег. II-Избыток товаров, дефицит денег. III-Дефицит благ и денег. IV-Дефицит товаров и избыток денег. Экономическое равновесие IS-LМ — это точка пересечения кривых, кот-я опред-т равновесную %-ю ставку и эффективный спрос.

Эффективный спрос — такой уровень запланированных расходов, при котором обеспечивается совместное равновесие на рынке благ и финансовых активов.

МАЭ. №15. Анализ колебаний экономической активности на основе модели IS-LM с фиксированными ценами.

Измен-я, касс-ся одного рынка, неизбежно отраж-ся на др.

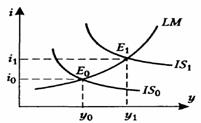

Изменения на рынке благ (рис.1):

1. Рост автономных инвестиций (iа) приведет с мультипликативным эффектом к увеличению совокупных расходов IS0 => IS1 2. На рынке денег спрос на деньги (#), что приведет к росту i: i0 => i1 3. i (#) => I ($) => равновесие переходит в (·) Е1 где более высокие уровень дохода и ставка процента y1 > у0, i1 > i0

Изменения на рынке финансовых активов (рис. 2):

1. Предложение денег растет М (#), %-я ставка будет ($). Поскольку возрастет кол-во денег для спекулятивных целей при данном уровне дохода, то LМ0 => LМ1. 2. i $ => I # => y # => L # => i # => I $ => y $ 3. LМ0 #=> LМ1; i0 $=> i1; y0 # => y1. 4. IS0 # => IS1; y1 # => y2; i1 # => i2.

Модель IS-LМ позволила преодолеть классическую дихотомию (деление на реальный и ден-й секторы), поскольку изменения на денежном рынке влияют на реальный доход.

Эк-ка может нах-ся в такой ситуации, когда изменение кол-ва денег не ведет к росту реального дохода. Это будет ликвидная ловушка. Ликвидная ловушка (рис.3) — ситуация в экономике, при которой устанавливаются настолько низкие ставки процента, что весь дополнительный прирост реальных кассовых остатков поглощается спекулятивным спросом.

Изменение предложения денег не изменяет национальный доход Предложение денег #, сдвиг LМ0 => LM1 => LM2, у = const. Кроме ликвидной ловушки может иметь место инвестиционная ловушка (рис.4), при которой спрос на инвестиции по ставке процента становится неэластичным

Если спрос на инвестиции абсолютно неэластичен по процентной ставке, то IS — вертикальна. Предложение денег изменяется, эффективный спрос постоянен. Такая ситуация по Кейнсу может возникнуть во время экономического спада, когда в экономике имеется мало экономически эффективных проектов из-за высокой процентной ставки и застоя в техническом прогрессе. Инвестиционная ловушка может возникнуть и при малой эластичности функции инвестиций, если она не сопоставима со сбережениями (рис.5).

Чтобы инвестиции были равны сбережениям в условиях полной занятости, необходима отрицательная реальная ставка процента, что невозможно.

Ситуации ликвидных и инвестиционных ловушек могут возникнуть, когда в экономике не явно выражен эффект богатства. За счет эффекта богатства при сохранении цен происходят сдвиги не только LМ, но и IS, что повышает эластичность совокупного спроса и нейтрализует инвестиционные и ликвидные ловушки.

МАЭ. №16. Механизм установления совместного равновесия на рынках благ и финансовых активов при гибких ценах. Стабилизирующее и дестабилизирующее влияние дефляции.

На основе анализа взаимодействия рынка благ с рынком денег можно проследить, как изменение уровня цен влияет на величину совокупного спроса на блага, и построить его функцию, характеризующую зависимость объема эффективного спроса от уровня цен: yD (P).

Проведем сначала графический анализ этой зависимости. На рис. 1 исходное совместное равновесие на рынках благ, денег и капитала представлено точкой E 0. Равновесный объем совокупного спроса на рынке благ установился при некотором исходном уровне цен P 0. Отметим его на оси ординат нижней части рис. 1. Образующаяся на пересечении значений y 0 и P 0 точка A есть одна из точек графика yD (P).

Пусть уровень цен поднимается до P 1. Тогда при заданном номинальном количестве денег их реальная величина уменьшится, вследствие чего кривая LM сдвинется влево: LM 0  LM 1. Совместное равновесие на рынках благ и финансовом станет возможным только при значениях y 1, i 1. Следовательно, при уровне цен P 1 эффективный спрос будет равен y 1. Поэтому точка B тоже лежит на графике yD (P).

LM 1. Совместное равновесие на рынках благ и финансовом станет возможным только при значениях y 1, i 1. Следовательно, при уровне цен P 1 эффективный спрос будет равен y 1. Поэтому точка B тоже лежит на графике yD (P).

Если уровень цен снизится до P 2, реальное количество денег в обращении возрастет и последует сдвиг LM 0  LM 2. Величина эффективного спроса увеличится до y 2. Координаты P 2, y 2 в нижней части рис. 1 соответствуют точке C. Соединив все найденные таким образом точки функции совокупного спроса, получим ее график yD (P).

LM 2. Величина эффективного спроса увеличится до y 2. Координаты P 2, y 2 в нижней части рис. 1 соответствуют точке C. Соединив все найденные таким образом точки функции совокупного спроса, получим ее график yD (P).

Когда потребление домашних хозяйств зависит не только от реального дохода, но и от реальных кассовых остатков как части имущества, тогда при повышении уровня цен сокращается потребительский спрос при любой ставке процента из-за сокращения реальной кассы. Поэтому в верхней части рис. 1одновременно со сдвигом LM 0  LM 1 произойдет сдвиг IS

LM 1 произойдет сдвиг IS  IS ', и в результате в нижней части рис. 1 вместо точки B получим точку B '.

IS ', и в результате в нижней части рис. 1 вместо точки B получим точку B '.

Соответственно при снижении уровня цен одновременно со сдвигом LM 0  LM 2 происходит сдвиг IS

LM 2 происходит сдвиг IS  IS '', и тогда на графике совокупного спроса окажется не точка C, а точка C ''. Следовательно, при наличии эффекта реальных кассовых остатков совокупный спрос становится более эластичным по уровню цен (график yD (P) становится более пологим).

IS '', и тогда на графике совокупного спроса окажется не точка C, а точка C ''. Следовательно, при наличии эффекта реальных кассовых остатков совокупный спрос становится более эластичным по уровню цен (график yD (P) становится более пологим).

Отрицательный наклон графика функции совокупного спроса объясняется эффектами ставки процента и реальных кассовых остатков.

Эффект ставки процента или эффект Кейнса можно представить в виде следующей цепочки последовательных событий: рост уровня цен  уменьшение реального количества денег в обращении

уменьшение реального количества денег в обращении  увеличение предложения на рынке ценных бумаг

увеличение предложения на рынке ценных бумаг  снижение их курса

снижение их курса  повышение ставки процента

повышение ставки процента  снижение спроса на инвестиционные блага

снижение спроса на инвестиционные блага  мультипликативный эффект

мультипликативный эффект  сокращение совокупного спроса на блага. При снижении уровня цен перечисленные события развиваются в обратном направлении.

сокращение совокупного спроса на блага. При снижении уровня цен перечисленные события развиваются в обратном направлении.

Эффект реальных кассовых остатков имеет такую последовательность: повышение уровня цен  снижение реальных кассовых остатков

снижение реальных кассовых остатков  снижение потребительского спроса

снижение потребительского спроса  снижение совокупного спроса на блага. Снижение уровня цен по этой же цепочке приводит к увеличению эффективного спроса на рынке благ.

снижение совокупного спроса на блага. Снижение уровня цен по этой же цепочке приводит к увеличению эффективного спроса на рынке благ.

При смещении кривой IS в том же направлении сдвигается и кривая yD (P); расстояние ее сдвига и изменение ее наклона зависят от того, на каком участке кривой LM находятся равновесные сочетания i, y. В случае смещения кривой LM вследствие изменения номинального предложения денег или реального спроса на них (но не вследствие изменения уровня цен) кривая yD (P) тоже сдвигается в том же направлении.

Алгебраический вид функции совокупного спроса выводится путем подстановки значения ставки процента, определенного из уравнения кривой LM, в уравнение линии IS.

МАЭ. №17. Неоклассическая теория занятости.

Классическая концепция основывается на предположении, что рынок благ и рынок факторов производства развиваются в условиях совершенной конкуренции.

Классическая функция спроса на труд: Фирма, стремящаяся максимизировать прибыль, находится в состоянии равновесия при условии, что ценность предельного продукта труда равна номинальной ставке заработной платы, что формально можно выразить:

P *ə y /ə n = W => ə y /ə n = W / P =>ŵ, где W — номинальная ставка заработной платы; ŵ — реальная ставка заработной платы. При падении ставки w для получения максимальной прибыли потребуется больше труда и, наоборот. Отсюда,спрос на труд представляется функцией Nd = Nd (ŵ), которая является убывающей. В коротком периоде спрос на труд зависит от реальной ставки з/п — чем ниже ставка, тем выше спрос на труд. Вдлит. периоде кол-во труда меняется в завис-ти от изменений, связанных с техническим прогрессом и увеличением объема применяемого капитала.

Классическая функция предложения труда: Функция предложения труда в макроэк-ке явл-ся поведенческой функцией. Она рассматривается как агрегированная функция предложения труда отдельных работников. Труд предлагает только домохозяйство. Классики считают, что рациональное поведение индивидов предполагает, что он ориентируется не на номинальную, а на реальную заработную плату. Пока реальная заработная плата увеличивается, растет предложение труда. Отсюда,функция предложения есть возрастающая функция от реальной заработной платы(рис.1).

Функция предложения труда: Ns =Ns (ŵ). Т. о., спрос и предложение на труд определяются одной и той же переменной - реальной ставкой заработной платы (ŵ), но характер зависимости спроса и предложения разнонаправлен.

Равновесие на рынке труда в классической концепции: Равновесие достигается тогда, когда количество запрашиваемого труда равно количеству предлагаемого труда (Nd = Ns). Согласно классической теории равновесие на рынке труда совпадает с полной занятостью, это означает, что каждый желающий продать опр-ое количество труда по сложившейся в данный момент ставке з/п может осуществить свое решение (рис.2).

Дата добавления: 2015-09-02; просмотров: 99 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Реальная покупательнаяспособность денег, наход-ся в обращении (номинальная денежная масса, делимая на уровень цен), выраж-ся величиной реальных кассовых остатков. 2 страница | | | Реальная покупательнаяспособность денег, наход-ся в обращении (номинальная денежная масса, делимая на уровень цен), выраж-ся величиной реальных кассовых остатков. 4 страница |