|

Читайте также: |

Для измерения номинальной денежной массы используются различные денежные агрегаты, отличающиеся по степени ликвидности (М0 - наличность; М1 = М0 + вклады до востребования, дорожные чеки, прочие чековые депозиты; М2 = М1 + нечековые сберегательные депозиты, мелкие срочные вклады; М3 = М2 + срочные вклады, срочные соглашения об обратном выкупе, депозитные сертификаты; L = М3 + банковские сертификаты, казначейские сберегательные облигации, краткосрочные государственные обязательства, коммерческие бумаги).

В макроэк-ке исп-ся агрегаты М1 и М2. Кроме вышеуказанных агрегатов существует показатель «квазиденьги» (QM=М2-М1), т.е. сберегательные и срочные депозиты. Квазиденьги - неденежные ликвидные активы, включающие в себя долги и обязательства некоторых частных и гос-ых финансовых учреждений и гос-го казначейства. Это м/б срочные вклады в банках, вклады и паи в сберегательных и ссудных учреждениях, страховые договоры, краткосрочные ц/бумаги.

Альтернативной стоимостью денег является номинальная ставка процента, которая назначается банком по кредитным операциям.

Для агрегатов М0 и М1 исчисляется доход, который не получит держатель денег, предпочитая ликвидные активы менее активным. Этот недополученный доход может быть представлен: i=r+Пе, где i - номинальная ставка процента, г -реальная ставка процента, Пе - ожидаемый темп инфляции. Реальная ставка % отражает темп прироста покупательной способности одной ед-цы денежной суммы, предоставленной в кредит.

В эк. теории сущ-ет положение, согласно которому изменение кол-ва денег, находящихся в обращении, влияет лишь на абсолютный уровень цен, оставляя неизменным объем производства, что получило название «нейтральность денег». Понятие нейтральности денег предполагает, что одноразовое изменение кол-ва денег в обращении не окажет воздействия на равновесный уровень реального объема произв-ва на долгосрочных временных интервалах. Сторонники неоклассической школы выдвигают предположение о том, что изменения в денежно-кредитной политике не приводят к каким-либо изменениям в эк. системе даже в краткосрочном периоде при условии, что экономические объекты ожидают предполагаемые изменения.

Данное предположение получило название «супернейтральности денег».

Пропорции, складывающиеся в денежном секторе, отражают зависимости между следующими эк. категориями: денежная масса, денежная база, денежный, депозитный, кредитный мультипликаторы.

Денежная база (Н) - сумма находящихся в обращении наличных денег (МН) и банковских резервов (обязательных; MR, представляющих часть депозитов коммерческих банков, содержащихся в форме кассовой наличности или депозитов в Центральном банке; избыточных UR, отражающих сумму, на которую фактические резервы коммерческих банков превышают сумму их обязательных резервов). Отсюда, денежная база (Н) равна МН + MR + UR.

Денежная масса (М) - сумма находящихся в обращении наличных денег (МН) и банковских депозитов (Д).

Эк. субъекты распределяют в опр-ой пропорции свои денежные ресурсы между наличностью и депозитами. Данную пропорцию отражает коэффициент депонирований денежной наличности в= МН/Д, который в

свою очередь явл-ся составляющим компонентом депозитного мультипликатора, выраженного следующей формулой: md=1/b+rr+fr, где md - депозитный мультипликатор; rr - коэффициент обязательного резервирования; fr – доля избыточных резервов.

Депозитный мультипликатор показывает максимальные возможности расширения депозитов коммерческих банков при увеличении денежной базы на единицу. Пропорции и зависимости между объемом денежной массы, денежной базы, коэффициента депонирования и норм резервирования отражены в показателе денежный мультипликатор, который характеризует величину прироста денежной массы, обусловленную увеличением денежной базы на единицу:

M=[(1+b)/(b+rr+fr)]H. Согласно представленной формуле величина денежной массы находится в прямой зависимости от величины денежной базы и обратной зависимости от коэффициента депонирования и нормы резерва.

МАЭ. №4. Оптимизация межвременного выбора потребителей при экзогенном и эндогенном доходе.

Ирвинг Фишер впервые поставил вопрос о возможности оптимизации потребительского выбора путем сопоставления потребления в настоящем и будущем. При этом в модели исследуются те ограничения, с которыми сталкивается потребитель, делая выбор между потреблением и сбережением в различные периоды времени (межвременный выбор). Уравнение межвременного бюджетного ограничения потребителя, показывающее все возможные сочетания потребления в первом и во втором периодах при данных величинах дохода за весь период жизнедеятельности эк. субъекта:

Все потребители стремятся максимизировать функцию полезности двух благ: потребление в первом периоде (C1) и во втором (С2).

В первом периоде потребитель потребляет (C1) и делает сбережения (S1):

y1 = C1 + S1 => C1 = y1 – S1; S1 = y1 – C1

Во втором периоде только потребление (C2), включающее доход второго периода плюс накопленные сбережения с процентами: C2 = y2 + S1(1 + r), где r - реальная ставка процента; C2 = y2 + (1 + r)(y1 – C1), C1(1 + r) + C2 = y1(1 + r) + y2

В итоге получаем:

Предпочтение потребителей между настоящим и будущим потреблением описывается семейством кривых безразличия, каждая из которых иллюстрирует равный уровень полезности для потребления разных наборов потребления сегодня и в будущем, при этом, стремясь максимизировать полезность, эк. субъект пытается достичь наиболее высокой кривой безразличия. Однако стремления субъектов наталкиваются на межвременные бюджетные ограничения.

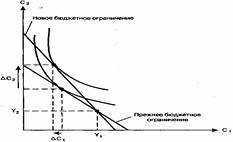

Oптимaльнoe coчeтaниe пoтpeблeния 1-го и 2-го пepиoдoв дocтигaeтcя в тoчкe O, гдe нaивыcшaя кpивaя бeзpaзличия, кoтopoй мoжeт дocтичь пoтpeбитeль, являeтcя кacaтeльнoй к линии бюджeтнoгo oгpaничeния (pиc. 6.3).

Вопрос о функции потребления и сбережения определяется двумя моментами: 1) влиянием роста дохода; 2) изменением процентной ставки.

(1) а) по мере роста дохода линия бюджетных ограничений сдвигается вправо и «достигает» кривой безразличия с более высоким уровнем потребления; б) если потребитель в двух периодах использует нормальные блага, то в результате роста дохода будет наблюдаться прирост потребления и в первом, и во втором периодах; в) потребление будет опр-ся текущей стоимостью дохода в данном периоде и дисконтированной стоимостью дохода будущего периода:

Согласно модели И.Фишера потребление зависит не только от текущего дохода, но и от того количества доходов, которое потребитель рассчитывает получить в теч-е всей своей жизни.

(2) Эк. анализ И. Фишера показал, что значения изменения процентной ставки неоднозначно влияют на поведение кредиторов и заемщиков. Изменение процентной ставки оказывает влияние на изменение и потребления, и сбережения. Иногда полагают, что рост процентной ставки всегда приводит к росту сбережений. Однако это не всегда так, ибо поведение потребителя во многом опр-ся тем, какую роль он сейчас играет, заемщика или кредитора. Pocт пpoцeнтнoй cтaвки пpивoдит к пoвopoтy линии бюджeтнoгo oгpaничeния вoкpyг тoчки c кoopдинaтaми

Кроме этого необходимо учитывать действия эффекта замены и эффекта дохода.

Содержание эффекта замены состоит в том, что рост процентной ставки делает потребление во втором периоде более дешевым благом по сравнению с первым периодом, т.е. уменьшение потребления в первом периоде (C1) увеличивает сбережения в этом периоде (S1): - ∆С1 = ∆S1. Это приводит к повышению потребления во втором периоде С2 на величину, равную r ∆S1. Другими словами, уменьшение потребления на 1 единицу в первом периоде C1 приводит к росту потребл-я вo 2-м (С2) на величину, >1. Итак, эффект замены действует в строну # С2 во II периоде и $ C1 в I периоде, что приводит к # S1 в I периоде. Эффект дохода отражается в изменении потребления и в первом, и во втором периодах, которые связаны с переходом к новой кривой безразличия, показывающей более высокий уровень потребления. Однако данный эффект по-разному влияет на состояние эк. субъектов, находящихся в роли кредиторов и заемщиков. Для кредитора эффект дохода, будучи величиной положительной, увелич-т потребление и C1 и С2. Для заемщиков отрицат-й эффект дохода сокращает потребл-е в обоих периодах. При этом сбережения кредиторов (S1)снижаются, а сбережения заемщиков (S) увелич-ся. Итак, на агрегированном уровне эффект дохода заемщиков и кредиторов нейтрализуется. Функция потребления И. Фишера отражает зависимость потребительских расходов от текущей (дисконтированной) стоимости совокупного дохода за все периоды жизнедеятельности:

МАЭ. №5. Сравнительный анализ моделей потребительского выбора при экзогенном доходе.

В соответствии с концепцией экзогенного дохода эк. субъекты формируют свое потребление в завис-ти от размеров полученного ими располагаемого дохода (yv), т.е. дохода с учетом выплаты трансфертных платежей (TR) и уплаты налогов в соответствии с установленной налоговой ставкой (ty), и что изменение процентной ставки не оказывает решающее воздействие на потребительские расходы. На данное обстоятельство впервые обратил внимание Кейнс.

Основные постулаты кейнсианской теории потребления:

- с ростом дохода экономические субъекты увеличивают свое потребление, но не в той пропорции, в какой растет доход. Пропорция распределения дохода на потребление и сбережения определяется предельной склонностью к потреблению (Сy);

- изменение дохода в коротком периоде, как правило, не сказывается на потребительских расходах. В длительном периоде по мере роста дохода доля, идущая на потребление, сокращается, средняя склонность к потреблению будет падать;

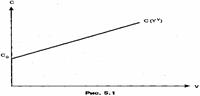

- зависимость между ростом доходов и изменением потребительских расходов отражает функция потребления: С = С0 + Cyyv, где С0 - величина автономного потребления, независимого от текущего дохода. При этом функция сбережения примет вид: S = - С0 + Syyv, где Sy -предельная склонность к сбережению.

Ha pиc. 5.1 изoбpaжeнa кeйнcиaнcкaя фyнкция пoтpeблe-ния, кoтopaя пoднимaeтcя нa нeкoтopyю вeличинy aвтoнoм-нoгo пoтpeблeния нaд ocью aбcциcc.

Впоследствии кейнсианская концепция была уточнена. Саймон Кузнец, проанализировав значительный массив данных, пришел к заключению, что по мере роста дохода средняя склонность к потреблению не понижается, а остается постоянной. Исследование показало, что существуют две функции потребления: краткосрочная, которая отвечает постулатам Кейнса, и долгосрочная, характеризующаяся постоянным значением средней склонности к потреблению.

Разгадка этих противоречий потребления представлена в моделях М. Фридмена и Ф. Модильяни. В основе теории жизненного цикла Модильяни лежит идея рационального планирования поведения индивида в отношении потребления и сбережения на долгосрочный период с учетом возможно лучшего распределения потребления на весь период жизни. Согласно теории жизненного цикла: а) доход, получаемый потребителем, колеблется на протяжении всей жизни на одном уровне; б) возможные колебания осуществляются в определенных пропорциях; в) сбережения перераспределяют доход и регулируют уровень потребления; г) расходы на потребление формируются за счет первоначального богатства и трудового дохода, полученного за весь период экономической активности индивида. При равномерном распределении дохода по годам потребление будет представлено следующим образом:

где Б - накопленное богатство; у - получаемый доход; R - число рабочих лет; Д - продолжительность жизни.

Функция потребления принимает вид: С = αБ + βу, где α - предельная склонность к потреблению по накопительному богатству, β - предельная склонность к потреблению по доходу. Определив среднюю склонность к потреблению как:

отметим, что для краткосрочного периода характерно снижение средней склонности к потреблению при росте дохода, а в долгосрочном периоде отношение богатства к доходу имеет постоянное значение, а, следовательно, и средняя склонность к потреблению будет неизменна. Данная трактовка разрешает противоречия потребления согласно которому средняя склонность к потреблению падает с ростом дохода. Этот процесс характерен для краткосрочного периода, в долгосрочном - потребительские доходы поддерживаются относительно стабильными, несмотря на колебания текущего дохода.

Теория постоянного (перманентного) дохода в качестве ключевых вопросов исследует причины, мотивы формирования ожиданий потребителей относительно их будущих доходов, анализирует факторы, определяющие временные и постоянные изменения доходов эк. субъектов, и их влияние на потребительское поведение. Под постоянным доходом понимают доход, который сохранится в будущем при данном текущем уровне богатства и дохода сегодня и ожидаемого в будущем, т.е. средневзвешенная величина ожидаемых доходов за весь период жизни потребителя. При этом потребители стремятся в течение всей жизни поддержать постоянный уровень потребления, занимая в долг и делая сбережения в зависимости от ситуации и размера дохода. Согласно данной концепции функция потребления принимает следующий вид: С = Сурур, где Сур - предельная склонность к потреблению по перманентному доходу, ур -номинальный перманентный доход, который равен:

где yd - текущий доход в году d, a d -количество лет жизни.

МАЭ. №6. Концептуальные подходы к формированию функций автономных и индуцированных инвестиций.

Инвестиции – денежные средства, в том числе ценные бумаги, информация, работы и услуги, иное имущество, иные права, вложенные инвестором в объекты инвестиционной деятельности в целях получения прибыли. Классификация:

1. Относительно объекта приложения: инвестиции в имущество (в оборудование, здание), финансовые инвестиции (приобретение цен. бум.), нематериальные инв-ции (в подготовку кадров, исследования, рекламу). Также все инвестиции относительно объекта приложения можно разделить на портфельные (- вложения в ценные бумаги с целью последующей игры на изменение курса и получение дивиденда, а также участия в управлении хозяйствующим субъектом) и реальные (- вложения частной фирмы или гос-ва в произв-во к.-л. продукции). Реальные делятся на инвестиции в основной и оборотный (в товарно-материальные запасы) капитал, а также на внешние и внутренние (в собственные факторы произв-ва). К реальным инвестициям имеет смысл отнести также понятия валовые и чистые инвестиции. Собственно чистые инвестиции это валовые инвестиции за вычетом издержек на возмещение основного капитала.

2. По характеру исп-ия: первичные (осущ-ся при покупке п/п-ия), на расширение, на замену (н-р, оборуд-я), реинвестиции ( исп-ие свободных доходов, полученных в рез-те реализации инвестиц-го проекта, путем направления их на приобретение или заготовление новых средств произв-ва с целью поддержания состава основных фондов п/п-я), на рационализацию (на модернизацию технологий, оборуд-я), на изменение программы выпуска продукции, брутто-инвестиции (первичные+реинвестиции), рисковые инвестиции/венчурный капитал (в форме выпуска новых акций, производимые в новых сферах деятельности, связанных с большим риском).

3. По фактору времени: краткосрочные и долгосрочные.

4. Автономные – инвестиции, не связанные с ростом совокуп. спроса (нац. дох.), а осуществл-е предпринимателями с целью улучшить свое положение на рынке. Индуцированные – инвестиции, которые вызываются устойчивым ростом совокуп. спроса.

В макроэк. теории сущ-ют несколько концепций принятия инвестиц-х реш-ий, касающихся автономных инвестиций:

Согласно неоклассической теории фирма в усл-ях совершен. конкуренции и состоянии равновесия доводит объем капитала до такой величины, когда предельный продукт капитала (МРК) будет равен реальным издержкам по использованию капитала. Исходя из данных посылок, выд-ся две группы фирм:

1) фирмы, выпускающие продукцию и берущие капитал в аренду;

2) фирмы, владеющие капиталом и сдающие его в аренду.

Фирм, берущих капитал в аренду, будет интересовать: а)арендная плата по использованию капитала (R); б) продажная цена выпускаемой продукции (Рт), в) реальные издержки (RC) по пользованию арендой RC = R/PT

Поскольку результат от использования доп. ед-цы капитала выраж-ся в предел. продукте капитала, то фирма при принятии решений о расширении произв-ва и максимизации прибыли сравнивает МРК и RC. Арендуемый капитал увеличивается, если МРК > RC и прекращается инвестирование при МРК < RC.

Для собственника капитала арендная плата (R) есть доход. Собственники капитала сравнивают свой доход (R) с издержками по владению (СI), которые в свою очередь равны: СI = dPK + iPK - ∆PeK, где d - норма амортизации; РK - цена приобретения единицы капитала; dPK - потери в результате износа оборудования; i - номинальная ставка процента; iРк -альтернативные издержки, связанные с отвлечением денежной суммы (Рк) на приобретение капитала, т.е. недополученный доход по процентной ставке (или издержки по процентам); ∆PeK -ожидаемое изменение цены капитала. Проделав несложные преобразования, получим: СI/ РK =d+r

Разница между предельным продуктом капитала (МРК) и издержками по владению капиталом является для владельцев капитала стимулами для осуществления инвестиций, т.е. [МРК – (r+d)] > 0

В данном случае функцию автономных инвестиций можно представить: Ia =β [ МРК -(r + d)], где β коэффициент, характеризующий чувствительность предпринимателей к инвестиционным стимулам.

Другой теорией принятия инвестиционных решений является теория предельной эффективности капитала, которая относится к кейнсианской школе. Кейнс вводит в эк. теорию две гипотезы:

а) инвестиционный спрос не тождественен спросу на капитал;

б) инвестиционный спрос определяется стимулами для инвестирования.

В соотв-ии с вышеизложенным, форм-ие автономных инвестиций определяется 2-мя основными показателями: 1) предельной эффективностью капитала; 2) ставкой процента.

Под предельной эффективностью капитала понимается та норма дисконтирования, при которой ожидаемая доходность от инвестиционных вложений будет равна восстановительной стоимости капитала. Данное утверждение представлено в следующем виде:

где КСВ - стоимость воспроизводства; П1, П2 +...+ ПТ - доходы в соответствующем году; r - норма дисконта. Предельная эффективность капитала будет отражать ту норму дисконта (r*), при которой неравенство превращается в равенство. Для принятия решений об инвестировании предприниматель сравнивает предельную эффективность капитала со сложившейся на рынке процентной ставкой. Результат сравнения служит руководством к принятию решений 1) если ставка процента (i) больше предельной эффективности капитала (r*), то предпринимателю целесообразно продавать производственные мощности (отрицательные инвестиции); 2) если i < r*, то фирме выгодно делать инвестиции.

Разрыв между предельной эффективностью капитала и процентной ставкой образует стимулы к инвестированию. При этом функция инвестиций представлена: Iа = α (r* - r), где α - коэффициент чувствительности предпринимателей к инвестиционным стимулам.

Специфика данной функции состоит в том, что она: 1) малоэластичная по ставке процента, поскольку в определенных интервалах, несмотря на наличие стимулов к инвестированию, фирмы не стремятся увеличивать объем инвестиций, т.к. ставка процента недостаточно упала, чтобы был экономически выгодным переход к следующему по рангу проекту; 2) неустойчива, что объясняется тем, что предельная эффективность капитала есть субъективный показатель, отражающий оценки фирм в отношении будущей доходности инвестиций.

Индуцированные инвестиции: Принимая решения об инвестировании, фирмы определяют, какой объем выпуска может быть произведен на основе имеющихся ресурсов и какая производственная функция наиболее оптимально будет отражать зависимость между вложенным капиталом и ожидаемым объемом выпуска. Варианты принятия решений фирмами зависят:

1) от первоначального запаса капитала; 2) определения его оптимального размера.

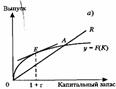

В случае полного отсутствия запаса капитала фирма оказывается перед выбором: а) инвестировать имеющиеся ресурсы в производственное оборудование и завтра осуществить выпуск продукции [F(K)] или б) одолжить (положить в банк) ресурсы и завтра получить доход К (1 + r). Данная ситуация представлена на графике.

Оптимизация инвестирования при отсутствии запаса капитала

1. ОR — альтернативная стоимость инвестиций.

2. ОF (К) — производственная функция.

3. На участке ОA ценность выпуска превышает затраты, технология производительна, инвестиции имеют смысл.

4. (·) A — критическая точка, прибыль равна нулю.

5. Если процентная ставка растет (r #), то угол наклона ОR меняется (см. ОR′ ), область производительных инвестиций сокращается.

Отдача от инвестирования капитала:

Отд.=F (К)/(1+r)-К, где Отд. — отдача от инвестирования; F(К)/1 + r — настоящая ценность завтрашнего выпуска; К — сегодняшние инвестиции.

В случае наличия первоначального запаса запас капитала в будущем может отличаться от накопленного запаса на: 1) величину вновь инвестированного капитала (I);

2) долю амортизационных отчислений (d). Формально данная зависимость может быть представлена: K2 = K1 + I - dK1, где: K2 –Новый запас, K1 -Старый запас, I - Валовые инвестиции, dK1 - Амортизац. отчисления. Отсюда: К2 = (1 –d)K1 + I.

Оптимальным объемом капитала (K*) является объем, при кот-м max-ся прибыль в условиях, когда предельный продукт капитала (МРК) равен предельным затратам.

При этом предельный продукт капитала представляет собой прирост выпуска при использовании в производстве дополнительной единицы капитала и задается наклоном производственной функции: МРК=DY / DK.

Величина выпуска, который м. б. произведен, описывается производственной функцией у = F(К). Если инвестир-е осуществляется за счет рес-в, которые могли бы быть вложены в приобретение финансовых активов, то альтернативные затраты будут равны (1 + r). Если инвесторы используют займы, то предельные затраты инвестирования также будут равны (1 + r). Графически изложенные постулаты представлены на рис.

(•) Е определяет равновесное состояние. МРК =1 + r

Оптимальный запас капитала (K*) будет равен такой величине, при которой расстояние между кривыми F(К) и ОR будет наибольшим.

Разница между величинами фактического запаса (К) и оптимального (K*) создает стимулы к инвестированию, при равенстве К = К* фирма не будет осущ-лять инвестиций.

Зависимость между инвестициями (I), фактическим (К) и оптимальным (K*) запасами выражается в следующем виде: /=l(K*-K ), где l — гибкий акселератор.

Показатель l — коэффициент чувствительности предпринимательской деятельности по поводу стремления к ликвидации разницы между желаемыми и действительными величинами капитала в каждый период времени. Этот показатель характеризует скорость корректировки капитала до величины оптимального уровня.

При достижении оптимального запаса капитала инвестиции в соответствии с принципом акселератора должны изменяться в той же пропорции, что и объем выпуска.

Если рассматривать развитие данных процессов в динамике, получим: I инд .= b (yt – yt-1)

Дата добавления: 2015-09-02; просмотров: 73 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| ENARCO – инновационная компания | | | Реальная покупательнаяспособность денег, наход-ся в обращении (номинальная денежная масса, делимая на уровень цен), выраж-ся величиной реальных кассовых остатков. 2 страница |