Читайте также:

|

| Наименование показателя | 2011 год | 2012 год | 2013 год | Прогнозный период | Постпрогнозный период | ||||

| 2014 год | 2015 год | 2016 год | 2017 год | 2018 год | |||||

| Выручка от реализации, млн. руб. | 318 594 | 344 563 | 363 531 | 388 353 | 414 870 | 443 198 | 473 460 | 505 788 | |

| Себестоимость продукции, млн. руб. | 198 333 | 207 395 | 228 539 | 237 756 | 253 990 | 271 333 | 289 860 | 309 651 | |

| Коммерческие расходы, млн. руб. | 24 485 | 36 084 | 37 252 | 35 258 | 37 666 | 40 237 | 42 985 | 45 920 | |

| Управленческие расходы, млн. руб. | |||||||||

| Прочие доходы, млн. руб. | 11 171 | 11 431 | 29 834 | 13 251 | 14 155 | 15 122 | 16 154 | 17 257 | |

| Прочие расходы, млн. руб. | 31 798 | 26 522 | 44 087 | 34 326 | 36 670 | 39 174 | 41 849 | 44 706 | |

| Сумма налога на прибыль, млн. руб. | 20 253 | 20 226 | 19 635 | 23 742 | 25 363 | 27 095 | 28 945 | 30 922 | |

| Чистая прибыль, млн. руб. | 54 821 | 65 707 | 63 850 | 70 442 | 75 251 | 80 389 | 85 879 | 91 742 | |

| Амортизация основных средств, млн. руб. | 14 323 | 16 909 | 21 125 | 25 666 | 31 182 | 37 885 | 46 029 | 55 923 | |

| Чистый оборотный капитал млн. руб. | 265 334 | 248 130 | 232 874 | 253 185 | 255 726 | 255 423 | 249 478 | 235 001 | |

| Внеоборотные активы млн. руб. | 161 116 | 196 070 | 231 911 | 278 264 | 333 881 | 400 615 | 480 687 | 576 763 | |

| Долгосрочная задолженность млн. руб. | 96 229 | 71 332 | 44 430 | 50 032 | 44 341 | 42 500 | 43 695 | 47 449 | |

| ЧДП, млн. руб. | 75 469 | 78 658 | 168 372 | 158 901 | 182 864 | 207 230 | 233 018 | ||

| Стоимость предприятия по модели Гордона | 1 843 770 | ||||||||

| Коэффициент дисконтирования | 0,862 | 0,744 | 0,641 | 0,553 | 0,477 | ||||

| Приведенная величина ЧДП, млн. руб. | 145 199 | 118 171 | 117 274 | 114 609 | 111 135 | 1 590 005 | |||

| Итого стоимость ОАО «Татнефть» млн. руб. | 2 196 392 |

Таким образом, из представленного расчета видно, что увеличение стоимости ОАО «Татнефть» на 598 685 млн. рублей произошло в результате применения мероприятий по финансированию части приобретаемых внеоборотных активов за счет заемного капитала и составила 2 196 382 млн. рублей против 1 597 707 млн. рублей.

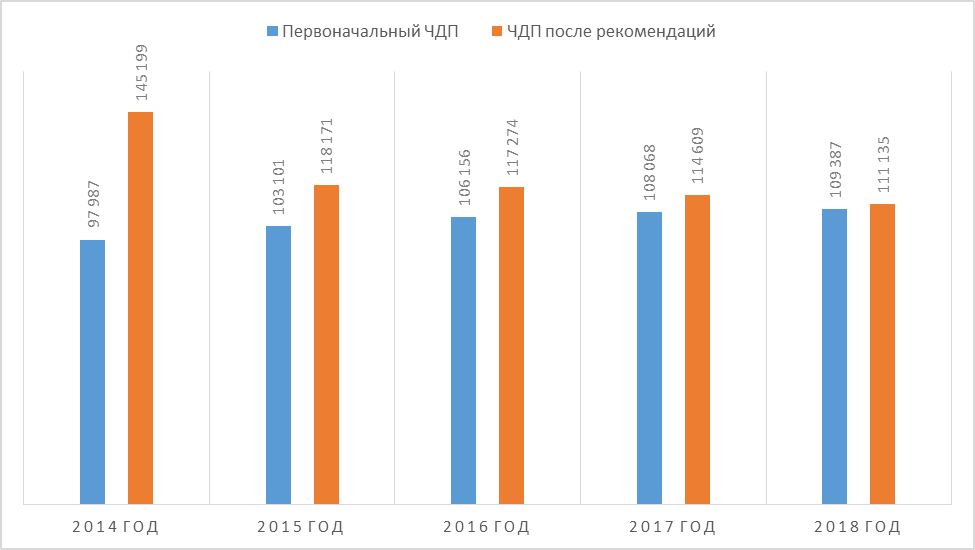

На рисунке 8 представим сравнение прогнозного дисконтированного ЧДП по рассмотренным прогнозам стоимости ОАО «Татнефть».

Рисунок 8. Сравнение ЧДП ОАО «Татнефть»

Данный рисунок наглядно демонстрирует эффективность предложенных мероприятий – ЧДП после проведения мероприятий на всем протяжении прогнозного периода находится на более высоком уровне, нежели при первоначальном расчете.

Следовательно, предлагаемые мероприятия позволяют достигнуть основной своей цели - увеличения стоимости ОАО «Татнефть» в долгосрочной перспективе.

Заключение

В первой главе мы рассмотрели общие теоритические понятия, а также разобрали отдельно предприятие и бизнес как объект оценки, применяемые оценщиком методы доходного, сравнительного и затратного подходов к оценке стоимости предприятия (бизнеса),цели и задачи оценки стоимости предприятия (бизнеса).

Рассмотрев во второй главе содержание концепции управления стоимостью предприятия, можно говорить о том, что под управлением стоимостью предприятия понимается целесообразная деятельность (на всех уровнях управления), направленная на процесс максимизации стоимости предприятия, в современных и перспективных условиях, через систему взаимосвязанных показателей, ее формирующих.

При этом, формирование механизма управления стоимостью предприятия позволит повысить рыночную стоимость компании, сделать бизнес более привлекательны м для инвесторов. Для этого особенно необходимо постоянно оценивать состояние фирмы, анализировать факторы и показатели ее стоимости, а также в перспективе обеспечить интеграцию разрабатываемой системы с системой бюджетирования, управленческого и финансового учета.

Современный мир диктует новые условия работы компаний. Выживают и развиваются сильнейшие компании, которые используют ключевые решения VBM системы (Value based management).

Задача VBM системы состоит в создании базы данных, сочетающей качественные и количественные показатели, на основе которых строится система сбалансированных показателей для наглядного представления последствий принимаемых решений и их влияния на стоимость компании.

Цель VBM системы, во-первых, рассчитать степень риска изменения стоимости компании, которому может быть подвержена компания при принятии тех или иных управленческих решений, во- вторых, определить стоимость инструментов, которые позволили бы сократить степень влияния возможного риска на стоимость компании до разумных пределов.

На основании проведенного в 3 главе анализа собственного капитала предприятия можно сделать следующие выводы:

На основании проведенного предварительного обзора баланса ОАО «Татнефть» за 2013 год, можно сделать вывод о некотором ухудшении работы предприятия, выразившемся в снижении прибыли относительно прошлого года на 2,8%.

С финансовой точки зрения структура оборотных средств не изменилась по сравнению с предыдущим годом, однако произошло сокращение удельного веса оборотных активов в структуре активов в пользу внеоборотных активов. Также можно отметить сокращение объема краткосрочных финансовых вложений, которыми возможно было оплачено наращение внеоборотных активов.

Некоторое изменение структуры заемных средств произошло в 2013 году – объем долгосрочных кредитов сократился примерно на 30 000 млн. рублей, также произошло увеличение доли кредиторской задолженности в итоге баланса предприятия на 1,7% до12,6%.

На предприятии ускоряется оборачиваемость собственного капитала и замедляется оборачиваемость кредиторской задолженности. Положительным фактом являются ускорение оборачиваемости дебиторской задолженности в отчетном периоде на 8 дней.

Между тем, некоторые показатели рентабельности (кроме рентабельности основной деятельности и рентабельности продукции) сократились, так как произошло опережающее выручку увеличение себестоимости и сокращение прибыли.

Проведенное исследование стоимости компании наглядно демонстрирует необходимость применения нескольких методов оценки одновременно.

Так, среднее значение из конечных стоимостей собственного капитала, рассчитанных всеми приведенными методами составила 354 994 млн. рублей, при том, что разброс показателей при оценке составил от 250 719 млн. рублей (расчет методом дисконтированного денежного потока) до 475 000 млн. рублей (рыночная капитализация за 2012 год).

Следовательно, если воспользоваться одним из методов и проигнорировать другие, то итоговая стоимость собственного капитала могла быть либо необоснованно завышена или занижена, что отрицательно бы сказалось на основанных на такой оценке планах компании.

Недооценка стоимости может привести к тому, что собственники предприятия, в случае его продажи, потеряют часть стоимости, которую могли-бы сохранить при правильной оценке.

Переоценка стоимости собственного капитала может привести к тому, что предприятие, решив увеличить свою задолженность, в результате не сможет выполнить своих обязательств.

В связи с изложенным, правильная оценка собственного капитала является залогом правильных финансовых решений руководства компании, а также инвесторов, желающих либо приобрести, либо вложить свои средства в данное предприятие.

Дата добавления: 2015-09-05; просмотров: 101 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Скорректированный прогноз объемов собственных оборотных средств ОАО «Татнефть». | | | Список использованных источников |