Читайте также:

|

Банковские кредиты, предоставляемые предприятиям всех отраслей хозяйства (т.е. хозяйствующим субъектам), в зависимости от сферы функционирования могут иметь два вида: кредиты, участвующие в расширенном воспроизводстве основных фондов, и кредиты, участвующие в формировании оборотных активов. Как правило, кредит формирующие оборотные фонды являются краткосрочными, т. е. предоставляемыми на срок до одного года, а ссуды, участвующие в расширенном воспроизводстве основных фондов, относятся к среднесрочным (от одного до трех лет) и долгосрочным (свыше трех лет).

Объектами краткосрочного кредитования выступают затраты на выплату заработной платы, на оплату таможенных платежей, налогов и сборов, на закупку сырья, материалов, комплектующих изделий, различного рода услуг, выполненных работ, на пополнение оборотных средств, на завершение расчетов. Основными способами предоставления краткосрочных кредитов являются овердрафты, разовые кредиты.

Овердрафт - это особая форма краткосрочного кредита, при которой банк осуществляет кредитование расчетного счета клиента. Под кредитованием счета, согласно ст. 850 ГК РФ, понимается осуществление банком платежей со счета, несмотря на отсутствие на нем денежных средств. Кредитование счета клиента может осуществляться только в том случае, если оно предусмотрено в договоре банковского счета. Дополнительно к договору банковского счета многие коммерческие банки заключают специальное кредитное соглашение (или кредитный договор), где прописывают основные условия предоставления и погашения такого кредита. Овердрафт следует рассматривать как льготную форму кредитования, т. е. данный кредит, как правило, предоставляется достаточно устойчивым в финансовом отношении заемщикам при временном недостатке или кратковременном отсутствии у них на счетах средств для совершения платежей и предоставляться соответственно на непродолжительный срок, учитывая характер потребности в заемных средствах.

При кредитовании банком расчетного счета клиента устанавливается лимит (т. е. максимальная сумма, на которую могут быть проведены операции по счету сверх остатка средств на нем) и срок, в течении которого должны быть погашены возникшие кредитные обязательства клиента перед банком. При этом следует различать общий срок кредитования по овердрафту и срок каждого кредита в рамках общего срока действия договора (соглашения) об овердрафте с клиентом.

Погашаются предоставленные кредиты по овердрафту ежедневно путем списания средств с расчетного (текущего) счета клиента-заемщика в безакцептном порядке в пределах свободного остатка средств на счете клиента на конец операционного дня.

Разовые кредиты - это целевые кредиты, которые предоставляются заемщикам от случая к случаю на удовлетворение различных их потребностей. При этом каждая ссуда оформляется индивидуальным кредитным договором с указанием цели и суммы кредита, срока его возврата, процентной ставки и обеспечения. Для решения вопроса о выдаче такого кредита заемщик должен каждый раз представлять необходимый пакет документов.

Выдача разовой ссуды всегда производится единовременно. Кредит выдается с простого ссудного счета, с зачислением суммы кредита на расчетный счет заемщика. Предприятие-заемщик может иметь в банке несколько простых ссудных счетов, если оно одновременно пользуется кредитом под несколько объектов кредитования, т.е. выданным на разные цели, в разное время, на разные сроки и под разные процентные ставки. Погашение разовых кредитов может производиться заемщиком как единовременно, разовым платежом по окончании установленного договором срока кредита, так и периодически, в согласованные с банком сроки, в соответствующей оговоренной сумме.

Краткосрочные кредиты могут предоставляться предприятиям и путем открытия им кредитных линий, которые, однако, находят более широкое применение при осуществлении банками среднесрочного и долгосрочного кредитования.

Открытая кредитная линия - это обязательство коммерческого банка предоставить заемщику ссуду в пределах заранее установленного ему на оговоренный срок лимита, который может быть использован им на основании кредитного договора по мере возникновения потребности в дополнительных средствах в пределах оговоренного срока без дополнительных переговоров с банком и каких-либо документальных оформлений. Открытая кредитная линия позволяет оплатить за счет кредита любые расчетно-денежные документы, предусмотренные в кредитном соглашении, заключаемом между клиентом и банком. Кредитная линия открывается на один год с правом пролонгации. По просьбе клиента и при наличии достаточных оснований лимит кредитной линии может пересматриваться.

В банковской практике различают возобновляемую и невозобновляемую кредитные линии.

Под возобновляемой кредитной линией понимается договор (соглашение) о предоставлении заемщику ссуды, в котором определяется максимальный размер единовременной задолженности клиента-заемщика по полученным кредитам (лимит задолженности) и предусматривается возможность ее полного или частичного погашения на протяжении срока действия договора (соглашения) с правом последующего докредитования клиента до установленного лимита. Возврат кредитов по договору о возобновляемой кредитной линии может быть предусмотрен на конкретную дату (в пределах общего срока договора), или "до востребования", или же "до востребования, но не ранее определенного срока".

Под невозобновляемой кредитной линией понимается договор, по которому предусмотрена выдача кредита несколькими суммами (траншами) в пределах общей суммы договора (лимита выдач) независимо от частичного погашения. По каждой отдельной выдаче кредита в счет открытой невознобновляемой кредитной линии (под лимит выдач) может устанавливаться свой конкретный срок погашения, но в пределах общего срока пользования кредитной линией. В договоре о кредитной линии может предусматриваться и такой порядок, чтобы сроки погашения всех траншей кредита приходились на срок окончания кредитного договора. Лимит выдач считается полностью использованным, если оборот суммарной выдачи кредитов по всем траншам равен сумме, предусмотренной в кредитном договоре (соглашении). В таком случае кредитная линия считается исчерпанной.

Вексельный кредит - это форма кредитования банком векселедержателя путем досрочной выплаты ему указанной в векселе суммы, за вычетом процентов за время с момента учета векселя до срока платежа по нему, а также суммы банковской комиссии. Свои права по векселю при этом векселедержатель передает банку посредством индоссамента.

Привлечение средств на векселя осуществляется на договорной основе.

В банке применяют два вида вексельных кредитов: учет векселей и предоставление кредита не в виде денежных средств, а в виде векселей банка-кредитора.

Учет - это покупка срочного денежного обязательства до наступления его срока за цену, определяемую суммой обязательств за минусом процента (дисконта), зависящего от времени до наступления срока обязательства. Он осуществляется путем совершения индоссамента на оборотной стороне векселя.

Предоставление векселей банка-кредитора производится заемщикам для расчетов этими векселями со своими контрагентами, которые затем представляют их в банк для учета.

Стоимость такого вексельного кредита зависит от выбранной схемы кредитования. Сейчас коммерческие банки применяют следующие схемы вексельного кредитования:

срок векселя приблизительно равен сроку кредита (дата предъявления векселя к платежу на один - два дня превышает дату погашения кредита), ставка по кредиту значительно ниже ставки по кредитам в денежной форме и состоит из маржи и затрат банка на отчисления по векселям в Фонд Обязательного Резервирования - 10-12% вексельной суммы;

срок векселя менее срока выданного кредита: устанавливается либо дискретная ставка (до срока погашения векселя ставка аналогична ставке по вексельному кредиту, после окончания вексельному и коммерческому кредитам);

срок векселя больше срока кредита: ставка устанавливается ниже обычной по вексельным кредитам и стремится к нулевой, поскольку у банка есть возможность "прокрутить" деньги, полученные от предприятия, с момента возврата кредита до момента погашения векселя.

Процесс вексельного кредитования не завершается этапом получения векселя как банковской гарантии оплаты определенной суммы в указанный срок. Возможно дальнейшее использование векселя в расчетах. Это особенно удобно при расчетах между предприятиями, входящими в один холдинг или финансово-промышленную группу, где уже сформировались "вексельные цепочки".

Существуют и другие преимущества данного вида кредита: согласованные кредитные ставки не изменяются в зависимости от экономической ситуации в стране; бурно развивающийся вексельный рынок предоставляет возможность продать вексель или учесть его в банке; получая вексельный кредит, вы имеете все преимущества вексельного обращения при расчетах со своими партнерами.

Вексельное кредитование предоставляется в формах:

разовый кредит;

кредитная линия с лимитом выдачи.

В договоре обязательно указывают цель дальнейшего использования приобретаемых векселей. В том же договоре можно указать, что на сумму кредита клиент приобретает несколько векселей (сумма номиналов равна сумме кредита). Тогда рассчитаться можно сразу по нескольким сделкам. Получив векселя, предприятие расплачивается с поставщиками и получает необходимые товары.

Срок вексельного кредита в большинстве банке ОАО "УРАЛСИБ" составляет 6 месяцев. Как и при обычном банковском кредите, выданном в денежной форме, договор по вексельному кредиту допускает продление (пролонгацию) сроков его действия.

При этом банк предъявляет следующие условия: с дать пролонгации по кредитному договору устанавливается процентная ставка не ниже соответствующей ставки предоставления кредитов в денежной форме; заемщик предоставляет банку дополнительное обеспечение по обязательствам, возникающим в связи с изменением процентной ставки и других изменений условий договора.

Вексельное кредитование - первый из возможных шагов в развитии совместных вексельных программ банков и крупных предприятий.

Далее банк может начать гарантирование оплаты (авалирование) векселей предприятия, а затем и вовсе стать плательщиком (домицилиатом) по векселям предприятия. В последнем случае банк выступает не только финансовым агентом компании, но и поддерживает ликвидность векселей компании на территории России.

Вексельное кредитование активно применяется в расчетах с местными бюджетами, когда векселя определенных банков, принимаются в счет налоговых платежей в местные бюджеты, а также при расчетах за газ, свет и пр.

Например, развита такая схема. Местный бюджет получает в коммерческом банке кредит векселями, которыми расплачивается по номиналу с фирмами-подрядчиками, строящими объекты для города. Далее фирмы-подрядчики оплачивают векселями собственные расходы, а их контрагенты получают возможность уплатить этими векселями налоги в местный бюджет. В банке при наступлении срока возврата кредита и срока погашения векселя производится зачет встречных требований с бюджетом. В итоге в качестве "живых денежных потоков" банк получает процентные платежи по кредиту.

Таким образом, предприятия получают несколько преимуществ от вексельного кредитования по сравнению с традиционным:

· компенсация временной нехватки оборотных средств;

· низкая ставка полученного кредита (2-4-кратная экономия на процентах);

· уменьшение неплатежей и взаимозачетов;

· отсутствие необходимости требовать от покупателей (при использовании в расчетах векселей крупных банков) предоплаты за поставку продукции.

· возможность реструктуризации юридическим лицом своей задолженности.

Кредиторы также выигрывают, т.к взамен сомнительных долгов они получают вполне определенные требования к банку. В обмен на эту уверенность в погашении долга предприятие может требовать от кредиторов различного вида уступок. Банк получает проценты за предоставленный кредит и в тоже время не сомневается в погашении этого кредита, поскольку он обеспечен.

Привлекательность вексельного кредитования для банков связана с тем, что им не нужно отвлекать денежные средства на длительный срок для предоставления такого кредита.

Акцептный кредит - это подтверждение плательщиком согласия на оплату по переводному векселю (тратте). Из содержания переводного векселя следует, что обстоятельства по нему для трассата (плательщика) возникают лишь с момента принятия (акцепта) им векселя. В противном случае он остается для векселя посторонним лицом. Исходя из этого получатели денег по векселю могут заблаговременно, до наступления срока платежа, выяснить отношение плательщика к оплате векселя. Эта цель достигается путем предъявления векселя трассату с предложением его акцептовать и, следовательно, принять на себя обязательство произвести платеж.

Вместе с тем предъявление векселя к акцепту не является обязательным условием для тех случаев, когда векселедержатель уверен в состоятельности трассата и трассанта. Предъявление векселя к акцепту может быть произведено во всякое время, начиная со дня его выдачи и кончая моментом наступления срока платежа. Конкретные условия должны быть оговорены и датированы в векселе векселедателем и индоссантами. Вексель может быть предъявлен к акцепту и акцептован даже после наступления срока платежа, и трассат отвечает по нему так, как если бы он принял вексель до срока. Чаще всего вексель предъявляется к акцепту банками по адресу плательщика, совпадающему, как правило, с местом жительства. Трассат (плательщик) не имеет права требовать оставления у себя векселя для акцепта. Плательщик может ограничить акцепт частью суммы. В остальной сумме вексель считается непринятым. Непринятым считается вексель в случаях: если по указанному адресу невозможно отыскать плательщика; несостоятельности плательщика; если в векселе указано "не акцептован", "не принят"; если надпись об акцепте зачеркнута.

Векселя, акцептованные банком (банковские акцепты), широко применяются во внешнеторговых операциях. Акцепт банком срочных тратт, выставляемых на него экспортером или импортером, рассматривается как одна из форм банковского кредитования внешней торговли (акцептный кредит).

В РФ о сложившемся рынке банковских акцептов говорить преждевременно, поскольку операции купли-продажи акцептованных иностранными банками тратт пока носят единичный характер, а операции с траттами, акцептованными российскими банками, практически отсутствуют.

Разновидностью краткосрочных кредитных операций являются факторинговые операции банков.

Факторинговые операции регулируются положениями гл. 43 "Финансирование под уступку денежного требования" ГК РФ. По договору финансирования под уступку денежного требования одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления товаров, выполнения работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование. Следовательно, предоставление денежных средств в форме предоплаты долговых требований является определяющим признаком факторинговой деятельности. Есть два вида факторинга - открытый и закрытый.

Открытый факторинг - это вид факторинга, при котором плательщик (должник) уведомлен о том, что поставщик (клиент) переуступил требование фактору-посреднику. Должник производит платеж непосредственно посреднику.

Закрытый, или конфиденциальный, факторинг является скрытым источником средств для кредитования продаж поставщика, поскольку покупатель вообще не осведомлен о переуступке требования фактору-посреднику. В данном случае должник ведет расчеты с самим поставщиком, который после получения платежа должен перечислить соответствующую его часть факторинговой компании для погашения кредита.

Правовой основой взаимоотношений фактора-посредника (банка) с клиентом является договор, определяющий: денежное требование - предмет уступки, вид факторинга, срок договора, наличие у фактора права регресса к клиенту, размер факторингового кредита и платы за его предоставление, обязательства посредника по оказанию клиенту дополнительных услуг, величину комиссионного вознаграждения посредника, право посредника на последующую уступку требования, другие права и обязанности сторон, гарантии выполнения принятых сторонами обязательств и материальную ответственность за их нарушение, порядок оформления документов и другие условия по усмотрению сторон.

Бобылева, 287

Какие виды кредитов обычно привлекаются для финансирования оборотного капитала?

Наиболее распространенными видами краткосрочного банковского кредита для финансирования текущей деятельности организации являются:

• система овердрафтов;

• кредитная линия;

• перманентный кредит;

• онкольный кредит;

• кредит под чрезвычайные нужды.

Овердрафтный кредит предполагает кредитование клиента банка в случае, если на его расчетном счете в результате текущих операций образовался отрицательный остаток - дебетовое сальдо. За финансирование текущих операций в случае отрицательного остатка на счете банк взимает с клиента определенные проценты, в случае положительного остатка (наличия средств на счете) банк выплачивает клиенту проценты как по обычному расчетному счету. В мировой практике проценты по овердрафтному кредиту значительно ниже, чем, например, по традиционному краткосрочному кредиту. В российской практике они достаточно высоки. Так, если в 2001 г. традиционное краткосрочное кредитование производилось в среднем под 22-25% годовых, то проценты по овердрафту составляли в среднем 18-20%.

Кредитная линия предполагает установление лимита - максимальной суммы, которая может быть предоставлена заемщику в течение определенного периода, например, года. В течение установленного периода банк не проверяет финансовое состояние заемщика, то есть такой вид кредита предоставляется только клиентам, пользующимся наибольшим доверием. Обычно требуется неснижаемый остаток на счете как плата за доступ к средствам в любое время. Например, если компании нужно 80 000 долл., но банк установил неснижаемый остаток 20%, то компания должна занять 100 000 долл.

Иногда выделяют кредитные линии гарантированные и негарантированные. Негарантированная кредитная линия — это, как правило, неформальное соглашение. Формальная кредитная линия часто носит название револьверного кредита. При револьверном кредите за невыбранный лимит средств компания также должна платить проценты (но по меньшей ставке), через определенные периоды, обычно раз в год, погашать задолженность («обнулять счет»). По кредитным линиям ставка обычно плавающая.

Под перманентным кредитом понимается постоянно возобновляемое кредитное соглашение. Такой вид кредита возникает в случаях, когда банк проверяет финансовое состояние клиента при каждой выдаче кредита.

Онкольный кредит (кредит до востребования) предоставляется банком без точной даты его возвращения с обязательством погасить его по первому требованию (как правило, в течение трех дней).

Кредит под чрезвычайные нужды обычно для банка достаточно рисковый. Предприятия прибегают к нему в случаях, когда нет другой возможности изыскать средства. Этот вид кредита обычно выдается под повышенные проценты.

В западных странах распространена практика выпуска краткосрочных ценных бумаг для финансирования краткосрочных финансовых потребностей, однако в России пока подобных инструментов не существует (кроме векселей).

Как рассчитать стоимость банковских займов?

При установлении условий кредита большое значение имеет умение рассчитать стоимость банковских займов. Она может быть различна для разных категорий заемщиков, и задача менеджеров при взятии кредита — попасть в наиболее привлекательную группу заемщиков. При прочих равных условиях стоимость займа обычно определяется размером банковской ставки и методом начисления процентов.

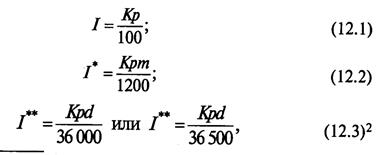

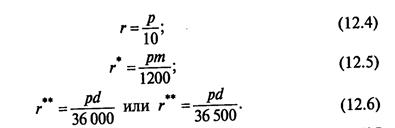

При выдаче кредита сроком до одного года во всем мире чаще используют метод простых процентов. Стоимость кредита в этом случае определяется по формуле:

где I, J*, 1** — стоимость кредита соответственно за год, т месяцев, d дней; р — годовая процентная ставка.

|

Таким образом, при методе простых процентов процентная ставка за кредит на несколько месяцев или дней изменяется пропорционально периоду начисления.

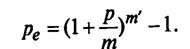

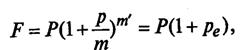

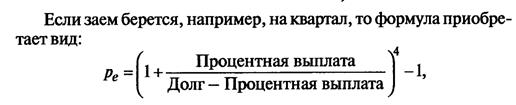

Если срок займа меньше года, например, несколько месяцев, а проценты начисляются по методу сложных процентов, то эффективная (фактическая) ставка будет определяться по формуле

Эта формула легко выводится из определения понятий сложного процента и эффективной процентной ставки:

где F— сумма средств к получению через т периодов; т - количество начислений процентов в год; rrl - количество начислений процентов в конкретном займе; р - годовая процентная ставка; Р— сумма средств в настоящий период; ре—эффективная процентная

ставка; PQ +—) - сумма средств к погашению кредита через т'

периодов, расcчитанная по годовой процентной ставке; Р(1+ре)- сумма средств к получению через т’ периодов, рассчитанная по эффективной процентной ставке.

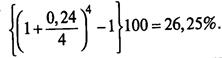

Здесь очень важно понимать, что фактическая ставка в этом случае будет выше годовой. Например, если объявленная ставка банка - 24% годовых, предприятию предоставляют заем с поквартальным начислением процентов, то фактическая ставка составит:

Если кредит взят на 9 месяцев на тех же условиях, то фактическая ставка составит

|

Подобная ситуация сохраняется и при других условиях выдачи кредита. Например, в некоторых случаях банк настаивает на предоставлении ссуды на условиях дисконта — снижения номинальной величины займа на сумму процентных платежей.

Пусть заем предполагается 1 000 000 руб. под 24% годовых на 1 год на условиях дисконта. Для нахождения фактического процента используется формула

Проценты составят: 1 000 000 • 0,24 = 240 000 руб., заемщик получит только 1 000 000 — 240 000 = 760 000. Фактическая ставка составит

то есть, если фирма взяла 1000 000 руб. под объявленную годовую ставку 24% на дисконтной основе на 3 месяца, то фактическая ставка составит

(процентная выплата рассчитывается следующим образом: 1000000-24-3

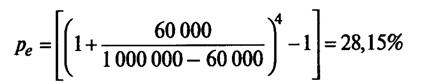

В некоторых случаях условия выдачи кредита предполагают не дисконтную основу, как в предыдущем случае, а «добавленные проценты». Такой подход часто используется при погашении ссуд в рассрочку. «Добавленный процент» означает, что процент рассчитывается на основе объявленной годовой ставки, а затем добавляется к получаемой сумме, чтобы заемщик мог получить номинальный размер займа. В результате добавления процентных выплат к основной сумме долга фактическая ставка процента, как правило, почти в два раза больше объявленной.

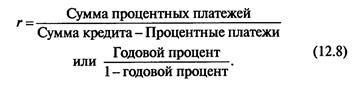

Приблизительная фактическая ставка при заранее добавленном проценте равна

_ Процентный платеж Сумма кредита/2

Например, при 24% годовых: 240 000/(1000 000/2) = 48%.

Более точные расчеты можно провести методом, предложенным в учебнике Бригхэма[1].

В соответствии с этим методом предполагается, что сумма займа 1000 000 руб.,плюс проценты240 000 руб.,итого сумма выплаты — 1 240 000 руб.

Ежемесячные выплаты составляют: 1240 000/12 =103 333,33 руб.

1000 000 руб. - дисконтированная стоимость аннуитета, в форме уравнения это будет иметь вид

12 (1 ДС = 1000 000 = £103 333,33^

Решая уравнение для к, получаем к=3,55%.

Годовая ставка находится таким образом:

Ре = (1 + 0,0355)12 - 1 = 1,517 - 1,0 = 0,517 = 51,7%.

Иногда годовую ставку пытаются находить проще: 3,55%-12% = = 42,6%, однако этот результат неточен, может привести к ошибочным выводам.

Таким образом, предоставление банками информации только о годовой процентной ставке искажает реальную ситуацию. В соответствии с законодательством многих стран, в частности США, магазины, предоставляющие кредит в рассрочку, должны указывать именно фактическую ставку.

При предоставлении кредита с неснижаемыми остатками на счете расчеты несколько усложняются. Рассмотрим типичные примеры.

Простой процент с неснижаемыми остатками

Пусть компании нужны 1000 000 руб., чтобы оплатить оборудование. Банк предлагает ссуду на год под 24% годовых, но компания должна сохранять на счете неснижаемый остаток (НО), равный 20% займа. Если бы компания не взяла ссуду, она бы не держала в данном банке вкладов. Какова фактическая процентная ставка?

Фактическая величина займа составит

Необходимая сумма 1000 000

Необходимая сумма 1000 000

1,0-НО 1,0-0,2

Процентный платеж в конце года составит 1 250 000 • 0,24 = : 300 000 руб. Фактическая ставка составит

Процентный платеж, пп 300000 1ПЛ

рР =— ---------------- 100 =-------- 100 = 30%

Требуемая сумма 10 000 000

Или по-другому: 24%/(1 - 0,2) = 30%.

Кредит на условиях дисконта с неснижаемыми остатками

Если компании нужны 1 000 000 руб. сроком на 1 год и требуется неснижаемый остаток 20%, кредит предлагается под 24% годовых на условиях дисконта, то компании придется занять:

___ Требуемая сумма 1000 000

___ Требуемая сумма 1000 000

1 - Номинальная ставка - НО 1-0,24-0,2

|  | ||

|

Важнейшим условием выдачи кредита в России является валюта кредита. Несмотря на законодательные ограничения, предприятие во многих случаях может выбирать между рублевыми кредитами и кредитами в зарубежной валюте. Бытует стереотип, что кредиты в зарубежной валюте (доллары, евро) лучше рублевых, так как в определенной степени страхуют денежные средства от инфляции, снижают риски. Однако это не всегда оправданно, в каждом конкретном случае необходимо проведение сравнительных расчетов.

Какое обеспечение предпочитают банки в качестве залога?

Особенностью предоставления банковского кредита является требование его обеспечения. Хотя законодательством большинства стран, в том числе и России, допускается выдача необеспеченных кредитов - так называемый бланковый кредит, однако его применение достаточно ограничено, а в России практически не используется.

В странах с развитой рыночной экономикой большинство краткосрочных займов предоставляют, используя в качестве обеспечения дебиторскую задолженность и запасы.

Ссуда под залог дебиторской задолженности может иметь вид заклада дебиторской задолженности. Риск неплатежа продолжает нести заемщик. Кредит предоставляется на сумму, меньшую заложенной дебиторской задолженности, что для кредитного учреждения служит страховкой от риска.

Среди ссуд под залог запасов обычно выделяют:

• полный залог - право удержания кредитором всех запасов заемщика, однако запасы остаются в ведении заемщика. Это наиболее мягкий вид залога. Заемщик может продать часть запасов, пустить их в чрезмерно рисковые операции, в результате чего стоимость обеспечения может оказаться ниже установленной в момент предоставления ссуды;

• получение кредитором имущества заемщика в доверительное управление. Эта запасы обычно хранятся обособленно, выручка от их продажи может переводиться кредитору в конце каждого дня до погашения долга с процентами;

• создание независимых, так называемых «полевых складов», где складируется продукция. При поступлении продукции на такой склад выписываются товарные квитанции, под которые выдается кредит. Полевой склад чаще всего используется под консервы, древесину, уголь - нескоропортящиеся товары.

В российских условиях обеспечение кредита имеет ряд специфических особенностей по объективным и субъективным причинам.

Дебиторская задолженность, как правило, не является залогом из-за высокого риска ее невозврата, несоблюдения платежной дисциплины партнерами, высокой криминализации экономики. Как правило, банки не идут на такие высокие риски. В отдельных случаях используется факторинг, но это делается обычно «по серым схемам», за очень высокий процент (доходящий до 50-60%).

Запасы также очень редко выступают залогом из-за невозможности обеспечить их сохранность на самом предприятии, неуверенности кредиторов в неизменности цены этих запасов, возможности их быстрой реализации в случае необходимости и т.д.

В российской практике залогом по краткосрочным кредитам часто выступают несоизмеримые ценности, например оборудование, недвижимость. При кредитовании малого бизнеса стало популярным просить в качестве залога квартиру заемщика. При получении кредита 20 тыс. долл, в качестве залога может приниматься квартира стоимостью 50 тыс. долл., то есть в этом случае риски заемщика максимально велики, а банк себя полностью страхует. Подобное положение снижает доступность краткосрочного кредита, делает его возможным для многих предприятий только в исключительных случаях.

Дата добавления: 2015-08-27; просмотров: 161 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Методы определения стоимости бизнеса | | | Сущность стратегического маркетинга и его роль в управлении современной компанией |