|

Читайте также: |

Показники фінансової стійкості підприємства характеризують рівень захищеності інтересів інвесторів і кредиторів підприємства. Базою їх розрахунку виступає вартість майна, на дату складання балансу. Важливим показником даної групи є коефіцієнт незалежності (автономії, власності) (Кн.з): який показує, яку частку становлять власні засоби у вартості майна підприємства.

, (17.10)

, (17.10)

Достатньо високим рівнем показника коефіцієнта незалежності в США і в розвинутих європейських країнах вважається 0.5. У такому випадку ризик кредиторів зведено до мінімуму, оскільки, продавши половину майна, сформовану за рахунок власних засобів, підприємство в стані погасити свої боргові зобов'язання, навіть якщо інша половина, яка сформована за рахунок залучених коштів, буде з деяких причин знецінена. У деяких розвинутих країнах, коли чітко виконуються договірні зобов'язання між постачальниками і покупцями і надається великого значення репутації фірм, коефіцієнту незалежності не надають особливого значення (в Японії допускається його зниження до 0.2).

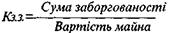

Показником, оберненим до коефіцієнта незалежності, є коефіцієнт залучення засобів (Кз.з.) і визначається як питома вага залучених підприємством засобів у загальній вартості майна.

, (17.11)

, (17.11)

або

Залежність підприємства від зовнішніх позик також можна охарактеризувати співвідношенням позичених і власних засобів. Для цього визначають коефіцієнт заборгованості (Кзб.).

, (17.12)

, (17.12)

Чим вищим є значення показника коефіцієнта заборгованості, тим вищий рівень ризику акціонерів, власників і ділових партнерів підприємства, оскільки у випадку невиконання зобов'язань по платежах зростає можливість банкрутства. Допустиме значення показника коливається в межах 0.5 - 1. Критичним значенням показника коефіцієнта заборгованості є 1. Перевищення суми заборгованості над сумою власних засобів сигналізує про те, що фінансова стійкість підприємства викликає сумніви.

Для розрахунку значення коефіцієнта дебіторської заборгованості, (Кд.зб.), який характеризує частку дебіторської заборгованості підприємства у вартості майна, потрібно співставити дані про розмір дебіторської заборгованості підприємства з вартістю майна підприємства. Для цього може бути використана формула. Збільшення значення цього показника свідчить про зростання кредитування підприємством споживачів своєї продукції.

. (17.13)

. (17.13)

Фінансову стійкість підприємств також можна охарактеризувати через коефіцієнт питомої ваги власних коштів і довготермінових позик (понад один рік) у вартості майна (Кд.зб). Для цього можна скористатись формулою.

. (17.14)

. (17.14)

Зростання значення показника свідчить про покращення фінансової стійкості підприємства.

Показники іншої групи - коефіцієнти платоспроможності (ліквідності) - характеризують можливості підприємства вчасно погасити короткотермінові зобов'язання своїми швидкореалізованими засобами, активами. Базою розрахунку показників цієї групи є дані бухгалтерського балансу підприємства на звітну дату.

При визначенні цих показників за базу розрахунку беруться короткотермінові зобов'язання підприємства, які співставляються з наявними активами.

Коефіцієнт абсолютної ліквідності (Кд.зб.) характеризує здатність підприємства моментально або протягом кількох робочих днів, погасити свої короткотермінові зобов'язання і може бути визначений за формулою:

(17.15)

Мінімальне допустиме значення коефіцієнту абсолютної ліквідності складає 0.2-0.25. Цей індикатор має особливе значення для постачальників матеріальних ресурсів і банків, що кредитують підприємство. Якщо коефіцієнт абсолютної ліквідності вищий від 0.5, платоспроможність визнається як висока.

Проміжний коефіцієнт покриття короткотермінових зобов'язань (Кп.п.) характеризує здатність суб'єкта підприємництва погасити свої короткотермінові зобов'язання протягом більш тривалого періоду часу, за умови погашення дебіторської заборгованості, і може бути розрахований таким чином:

(17.16)

Мінімально допустиме значення проміжного коефіцієнту покриття приймається достатнім на рівні 0.7 - 0.8. Особливий інтерес до цього показника проявляють власники акцій, яких в більшій мірі цікавить тривала перспектива підприємства погасити свої зобов'язання.

Загальний коефіцієнт покриття (Кз.п) характеризує здатність підприємства погасити свої короткотермінові зобов'язання за умови

реалізації ним наявних матеріальних запасів дебіторської заборгованості і інших ліквідних активів. Формула розрахунку загального коефіцієнту покриття має такий вигляд:

(17.17)

При визначенні коефіцієнта покриття у вартість запасів і затрат не включається сума витрат майбутніх періодів. За умови правильного вибору тактики фінансового менеджменту на підприємстві ліквідних засобів повинно бути достатньо для погашення короткотермінових зобов'язань, тобто значення показника не повинно бути більшим від 1. У деяких розвинутих країнах безпечне значення показника приймається рівним 2.

Можливий різнобій (відхилення значень коефіцієнту покриття) часто пов'язаний з особливостями галузі, формою розрахунків за товари і послуги, тривалістю виробничого циклу, структурою запасів товарно-матеріальних цінностей.

Чим вищий коефіцієнт покриття, тим більшу довіру має підприємство у кредиторів. Якщо коефіцієнт менший від 1, то сума наявних ліквідних засобів є меншою від заборгованості, яку потрібно погасити. Таке підприємство вважається неплатоспроможним.

До показників платоспроможності також відноситься коефіцієнт ліквідності товарно-матеріальних цінностей (Кп.з.з.), який розраховується як питома вага запасів і затрат в сумі короткотермінових зобов'язань. При цьому може бути використана наступна формула.

, (17.18)

, (17.18)

Коефіцієнт ліквідності товарно-матеріальних цінностей показує, яку частку короткотермінових зобов'язань підприємство може погасити, реалізувавши наявні матеріальні і товарні цінності.

У деяких країнах для оцінки платоспроможності підприємницьких структур визначається ще один показник ліквідності - шляхом визначення відношення суми грошових засобів і кредиторської заборгованості до величини планових середньоденних грошових витрат підприємства. Цей коефіцієнт показує протягом скількох днів

підприємство може здійснювати свою виробничо-господарську діяльність на базі наявних ліквідних активів.

Увага!

Визначення коефіцієнтів ліквідності підприємства доцільно доповнювати аналізом структури активів підприємства по рівню їх ліквідності, тобто можливості швидкого і беззбиткового перетворення у платіжні засоби. В балансі підприємства активи перераховуються в порядку зростання їх ліквідності від четвертого класу до першого, які мають найвищу ліквідність.

До першого класу ліквідності належать грошові засоби і короткотермінові фінансові вкладення, тобто вкладення у високоліквідні цінні папери - банківські депозитні сертифікати, облігації, акції, які котуються на фондових біржах.

Короткотермінові фінансові вкладення – це форма зберігання готівкових грошей. Сертифікати і облігації можна в будь-який момент повернути в банк, тобто перетворити їх в готівку.

До другого класу ліквідності відносять наступні позиції балансу: розрахунки з дебіторами, аванси, видані постачальникам і підрядникам.

Третій клас ліквідності мають: запаси сировини і матеріалів, затрати і інші оборотні засоби.

До четвертого класу ліквідності активів балансу відносять основні засоби, невстановлене обладнання, незавершені капітальні вкладення, розрахунки з засновниками, нематеріальні активи, інші позаоборотні активи.

Довгостроковими фінансовими вкладеннями вважаються затрати на придбання цінних паперів з метою володіння ними для отримання доходу більше року, внески в статутний чи пайовий фонд дочірніх підприємств, засоби, передані в позику на період більше року.

До нематеріальних активів відносять придбані за оплату патенти, ліцензії, товарні знаки, права на використання виробничої інформації, землі, природних ресурсів, програмні продукти для обчислювальної техніки.

Аналіз фінансового стану суб'єктів підприємницької діяльності може бути розширеним, виходячи із мети і завдання аналізу і його складності, за умови використання більшого кола даних, наприклад, при використанні розшифрування окремих статей балансу.

Дата добавления: 2015-08-26; просмотров: 151 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Оцінка оборотності капіталу | | | Оцінка фінансового стану підприємства |