Читайте также:

|

Налоговый агент определяет сумму налога по следующим этапам:

1)Определяется общая сумма налога с суммы дивидендов.

2)Определяется сумма налога, подлежащая удержанию из доходов каждого налогоплательщика – получателя доходов, исходя из его доли в общей сумме дивидендов.

При этом общая сумма налога с суммы дивидендов исчисляется по следующей формуле:

(2.1)

(2.1)

где: Но – общая сумма налога с суммы дивидендов;

Д – общая сумма дивидендов, подлежащая распределению в текущем отчетном (налоговом) периоде;

Д1 – сумма дивидендов, подлежащая выплате налоговым агентом иностранной организации или лицу, не являющемуся резидентом Российской Федерации в текущем налоговом периоде;

Д2 – сумма дивидендов, полученным самим налоговым агентом в текущем отчетном (налоговом) периоде, если данные суммы не участвовали в расчете при определении облагаемого дохода;

С – ставка налога.

Если при исчислении у налогоплательщика возникает отрицательный результат, то обязанности по перечислению налога и возмещению из бюджета не возникает.

Сумма налога, подлежащая удержанию с каждого налогоплательщика, определяется по формуле:

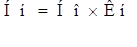

(2.2)

(2.2)

где Нн – сумма налога, подлежащая удержанию с каждого налогоплательщика,

Кн – доля налогоплательщика в общей сумме дивидендов.

Согласно изменениям в п. 1 ст. 250 НК РФ 2005 года, из доходов от долевого участия в других организациях исключены суммы дохода, направляемого на оплату дополнительных акций (долей), размещаемых среди акционеров (участников) организации. Следовательно, организация-акционер может уменьшить доходы от долевого участия на расходы по оплате дополнительных акций.

В рассматриваемой норме речь идет о следующей ситуации. Об увеличении уставного капитала за счет выпуска дополнительных акций (долей).

Федеральным законом от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью» предусмотрено увеличение уставного капитала за счет имущества общества. Однако в этом случае речь идет не о размещении дополнительных долей, а о пропорциональном увеличении номинала долей участников без увеличения размеров долей (ст. 18).

Следует предположить, что речь идет о размещении дополнительных акций (долей) среди акционеров (участников) за плату и в счет оплаты дополнительных акций (долей) принимается доход, распределенный акционеру (участнику).

Иными словами, речь идет о том, что с 1 января 2005 г. не признается доходом налогоплательщика-акционера (участника) доход, распределенный ему и направленный им на оплату дополнительных акций (долей).

Дата добавления: 2015-08-17; просмотров: 43 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Получение доходов от иностранных организаций | | | Организация налогового учета |