Читайте также:

|

План:

1. Стратегии финансирования оборотного капитала.

2. Оценка источников краткосрочного финансирования

БАЗОВЫЕ ФОРМУЛЫ И ПРИМЕРЫ РЕШЕНИЯ ЗАДАЧ

В теории финансового менеджмента принято выделять различные стратегии финансирования оборотных активов в зависимости от отношения менеджера к выбору источников покрытия варьирующей их части, т.е. к выбору относительной величины чистого оборотного капитала.

Таблица 12.1– Стратегии финансирования оборотных активов

| Стратегии финансирования | Балансовое управление | Расчет чистого оборотного капитала | Комментарии |

| Идеальная | ДП=ВА | ЧОК=0 | ВА-внеоборотные активы ДП-долгосрочные пассивы СЧ-постоянный оборотный капитал ВЧ-переменный оборотный капитал ЧОК-чистый оборотный капитал |

| Агрессивная | ДП=ВА+СЧ | ЧОК=СЧ | |

| Консервативная | ДП=ВА+СЧ+ВЧ | ЧОК=СЧ+ВЧ | |

| Компромиссная | ДП=ВА+СЧ+1/2ВЧ | ЧОК=СЧ+1/2ВЧ |

Ведущую роль в составе источников формирования призваны играть собственные средства. Кроме собственных средств основными источниками финансирования выступают краткосрочные пассивы (кредиторская задолженность и банковские кредиты).

В условиях рыночной экономики весьма распространена практика дифференциации величины платежа за поставленное сырье и материалы в зависимости от сроков оплаты — более быстрая оплата счетов сопровождается предоставлением скидки.

Если у покупателя есть возможность получить краткосрочный банковский кредит по ставке меньшей, чем цена отказа от скидки, то отказ от предоставляемой скидки не является экономически выгодным. При расчете стоимости торгового и банковского кредита следует воспользоваться таблицей 12.2.

Таблица 12.2 – Стоимость торгового и банковского кредита

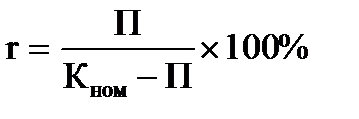

| Источник | Расчетная формула | Источник |

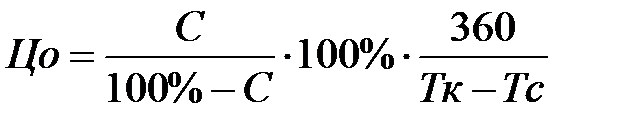

| Платный торговый кредит |  Цена отказа от скидки, рассчитанная как эффективная годовая ставка

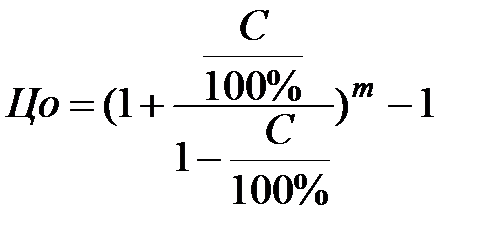

Цена отказа от скидки, рассчитанная как эффективная годовая ставка

| Цо - цена отказа от скидки, %

Тк - срок предоставления кредита, дн.

Тс - срок действия скидки, дн.

К - сумма кредита, руб.

m - количество периодов кредитования в году

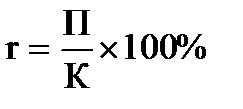

П - финансовые расходы за кредит, тыс. руб.

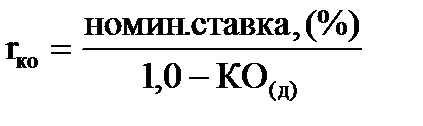

-эффективная годовая ставка, % -эффективная годовая ставка, %

-номинальная годовая ставка, %

КО -компенсационный остаток, % -номинальная годовая ставка, %

КО -компенсационный остаток, %

- необходимая сумма кредита, тыс. руб. - необходимая сумма кредита, тыс. руб.

|

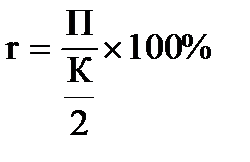

| Банковский кредит на 1 год и более на условиях: - простого (регулярного) процента |

| |

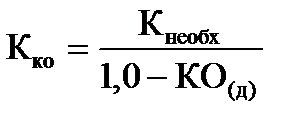

| - простого процента в сочетании с компенса-ционным остатком (КО) |

| |

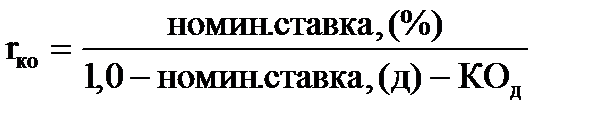

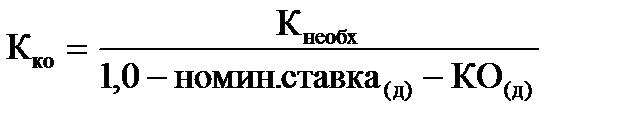

| - дисконтного процента в сочетании с компенсационным остатком (КО) |  или или

| |

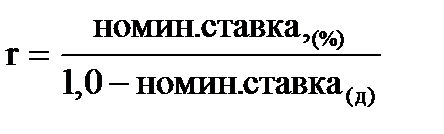

| -дисконтного процента |  или или

| |

| - добавленного процента |

|

ЗАДАЧА №1

Организация имеет одного поставщика, у которого покупает сырье на 200 тыс. руб. в год. Поставщик предлагает 2%-ную скидку в случае оплаты полученного сырья в течение 10 дней; максимальный срок оплаты — 30 дней. Стоит ли воспользоваться скидкой?

Решение

Организация стоит перед выбором:

- рассчитаться с поставщиком на 10-й день с момента поставки и получить при этом скидку, т.е. сократить расходы на оплату сырья;

- отказаться от скидки, т.е. максимально оттянуть оплату (рассчитываться на 30-й день).

В первом варианте сокращаются расходы, во втором — в течение 20 дней предприятие имеет дополнительный источник средств в виде кредиторской задолженности. Какой вариант выгоднее?

Чтобы ответить на этот вопрос, как раз и нужно рассчитать стоимость дополнительного источника и сравнить ее со стоимостью доступного альтернативного источника, например, краткосрочной банковской ссуды.

Если компания воспользуется предоставленной скидкой, его ежедневная задолженность перед поставщиком составит:

200 ·(100% - 2%):100%: 360 = 0,544 тыс. руб.

Поскольку оплата делается на 10-й день, средняя величина кредиторской задолженности будет равна 5,444 тыс. руб. (0,544 руб. · 10 дней).

При отказе от скидки можно оплачивать счета поставщика на 30-й день с момента поставки, т.е. кредиторская задолженность возрастет до 16,32 тыс. руб. (0,544 тыс. руб. · 30 дней). Появление дополнительного кредита в сумме 10,876 тыс. руб. (16,32 тыс. руб. – 5,444 тыс. руб.) сопровождается дополнительными расходами в сумме неполученной скидки, равной 4 тыс. руб. (200 тыс. руб.· 2%: 100%). Таким образом, стоимость источника «дополнительная кредиторская задолженность» равна 36,77 % (4 тыс. руб.: 10,876 тыс. руб. · 100%).

Действия финансового менеджера предприятия должны быть таковы. Прежде всего нужно воспользоваться бесплатным кредитом, т.е. оплачивать счета поставщика не ранее, чем на 10-й день. Что касается выбора «воспользоваться скидкой, т.е. делать оплату на 10-й день, или отказаться от скидки, т.е. делать оплату на 30-й день», то здесь нужен анализ по приведенной схеме, а вывод по его результатам очевиден: если есть возможность получать краткосрочную банковскую ссуду по ставке, меньшей 36,77 %, то отказ от предоставляемой скидки не является экономически выгодным.

ЗАДАЧА №2

Компания реализует товары в кредит на условиях: 1/15 брутто 30. Поставщик требует строгого соблюдения сроков оплаты. Компания может получить банковский кредит сроком на один год на условиях простого процента. Номинальная ставка – 10%. Определить стоимость торгового и банковского кредита.

Решение

Запись 1 / 15 брутто 30 означает, что поставщик предоставит скидку в размере 1 %, если оплата сырья будет осуществлена в течение 15 дней и платеж производится в полном объеме в максимальный срок оплаты – 30 дней.

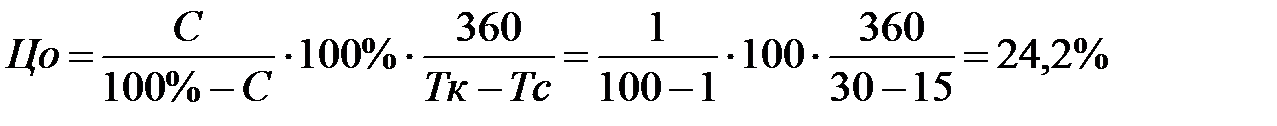

Определим цену отказа от скидки.

В случае кредита на условиях простого процента эффективная ставка равна номинальной 10%.

Если есть возможность получать краткосрочную банковскую ссуду по ставке, меньшей 24,2 %, то отказ от предоставляемой скидки не является экономически выгодным. Следовательно, целесообразно воспользоваться сидкой.

ЗАДАЧИ

1. Определить политику финансирования оборотных активов компании в каждой из ситуаций, приведенных ниже.

Баланс, тыс. руб.

| Активы | Пассивы | ||

| Внеоборотные активы | Долгосрочные пассивы | ||

| Постоянная часть оборотных активов | Краткосрочные кредиты | ||

| Переменная часть оборотных активов | |||

| Баланс | Баланс |

Баланс, тыс. руб.

| Активы | Пассивы | ||

| Внеоборотные активы | Долгосрочные пассивы | ||

| Постоянная часть оборотных активов | Краткосрочные кредиты | ||

| Переменная часть оборотных активов | |||

| Баланс | Баланс |

Баланс, тыс. руб.

| Активы | Пассивы | ||

| Внеоборотные активы | Долгосрочные пассивы | ||

| Постоянная часть оборотных активов | Краткосрочные кредиты | ||

| Переменная часть оборотных активов | |||

| Баланс | Баланс |

2. Имеется следующая информация по компании:

| Показатели | Значение |

| Нетто-результат эксплуатации инвестиций, тыс. руб. | |

| Внеоборотные активы, тыс. руб. | |

| Заемный капитал, тыс. руб. | |

| Собственный капитал тыс. руб. | |

| Ставка по долгосрочному кредиту, % | |

| Ставка по краткосрочному кредиту, % |

Составить:

- консервативный план финансирования, при котором внеоборотные активы будут финансироваться собственными источниками;

- агрессивный план финансирования, при котором 60% внеоборотных активов будут финансироваться долгосрочными кредитами.

Определить чистую прибыль для обоих случаев и рентабельность собственных средств.

3. Графически отобразить варианты стратегии финансирования оборотных активов:

- агрессивная,

- компромиссная,

- консервативная

Составить балансовое уравнение и определить собственный оборотный капитал по каждой стратегии. Исходные данные отражены в таблице.

| Месяц | ||||||||||||

| Внеоборот-ные активы | ||||||||||||

| Текущие активы |

4. Фирма производит закупки на 3 млн. руб. в год на условиях 2/10 брутто 30 и пользуется скидкой.

Определить:

- несет ли фирма какие-либо затраты, связанные с использованием

- торгового кредита;

- цену отказа от скидки в случае затягивания сроков оплаты до 40 дней.

5. Организация имеет одного поставщика, у которого покупает сырье на 150 тыс. руб. в год. Поставщик предлагает 3%-ную скидку в случае оплаты полученного сырья в течение 15 дней; максимальный срок оплаты — 45 дней. Стоит ли воспользоваться скидкой?

6.Финансовая информация о компании:

| Статьи баланса | Тыс. руб. | Статьи баланса | Тыс. руб. |

| Внеоборотные активы | Собственный капитал | ||

| Оборотные активы: - производственные запасы - дебиторская задолженность - денежные средства | Долгосрочные обязательства | ||

| Краткосрочные обязательства: - кредиты и займы; - кредиторская задолженность | |||

| Баланс | Баланс |

Рассчитать:

- величину собственных оборотных средств;

- текущие финансовые потребности;

- потенциальный излишек/дефицит денежных средств;

- реальный излишек/недостаток денежных средств.

При наличии дефицита определить сумму необходимого краткосрочного кредита.

7. Фирма получает кредит на сумму 60000 руб. на 1 год. Номинальная ставка - 28%. Определить эффективную ставку, если процент по данному кредиту дисконтный. Какой должна быть номинальную сумму кредита, достаточную, чтобы фирма получила необходимые 60 тыс. руб.?

8. Поставщик, у которого компания осуществляет закупки в течение года, предлагает следующие условия кредита: 3/5 брутто 55. Поставщик требует строгого соблюдения сроков оплаты. Компания может получить банковский кредит сроком на один год. Определить цену торгового и банковского кредита. Какие действия следует предпринять компании после того, как будет определена цена торгового и банковского кредита?

| Обьем закупок, т. руб | Условия кредитования | Условия предоставления банковского кредита на 1 год | ||

| Процент | Номинальная ставка, % | Компенса- ционный остаток, % | ||

| 3/5 брутто 55 | простой | |||

| добавленный | - | |||

| дисконтный |

9. Компания предполагает увеличить объем реализации с 2000 тыс. руб. до 2500 тыс. руб., для чего необходимо увеличить оборотные средства на 300 тыс. руб. Этот прирост можно профинансировать за счет банковского кредита на условиях дисконтного процента по ставке 10%. Возможен и другой вариант: увеличение размеров кредиторской задолженности путем отказа от скидки. Покупки осуществляются на условиях 1/10 брутто 30, но при этом возможно затянуть оплату до 60 дней, избежав штрафных санкций.

Определить:

- путем одного лишь сравнения процентных ставок какой способ финансирования дополнительных расходов более предпочтителен;

- номинальную сумму кредита, достаточную, чтобы предприятие получило необходимые оборотные средства;

- цену торгового кредита, рассчитанную как эффективную годовую ставку.

10. Компании нужен 1000 тыс. руб., чтобы воспользоваться скидкой на условиях 2/10 брутто 50. Банк предлагает кредит на 60 дней, нужно выплатить 16 тыс. руб. Определить банковскую ставку. Следует ли воспользоваться скидкой? Если банк потребует компенсационный остаток 25%, стоит ли воспользоваться скидкой?

11. Разрыв во времени между датой покупки и датой своевременного поступления платежа называется "временной лаг". Разрыв во времени между датой своевременного платежа и датой, когда покупатель фактически заплатил деньги, называется "просроченный лаг", а разрыв во времени между покупкой и датой фактической оплаты - это "платежный лаг". Таким образом,

платежный лаг = временной лаг + просроченный лаг.

Определите, как, по вашему мнению, повлияют следующие события на каждый тип лага?

- компания взимает с плательщиков, задерживающих платеж, дополнительную плату за услуги;

- из-за экономического спада у покупателя образуется недостаток денежных средств;

- компания изменяет свои условия с брутто 10, на брутто 20.

12. Компания предоставляет скидки на условиях 1/10 брутто 40. Если клиенты не воспользуются скидкой, то компания вынуждена брать месячный кредит в банке под 22% годовых. Определить выигрыш для компании, если клиенты воспользуются скидкой.

13. Имеются следующие данные по организации:

цена изделия, руб. 200

средние переменные затраты на изделие, руб. 100

средние постоянные затраты на изделие, руб. 20

ежегодная продажа в кредит, тыс.штук 820

период погашения дебиторской задолженности 2 месяца

норма прибыли 20%

Предприятие рассматривает вопрос об увеличении отсрочки платежа на 3 месяца. В этом случае ожидаются:

- увеличение объема продаж на 15%;

- потери из-за безнадежных долгов в размере 3% от увеличившихся продаж;

- затраты на инкассирование увеличатся на 80 тыс. руб.

Стоит ли реализовывать предложенную политику коммерческого кредита.

14. Организация может получить кредит на условиях ежеквартального начисления из расчета 15 % либо с полугодовым начислением из расчета 17 %. Какой вариант предпочтителен?

15. ООО «ХХХ» предоставило краткосрочный займ (сроком на 1 год) ООО «ZZZ» под 15% годовых в сумме 110 тыс. руб. По истечении года ООО «ZZZ» попросило отсрочку платежа по займу сроком на 6 месяцев при условии выплаты за дополнительные 6 месяцев 20% процентов от суммы займа. Определите, что выгоднее для ООО «ХХХ»: согласиться на отсрочку платежа по займу или использовать денежные средства, полученные при погашении займа, в обороте? При этом рентабельность оборотных средств ООО «ХХХ» составляет 25%, а средний период оборота оборотных средств - 90 дней.

Тестовые задания:

1. По агрессивной стратегии переменная часть оборотного капитала финансируется за счет:

a) краткосрочных источников;

b) долгосрочных источников;

c) долгосрочных и краткосрочных источников.

2. С ростом величины чистого оборотного капитала риск потери ликвидности:

a) снижается;

b) возрастает;

c) сначала возрастает, затем снижается;

d) сначала снижается, затем возрастает.

Модуль 3 Специальные вопросы финансового менеджмента

Дата добавления: 2015-08-20; просмотров: 78 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Тема 11. УПРАВЛЕНИЕ ДЕНЕЖНЫМИ СРЕДСТВАМИ | | | Тема 13. ФИНАНСОВЫЙ МЕНЕДЖМЕНТ В УСЛОВИЯХ ИНФЛЯЦИИ |