|

Читайте также: |

Содержание

| Введение | |

| Глава 1. Общая характеристика предприятия и его деятельности | |

| 1.1. Краткая характеристика ОАО «Удмуртнефть» | |

| 1.2. Организационная структура предприятия | |

| 1.3. Анализ основных финансово – экономических показателей | |

| Глава 2. Теоретические аспекты анализа и управления дебиторской задолженностью | |

| 2.1. Понятие, характеристика и классификация дебиторской задолженности | |

| 2.2. Влияние дебиторской задолженности на финансовую устойчивость организации | |

| 2.3. Управление дебиторской задолженностью. Методы управления дебиторской задолженностью | |

| Глава 3. Управление дебиторской задолженностью на предприятии | |

| 3.1. Мероприятия по совершенствованию системы управления дебиторской задолженностью на предприятии | |

| 3.2. Рекомендации по управлению дебиторской задолженностью | |

| Заключение | |

| Список литературы | |

| Приложение 1 | |

| Приложение 2 |

Введение

Управление дебиторской задолженностью является одной из частей общей системы управления оборотными активами организации. По отношению к задолженности заказчиков за поставку товаров, оказанные услуги или выполненные работы, управление является одновременно элементом маркетинговой политики организации. Оно направлено на максимизацию объема прибыли, определение взаимовыгодных отношений. От управления дебиторской задолженностью во многом зависит как оборачиваемость, так и рентабельность оборотных активов организации.

Дебиторская задолженность является действительно, одной из самых актуальных тем хозяйствующих субъектов развивающейся рыночной экономики. Дебиторская задолженность являются неизбежным следствием существующей в настоящее время системы денежных расчетов между организациями, при которой всегда имеется разрыв времени платежа с моментом перехода права собственности на товар, между предъявлением платежных документов к оплате и временем их фактической оплаты.

Наличие постоянной дебиторской задолженности стали атрибутом хозяйственных отношений в условиях рынка, и в этом нет ничего плохого, при условии, если соблюдена мера, если взаимные долги оправданы и сбалансированы, если ими разумно управляют. От того, насколько правильно выбрана кредитная политика, как ведется работа с дебиторами и кредиторами, зависит в конечном итоге финансовое положение и перспективы развития организации. В связи с этим большое значение приобретает анализ и управление дебиторской задолженности. Для опредприятия очень важно не допустить необоснованного увеличения дебиторов и суммы их долгов, избегать дебиторской задолженности с высокой степенью риска, вовремя выставлять платежные счета, следить за сроками их оплаты и своевременно принимать меры по истребованию просроченной задолженности. В то же время нужно очень внимательно относиться к расчетам с кредиторами, своевременно возвращать им долги, иначе организация может потерять доверие своих поставщиков, банков и других кредиторов, будет иметь штрафные санкции по расчетам с контрагентами, что говорит об актуальности поднятой нами темы.

Актуальность работы проявляется в том, что финансовое положение предприятия, показатели платежеспособности и ликвидности непосредственно зависят от того, насколько быстро средства в расчетах превращаются в реальные деньги, т. е. повышение эффективности управления дебиторской задолженностью отражает улучшение финансового состояния предприятия.

Цель данной курсовой работы – анализ дебиторской задолженности ОАО «Удмуртнефть», а так же разработка мероприятий по управлению дебиторской задолженностью.

Для достижения поставленной цели в данной работе необходимо решить ряд задач:

· изучить общую характеристику предприятия и его деятельности;

· провести анализ состояния дебиторской задолженности;

· теоретические аспекты управления дебиторской задолженностью предприятия;

· разработать мероприятия по управлению дебиторской задолженностью.

Предметом исследования является дебиторская задолженность.

Объектом исследования является процесс управления дебиторской задолженностью на предприятии ОАО «Удмуртнефть».

Глава 1. Общая характеристика предприятия и его деятельности

1.1. Краткая характеристика ОАО «Удмуртнефть»

Открытое акционерное общество «Удмуртнефть» — лидер топливно-энергетического комплекса Удмуртской Республики. Предприятие создано в 1967 году. В настоящее время ОАО "Удмуртнефть" - это современное высокотехнологическое производство.

ОАО «Удмуртнефть» представляет собой коммерческую организацию, уставной капитал (фонд) которой разделен на акции. Общество создано в соответствии с Гражданским кодексом Российской Федерации, Федеральным законом «Об акционерных обществах» и Указом Президента РФ «Об упорядочении регистрации предприятий и предпринимателей на территории Российской Федерации». Общество создано для производства продукции, выполнения работ и оказания услуг [21, с. 281].

С 2006 года предприятие работает под управлением крупнейшей нефтяной компании страны ОАО "НК "Роснефть" и китайской нефтехимической корпорации Sinopec. Основной вид деятельности: геологоразведка, разработка и эксплуатация месторождений углеводородов.

ОАО «Удмуртнефть» имеет на своем балансе 32 месторождения, из них к разрабатываемым относятся 25 нефтяных и газонефтяных месторождений (добыча природного газа не ведётся); к разведываемым – два месторождения (Вязовское, Оросовское); к подготовленным к разработке – четыре месторождения (Западно-Погребняковское, Логошурское, Шарканское, Тимеевское).

Ведет разработку месторождений, расположенных на территории 12 районов республики, имеет 58 лицензий на добычу нефти и растворенного газа по 26 месторождениям; 5 лицензий на геологическое изучение, разведку и добычу углеводородного сырья; 1 лицензия на геологическое изучение с целью поисков и оценки углеводородного сырья.

За весь период производственной деятельности из недр извлечено свыше 271 млн тонн нефти. Годовой объем добычи в 6,4 млн тонн составляет около 60 % от общего объема добычи нефти в Удмуртской Республике. В состав ОАО «Удмуртнефть» входят три региональные инженерно-технологические службы (РИТС) – «Юг», «Север» и «Центр».

Перспективы своего дальнейшего развития «Удмуртнефть» напрямую связывает со значительным увеличением объемов капвложений, которое произошло с начала работы предприятия под управлением ОАО "НК "Роснефть". Дополнительные инвестиции направлены на бурение новых скважин, на строительство и реконструкцию объектов инфраструктуры, на геологоразведочные работы. Главными задачами ГРР являются поиск и разведка залежей углеводородов на новых участках для ввода в разработку, доразведка на разрабатываемых месторождениях [30].

В последние годы активно идет процесс сотрудничества с иностранными компаниями. В ноябре 1996 году зарегистрированы совместные предприятия СП) по выпуску парогенераторов и узлов по учету нефти (соучредитель - американская фирма «N-Fab») и СП по выпуску телеметрических систем очистки бурового раствора и забойных двигателей (соучредители - Radius, Svaco, Buco (США).

1.2. Организационная структура предприятия

Открытое акционерное общество "Удмуртнефть" представляет собой производственно-хозяйственный комплекс, осуществляющий работы по промышленной разработке и обустройству нефтяных месторождений Удмуртии. В настоящее время в состав ОАО «Удмуртнефть» входят: 4 НГДУ, ЦБПО, УПТО и КО, управление электросвязи, предприятие торговли и общественного питания (ПТОП), УКК, ОВГТПО [30].

В течение 1996 года была проведена значительная реструктуризация и укрупнение подразделений и отдельных служб, входящих в ОАО. В частности, созданы единые управления по бурению, сельскому хозяйству, транспорту и обслуживанию дорог, материально-техническому снабжению. Предприятия по обслуживанию объектов городского хозяйства переданы в муниципальную собственность.

Высшим органом управления Общества является общее собрание акционеров, которое проводится ежегодно в сроки, установленные Советом директоров Общества. На этом собрании решается вопрос об избрании Совета директоров, ревизионной комиссии и др.

Исполнительные органы Общества организуют выполнение решений общего собрания акционеров. Руководство текущей деятельностью Общества осуществляется исполнительным органом Общества - совет директоров.

В состав Общества входят без права юридического лица структурные подразделения. К вспомогательным службам относятся:

· центральная база производственного обслуживания, которая выполняет ремонт нефтепромыслового оборудования (ЦБПО);

· управление производственно-технического обслуживания и комплектации оборудованием, занимающееся материально-техническим обеспечением (УПТО и КО);

· дочерние акционерные общества.

Акционерное общество «Удмуртнефть» признано предприятием высокой организации финансовой деятельности. В Москве прошла церемония награждения победителей конкурса «Золотая бухгалтерская элита России», который проводится под патронатом Министерства финансов России. Международный форум бухгалтеров и аудиторов, по итогам 2008 года наградил ОАО «Удмуртнефть» почетным дипломом «Предприятие высокой организации финансовой деятельности» за «активную эффективную работу по организации финансовой деятельности в соответствии с государственным курсом на формирование инновационной социально-ориентированной экономики и соответствующей требованиям международных стандартов финансовой отчетности». Кроме того, за высокие достижения по организации и ведению бухгалтерского учета и аудита в 2008 году почетным знаком «Лучший бухгалтер-2008» отмечена Марина Гурьева, главный бухгалтер ОАО «Удмуртнефть». Это признание деятельности предприятия тем более важно, что оценку проводили независимые эксперты. Для ОАО «Удмуртнефть» это уже вторая награда. В 2002 году предприятие побеждало в конкурсе «Лучший бухгалтер России».

1.3. Анализ основных финансово - экономических показателей

Как видим из данных табл. 1.1 за отчетный период активы предприятия возросли на 1 210 636 тыс.руб., в том числе за счет увеличения объема ВА – 2 949 557 тыс.руб., но произошло снижение ОА на 1 738 921. Рост величины ВА связан с увеличением ОС на 2 798 814 тыс.руб. и НА на 627 607 тыс.руб. Снижение ОА было связано в первую очередь с уменьшение дебиторской задолженности на 2 067 816 тыс. руб., денежных средств на 184 153 тыс. руб., финансовых вложений. Тревожным фактором является повышение по статье «Запасы» (прирост составил 41,17%). Изменение данной статьи означает затоваривание, неблагоприятную концентрацию товара на складах, падение продаж и т.д.

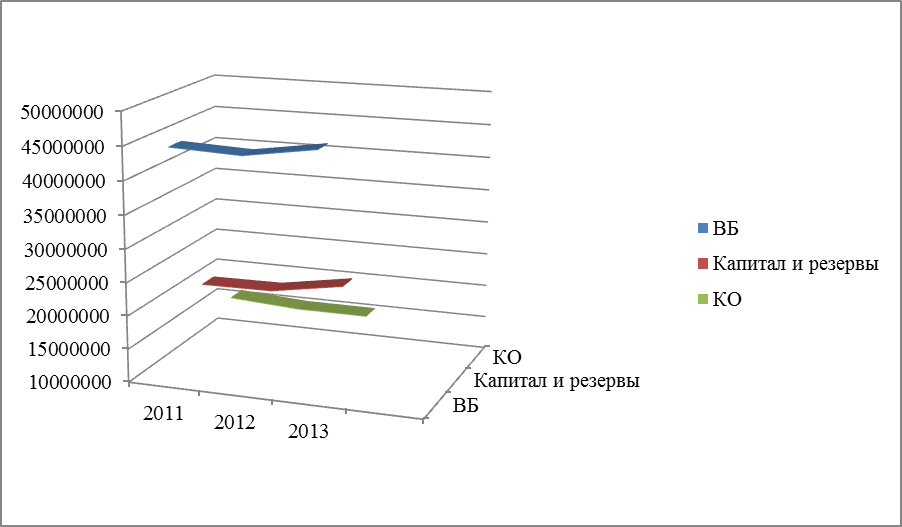

Представим динамику статей баланса на рисунках 1.1 и 1.2

Рисунок 1.1. Динамика показателей актива баланса

Рисунок 1.2. Динамика показателей пассива баланса

Анализ пассивной части баланса показывает, что дополнительный приток средств в отчетный период в сумме 1 210 636 тыс. руб. был связан с увеличением долгосрочных заемных источников на 6 757 тыс. руб. и ростом собственного капитала на 1 901 480 тыс. руб. Одновременно, в пассиве баланса наибольший прирост произошел по строке «Нераспределенная прибыль» (+1 964 392 тыс. руб., или 115,5% вклада в прирост пассивов организации за анализируемый период). Среди отрицательно изменившихся статей баланса можно выделить «Краткосрочные финансовые вложения» в активе (- 229 716 тыс. руб.)

Оценка финансовой устойчивости

Финансовая устойчивость являются одними из наиболее важных и значимых показателей финансового состояния предприятия. Финансовая устойчивость характеризует способность предприятия отвечать по своим долгам за счет собственных и привлеченных заемных средств. Для проведения анализа финансовой устойчивости предприятия заполним следующую табл. 1.2

Таблица 1.2. Показатели финансовой устойчивости ОАО «Удмуртнефть»

| Показатель | Формула расчета | Допустимое значение | Значение | ||

| Коэффициент автономии (К финансовой независимости) | СК/А | 0,5-0,7 | 0,48 | 0,49 | 0,51 |

| Коэффициент соотн-я СК и ЗК(К фин. левериджа) | ЗК/СК | ≥ 1 | 1,08 | 1,05 | 0,97 |

| Коэффициент маневренности собственных средств | СОК/СК | ≥ 0,5 | - 0,10 | - 0,17 | - 0,14 |

| Коэффициент финансирования | СК/ П1+П2+П3 | ≥ 1 | 0,95 | 0,96 | 1,05 |

| Коэффициент финансовой устойчивости | СК + ДО/ВБ | 0,8 - 09 | 0,64 | 0,65 | 0,66 |

Коэффициент автономии (коэффициент финансовой независимости) характеризует отношение собственного капитала к общей сумме капитала (активов) организации. Коэффициент показывает, насколько организация независима от кредиторов. Чем меньше значение коэффициента, тем в большей степени организация зависима от заемных источников финансирование, тем менее устойчивое у нее финансовое положение. Общепринятое нормальное значение коэффициента автономии в российской практике: 0,5 и более (оптимальное 0,6-0,7). В мировой практике считается минимально допустимым до 30-40% собственного капитала. Но в любом случае данный показатель сильно зависит от отрасли, а точнее от соотношения в структуре организации внеоборотных и оборотных активов. В моем примере значение коэффициента ниже нормы, кроме 2013 г. Это говорит, что предприятие в эти годы (2011-2012 гг.) было финансово неустойчиво и было зависимо от кредиторов. Можно сделать вывод, что у предприятия активы сформированы за счет заемных источников.

Коэффициент финансового левериджа – это показатель соотношения заемного и собственного капитала организации. Термин «финансовый леверидж» часто используют в более общем смысле, говоря о принципиальном подходе к финансированию бизнеса, когда с помощью заемных средств у предприятия формируется финансовый рычаг для повышения отдачи от собственных средств, вложенных в бизнес. Оптимальным, особенно в российской практике, считается равное соотношение обязательств и собственного капитала (чистых активов), т.е. коэффициент финансового левериджа равный 1. Допустимым может быть и значение до 2 (у крупных публичных компаний это соотношение может быть еще больше). Наиболее распространенным значением коэффициента в развитых экономиках является 1,5 (т.е. 60% заемного капитала и 40% собственного). В 2011-2012 гг. коэффициент входит в нормативное значение, а вот в 2013 нет (0,97 ≤ 1). Исходя из данных по 2013 году можно сделать вывод, что большая часть имущества предприятия сформированы из заемных средств, а это может свидетельствовать об опасности неплатежеспособности и затруднить возможность получения кредита. Слишком низкое значение коэффициента финансового левериджа говорит об упущенной возможности использовать финансовый рычаг – повысить рентабельность собственного капитала за счет вовлечение в деятельность заемных средств.

Коэффициент маневренности собственных средств характеризует какая доля источников собственных средств находиться в мобильной форме. Рекомендуемое значение 0,5 и выше. В результате расчетов получилось, что за все годы этот показатель отрицательный. Отрицательное значение говорит о плохой финансовой финансовой устойчивости, но и о том, что средства были вложены в более трудноликвидные активы (а именно в ОС), в то время как оборотный капитал формировался за счет заемных средств. Также говорит о снижении мобильности собственных средств. Повысить значение данного коэффициента можно, отказавшись от вложений средств в прочие ВА.

Коэффициент финансирования показывает, какая часть деятельности финансируется за счет собственных средств, а какая – за счет заемных. Ситуация, при которой величина коэффициента финансирования меньше 1 (большая часть имущества сформирована за счет заемных средств), свидетельствует об опасности неплатежеспособности и нередко затрудняет возможность получения кредита. Это мы видим в 2011 - 2012 гг.

Коэффициент финансовой устойчивости иллюстрирует, какая часть активов вашей компании финансируется за счет устойчивых источников. Какая доля во всех источниках предприятия может использоваться длительное время. Финансовое положение компании будет считаться устойчивым, если значение показателя лежит в пределах от 0,8 до 0,9 включительно. Вообще, экономисты считают, что значение коэффициента не должно быть ниже 0,75. Тревогу у руководителя должен вызывать показатель со значением меньше этого предела. Как раз что соответствует моему примеру (≤ 0,75 во всех годах). Значение коэффициента финансовой устойчивости лежит в недопустимых границах, поэтому финансовое положение компании можно считать неустойчивым. Финансовая неустойчивость означает финансовую зависимость компании и показывает, насколько неплатежеспособна организация в длительном периоде времени. Это важный показатель для внутреннего финансового контроля, который влияет на ряд управленческих решений руководства.

Анализ ликвидности предприятия

Ликвидность предприятия можно оценить по его балансу. Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников. Но предприятие может привлечь заемные средства со стороны, если у него имеется соответствующий имидж в деловом мире и достаточно высокий уровень инвестиционной привлекательности. Проведем анализ ликвидности в табл. 1.3

Таблица 1.3. Показатели ликвидности ОАО «Удмуртнефть»

| Показатель | Формула расчета | Допустимое значение | Значение | ||

| Коэффициент текущей ликвидности | ОА/КО | 1,5 - 2 | 1,31 | 1,24 | 1,27 |

| Коэффициент абсолютной ликвидности | КФВ+ДС/КО | 02, - 0,5 | 0.025 | 0,002 | 0.010 |

| Коэффициент быстрой (срочной) ликвидности | ДС+КФВ+ДЗ/КО | 0.8 – 1,5 | 1.22 | 1,13 | 1,14 |

По всем годам видно, что Ктл скачет 2011 - 2012 гг. – понижается, затем в 2013 году повышается по сравнению с 2012. Значение показателя текущей ликвидности не входит в нормативное значение (≤1,5), а это говорит, что предприятие не в состоянии стабильно оплачивать текущие счета. Т.к. Ктл ниже нормы, значит относительно мала сумма текущих активов предприятия, приходящихся на 1 рубль текущих обязательств, т.е. низка степень покрытия оборотными активами оборотных пассивов. Способы повышения Ктл: уменьшение суммы КЗ. Уменьшить ее сумму можно за счет оказания взаимных услуг (взаимозачет) или списание этой задолженности как невостребованной; наращивание ОА; одновременное снижение и ОА и КЗ. Это наиболее оптимальный и реальный путь к повышению показателя текущей ликвидности.

Такое низкое значение Кал свидетельствует о высоком риске, связанным с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. Недостаток ликвидных активов (т.е. наличности и др. активов, которые можно легко обратить в дс.) для погашения краткосрочной КЗ. Кал показывает какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Этот показатель характеризует платежеспособность предприятия на дату состояния баланса.

Кбл - это один из важных финансовых коэффициентов, который показывает, какая часть краткосрочных обязательств компании может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам с дебиторами. Чем выше показатель, тем лучше платежеспособность предприятия. Нормальным считается значение коэффициента более 0,8 что означает, что денежные средства и предстоящие поступления от текущей деятельности должны покрывать текущие долги организации. Значение Кбл полностью укладывается в нормальное значение. Отражает способность предприятия погасить свои текущие обязательства в случае возникновения сложностей с реализацией продукции.

Анализ коэффициентов ликвидности позволяет сделать вывод об ухудшении платежеспособности предприятия за исследуемый период. Ктл понижаются и не входят в норму, Кал так же понижаются и далеки от нормы, лишь Кбл входят в нормативно значение.

Анализ рентабельности предприятия

Для оценки уровня эффективности работы получаемый результат - прибыль - сопоставляется с затратами или с используемыми ресурсами. Рентабельность характеризует степень доходности, выгодности и прибыльности. Соизмерение прибыли с затратами или ресурсами характеризует рентабельность. Рентабельность есть относительный показатель, который обладает свойством сравнимости, а следовательно, может использоваться при сравнении различных субъектов хозяйствования. Показатели рентабельности позволяют оценить, какую прибыль имеет субъект хозяйствования с каждого рубля средств, вложенных в активы.

Таблица 1.4. Показатели рентабельности ОАО «Удмуртнефть», %

| Показатель | Формула расчета | Значение | ||

| Рентабельность продаж | ПР от пр-ж / ВР от пр-ж * 100% | 24,05 | 231,83 | 216,02 |

| Рентабельность активов | ПР до налог-я / Активы средние * 100 % | 60,39 | 52,35 | 51,37 |

| Рентабельность ВА | ЧП/ ВА средние *100% | 45,33 | 75,59 | 71,18 |

| Рентабельность ОА | ЧП/ ОА средние *100% | 50,88 | 92.21 | 96,27 |

| Рентабельность перманентного капитала | ЧП/СК+ДО средние *100% | 36,83 | 64,61 | 62,43 |

| Рентабельность СК | ЧП/СК *100% | 84,34 | 85,71 | 78,10 |

R пр-ж показывает долю прибыли в каждом заработанном рубле, является индикатором ценовой политики и ее способности контролировать издержки. Уменьшение R пр-ж свидетельствует об уменьшении эффективности хозяйственной деятельности предприятия. R пр-ж возросла на 2,07 с 2011 г. по 2012 г. Это значит, что предприятие получило 2,31 копейку прибыли с одного рубля продаж. Чем больше показатель, тем лучше для предприятия. С 2012 г. по 2013 г. наблюдается снижение этого показателя на 0,15 копеек, что является негативной тенденцией для предприятия. Такая динамика коэффициента может свидетельствовать о необходимости пересмотра цен тили усиления контроля за использованием МПЗ. R пр-ж можно повысить за счет снижения уровня с/с продукции.

R активов характеризует эффективность использования всего имущества. Характеризует уровень прибыли, создаваемый всеми активами предприятия, находящимися в его использовании согласно балансу. Исходя из расчетов можно сделать вывод, что R активов снижается. Происходит уменьшение на 9,02 по отношению 2011 г. к 2013 г. Такая отрицательная динамика R активов очень опасна для деятельности предприятия. Уменьшение R активов может свидетельствовать о снижении уровня спроса на продукцию предприятия и о перенакоплении активов. R активов можно повысить за счет увеличения прибыли и активов. R активов может повышаться при неизменной R продаж путем ускорения оборачиваемости активов.

R СК характеризует эффективность использования СК, характеризует уровень доходности СК, вложенного в данное предприятие, поэтому наибольший интерес представляет для существующих и потенциальных владельцев, и акционеров, и является одним из основных показателей инвестиционной деятельности предприятия. Как видно из расчетов R СК увеличивается. Если в результате деятельности увеличивается R СК, то это приводит к уменьшению потребности в СК. Рост рентабельности собственного капитала, прежде всего, обусловлен увеличением СК. Исходя из расчетов можно сделать вывод, что динамика изменения R СК имеет скачкообразный характер: увеличение на 1,37 по отношению 2011 г. к 2012 г. и уменьшение на 7.61 по отношению 2012 г. к 2013 г. Такая отрицательная динамика R активов очень опасна для деятельности предприятия.

R ПК говорит о том насколько эффективно менеджмент предприятия инвестирует средства в основную деятельность предприятия. Отражает эффективность использования долгосрочного капитала до налогообложения. Рентабельность имеет скачкообразный характер. Наблюдается повышение на 27,78 по отношению 2011 г. к 2012 г. и уменьшение на 2,18 по отношению 2012 г. к 2013 г. Это говорит о неэффективном финансовом менеджменте в части управления долгосрочным капиталом.

Анализ деловой активности предприятия

Стабильность финансового положения предприятия в условиях рыночной экономики обусловлена значительной степени его деловой активностью, которая зависит от широты рынков сбыта продукции, его деловой репутации, степени выполнения плана по основным показателям хозяйственной деятельности, уровня эффективности использования ресурсов и устойчивости экономического роста.

Деловая активность предприятия в финансовом аспекте проявляется прежде всего в скорости оборота его средств. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных коэффициентов оборачиваемости, которые мы рассмотрим далее в табл. 1.6. Представим исходные данные для расчета деловой активности предприятия в табл. 1.5

Таблица 1.5. Исходные данные

| Показатель | Значение | ||

| ВР от реализации продукции, тыс.руб. | 94 686 484 | 105 783 264 | 109 092 520 |

| Средняя стоимость Активов,тыс.руб. | 19 939 852 | 24 415 090 | 25 889 868 |

| Средняя стоимость ОА,тыс.руб. | 17 764 437 | 20 012 699 | 19 143 239 |

| Средняя стоимость Запасов,тыс.руб. | 8 685 512 | 1 060 501 | 1 252 199 |

| Средняя стоимость ДЗ,тыс.руб. | 16 226 210 | 18 310 428 | 17 276 521 |

| Средняя стоимость КЗ,тыс.руб. | 10 697 848 | 10 899 521 | 10 037 661 |

| Средняя стоимость СК,тыс.руб. | 20 610 397 | 21 479 364 | 22 430 104 |

По данным табл. 1.5 в табл. 1.6 рассчитываем показатели деловой активности ОАО «Удмуртнефть» за 2011 - 2013 гг.

Таблица 1.6. Показатели деловой активности ОАО «Удмуртнефть»

| Показатель | Значение | ||

| Коэффициент оборачиваемости активов, обороты | 4,75 | 4,33 | 4,21 |

| Коэффициент оборачиваемости ОА, обороты | 5,33 | 5,29 | 5,70 |

| Период оборота ОА, дни | |||

| Коэффициент оборачиваемости СК, обороты | 4,59 | 4,92 | 4,86 |

| Коэффициент оборачиваемости ДЗ, обороты | 5,84 | 5,77 | 6,31 |

| Период оборота ДЗ, дни | |||

| Коэффициент оборачиваемости КЗ, обороты | 8,85 | 9,71 | 10,87 |

| Период оборота КЗ, дни | |||

| Коэффициент оборачиваемости запасов, обороты | 109,02 | 99,75 | 87,12 |

| Период оборота запасов, дни | |||

| Производственный цикл, дни | |||

| Операционный цикл, дни | |||

| Финансовый цикл дни |

К оборачиваемости запасов показывает сколько раз в среднем продаются запасы предприятия за некоторый период времени. Чем меньше оборачиваемость запасов предприятия, тем менее эффективным является производство и тем больше потребность в оборотном капитале предприятия. Период оборота материальных запасов изменяется аналогично тому, как изменяется средняя стоимость запасов. В 2012 г. по отношению к 2013 г период оборота запасов не изменился.

Период оборота ОА изменяется аналогично тому, как изменяется средняя стоимость ОА. В 2012 г. по отношению к 2011 г. он уменьшился на 1 день (1,5%), что обусловлено приростом средней стоимости ОА на 12, 7 %. В 2013 г. по отношению к 2011 г. спад составил 4 дня (5,9%),что обусловлено уменьшением стоимости ОА на 7,8 %. В 2013 г. по отношению к 2012 г. спад составил 5 дня (7,2%), что обусловлено уменьшением стоимости ОА на 4,3 %.

Период оборота ДЗ уменьшается, он уменьшается на 5 дней (на 7, 94%). Снижение означает, что два месяца в среднем ДЗ остается неоплаченной в течение отчетного года, что является отрицательным моментом в организации работы предприятия. Так как период оборота ДЗ уменьшается, это является эффективным для организации, так уменьшился срок возврата покупателям своей задолженности. Период оборота ДЗ находиться в прямой зависимости от величины ДЗ и в обратной от величины выручки от реализации. В 2011 - 2013 гг. темп роста выручки от реализации (115,2%) гораздо больше темпа роста ДЗ (106,5%), что приводит к уменьшению периода ДЗ. Коэффициент оборачиваемости ДЗ у нас увеличивается, следовательно, период оборота ДЗ уменьшается. Снижение периода оборачиваемости ДЗ говорит о повышении платежеспособности дебиторов либо об увеличении требований к дебиторам.

Период оборота КЗ ежегодно уменьшается. Это означает, что примерно два месяца в среднем КЗ остается неоплаченной в течение отчетного года. Это может обуславливаться предоставлением поставщиками коммерческого кредита либо просрочкой оплат поставщикам, и как следствие, потере деловой репутации. Период оборота КЗ в 2011 – 2013 гг. – сокращение на 7 дней (17,1%), уменьшение на 4 дня (на 7, 3%) в 2012 г. по отношению к 2013 г. Период оборота КЗ напрямую зависит от величины КЗ, и находиться в обратной зависимости с величиной затрат. В 2011-2012 гг. тем роста КЗ (на 1,9%), который меньше темпа роста затрат на производство и реализацию продукции (4,0%), что приводит к увеличению периода оборота КЗ.

Оборачиваемость КЗ оценивают совместно с оборачиваемостью ДЗ. Неблагоприятной для предприятия является ситуация, когда коэффициент оборачиваемости КЗ значительно больше коэффициента оборачиваемости ДЗ. На исследуемом предприятии коэффициенты оборачиваемости дебиторской и кредиторской задолженности соответственно равны 6,31 и 10,87. Превышение КЗ значительно (+4,56) и она влияет на текущее финансовое состояние предприятия. Проанализировав данные ОАО «Удмуртнефть» видно, что у нас превышение ДЗ над КЗ. Э

то принято оценивать положительно. Это объясняется тем, что погашение ДЗ, ее инкассация и поступление денежных средств от заказчиков за отгруженную им продукцию позволяет предприятию в свою очередь своевременно рассчитываться со своими поставщиками и подрядчиками. Коэффициент соотношения ДЗ и КЗ составляет 1, 72, что является нормой (1,72 ≥ 1).

Исходя из проведенного анализа дебиторской и кредиторской задолженности, можно сделать вывод, что организация имеет определенные проблемы с дебиторами и кредиторами и эти проблемы увеличились за анализированный период. Следовательно, ОАО «Удмутнефть» имеет определенные финансовые затруднения, связанные с дефицитом денежных средств, что ведет к неплатежеспособности организации и снижению ее финансовой устойчивости.

Повысить финансовую устойчивость организации можно: увеличив оборачиваемость активов, погасив кредиторскую задолженность, повысив собираемость или инкассацию дебиторской задолженности, срочно реализовав наиболее ценные активы, пусть даже с частичной потерей стоимости, повысив выручку от реализации как за счет увеличения объема продаж, так и за счет повышения цен, сократив закупки запасов. Выручка от продаж является единственным средством для погашения всех видов кредиторской задолженности организации.

Чем выше скорость оборачиваемости дебиторской и кредиторской задолженности и меньше размеры балансовых остатков, тем финансово устойчивее организация.

ОЦ, превышающий ПЦ на величину периода оборота ДЗ меняется аналогично: 2011-2012 гг. – рост на 1 день (1,5%), 2012 - 2013 гг. уменьшается на 5 дней (7,5%), в 2013 г. по сравнению с 2010 г. ОЦ уменьшается на 4 дня (6,1%). Уменьшение продолжительность ОЦ (в днях) [Операционный цикл характеризует собой время, в течение которого денежные средства омертвлены в запасах и дебиторской задолженности], то судя по динамике уменьшения продолжительности ОЦ это можно рассматривать как положительную тенденцию.

ФЦ меньше ОЦ на величину оборота КЗ. ФЦ имеет скачкообразный характер. В 2011 - 2012 гг. наблюдается увеличение на 4 дня (16%), в 2012 -2013 гг. уменьшение на 1 день (12%), в 2013 г. по сравнению с 2010 г. – прирост на 3 дня.

Анализируя мое предприятие (ОАО «Удмуртнефть») я пришла к следующим выводам: Рентабельность продаж увеличилась, это означает что предприятие может себе позволить снижение цен, не рискуя понести убытки, а, возможно, и более того: увеличить прибыль, выиграв от увеличения объемов продаж за счет снижения цен. Рентабельность ОС уменьшилась на 94,7%, отсюда следует, что мое предприятие неэффективно использует свои ОС, что в дальнейшем негативно сказывается на прибыли предприятия. Уменьшение ЧП(на 100,14%) означает, что предприятие поработало с 2012-2013 гг. плохо. Рост коэффициента оборачиваемости КЗ означает увеличение скорости оплаты задолженности предприятия (2,02). Уменьшение коэффициента оборачиваемости СК на 0,06 (в 2012 по сравнению с 2013 годом) оборотов является отрицательным моментом, т.к. означает уменьшение суммы выручки, приходящейся на 1 рубль СК. Данный коэффициент снижается и это означает бездействие части собственных средств. В этом случае коэффициент указывает на необходимость вложения собственных средств в другие более соответствующие данным условиям источники дохода. Рост коэффициента оборачиваемости ДЗ на 0,54 оборота (в 2012 по сравнению с 2013 годом) означает сокращение продаж в кредит (снижение коммерческого кредита, предоставляемого покупателям).

Глава 2. Теоретические аспекты анализа и управления дебиторской задолженностью

2.1. Понятие, характеристика и классификация дебиторской задолженности

Под дебиторской задолженностью понимают задолженность других организаций, работников и физических лиц данной организации (задолженность покупателей за купленную продукцию или оказанные услуги, задолженность подотчетных лиц за выданные им суммы и др.). Организации и лица, которые должны данной организации, называются дебиторами [22, с. 29]. Существует много точек зрения на определение дебиторской задолженности, рассмотрим некоторые из них в табл. 2.1

Таблица 2.1. Определение дебиторской задолженности

| Автор | Определение |

| Ковалев В.В. Финансовый анализ. - М.: Экономика, 2007 г. [27, с. 231]. | Сумма долгов, причитающихся предприятию, фирме и компании со стороны других предприятий, фирм и компаний, а также граждан, являющихся их должниками, дебиторами. |

| Финансы и кредит - Трошин А.Н. – Учебник, Издательство: «ИНФРА-М» 2009 г. [21, с. 317]. | Дебиторская задолженность – это совокупность долгов, причитающихся хозяйствующему субъекту от граждан или юр. лиц в результате экономических взаимоотношений с ними. |

| Финансовый менеджмент. Басовский Л.Е. М.: ИНФРА-М, 2009 г. [19, с. 240]. | Дебиторская задолженность – это кредит, полученный от поставщиков и подрядчиков, когда организация-покупатель получает товары и услуги от контрагентов без требования о незамедлительной оплате. |

В бухгалтерском учете под дебиторской задолженностью, как правило, понимают имущественные права, представляющие собой один из объектов гражданских прав. Согласно статье 128 Гражданского Кодекса Российской Федерации: «К объектам гражданских прав относятся вещи, включая деньги и ценные бумаги, иное имущество, в том числе имущественные права; работы и услуги; информация; результаты интеллектуальной деятельности, в том числе исключительные права на них; нематериальные блага». [20, с.129 ]

Следовательно, право на получение дебиторской задолженности является имущественным правом, а сама дебиторская относится как имущество к активам, так как в состав активов включаются имущество и права. А значит, как актив, должен отвечать следующим условиям: должны приносить хозяйственную выгоду в будущем; находиться в распоряжении хозяйствующего субъекта, который мог бы их беспрепятственно использовать по собственному усмотрению или продать; быть результатом ранее свершившихся сделок.

Дебиторскую задолженность можно рассматривать в трех смыслах: во-первых, как средство погашения кредиторской задолженности, во-вторых, как часть продукции, проданной покупателям, в-третьих, как один элементов оборотных активов, важную часть оборотного капитала организации. Дебиторская задолженность подразделяется на различные виды в зависимости от экономического содержания обязательств, от продолжительности (срока предоставления), по своевременности оплаты.

Дебиторская задолженность может быть допустимой, обусловленной действующей системой расчетов, и недопустимой, свидетельствующей о недостатках в финансово-хозяйственной деятельности. Дебиторская задолженность в соответствии, как с международными, так и с российскими стандартами бухгалтерского учета определяется как суммы, причитающиеся компании от покупателей (дебиторов) [14, с. 197].

Дебиторская задолженность возникает в случае, если услуга (или товар) проданы, а денежные средства не получены. Как правило, покупателем не предоставляется какого-либо письменного подтверждения задолженности за исключением подписи о приемке товара на товаросопроводительном документе. Авторы В.Б. Ивашкевич и И.М. Семенова в своей работе «Учет и анализ дебиторской задолженности» определяют дебиторскую задолженность как сумму долгов, причитающихся организации от юридических или физических лиц в результате хозяйственных операций между ними, или, иными словами, отвлечения средств из оборота организации и использования их другими организациями или физическими лицами [18, с. 108].

Таким образом, несмотря на множество различных формулировок определения понятия дебиторской задолженности авторы приводят довольно похожие определения данного понятия. Однако, определение дебиторской задолженности только лишь как суммы долгов в пользу организации, на наш взгляд, является неполным и должно быть расширено. Очевидно, что если определять понятие дебиторской задолженности как сумму долгов в пользу предприятия, то вся концепция управления дебиторской задолженностью будет сводиться к ее минимизации, так как в большинстве случаев организации стремятся получить оплату за реализованную продукцию в полном объеме. На это указывает В.В. Ковалев в книге «Финансовый анализ: методы и процедуры» [29, с. 234]. Однако дебиторская задолженность является также и неполученной выручкой организации за реализованную продукцию. В этом случае меняется и сам подход к определению понятия дебиторской задолженности. Понятие «выручка от продаж» включает суммы денежных средств, поступивших в счет оплаты продукции, товаров, выполненных работ, оказанных услуг и дебиторской задолженности. Таким образом, базой для определения выручки от продаж является только факт отгрузки (продажи).

Величина дебиторской задолженности организации определяется исходя из цены, установленной договором между организацией и покупателем (заказчиком) или пользователем ее активов (с учетом всех последующих скидок и накидок).

Когда одна организация продает товары другой, это вовсе не означает, что товары будут оплачены немедленно. Неоплаченные счета за поставленную продукцию (или счета к получению) и составляют большую часть дебиторской задолженности. Задачами финансового менеджера по управлению дебиторской задолженностью являются: определение степени риска неплатежеспособности покупателей, расчет прогнозного значения резерва по сомнительным долгам, а также представление рекомендаций по работе с фактически или потенциально неплатежеспособными покупателями [17, с.165].

К текущим обязательствам относится краткосрочная кредиторская задолженность. Под кредиторской задолженностью понимается задолженность данной организации другим организациям и физическим лицам - кредиторам (платежи за приобретенную продукцию, потребленные услуги, задолженность по платежам в бюджеты всех уровней и пр.). Так, кредиторская задолженность может возникнуть, если материалы в организацию поступают раньше, чем она их оплатила. В состав кредиторской задолженности также включается задолженность своему трудовому коллективу по оплате труда, задолженность перед органами социального и медицинского страхования (возникает вследствие того, что начисление налогов и платежей происходит раньше, чем осуществляются соответствующие платежи) банковские ссуды и неоплаченные счета других организаций и пр. [27, c. 110].

2.2. Влияние дебиторской задолженности на финансовую устойчивость организации

Согласно Федерального Закона РФ «О бухгалтерском учете», в число основных задач бухгалтерского учета входит предотвращение отрицательных результатов хозяйственной деятельности организации и выявление внутрихозяйственных резервов обеспечения ее финансовой устойчивости.

На финансовое состояние организации оказывают влияние как размеры балансовых остатков дебиторской и кредиторской задолженности, так и период оборачиваемости каждой из них [21, с. 187].

Однако балансовые остатки дебиторской задолженности могут служить лишь отправной точкой для исследования вопроса о влиянии расчетов с дебиторами и кредиторами на финансовое состояние. Если дебиторская задолженность больше кредиторской, это является возможным фактором обеспечения высокого уровня коэффициента общей ликвидности. Одновременно это может свидетельствовать о более быстрой оборачиваемости кредиторской задолженности по сравнению с оборачиваемостью дебиторской задолженности. В таком случае в течение определенного периода долги дебиторов превращаются в денежные средства, через более длительные временные интервалы, чем интервалы, когда организации необходимы денежные средства для своевременной уплаты долгов кредиторам. Соответственно возникает недостаток денежных средств в обороте, сопровождающийся необходимостью привлечения дополнительных источников финансирования. Последние могут принимать форму либо просроченной кредиторской задолженности, либо банковских кредитов [25, c. 124].

Непосредственно финансовая устойчивость является отражением стабильного превышения доходов над расходами, обеспечивает свободное маневрирование денежными средствами организации и путём их эффективного использования способствует бесперебойному процессу производства и реализации продукции. Финансовая устойчивость отражает соотношение собственных и заёмных средств, темпы накопления собственных средств, в результате текущей и финансовой деятельности, соотношение мобильных и иммобилизованных средств организации, достаточное обеспечение материальных оборотных средств собственными источниками. Поэтому финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости организации [19, c. 122].

Платёжеспособность и кредитоспособность является одними из форм проявления финансовой устойчивости. Анализ устойчивости финансового состояния на ту или иную дату позволяет ответить на вопрос: насколько правильно организация управляла финансовыми ресурсами в течение периода, предшествующего этой дате.

Таким образом, одной из форм внешнего проявления финансовой устойчивости организации является её платёжеспособность, то есть способность своевременно выполнять все свои платёжные обязательства, вытекающие из торговых, кредитных и иных операций платёжного характера.

В рамках внутреннего анализа осуществляется углублённое исследование финансовой устойчивости организации на основе построения баланса неплатёжеспособности, включающего следующие взаимосвязанные группы показателей:

1) Общая величина неплатежей:

· просроченная задолженность по ссудам банка;

· просроченная задолженность по расчётным документам поставщиков;

· недоимки в бюджете;

· прочие неплатежи, в том числе по оплате труда.

2) Причины неплатежей:

· недостаток собственных оборотных средств;

· сверхплановые запасы товарно-материальных ценностей;

· товары отгруженные, но не оплачены в срок покупателями, и товары на ответственном хранении у покупателей ввиду отказа от акцепта;

· иммобилизация оборотных средств в капитальное строительство, в задолженность работников по полученным ими ссудам, а также расходы, не перекрытые средствами специальных фондов и целевого финансирования.

3) Источники, ослабляющие финансовую напряжённость:

· временно свободные собственные средства (фонды экономического стимулирования, финансовые резервы и другие);

· привлечённые средства (превышение нормальной кредиторской задолженности над дебиторской);

· кредиты банка на временное пополнение оборотных средств и прочие заёмные средства.

Другим проявлением динамической устойчивости служит её кредитоспособность. Так, высшей формой устойчивости организации является его способность развиваться в условиях внутренней и внешней среды. Для этого организация должна обладать гибкой структурой финансовых ресурсов и при необходимости иметь возможность привлекать заёмные средства, то есть быть кредитоспособной. Организация является кредитоспособной, если у неё существуют предпосылки для получения кредита и способность своевременно возвратить взятую ссуду с уплатой причитающихся процентов за счёт прибыли или других финансовых ресурсов [12, с. 137].

Таким образом, можно сказать, что финансовая устойчивость – это комплексное понятие, означающее такое состояние финансовых ресурсов организации, их распределение и использование, которое гарантирует и обеспечивает развитие организации на основе роста прибыли и капитала при сохранении платёжеспособности и кредитоспособности в условиях допустимого уровня риска [25, с. 503].

В этой связи анализ дебиторской задолженности является важной частью финансового анализа в организации и позволяет выявлять не только показатели текущей и перспективной платежеспособности организации, но и факторы, влияющие на их динамику, а также оценивать количественные и качественные тенденции изменения финансового состояния организации в будущем, так как задолженность по платежам может существенно деформировать структуру оборотных средств организации. Так, если в составе оборотных активов преобладает дебиторская задолженность, то организация либо должна привлекать банковский кредит по высоким ставкам, либо останавливаться в ожидании уплаты причитающихся ему долгов, а если в структуре формирования источников оборотных активов преобладает кредиторская задолженность, организация зачастую вынуждена прибегать к разнообразным не денежным формам расчетов (бартер и пр.), подвергаться разного рода штрафным санкциям.

К непосредственным задачам анализа дебиторской задолженности относятся следующие:

· точный, полный и своевременный учет движения денежных средств и операций по их движению, контроль за соблюдением кассовой и платежно-расчетной дисциплины;

· определение структуры дебиторской задолженности по срокам погашения, по виду задолженности, по степени обоснованности задолженности, определение состава и структуры просроченной дебиторской и кредиторской задолженности, ее доли в общем объеме дебиторской и кредиторской задолженности;

· выявление структуры данных по поставщикам по неоплаченным расчетным документам, поставщикам по просроченным векселям, поставщикам по полученному коммерческому кредиту, установление их целесообразности и законности;

· выявление объемов и структуры задолженности по векселям, по претензиям, по выданным и полученным авансам, по страхованию имущества и персонала, задолженности, возникающей вследствие расчетов с другими дебиторами и кредиторами, задолженности по банковским кредитам и др. определение причин их возникновения и возможных путей устранения;

· определение правильности использования банковских ссуд;

· выявление неправильного перечисления или получения авансов и платежей по бестоварным счетам и т.п. операциям;

· определение правильности расчетов с работниками по оплате труда, с поставщиками и подрядчиками, с другими дебиторами и кредиторами и выявление резервов погашения имеющейся задолженности по обязательствам перед кредиторами, а также возможностей взыскания долгов (посредством денежных или не денежных расчетов или обращения в суд) с дебиторов [14, с. 121]

Дата добавления: 2015-09-02; просмотров: 100 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Тема 14. Материальная ответственность | | | Управление дебиторской задолженностью. Методы управления дебиторской задолженностью |