Читайте также:

|

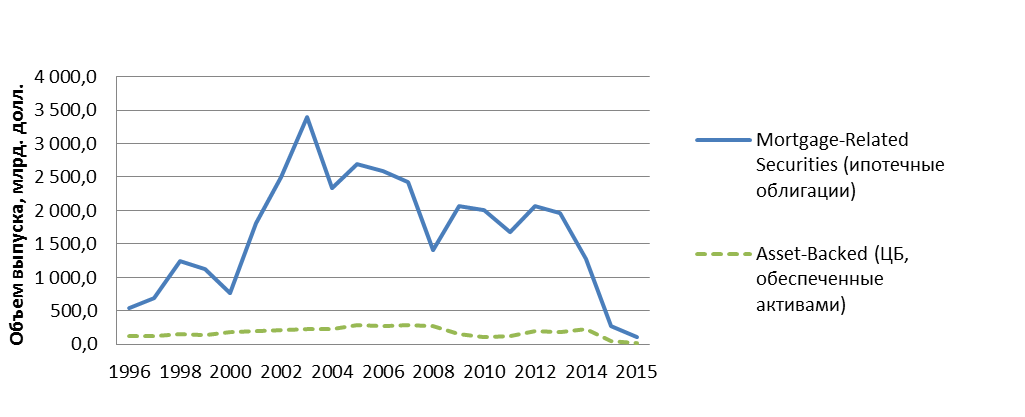

Секьюритизация, как было сказано выше, открыла для банков огромные возможности для повышения ликвидности своих активов и снижения рисков. Помимо коммерческой недвижимости и жилищных ипотек секьюритизируются такие активы, как поступления по студенческим кредитам, по кредитным картам, по пулу долговых обязательств. Облигации, обеспеченные такими активами, называются ABS (Asset Backed Securities) и относятся к классу C, согласно классификации S&P (ссылка). Таким образом, объем эмиссии ABS значительно ниже, чем у ипотечных облигаций CMBS и MBS, что можно увидеть на Рис. 1.2. В дальнейшем, виды ABS будут рассмотрены на примере США, так как американский рынок секьюритизации считается родоначальником данных инструментов и отличается от зарубежных сравнительно большими объемами эмиссии ABS, что делает наглядными тенденции в данном сегменте финансового рынка.

Рис.1.2. Объем выпуска ABS и MBS в период 1996-2015 гг.в США.

Источник: Данные с сайта "SIFMA Invested in America". Открытый электронный источник.

Такое различие в объемах выпуска объясняется классами бумаг. CMBS при консервативной оценке рейтинговыми агентствами (расчет возможного уровня дефолтов, количество кредитов в пуле, доля крупных кредитов, уровень кредитной поддержки, учет характеристик объектов кредитования) получают классы от ААА до В (Fitch). Следовательно, ипотечные облигации охотно приобретаются институциональными инвесторами.

ABS принадлежат к классу облигаций С с рейтингом ВВВ только с 2000-ых годов. Бумаги данного класса могут приобретаться пенсионными фондами и компаниями с рейтингом ВВВ, заинтересованные в диверсификации портфеля. Инвесторы сравнивают доходность ABS с доходностью необеспеченных долговых бумаг со сходной дюрацией. Это снижает их привлекательность в глазах институциональных инвесторов. Но несмотря на одинаковый рейтинг ценных бумаг, ABS имеют преимущество в виде более низкого событийного риска. При структурировании портфеля ABS траст собственников покупает обеспечивающий транш (в соответствии с Правилами ERISA (Employee Retirement Income Security Act); для повышения рейтинга заключаются процентные fixed-for-floating свопы и банковские аккредитивы. Разумеется, это повышает рыночную стоимость данных ценных бумаг.

На финансовом рынке представлены следующие виды ABS: карточные ABS, CDO, ценные бумаги, обеспеченные кредитами на покупку автомобилей и плавательных средств, а также ABS, обеспеченные поступлениями по студенческим кредитам и облигации, обеспеченные оборудованием.

Ценные бумаги, обеспеченные автокредитами появились одними из самых первых. Salomon Brothers назвали свои ценные бумаги CAR(Certificate of Automobile Receivables), Drexel Burnham - FASTBAC (First Automobile Short-Term Bonds). Данные бумаги привлекли внимание инвесторов в первую очередь характером обеспечения. Обеспечением этих бумаг служили recreational vehicles (автомобили для отдыха) и автокредиты, на которые всегда был высокий потребительский спрос, так как автомобиль занимает достойное место в потребительской культуре современного заемщика. Отличительной чертой помимо высокого спроса также является и сравнительно высокая скорость досрочного погашения кредитов, характеризующаяся "сдержанностью" (разброс значений незначителен).

Студенческие кредиты активно секьюритизируются с 1993 года. В США Society Student Loan Trust выпустили первые ABS, обеспеченные студенческими кредитами. К концу 1994 года сформировался рынок в том виде, который можно наблюдать сейчас.

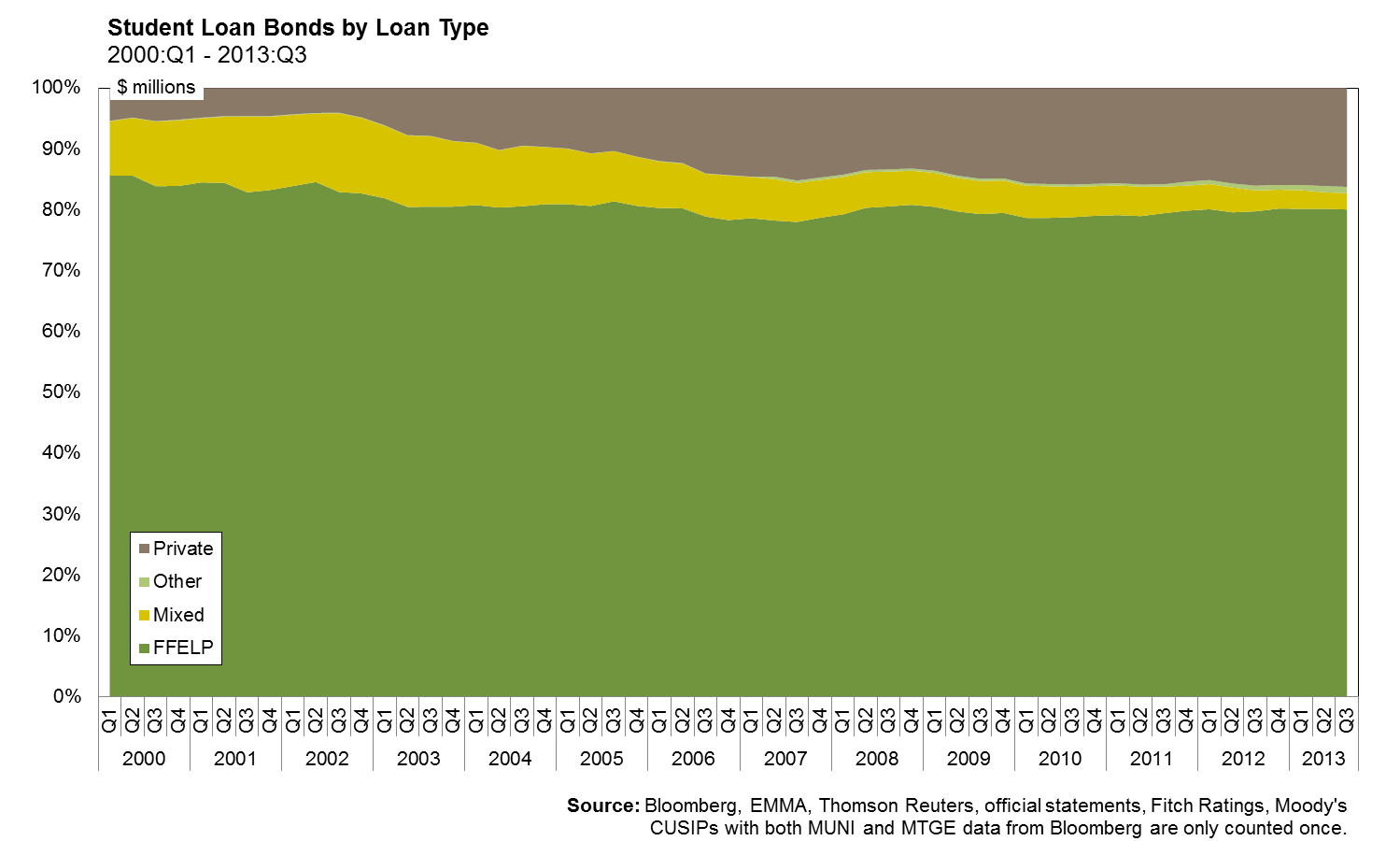

Согласно FFELP (Federal Family Education Loan Programm) студенческие кредиты подразделяются на две группы: кредиты под гарантии государства (страхуется 98-100% основной суммы) и кредиты, обеспеченные негосударственными организациями. К первой группе относятся Стаффордские кредиты, Perkins Loans, FFELP purchased loans и т.д. О масштабах эмиссии каждой группы можно судить по Рис.1.3.

Рис. 1.3. Студенческие займы по типу кредитования в период 2000-2013 гг. в США.

Источник: Сайт "Sifma-Invested in America".

Как видно из Рис.1.3., лидирующую позицию занимает государственная программа предоставления студенческих кредитов FFELP (в среднем около 80%), держателями которых являются квалифицированные кредиторы, такие как Sallie Mae, Citicorp, First Union National Bank. К группе Mixed относятся студенческие кредиты с участием некоммерческих организаций и квалифицированных кредиторов, но она сравнительно небольшая.

Использование программы FFELP открыла для среднего класса США расширенные возможности получения образования в высших учебных заведениях и частных школах. По данным последнего опроса маркетингового агентства Ipsos за 2014 год, примерно 15% студентов оплачивают свое обучение в высших учебных заведениях, оформляя студенческий кредит.

Из вышеизложенного следует, ABS, обеспеченные студенческими кредитами, имеют рейтинг ААА из-за низкого уровня кредитной поддержки, необходимой для сделок, а сами студенческие кредиты характеризуются более низкой валовой маржей по сравнению с задолженностью по кредитным картам. Эмитентов на рынке данных АВS сравнительно мало. Это некоммерческие предприятия и фонды с одной страны (Society Student Loan Trust, TMA и т.д.) с одной стороны и финансовые организации с другой (Sallie Mae (SLMA), Access Group Inc.). Крупнейшим игроком считается Sallie Mae, годовая эмиссия которого достигла в 2000 году 36730,1 млн. долл.

Ценные бумаги, обеспеченные задолженностью по кредитным картам CCRB (credit card receivable-backed), выпускаются не только банками, но и турфирмами, сетевыми компаниями. Для банков - это возможность рефинансирования одного из банковских продуктов, для торговых фирм - возможность оборачиваемости одного из активов своего предприятия. Классы бумаг строятся по принципу мастер-траста. Денежный поток состоит из комиссионных, выплачиваемые ежемесячно, и выплат по основному долгу. Отличает этот вид ценных бумаг наличие закрытого периода (lockout, revolving period), в течение которого выплаты номинала, уплачиваемые заемщиком, реинвестируются в дополнительную дебиторскую задолженность по кредитным картам. По окончанию револьверного периода номинал передается инвесторам.

К числу основных характеристик относятся: доходность пула, избыточный спред, который обычно создается при покупке сертификатов главного траста SPV, MRP (Monthly Payment Rate), темп покупки (скорость возобновления поступлений пула).

Также на рынке ABS встречаются CDO (Collateralized Debt Obligations). В статистике их выделяют в отдельную категорию. Они представляют собой ценные бумаги, обеспеченные пулом, состоящим из одного или нескольких долговых обязательств. В целом существуют следующие разновидности CDO:

- CFO (Collateralized Fund Obligations). Обеспечены обязательствами фонда;

- Structured Finance CDO (CDO на структурное финансирование);

- Municipal Bonds CDO (CDO на муниципальные облигации;

- Trust preferred CDO (CDO на привилегированные ценные бумаги);

- Combo CDO notes (Переупаковочные и комбинированные CDO-ноты).

Использование CDO в сделках секьюритизации еще называют ресекьюритизацией (секьюритизацией второго порядка). В основе CDO могут лежать не только корпоративные долговые обязательства, но и те же самые ABS. Но большинство экономистов все равно не выделяют их в отдельную группу секьюритизируемых бумаг, так как их принцип работы соответствует принципам ABS.

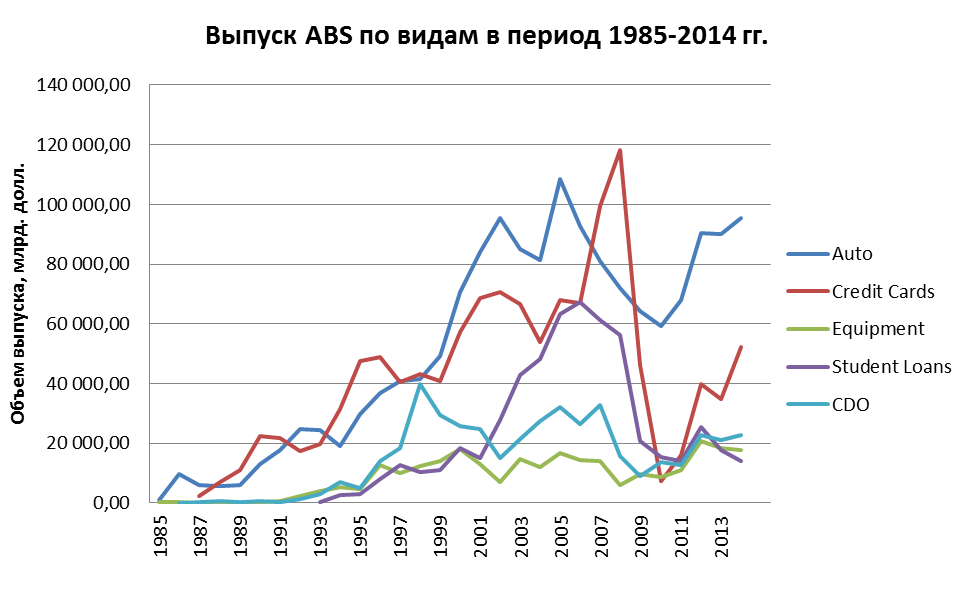

О масштабах использования каждого из вышеперечисленных инструментов можно судить по Рис.1.4. Первое и второе место по величине эмиссии делят между собой ABS, обеспеченные автомобильными кредитами, и CARDs (карточные облигации). Если рассматривать выпуск ABS в целом, у всех видов наблюдается схожие тенденция и темп выпуска: положительная динамика на промежутке конца 80-ых до 2009 года и резкое сжатие в 2010-2013 гг. Но прежде чем перейти к причинам таких скачков и падений, нужно рассмотреть еще один вид секьюритизации - WBS (whole business securitization).

Рис.1.4. Выпуск ABS по видам в период 1985-2014 гг.

Источник: Данные с сайта "Sifma - Invested in America".

Дата добавления: 2015-08-17; просмотров: 203 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Ценные бумаги, обеспеченные ипотекой. | | | Секьюритизация бизнеса WBS. |