Читайте также:

|

Общие положения

Доходный подход (income approach) при оценке объекта НА основан на расчете экономических выгод, ожидаемых от использования оцениваемого объекта, и используется в большинстве случаев.

Определение стоимости объекта НА на основе доходного подхода осуществляется с использованием дисконтирования или капитализации денежных потоков от использования объекта НА. При применении доходного подхода требуется тщательный анализ для выделения денежных потоков, генерируемых отдельными оцениваемыми нематериальными активами.

Источниками получения дохода от использования объектов НА на предприятии могут быть:

- выпуск или увеличение объемов выпуска и реализации конкретных видов или всей продукции предприятия с использованием объектов НА;

- увеличение объемов реализации продукции вследствие повышения цен на продукцию, производимую и/или реализуемую с использованием объектов НА, при этом рост цен может быть обусловлен повышением качества и (или) ростом известности;

- увеличение выручки за счет сокращения времени вывода продукции на рынок (в особенности в высокотехнологичных отраслях);

- выручка от реализации самих объектов НА;

- снижение себестоимости (за счет уменьшения трудоемкости, материалоемкости, энергоемкости и других факторов) при использовании объектов НА в производстве продукции, проектировании и т.п.;

- экономия на капиталовложениях в разработку самих объектов НА.

При использовании доходного подхода для оценки стоимости объектов НА данная стоимость приравнивается к доходам от использования соответствующих объектов. Теоретической базой для вычисления стоимости объектов НА на основе доходного подхода являются:

- метод прямой капитализации доходов;

- метод дисконтирования денежных потоков

Метод прямой капитализации доходов в основном используется для оценки объектов НА, приносящих за одинаковые промежутки времени доходы, которые равны по величине между собой или изменяются одинаковыми темпами и поступают в течение неограниченного времени. Данный метод применяется главным образом для определения остаточной стоимости, в качестве экспресс-метода оценки и в ряде случаев для объектов НА, срок полезного использования которых практически не ограничен (например, для некоторых товарных знаков). При использовании метода прямой капитализации выполняются следующие действия:

1. Выявление источников и размеров чистого дохода, приносимого объектом НА ( ЧД НА ). Методика расчета ЧД НА определяется источниками получения доходов от использования объекта, но в любом случае чистый доход представляет собой превышение валового дохода над совокупными расходами, включающими в себя и налоги.

2. Определение ставки капитализации (Е К) чистого дохода. Ставка капитализации – это делитель, используемый для перевода определенного денежного потока в расчетную стоимость.

3. Расчет стоимости объекта НА. Стоимость объекта НА рассчитывается:

а) как частное от деления чистого дохода, определенного на шаге 1, на ставку капитализации, определенную на шаге 2, при бессрочном периоде получения дохода:

;

;  (5)

(5)

б) как произведение чистого дохода, определенного на шаге 1, и фактора текущей стоимости аннуитета (коэффициента нарастания затрат и результатов), определяемого при условии ежегодного начисления сложных процентов, при известном остаточном сроке Т полезного использования:

. (6)

. (6)

где

.

.

(Фактор текущей стоимости аннуитета при периодическом начислении сложных процентов  , где n – число периодов получения дохода в течение года).

, где n – число периодов получения дохода в течение года).

Пример:

Определить стоимость объекта нематериальных активов при ставке дисконтирования Е =20%, ежегодном темпе прироста дохода g =5% и ежегодном чистом доходе4500 ден.ед.: а) при бессрочном периоде получения дохода; б) при прогнозируемом периоде получения дохода, равном 5 годам.

Решение:

Стоимость объекта НА:

а)  ден.ед.

ден.ед.

б)  ден.ед.

ден.ед.

Для расчета стоимости объекта НА на основе доходного подхода в основном используется метод дисконтирования денежных потоков (метод дисконтирования будущих доходов), для реализации которого выполняют следующие действия:

1. Выявление источников и размеров чистого дохода, приносимого объектом НА (ЧД НАt) в течение прогнозируемого периода получения дохода  . При этом в общем случае чистый доход по интервалам прогнозируемого периода может быть непостоянным.

. При этом в общем случае чистый доход по интервалам прогнозируемого периода может быть непостоянным.

2. Определение ставки дисконтирования (Е).

3. Определение стоимости объекта НА (текущей стоимости будущих доходов от использования объекта НА) при постоянной ставке дисконтирования:

. (7)

. (7)

При неопределенном (возможно, бесконечном) прогнозируемом периоде получения дохода (например, в случае оценки стоимости товарного знака) данный период делят на прогнозный (в течение которого возможно изменение чистого дохода) и постпрогнозный (в течение которого чистый доход принимается постоянным) (рис.1). В этом случае стоимость объекта НА рассматривают как сумму двух слагаемых

, (8)

, (8)

где СНА1  , Т пр – длительность прогнозного периода.

, Т пр – длительность прогнозного периода.

Для определения СНА2 выполняют следующие действия:

1’. Определение ставки капитализации Е к для расчета остаточной стоимости объекта НА на конец прогнозного периода.

2’. Определение остаточной стоимости объекта НА в постпрогнозный период по модели Гордона.

Остаточная стоимость =  .

.

Рис.1. Схематическое представление денежного потока от ОИС

3’. Определение текущей стоимости будущих доходов от использования объекта НА в постпрогнозный период.

. (9)

. (9)

В общем случае чистый доход (ЧД НА) представляет собой сумму чистой прибыли (ЧП НА), генерируемой объектом НА, и амортизационных отчислений (А НА). Амортизационные отчисления рассчитываются для объектов НА, учитываемых на балансе предприятия и являющихся амортизируемыми. Методы расчета амортизационных отчислений приведены в разделе3.

При рассмотрении вышеуказанных методов становится очевидным, что при расчете стоимости объекта НА на основе доходного подхода необходимо определить срок, в течение которого предполагается получать доходы от использования объекта НА (прогнозируемый период получения дохода, или остаточный срок полезного использования); установить ставку дисконтирования/ставку капитализации и, самое главное, выделить тот чистый доход, который генерируется оцениваемым объектом НА. Фактически все методы доходного подхода (метод преимущества в прибыли, метод выигрыша в себестоимости, метод выделения прибыли, приносимой объектом НА, метод «освобождения от роялти», метод расчета разницы в стоимости бизнеса при использовании и неиспользовании объекта НА, метод оценки стоимости остаточного нематериального актива, который обеспечивает доходность, превышающую доходность всех остальных нематериальных и материальных активов) – это методы, направленные на определение – с максимально возможной точностью – чистого дохода от использования объекта НА.

Определение прогнозируемого периода получения дохода

от использования объекта нематериальных активов

При оценке объектов НА с использованием доходного подхода важно правильно определить прогнозируемый период получения дохода от использования объекта НА. Данный период зависит от остаточного срока полезного использования объекта НА или остаточного целесообразного срока службы объекта НА, в течение которого объект способен генерировать денежный поток на определенном уровне (например, не меньшем, чем на дату оценки). На данный срок влияют различные факторы, в частности, технический прогресс, изменение конъюнктуры рынка, скорость внедрения инноваций, сфера применения самого объекта НА. Следует отметить, что остаточный срок полезного использования, определяемый в целях оценки, может быть меньше периода, остающегося до окончания срока действия исключительных прав на ОИС (например, моральное устаревание изобретения и существенное уменьшение обеспечиваемых им экономических выгод могут произойти раньше, чем через 20 лет, на которые выдан патент на данное изобретение).

Остаточный срок полезного использования (ОСПИ) для большинства объектов НА определяется как период с даты оценки объекта НА до даты прекращения его использования. Обычно расчетный ОСПИ принимают равным оставшемуся времени, в течение которого объект НА будет приносить доход.

При анализе прогнозируемого периода получения дохода (остаточного срока полезного использования) учитывают следующие факторы [48]:

- обусловленные законодательством, например, в области интеллектуальной собственности. В качестве примера можно указать срок действия патента на изобретения, составляющий 20 лет, срок действия патента на полезную модель, составляющий 10 лет (может быть продлен на 3 года) или срок действия авторских прав;

- обусловленные контрактами/договорами. В качестве примера можно указать срок действия лицензионного соглашения;

- обусловленные судебными решениями. В качестве примера можно указать срок, устанавливаемый судом и используемый для оценки экономического ущерба от неправомерного использования ОИС или объекта НА;

- обусловленные функциональностью объекта НА и определяющие длительность периода времени, в течение которого оцениваемый объект должен выполнять предусмотренную функцию;

- обусловленные техническим прогрессом. Новые технические решения могут привести к технологическому устареванию оцениваемого объекта НА до истечения срока действия исключительных прав на него;

- обусловленные ситуацией в экономике, рыночным спросом, действиями конкурентов и поведением потребителей. Для учета данных факторов целесообразно определение этапа жизненного цикла объекта НА, на котором он находится на момент оценки. Остаточный срок полезного использования большинства объектов НА является более продолжительным на этапе роста в рамках жизненного цикла;

- обусловленные сроком службы других активов предприятия. Например, для программного обеспечения важен срок службы устройств, в которых оно используется;

- обусловленные анализом исторических данных о постановке на учет и выбытии оцениваемого объекта НА или его аналогов. Данный анализ базируется на статистических данных и позволяет определить средний срок полезного использования и другие вероятностные показатели, в частности, на основе кривых Вейбулла [48].

Неопределенный остаточный срок полезного использования не означает, что срок жизни объекта НА бесконечен. Остаточный срок полезного использования (прогнозируемый период получения дохода) признается неопределенным, если по результатам анализа всех факторов не было выявлено предвидимого окончания периода, в течение которого объект НА будет генерировать денежные потоки.

Определение ставки капитализации/ставки дисконтирования

При расчете стоимости объекта НА на основе доходного подхода используется ставка капитализации или ставка дисконтирования.

Ставка капитализации используется при прямой капитализации чистого дохода для бессрочного или для определенного конечного периода получения дохода в зависимости от ожидаемого остаточного срока полезного использования объекта НА. При этом предполагается, что доходы от использования объекта НА, получаемые за одинаковые промежутки времени, равны или изменяются с постоянным темпом. При постоянстве доходов ставка капитализации чистого дохода принимается равной ставке дисконтирования, при изменении доходов с постоянным темпом ставка капитализации (ЕК) в соответствии с моделью Гордона равна ставке дисконтирования (Е) за вычетом темпа (g) изменения дохода (данный темп может быть равен нулю) в течение срока полезного использования объекта НА:

Ставка дисконтирования представляет собой требуемую инвестором норму доходности на вложенный капитал и зависит от безрисковой ставки доходности (в реальном исчислении, то есть без учета инфляции), ожидаемого темпа инфляции и премии за риск. При оценке стоимости объектов НА ставка дисконтирования может быть определена на основе следующих методов:

· метода анализа рыночных продаж (методом рыночной экстракции или методом выделения);

· кумулятивного метода (или метода суммирования);

· метода средневзвешенной стоимости капитала (WACC);

· метода определения стоимости капитала (САРМ).

Выбор того или иного метода в качестве базы для определения ставки дисконтирования зависит от предпосылки определения стоимости (то есть зависит от того, что оценивается – стоимость объекта НА как отдельного объекта (например, при отчуждении или заключении лицензионных соглашений) или как части всех активов предприятия, вносящей вклад в получение совокупного дохода предприятия.

Метод анализа рыночных продаж (метод рыночной экстракции, или метод выделения) используется только для тех объектов НА (в частности ОИС), для которых можно найти достоверную информацию о главных характеристиках рыночных продаж, т.е. о цене и доходе от использования, при этом информация должна относиться не к одному, а к нескольким (трем-пяти) объектам, и данные объекты должны быть такими, чтобы их можно было считать аналогами оцениваемого объекта. Фактически данный метод может быть применен для тех объектов НА, стоимость которых можно оценивать на основе сравнительного похода. При использовании метода анализа рыночных продаж для каждого из нескольких аналогов оцениваемого объекта НА, проданных в условиях чистой сделки, определяется текущая стоимость С НА(Present Value (PV)), которая приравнивается к цене приобретения объекта НА, причем в нее вносятся поправки, обеспечивающие сопоставимость с оцениваемым объектом НА. Также определяется годовой чистый доход от использования объекта НА – ЧД НА. Ставка дисконтирования (Е) определяется по следующей формуле (при двух допущениях: а) предполагается, что чистый доход не меняется по годам; б) предполагается, что период получения дохода бессрочный):

. (10)

. (10)

В соответствии с кумулятивным методом (методом суммирования) ставка дисконтирования принимается состоящей:

а) из двух частей при определении чистых доходов в постоянных ценах (то есть ценах, не учитывающих инфляцию):

Е = Е  + RP, (11)

+ RP, (11)

где Е  – базисная безрисковая ставка, RP – совокупная премия или надбавка за риски, связанные с инвестициями в данный объект НА;

– базисная безрисковая ставка, RP – совокупная премия или надбавка за риски, связанные с инвестициями в данный объект НА;

б) из трех частей при определении чистых доходов в прогнозных ценах (то есть ценах, рассчитанных с учетом инфляции):

Е = Е  + I + RP, (12)

+ I + RP, (12)

где I – темп инфляции.

При оценке стоимости объекта НА как отдельного вида активов или стоимости в обмене (value in exchange) безрисковая ставка дисконтирования может устанавливаться в соответствии с требованиями к минимально допустимой будущей доходности вкладываемых в объект НА средств, которая определяется в зависимости от депозитных ставок банков первой категории надежности (после исключения инфляции). В перспективе возможен выбор безрисковой ставки дисконтирования на основе ставки LIBOR по годовым еврокредитам, освобожденной от инфляционной составляющей.

LIBOR — London Interbank Offered Rate — годовая процентная ставка, принятая на Лондонском рынке банками первой категории для оплаты их взаимных кредитов в различных видах валют и на различные сроки. Обычно она служит основой для определения ставок, применяемым к займам в валюте на Лондонском рынке и основных европейских биржах при операциях с евровалютами. Ставка LIBOR включает в себя инфляцию. Ставки LIBOR непрерывно меняются, но колеблются в небольших пределах. Для расчета нормы дисконта из среднегодовой величины указанной ставки следует вычесть годовой темп инфляции в соответствующей стране.

Безрисковая ставка дисконтирования может быть выбрана с учетом:

· скорректированной на годовой темп инфляции, рыночной ставки доходности по долгосрочным (не менее двух лет) государственным облигациям (этот показатель целесообразно использовать в условиях достаточно конкурентного и близкого к равновесию рынка долгосрочных государственных облигаций);

* скорректированной на годовой темп инфляции доходности вложений в операции на открытых для импорта конкурентных рынках относительно безрисковых товаров и услуг.

При оценке стоимости объекта НА как отдельного вида активов к безрисковой ставке прибавляется премия за риск, связанный с инвестициями в данный объект НА. Данная премия в зависимости от конкретного оцениваемого объекта НА может учитывать:

· коммерческие риски общего характера, связанные с вероятностью неполучения дохода и невозвращения средств, вложенных в объект НА (для нематериальных активов эти риски выше, чем для материальных);

· риски привлекаемых источников финансирования;

· риски, связанные со степенью готовности объекта НА к коммерческому использованию, то есть с тем, на какой стадии находится освоение объекта (исследование, испытание, опытное и промышленное внедрение);

· риски, связанные с низкой ликвидностью объекта НА;

· риски, обусловленные сроками освоения выпуска продукции, производимой с использованием объекта НА, а также с уровнем достижения прогнозируемых технических, экономических, экологических и других параметров этой продукции;

· риски противоправного использования объекта НА, в частности риски изготовления и реализации контрафактной продукции;

· страновые риски.

Величина премии за каждый из видов риска может быть определена на основе экспертных оценок в интервале от 0 до 5%. Следует отметить, что для объектов НА премии за риск выше, чем для материальных активов (машин, оборудования, недвижимости и др.). Если при определении ставки дисконтирования Е не учитываются риски неполучения ожидаемой прибыли по причине отсутствия достаточного объема достоверной информации, то рекомендуется [11] вводить в расчетную формулу поправку k p, понижающую чистый доход от использования объекта НА. Если объект НА представляет собой промышленно освоенную технологию, k p = 1. Если объект НА представляет собой промышленно не освоенный результат НИР и ОКР, k p = 0,7. Если объект НА является только результатом НИР или технологий, прошедших только лабораторные испытания, k p =0,4.

Если оцениваемый объект НА характеризуется высокой степенью новизны по отношению к известным технологиям/продуктам, он характеризуется высокой степенью риска, и при выборе ставки дисконтирования можно руководствоваться нормами доходности венчурного капитала, требуемыми на разных стадиях разработки (табл.3 [44]).

Таблица 3

Нормы доходности венчурного капитала

| Стадия разработки | Характеристика предприятия | Требуемая норма доходности |

| Начальная стадия | Предприятия, находящиеся на начальной стадии, имеют лишь идею разработки. Средства венчурного инвестора используются для базовых исследований и, возможно, разработки прототипа. | 50-80% |

| Первая стадия | Предприятия, находящиеся на первой стадии, могут иметь прототип, который доказал свою работоспособность, но требуются дальнейшие разработки для обеспечения возможности достижения коммерчески выгодных масштабов производства. До получения положительных денежных потоков (чистых доходов) может пройти еще несколько лет. | 40% |

| Вторая стадия | Предприятия, находящиеся на второй стадии, возможно, достигли успеха в коммерческой реализации продукта / услуги, но увеличение объемов производства для расширения контролируемой доли рынка требует значительных средств, превышающих те, которые может принести текущая деятельность. | 30% |

| Третья стадия | Предприятия, находящиеся на третьей стадии, характеризуются высокими темпами производства и реализации и могут получить ограниченные банковские кредиты или дополнительные средства от размещения акций. Больше средств требуется для выхода на глобальные рынки. | 25% |

Таким образом, объекты НА в высокотехнологичных компаниях, характеризующиеся изменяющимся уровнем риска, не могут оцениваться с использованием постоянной ставки дисконтирования, и для оценки их стоимости необходимо применять переменную ставку.

При оценке стоимости объекта НА как части стоимости активов действующего предприятия (стоимости при продолжении использования) ставка дисконтирования может быть определена на основе кумулятивного метода как состоящая из двух частей: средневзвешенной стоимости капитала предприятия и премии за специфические риски, связанные только с данным объектом.

Средневзвешенную стоимость капитала WACC (weighted average cost of capital) определяют следующим образом. Капитал предприятия на каждом интервале прогнозируемого периода получения дохода от использования объекта НА делят по n видам (например, на три вида: собственный капитал в обыкновенных акциях, собственный капитал в привилегированных акциях, заемный капитал). По каждому i-му виду капитала определяют его долю A iв общей стоимости капитала и ставку дисконтирования (ставку доходности) E i. При этом ставка дисконтирования для заемного капитала равна ставке процента по займу, а для собственного капитала – устанавливается самим предприятием и определяется дивидендной политикой. Средневзвешенная стоимость капитала для каждого интервала t определяется по формуле

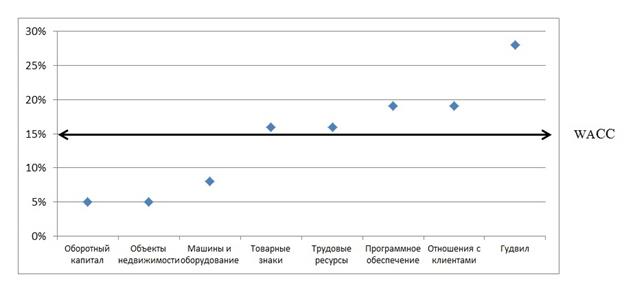

Помимо распределения средневзвешенной стоимости капитала между источниками финансирования можно распределить ее между активами предприятия с учетом нормы доходности каждого вида активов [44]:

, (13)

, (13)

где V – стоимость предприятия, представляющая собой сумму стоимости материальных активов (V MA), финансовых активов (V ФА) и нематериальных активов (V НА); R МА, R ФА, R НА – средневзвешенные нормы доходности (weighted average return on assets – WARA), ассоциируемые соответственно с материальными, финансовыми и нематериальными компонентами активов предприятия. Уровень доходности можно установить примерно на уровне процентной ставки, по которой коммерческие банки дают ссуды, используя в качестве обеспечения соответствующие виды активов, и которая отражает степень риска, связанный с определенным видом активов. Считается, что нематериальные активы являются более рискованными объектами по сравнению с другими видами активов предприятия и они должны иметь более высокую норму доходности по сравнению с предприятием в целом. В порядке возрастания уровня риска и, соответственно, уровня доходности активы предприятия располагаются следующим образом: денежные средства, прочие текущие активы, объекты недвижимости, машины и оборудование, нематериальные активы (рис.2 [33]).

Рис.2. Взаимосвязь уровня риска с WACC.

Если известны все составляющие уравнения (13) за исключением одного, уравнение можно решить и найти неизвестную составляющую.

При изменении структуры капитала и дивидендной политики WACC будет изменяться.

Если собственный капитал предприятия представляет собой акционерный капитал, то при определении средневзвешенной стоимости капитала для оценки стоимости акционерного капитала можно использовать метод определения стоимости капитала (САРМ – capital asset pricing model). Данный метод базируется на анализе рынка ценных бумаг и предусматривает использование: а) безрисковой ставки доходности; б) премии за общий риск инвестиций в акции; в) премии за риск инвестиций в акции малой компании/малого предприятия; г) премии за специфические риски (связанные с данной компанией и (или) страновые риски). В соответствии с данным методом ставка дисконтирования, обусловленная доходностью собственного капитала, определяется по формуле:

Е = Е f + b (Е m – Е f) + RP 1 + RP 2 + RP3, (14)

где Е f – безрисковая ставка доходности, Е m – среднерыночная норма доходности акций (портфеля ценных бумаг); b – коэффициент, представляющий собой меру волатильности (изменчивости) доходности акций, меру систематического риска; RP 1 – премия за риск малых предприятий; RP 2 – премия за специфический риск, связанный с данным предприятием; RP 3 – страновой риск.

Бета-коэффициент служит мерой систематического риска и показывает чувствительность ценных бумаг к изменениям и колебаниям рынка в будущем. Данные колебания связаны с изменениями макроэкономической ситуации, в частности темпов инфляции, валютно-финансовой политики, мировых цен на нефть, и другими факторами, которые влияют на норму доходности рынка в целом. Коэффициент b больше 1, если относительный риск по акциям конкретного предприятия или отрасли превышает среднерыночный, и меньше 1, если относительный уровень риска ниже среднего. В мировой практике коэффициенты b обычно рассчитываются путем анализа статической информации фондового рынка. Таким образом, в соответствии с методом определения стоимости капитала требуемая норма доходности равна доходности альтернативных безрисковых вложений для инвестиций с нулевым уровнем риска (b =0), среднерыночной норме прибыли, если риск вложений равен среднерыночному (b =1), а также может быть больше или равен Е m при соответствующих значениях b.

Следует отметить, что все рассмотренные методы определения ставки дисконтирования имеют некоторую степень неопределенности.

Дата добавления: 2015-07-25; просмотров: 69 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Редакционная обработка рукописи. | | | ОБЩЕЕ ПОНЯТИЕ О НАУЧНОМ СТИЛЕ РЕЧИ |