|

Читайте также: |

В Воронеже строительство объектов коммерческой недвижимости ведется настолько активно, что на сегодняшний день объем торговых площадей, а через пару лет и офисных, на душу населения достигнет уровня, сопоставимого с рядом европейских городов. Такая ситуация позволяет говорить о возможности перенасыщения, но, учитывая, что большая часть этих площадей относится к так называемому первому поколению ТЦ и БЦ, говорить об этом пока рано. Первое поколение – это перестроенные производственные предприятия, дома быта и тому подобные помещения, а также вновь возведенные объекты, но с ограниченными параметрами (отсутствие концепции, квалифицированной управляющей компании, узкие коридоры, отсутствие лифтов, эскалаторы, работающие в одном направлении, маленькая парковка, отсутствие системы кондиционирования, ограниченные возможности хоздвора и т.д.). Второе поколение («правильный» объект) – в первую очередь, имеет концепцию (определенную идею, которую и воплощает объект), позволяющую занять свою нишу на рынке. В концепцию его заложены не только удобное расположение, эргономичность элементов, но и психологический комфорт потребителя. Все имеет значение: и современные отделочные материалы, и световые решения, последние технологии во всем, начиная с инженерии, заканчивая IT-решениями и удобствами, услугами, которые предоставляет УК.

Стоимость строительства в Воронеже примерно такая же, как и в Москве, при более низкой стоимости земли, однако все равно доходность проекта выше в столице, где объект окупается значительно быстрее.

Наличие в регионе множества объектов «первого поколения», с одной стороны, и расчет сроков окупаемости будущего проекта, с другой, каждый раз ставят вопрос о том, что выгоднее – строить «с нуля» или осваивать уже существующий объект.

Одной из основных причин отсутствия в регионе крупных иностранных инвесторов является ситуация с участками под застройку. Речь идет о подготовленных земельных участках, оборудованных инженерными сетями и коммуникациями. Такие участки сейчас в дефиците, создание же с нуля инженерной инфраструктуры существенно удорожает проект и снижает его экономическую привлекательность.

В Воронеже присутствует ситуация с неструктурированным и несистематизированным рынком земли, он достаточно хаотичен. Поэтому те иностранные инвесторы, которые рассматривают возможность заходить в проекты на стадии голого земельного участка, где еще отсутствует разрешительная документация и т.д., достаточно осторожно относятся к возникающим рискам.

Рассмотрим торговые центры, которые возводились в Воронеже за последнее время: «Твой Дом» (ул. Димитрова), «Арена» (Бульвар Победы), «Атмосфера» (район Центрального рынка), «Град» (М4 «Дон», въезд в город со стороны Москвы), «Европа» (ул. Димитрова), II очередь «Армады», II очередь «Юго-Запада, «Максимир» (Ленинский проспект), Центр Галереи Чижова. Все без исключения перечисленные объекты обеспечиваются заемными деньгами банков (Сбербанк и ВТБ).

Инвесторы у нас представлены не фондами, не инвестиционными компаниями и корпорациями, а коммерческими банками, основные операции которых связаны с обслуживанием коммерческих предприятий. Оценка и аудит для торговой недвижимости со стороны банка заключаются только в обеспечении, и если оно есть, то кредит будет получен. Тренды и концепции волнуют банк в меньшей степени. Если проект не будет реализован, банк просто заберет залог. Банк изначально стремится вкладывать средства в высокодоходные и наименее рискованные активы, такие как недвижимость.

На данный момент среди сегментов недвижимости торговая – как самая выгодная, так и рискованная.

Нужно понимать, что торговый центр – это симбиоз ритейла и торговых площадей. Нельзя построить стены и ждать арендаторов. У каждого торгового центра, как и у любого коммерческого предприятия, должен быть свой бизнес-план, концепция. Без сетевого розничного ритейла, у которого есть свой маркетинг, медиабаинг, концепция, планы развития, у которого есть много того, чего не может предложить локальный оператор, современный торговый центр не может быть успешен.

Воронежский рынок торговой недвижимости формируется постепенно: появляются удачные примеры ТРЦ, есть успешные дискаунтеры (например, гипермаркеты «Линия»). В целом для Воронежа прогноз скорее нейтральный – строить торговые центры можно, если потенциальные арендаторы уже выразили желание войти в ТЦ или стали собственниками площадей. Теоретически, можно привлекать в ТЦ локальных операторов, которые развиваются на собственные средства и в меньшей степени подвержены кризису.

В результате экономического кризиса 2008г изменились инструментарии оценки. Все, кто так или иначе привязан к рынку торговой недвижимости (брокеры, аналитики, девелоперы, инвесторы) стали более избирательно подходить к каждому объекту. При любом экономическом кризисе сокращаются производство и потребление товаров и услуг. Эти два фактора учитывают при расчете показателя Валового внутреннего продукта (ВВП). ВВП показывает стоимость всех конечных товаров и услуг, предназначенных для непосредственного применения, произведенных на территории страны не зависимо от национальной принадлежности факторов производства. ВВП является базовым экономическим индикатором, показывающим уровень производства в стране. Его и используют для оценки и прогнозирования экономической ситуации в стране. С 2002 по 2008 гг. ВВП России увеличивался в среднем на 7% в год и к началу 2008 года вырос на 42%. В связи с мировым экономическим кризисом планы по удвоению ВВП к 2013 году пришлось отложить. Спад ВВП, высокий уровень инфляции, девальвация рубля привели к возникновению дефицита бюджета, составившего более 5% ВВП. Для преодоления экономического кризиса необходимо стимулировать спрос, что сделать очень сложно. Во-первых, нужны деньги (свободные или кредитные). Свободные деньги в достаточно больших количествах были только у государства, которое предпочитало с переменным успехом помогать банкам. В свою очередь, банки осторожны, проценты высоки. Высок и риск, как для кредитора, так и для заемщика. Во-вторых, нужны были те, кто будет тратить деньги, то есть покупать. Внешний спрос значительно уменьшился в связи с мировым финансовым кризисом. Доходы от экспорта полезных ископаемых, которые составляли до 40% госбюджета, сократилась. Цены на нефть уменьшились с июня 2008 года более чем в 3 раза.

В итоге мы получили более тщательный отбор, который, в конечном итоге, положительно повлиял на рынок: на выходе потребитель видел более качественные концептуальные объекты. Любой кризис – это в своем роде оздоровление экономики.

Сегмент торговой недвижимости Воронежа, несмотря на общую неблагополучную экономическую ситуацию в стране, продолжает развиваться. В 2009-м кризисном году ситуация на рынке аренды торговых площадей несколько ухудшилась, но это ухудшение не идет ни в какое сравнение, например, с положением дел в смежном секторе аренды офисных площадей. С учетом строящегося Сити-парка «Град» в 2010 году объем арендно-пригодных торговых площадей в Воронеже вырос фактически в два раза — с 225 тыс. до 450 тыс. кв. м. Сегодня уже можно констатировать, что ситуация с торговой недвижимостью в регионе оказалась более оптимистичной, чем со многими другими секторами коммерческой и жилой недвижимости. Конечно, это не идет ни в какое сравнение с периодом 2005–2008 гг., когда в городе быстрыми темпами осуществлялось строительство большого количества крупных объектов: торгово-развлекательный центр «Московский Проспект», ТЦ «Аксиома», ТЦ «Армада», ТЦ «Европа», ТЦ «Карусель», ТЦ «Метро», ТЦ «Твой Дом», ТЦ Пассаж «Солнечный рай», ТЦ Castorama, ТРЦ «Галерея Чижова». Арендные ставки в этот период держались на привычно высоком уровне, имея тенденцию к повышению. Например, в ТРЦ «Московский Проспект» арендная ставка на первом этаже поднялась до 4–5 тыс. руб. за 1 кв. м в месяц. В ТЦ «Россия» и ТЦ «Солнечный рай» — в районе 3 тыс. руб. за 1 кв. м в месяц. Широко распространена была практика заключения предварительных договоров аренды в еще строящихся зданиях, причем нередко в расчете на будущий рост компании. Условия, как правило, диктовал арендодатель, и при этом количество арендаторов только росло. Кризис и последовавшая за ним рецессия серьезно скорректировали излишне смелые планы. Множество проектов будущих торговых центров остались только на бумаге. Помимо «Града» общей площадью 208 тыс. кв. м, в Воронеже строились ТРЦ «Максимир» (106 тыс. кв.м), «Арена» (64 тыс.кв.м), а также вторая очередь «Галереи Чижова» (вместе с первой очередью — 134 тыс. кв. м). Кроме того, шведский концерн IKEA намерен сдать в эксплуатацию воронежский ТРЦ «Мега» в первом полугодии 2012 года.

Пошатнувшееся финансовое положение многих ритейлеров заставило их пересмотреть свои программы развития и арендные отношения в сторону сокращения, что, в свою очередь, отразилось на спросе торговой недвижимости. Увеличилась доля вакантных площадей, и в ряде случаев несколько снизились ставки аренды. Произошел некоторый отток арендаторов в объектах, с плохо продуманной концепцией и слабой маркетинговой политикой. Теперь уже сами арендаторы зачастую начали диктовать свои условия управляющим компаниям.

С запуском торговых-развлекательных центров «Град», «Галерея Чижова», «Арена», «Максимир» в Воронеже рентабельность торговли в торгово-развлекательных центрах областного центра стала отрицательной и постепенно разоряет бизнесменов. Несмотря на разорение предпринимателей в ТРЦ, арендные ставки в Воронеже достаточно высоки. На сегодняшний день, к примеру, арендные ставки в ТРЦ «Арена» составляют 6000-37000 руб в год / кв.м.

Рассмотрим предложение и спрос на торговую недвижимость в Воронеже на сегодняшний момент.

По сравнению с I кварталом 2010г., когда на рынок вышли 2 знаковых проекта – ТРЦ «МаксиМир» и ТРК «Арена», в течение I квартала 2011г. в Воронеже не было открыто ни одного профессионального торгового центра. Данный факт обусловлен тем, что в течение I квартала 2010г. на рынок вышли проекты, которые изначально были заявлены еще на 2009 г., и открытие которых было перенесено по тем или иным причинам. В то же время все заявленные на 2010г. проекты были реализованы в течение прошлого года (ТРЦ «Сити-парк «Град» и II очередь ТДК «Галерея Чижова»), и переносить оказалось нечего. Это во многом стало возможно благодаря позиции Центрально-Черноземного банка Сбербанка России, который, по сути, являясь регулятором рынка недвижимости региона (поскольку участвует в финансировании практически всех крупных девелоперских проектов Черноземья), несмотря на кризис, продолжил финансирование строительства ключевых торговых объектов.

В результате, предложение качественных торговых площадей осталось на прежнем уровне и по состоянию на начало апреля составило около 711 тыс. кв. м общей площади (GBA), из них – около 370 тыс. кв. м - торговая площадь (GLA). В настоящее время в г. Воронеже действуют 16 профессиональных торговых объектов.

По масштабу (по объему торговых площадей) среди существующих на сегодняшний момент наиболее крупных торговых объектов города преобладают региональные (38%) и районные (28%)торговые центры. В регионе действует один торговый объект масштаба «суперрегиональный» - ТРЦ «Сити-парк «Град», расположенный в Рамонском районе на 3 км трассы М4 «Дон». Специализированные торговые центры(гипермаркеты мебели, DIY, продуктов питания и товаров для дома, бытовой техники и электроники, спортивных товаров) занимают чуть более четверти всех торговых центров города.

Лидерами с точки зрения предложения качественной торговой недвижимости являются Коминтерновский (35%) и Ленинский (25%) районы. Кроме того, в связи с открытием в начале 2010 года ТРЦ «МаксиМир» к ним вплотную подтянулся Железнодорожный район (22%). По-прежнему наименее обеспеченные качественными торговыми площадями Советский и Центральный районы (лишь 11% и 7% соответственно).

В настоящее время на завершающей стадии строительства находится один профессиональный торговый объект – многофункциональный комплекс «Атмосфера», расположенный напротив Центрального рынка по адресу: ул. Фр. Энгельса, д.64А. Общая площадь 10-ти уровневого МФК (8 надземных и 2 подземных этажей) по проекту составляет 34 370 кв. м, в том числе арендопригодная торговая площадь 14 800 кв. м. Девелопером проекта является ООО «Стандарт», начавшим строительство объекта еще до кризиса. Обеспеченность населения качественными торговыми площадями на конец I квартала 2011г. составила 399 кв. м на 1 000 жителей.

До настоящего времени пороговый показатель насыщенности (500 кв. м на 1 000 жителей) преодолели пока лишь 11 городов - Казань, Новосибирск, Самара, Санкт-Петербург, Краснодар, Екатеринбург, Челябинск, Нижний Новгород, Уфа, Ростов-на-Дону и Волгоград. С учетом ввода в эксплуатацию заявленных торговых объектов в ближайшие два года к этому списку присоединится и Воронеж.

Принимая во внимание высокий показатель обеспеченности отдельных районов города торговыми площадями (в первую очередь Ленинский, Железнодорожный и Коминтерновский районы), дальнейшее их развитие, на наш взгляд, будет происходить, главным образом, в направлении реконцепции и редевелопмента устаревших и неэффективныхобъектов.

Кроме того, неравномерность предложения и низкая обеспеченность ряда районов города качественными торговыми площадями, ставит актуальной проблему строительства районных торговых центров площадью не более 10 000 – 15 000 кв. м с профессиональной концепцией и хорошим местоположением, в первую очередь, в Левобережном районе города, где наблюдается серьезный дефицит предложения профессиональных торговых объектов.

Рост оборота розничной торговли и покупательской активности населения, высокий показатель ввода новых торговых объектов, уверенный темп восстановления рынка недвижимости от последствий финансового кризиса, делают Воронеж инвестиционно привлекательным, как для девелоперов, так и для крупных зарубежных и российских сетей, активная экспансия которых на воронежский рынок, как ожидается, будет продолжаться в течение всего 2011 года.

В I квартале основную долю спроса на качественные торговые площади традиционно формировали ритейлеры продуктов питания, товаров для дома, одежды и обуви, бытовой техники и электроники, мобильной связи. Удобство месторасположения, высокая плотность населения в зоне охвата, отличная транспортная доступность, интенсивный автомобильный и пешеходный трафик, единая концепция, эффективная маркетинговая политика, узнаваемость, репутация, влияющие, в конце концов, на посещаемость, остаются ключевыми параметрами выбора торговых помещений в торговых центрах. Это вполне логично при желании торговых сетей снизить риски и затраты при открытии своих магазинов.

Предпочтения, как арендаторов, так и покупателей по сравнению с концом 2010г. практически не изменились. По данным компании ИнвестОценка, наиболее привлекательными для аренды остаются помещения торговых галерей площадью от 50 кв. м до 250 кв. м и якорные площади от 1 000 кв. м в наиболее популярных профессиональных торговых центрах города. Как показывает опыт ТРЦ «Сити-парк «Град», сетевые ритейлеры также охотно арендуют площади в масштабных проектах, находящихся на завершающей стадии строительства, успешность которых после открытия не вызывает сомнений.

В I квартале 2011 года средний уровень вакантных площадей в профессиональных торговых центрах г. Воронежа оставался на уровне 10-15%, что соответствует показателю конца 2010 года.

При этом в зависимости от конкретного торгового центра этот показатель может варьироваться.

В результате роста спроса на качественные помещения в наиболее популярных торговых центрах, заполняемость здесь приблизилась к 100%. У большинства топовых торговых объектов ведутся листы ожидания из потенциальных арендаторов.

Торговые центры, открытие которых состоялось в 2010 году, вышли на рынок с максимальной заполняемостью, что объясняется их привлекательным местоположением, масштабностью и удачной концепцией. В среднем по рынку доля свободных площадей в новых торговых объектах составляет до 25-30%. По данным аналитиков компании ИнвестОценка, до конца 2011 года ожидается дальнейшее заполнение новыхторговых центров зарубежными и российскими торговыми операторами и снижение уровня вакантных площадей до 15-20%.

Низколиквидные торговые центры с неудачным расположением, непродуманной концепцией, невнятной маркетинговой политикой, проблемой с парковочными местами, в результате продолжающегося оттока арендаторов до сих пор испытывают трудности с заполняемостью. Доля вакантных площадей в них может составлять 30% арендопригодной площади и более. Снижение вакантности в таких объектах маловероятно даже после поглощения более качественного предложения. Спасти их и дать пульс дальнейшему развитию, на наш взгляд, сможет только грамотная реконцепция или редевелопмент.

Необходимо отметить, что в I квартале 2011 года арендные ставки в торговых центрах г. Воронежа не претерпели значительных изменений и по сравнению с концом 2010 года практически не изменились. Диапазоны арендных ставок на начало апреля составили:

- для операторов торговой галереи - от 700 до 4 500 руб./кв. м в мес.;

- для развлекательной зоны и фудкорта от 150 до 450 руб./кв. м в мес.

В наиболее популярных торговых центрах с листом ожидания максимальные ставки аренды могут достигать 5 000 руб./кв. м в мес. и выше.

Рынок четко дифференцировал торговые объекты города на успешные, востребованные среди арендаторов, и менее успешные, в которых арендные ставки могут быть на 30-50% ниже среднерыночных.

Факторы, влияющие на величину арендной ставки:

- формат и специализация арендатора,

- арендуемая площадь,

- удобство расположения торгового помещения в торговой галерее по отношению к основным покупательским потокам.

Рассмотрим непосредственно рынок офисной недвижимости. Все оф исы подразделяются на классы - «A», «B», «C», «D», «E». Офисы классов «A», «B» и некоторые из офисов класса «C» считаются офисами западного стандарта, а офисы классов «C», «D» и «Е» - офисами отечественного стандартов. Офисы класса «А» - престижные помещения, расположенные в бизнес-центрах и новых офисных комплексах. Такие здания отличаются высоким качеством отделки и оборудованы по последнему слову техники. Многие из них отвечают требованиям, предъявляемым к «умному дому», т.е. оборудованы автоматизированными системами жизнеобеспечения. Здания данного класса имеют современную свободную планировку, дорогую отделку, подвесные потолки, фальш-полы и т.п. Эти здания имеют самый высокий уровень сервиса, оборудованы подземным паркингом, оптоволоконной связью. В них есть вместительные конференц-залы, охраняемые стоянки, собственные службы управления, обслуживания и безопасности. Всё это содержится в безупречном состоянии. В свою очередь, класс «А» подразделяют на подклассы: «А1», «А2» и «А3». Отличия - в оснащённости здания дополнительными удобствами, так, в отличие от подкласса «А1», подкласс «А2» может не имеет ресторан.

Офисы класса «В» могут находиться в новых или в только что реконструированных и переоборудованных зданиях и старинных московских особняках, имеющих необходимые инженерные коммуникации. К этому же классу относятся и офисы класса «А» после 5-7 лет эксплуатации. Эти офисы не столь престижны и не столь хорошо оборудованы как офисы класса «А». В них может отсутствовать центральная система кондиционирования или, например, парковка может быть расположена на открытом воздухе. Хотя класс «В» не претендует на звание бизнес-центров, он вполне соответствует стандартам западных офисов.

Офисы класса «С» - это помещения, арендованные у НИИ или производственных предприятий. Эти помещения не предназначены для офисной деятельности, и в таком помещении обычно нет современной системы вентиляции, качественной связи и центрального кондиционирования. Класс «С» предлагает ограниченный набор услуг: телефон, возможен выход в Интернет, отопление в холодное время года. Офисы этого класса оптимальны для небольших фирм.

Офисы класса «D» расположены в зданиях с устаревшими инженерными коммуникациями, деревянными перекрытиями, отсутствием специализированных служб жизнеобеспечения. Как правило, именно такие помещения нуждаются в капитальном ремонте.

Офисы класса «Е» - помещения в зданиях не приспособленные для размещения офисов. Например, переоборудованные подвальные и полуподвальные помещения, переданные в нежилой фонд квартиры. Однако если такой офис удачно расположен, имеет отдельный вход и автостоянку на несколько машин, качественно отремонтирован и оснащён дорогой мебелью и оргтехникой, он вполне может составить конкуренцию офису более высокого класса.

На сегодняшний день в Воронеже практически отсутствуют офисные помещения современного, а тем более элитного стандарта. Как офисные, в основном, используются бывшие НИИ, административные корпуса заводов и т.п. В целом, рынок офисной недвижимости в городе только зарождается – начато строительство и проектирование новых зданий и деловых центров.

Классифицировать воронежский рынок офисной недвижимости достаточно сложно, т.к. общая статистика имеющихся помещений отсутствует, их характеристики – тем более. На данный момент общая картина складывается следующим образом: львиная доля рынка офисных помещений принадлежит зданиям бывших НИИ (пр-т Революции, 1-а; Рабочий пр-т, 101), административным корпусам заводов (з-д им. Калинина, ВЭЛТ, ВЗР) и госучреждениям (ул. Плехановская, 53; Дом быта). Все эти площади, по существующей классификации коммерческой недвижимости, относятся к С и D-классам. Из-за их изначальной непредназначенности под офисные помещения, они мало отвечают современным требованиям. Арендные ставки офисов в таких зданиях достаточно невысоки – от 70$ до 200$/м2 в год.

Достаточно активно сегодня под офисные помещения используются также первые и цокольные этажи жилых домов и встроенно-пристроенные помещения. Эти площади, по существующей классификации коммерческой недвижимости, относятся к E и F-классам. Данные помещения ввиду своей компактности и изолированности являются достаточно популярными у арендаторов. Арендные ставки таких офисов 100$ до 700$ (центр)/м2 в год.

Гораздо меньше представлена группа специализированных офисных или торгово-офисных центров. Это бизнес – центр «Парус» на ул. Платонова, бизнес – центр «Икар» на ул. Свободы, 73, бизнес – центр «Мегион» на пр-те Труда, 65. Стоимость аренды в данных помещениях на порядок выше, чем в офисных зданиях советских времен, от 300$/м2 в год, что вытекает из совершенно иных по качеству условий. Помимо интерьера и отвечающего современным требованиям технического оснащения, плюсом таких помещений является управляющая компания, которая берет на себя хлопоты по эксплуатации.

И все же с повышением качества офисов в Воронеже, также наблюдается полное отсутствие элитного класса А. Сейчас идет активное строительство торгово-офисного здания на ул. Комиссаржевской, который позиционируется как класс А. Ориентировочно стоимость аренды здесь будет от 350$/м2 в год.

Уже сейчас видны положительные тенденции в сегменте офисной недвижимости, но какие-либо выводы делать рано. Данный сектор обладает еще большой долей рисков, это связано в первую очередь с отсутствием в регионе сырьевых ресурсов, а также с недостаточным развитием бизнеса в городе.

Учитывая все выше изложенное, перейдем к практической части курсового проекта.

Практическая часть

Расположим объект недвижимости (ТЦ «Радуга» в 1 варианте и БЦ «Управленец» во 2 варианте курсового проекта) в самом центре Северного микрорайона – основном спальном районе г. Воронежа - на месте ТРК «Арена». Совокупное население района превышает 350 тыс. человек. Путь от центра города занимает 10-15 минут, из самых отдалённых районов города – 30 минут. Интенсивная застройка района является стратегическим направлением городского развития. В настоящий момент более 50% жилищного строительства ведется именно в данном районе. Основными очагами застройки Северного микрорайона являются улицы Московский Проспект, 60-й Армии, Владимира Невского, Бульвар Победы, которые в свою очередь являются зонами «первичной шаговой» доступности ТЦ «Радуга» (БЦ «Управленец»). Выгодное местоположение ТЦ «Радуга» (БЦ «Управленец») в центре густонаселенного района с уровнем дохода жителей выше среднего, хорошая транспортная доступность, оптимальный подбор магазинов-операторов с широким ассортиментом, ориентированным на средний класс, приемлемые цены при достойном качестве предлагаемых товаров, большая и удобная подземная парковка, клиентоориентированная маркетинговая политика – очевидные конкурентные преимущества нового торгового комплекса (бизнес-центра).

Расчет основные показатели для 1 варианта курсового проекта (торговый центр «Радуга»).

ТЦ «Радуга» (БЦ «Управленец») - построенное «с нуля» двухэтажное здание площадью 20600 кв.м с подземной парковкой. Выбор величины ставок арендной платы осуществляем на базе соответствующих арендных ставок объектов-аналогов.

В качестве арендаторов 1 этажа выступают: ТД «Перекресток» (2500 руб в мес / кв.м), магазины одежды «Zara» (2700 руб в мес / кв.м), «Zolla» (2700 руб в мес / кв.м), «Классные джинсы» (2800 руб в мес / кв.м), «Леди-спорт» (2800 руб в мес / кв.м), магазины обуви «Zet» (2900 руб в мес / кв.м) и «Advance» (2900 руб в мес / кв.м), ювелирный магазин «Бронницкий ювелир» (2900 руб в мес / кв.м), салон связи «Мегафон» (2700 руб в мес / кв.м), отделение Сбербанка России (2700 руб в мес / кв.м). В качестве арендаторов 2 этажа определим: магазины одежды «OGGI» (2600 руб в мес / кв.м), «Love Republic» (2600 руб в мес / кв.м), «Miss Sixty» (2600 руб в мес / кв.м), «Mango» (2600 руб в мес / кв.м), «Befree» (2600 руб в мес / кв.м), «Zarina» (2600 руб в мес / кв.м), «Savage» (2600 руб в мес / кв.м), магазины нижнего белья «Бюстье» и «Milavitsa» (2600 руб в мес / кв.м), магазины аксессуаров «Lady Collection» (2700 руб в мес / кв.м) и «Империя сумок» (2500 руб в мес / кв.м), книжный магазин «Амиталь» (2400 руб в мес / кв.м), магазин мужской одежды «Henderson» (2600 руб в мес / кв.м), магазин спортивных товаров «Спортмастер» (2300 руб в мес / кв.м) и магазин бытовой техники «Эльдорадо» (2300 руб в мес / кв.м). Средние арендные ставки по этажам принимаем следующими: 2800руб в мес / кв.м (для первого этажа), 2500 руб в мес / кв.м (для второго этажа), парковка для посетителей ТЦ бесплатная. В качестве якорных арендаторов принимаем: ТД «Перекресток» (1 этаж), магазин бытовой техники «Эльдорадо» и магазин спортивных товаров «Спортмастер» (2 этаж).

Арендуемая общая площадь определяется как общая площадь здания за вычетом площадей технических помещений (лестниц, коридоров, санузлов и т.п.), не подлежащих сдаче в аренду:

Для одного этажа:  =10300–2250=8050 м2

=10300–2250=8050 м2

Далее вычисляем уровень арендной платы произведением стоимости аренды 1 м2 площади помещения в месяц в тысячах рублей на 12 месяцев:

для первого этажа: 2,8х12=33,60 тыс.руб.

для второго этажа: 2,5х12=30,00тыс.руб.

Считаем, что арендные ставки с каждым годом будут увеличиваться на 10%. Результаты расчета приведены в табл.1.

Доходы образуются от аренды помещений. Доходы определяются на весь жизненный цикл функционирования объекта или на весь предполагаемый срок владения этим объектом. Различают:

1. Потенциальный валовой доход (ПВД) – доход, который можно получить от недвижимости при 100% занятости без учета всех потерь и расходов. При расчете ПВД используются рыночные данные, полученные с самого объекта или с его аналогов, а также прогнозы оценщиков относительно изменений арендных ставок и других источников дохода. В курсовом проекте ПВД вычислили, как произведение стоимости аренды за год и общей площади(результаты расчета приведены в табл.1).

2. Действительный (эффективный) валовой доход (ДВД) есть ПВД за выче том скидки на простой площадей и неполучение платежей (результаты расчета приведены в табл.1).

| Табл.1. Расчет ЭВД | ||||||

| 1-й этаж | ||||||

| Арендная ставка, тыс.руб.в мес. | 2,8 | |||||

| Стоимость в год, тыс. руб | 33,60 | 36,96 | 40,66 | 44,72 | 49,19 | 54,11 |

| Площадь, кв.м | ||||||

| ПВД, тыс.руб. | 270480,00 | 297528,00 | 327280,80 | 360008,88 | 396009,77 | 435610,74 |

| Коэффициент загрузки | 0,8 | 0,85 | 0,9 | 0,95 | 0,95 | 0,95 |

| Потери дохода, тыс.руб. | 54096,00 | 44629,20 | 32728,08 | 18000,44 | 19800,49 | 21780,54 |

| ЭВД, тыс.руб. | 216384,00 | 252898,80 | 294552,72 | 342008,44 | 376209,28 | 413830,21 |

| 2-й этаж | ||||||

| Арендная ставка, тыс.руб.в мес. | 2,5 | |||||

| Стоимость в год, тыс. руб. | 30,00 | 33,00 | 36,30 | 39,93 | 43,92 | 48,32 |

| Площадь, кв.м | ||||||

| ПВД, тыс.руб. | 241500,00 | 265650,00 | 292215,00 | 321436,50 | 353580,15 | 388938,17 |

| Коэффициент загрузки | 0,8 | 0,85 | 0,9 | 0,95 | 0,95 | 0,95 |

| Потери дохода, тыс.руб. | 48300,00 | 39847,50 | 29221,50 | 16071,83 | 17679,01 | 19446,91 |

| ЭВД, тыс.руб. | 193200,00 | 225802,50 | 262993,50 | 305364,68 | 335901,14 | 369491,26 |

| Итого ЭВД, тыс.руб. | 409584,00 | 478701,30 | 557546,22 | 647373,11 | 712110,42 | 783321,46 |

| Сметная стоимость, тыс.руб. |

Оценка инвестиционной привлекательности вариантов использования данного объекта недвижимости проводится с учетом доходов от аренды и продажи, затрат на ремонт и переоборудование, амортизационных отчислений, а также затрат на содержание и использование недвижимости. Все эти затраты возникают в период с 2012 по 2017 годы.

Операционные расходы - это расходы, необходимые для обеспечения нормального функционирования гостиницы и воспроизводства действительного валового дохода.

Операционные расходы разделяют на:

1. условно-постоянные;

2. условно-переменные, или эксплуатационные;

3. расходы на замещение, или резервы.

К условно-постоянным относятся расходы, размер которых не зависит от степени эксплуатационной загруженности объекта и уровня предоставленных услуг:

·налог на имущество (2,2% от капитальных вложений);

·амортизация (1,5% от капитальных вложений);

·страховые взносы (платежи по страхованию имущества 0,3-1% ОТ капитальных вложений);

·заработная плата обслуживающего персонала (если она фиксированная вне зависимости от загрузки здания) плюс налоги на нее;

·расходы на рекламу (5% от ЭВД)

К условно-переменным расходам относятся расходы, размер которых зависит от степени эксплуатационной загруженности объекта и уровня предоставляемых услуг:

·коммунальные расходы;

·на содержание территории (1% от ЭВД);

·на текущие ремонтные работы(1% от ЭВД);

·заработная плата обслуживающего персонала (определяется необходимый управляющий и вспомогательный персонал и з. п. в соответствии с уровнем средних з. п.);

·налоги на заработную плату (34% от ФОТ);

·расходы по обеспечению безопасности (5% от ЭВД);

·расходы на управление (обычно принято определять величину расходов на управление в процентах от действительного валового дохода10% от ЭВД) и т.д.

Рассмотрим основные расходы, необходимые для нормального функционирования объекта.

Расчет коммунальных затрат выполняется для 2011 года в соответствии с тарифами. При этом предполагался прогнозный уровень тарифов в размере инфляции, определенной для расчета в условиях. Величина прочих расходов составляет 1% от эффективного валового дохода, что характерно для аналогичных объектов.

Динамика коммунальных расходов, расходов на зарплату вспомогательного и управляющего персонала определяется исходя из уровня инфляции.

Для привлечения клиентов требуется проводить маркетинговые исследования рынка недвижимости, арендных ставок, приходится давать рекламу. Предполагается, что расходы на рекламу будут постепенно снижаться (в среднем на 10% ежегодно).

Рассчитаем заработную плату управляющего персонала и рабочих:

| Должность | Количество чел. | З/п, тыс.руб. | Итого,тыс.руб. |

| генеральный директор | |||

| зам. ген.директора | |||

| главный бухгалтер | |||

| бухгалтер | |||

| администратор | |||

| маркетолог | |||

| электрик | |||

| сантехник | |||

| рекламщик | |||

| инженер по охране труда | |||

| секретарь | |||

| юрист | |||

| уборщик | |||

Рассчитаем затраты на обеспечение охраны объекта недвижимости:

| Должность | Количество чел. | З/п, тыс.руб. | Итого,тыс.руб. |

| охранники на этажах | |||

| охранники на парковке | |||

| контроль виделнаблюдения | |||

| начальник охраны | |||

Оставшаяся часть расходов на охрану – это средства, требуемые для покупки и ремонта специального оборудования.

В капитальных затратах будущих периодов учтен уровень инфляции.

Рассчитываем расходы для двух вариантов управления:

1. Управление собственными силами (табл.2)

2. Управления с привлечением управляющей компании (табл.3)

Табл.3. Расчет расходов | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Управление с привлечением управляющей компании | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Амортизация, 1,5%, тыс.руб. | 9237,38 | 9237,38 | 9237,38 | 9237,38 | 9237,38 | 9237,38 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Страхование, 1%, тыс.руб. | 6158,25 | 6158,25 | 6158,25 | 6158,25 | 6158,25 | 6158,25 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Управление, 20%, тыс.руб. | 81916,80 | 95740,26 | 111509,24 | 129474,62 | 142422,08 | 156664,29 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Налог на имущество 2,2%, тыс.руб. | 13548,15 | 13548,15 | 13548,15 | 13548,15 | 13548,15 | 13548,15 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Итого расходы, тыс.руб.: | 110860,58 | 124684,04 | 140453,02 | 158418,40 | 171365,86 | 185608,07 |

Чистый операционный доход (ЧОД) – действительный валовой доход за вычетом всех статей расходов (эксплуатационных и расходов по управлению), но до обслуживания долгов по кредитам, налогообложению и амортизационных отчислений (расчет приведен в таблице 4).

Поток денежных средств до уплаты налогов – чистый эксплуатационный доход за вычетом псевдорасходов: амортизации (не является расходом, напротив, служит для уменьшения налогооблагаемой прибыли) и расходов по обслуживанию кредита (эти выплаты увеличивают стоимость прав инвестора).

Поток денежных средств после уплаты налогов – сумма денежных средств, которую ежегодно получает собственник после вычета всех денежных выплат.

Расчет данных показателей приведен в таблицах 4 и 5 (для управления собственными силами и для управления с помощью управляющей компании).

| Табл.4 Расчет ЧОД при управлении собственными силами | |||||

| До уплаты налога, тыс.руб. | 258220,07 | 308819,61 | 366657,78 | 432675,54 | 479445,15 |

| Налог на прибыль, 20% | 51644,01 | 61763,92 | 73331,56 | 86535,11 | 95889,03 |

| ЧОД после уплаты налога, тыс.руб. | 206576,05 | 247055,69 | 293326,23 | 346140,43 | 383556,12 |

| Табл.5. Расчет ЧОД при управлении с помощью управляющей компании | |||||

| ЧОД до уплаты налога, тыс.руб. | 298723,43 | 354017,27 | 417093,2 | 488954,71 | 540744,56 |

| Налог на прибыль 20%, тыс.руб. | 59744,69 | 70803,45 | 83418,64 | 97790,94 | 108148,91 |

| ЧОД после уплаты налога, тыс.руб. | 238978,74 | 283213,81 | 333674,56 | 391163,77 | 432595,65 |

Определим период (срок) окупаемости вложений в недвижимость и рентабельность данного проекта.

Период окупаемости – число лет, необходимых для полного возмещения вложений в недвижимость за счёт приносимого дохода.

Схема расчёта срока окупаемости:

1) определить дисконтированный денежный поток доходов в соответствии с периодом возникновения;

2) рассчитать накопленный дисконтированный денежный поток как алгебраическую сумму затрат и дисконтированных доходов. Расчёт ведётся до первой положительной величины;

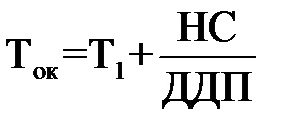

3) определить срок окупаемости (Ток) по формуле

,

,

где Т1 – число лет, предшествующих году окупаемости;

НС – невозмещённая стоимость на начало года окупаемости;

ДДП – дисконтированный денежный поток в год окупаемости.

Данный показатель определяет срок, в течение которого инвестиции будут «заморожены», т.к. реальный доход от инвестиционного проекта начнёт поступать только по истечении периода окупаемости. При отборе вариантов предпочтение отдаётся проектам с наименьшим сроком окупаемости.

Период окупаемости целесообразно рассчитывать по объектам, финансируемым за счёт заёмных средств. Срок окупаемости должен быть меньше периода пользования заёмными средствами, устанавливаемого кредитором.

Этот показатель является приоритетным, если для инвестора важно в максимально короткий срок возвратить вложенные средства, например, при вложении временно свободных средств.

Чистая текущая стоимость доходов

Чистый дисконтированный доход – разница между текущей стоимостью будущих доходов и затратами на инвестиции.

Показатель чистой текущей стоимости доходов позволяет классифицировать варианты и принимать решения на основе сравнения инвестиционных затрат с доходами от недвижимости, приведённых к текущей стоимости.

Схема расчёта чистой текущей стоимости доходов (ЧДД):

1.Определить текущую стоимость каждой суммы потока доходов исходя из ставки дисконтирования периода возникновения доходов.

2. Суммировать текущую стоимость будущих доходов.

3. Сравнить суммарную стоимость доходов с величиной затрат по проекту:

а) для разовых инвестиций расчёт ЧДД можно представить следующей формулой:

,

,

где P1, P2, …, Pk, – годовые денежные поступления в течение n лет;

k – порядковый номер года в будущем, считая от даты начала строительства;

n – число лет (периодов);

K0 – разовые инвестиции (денежные поступления);

E – ставка сравнения или ставка продаж (в данном курсовом проекте принимаем Е=18%), исходя из следующих соображений:

| № п/п | Наименование | Обоснование | Величина |

| Риски | |||

| Безрисковая ставка | Используется в качестве базовой. Определяет минимальную компенсацию за инвестирование. В качестве данного показателя принята ставка доходности государственных ценных бумаг - ОФЗ 25057 с датой погашения 20.01.10 г., торги состоялись 7 июля 2005 года. | 8,25 | |

| Премия за риск связанный с недостатками управления | Уровень квалификации управленческого состава предприятия должен быть достаточно высок, так как от этого на прямую зависит уровень доходности. Исходя из анализа публикуемых аналитических статей об уровне управления на отечественных предприятиях, сделан следующий вывод: существует значительный риск связанный с недостатками управления. Сложны инвестиции требуют более компетентного управления, чем незначительные вложения капитала. | ||

| Премия за риск связанный с не ликвидностью проектов | Ликвидность показывает, насколько быстро объект может быть превращен в наличные деньги. Объект обладает высокой степенью ликвидности, но еще не сдан в эксплуатацию, поэтому существует определенный риск | ||

| Премия за риск связанный с правовой нестабильностью в стране | Правовая нестабильность в стране приводит к оттоку капитала из страны, сокращению инвестиций и как последствия этого повышение уровня требований инвесторов к ставке доходности. Так как в настоящее время в РФ относительно стабильное положение, наблюдается значительный рост цен на недвижимость, то данный риск незначителен. | ||

| Премия за финансовый риск, связанный с возможностью изменения политики банков и финансовой сферы | Уровень требований к заемщику, величина процента по кредитам в значительной мере влияет на экономическую ситуацию, коммерческие банки являются одними из основных игроков на рынке недвижимости, поэтому от их политики зависит в значительной мере риски вложения в недвижимость. В данный момент проценты по кредитам остаются на стабильном среднем уровне. Некоторые аналитики прогнозируют отток банковских средств и сферы недвижимости ввиду падения доходности вложений. Таким образом определим данный риск на высоком уровне. | ||

| Итого |

– коэффициент дисконтирования;

– коэффициент дисконтирования;

– общенакопленная величина дисконтированных поступлений.

– общенакопленная величина дисконтированных поступлений.

б) при последовательном инвестировании в течение m лет ЧДД можно представить следующей формулой:

,

,

где Kj – годовые денежные поступления.

4. Если ЧДД<0, то проект является убыточным и его следует отклонить. При рассмотрении нескольких вариантов предпочтение отдаётся объекту с максимальной величиной данного показателя.

Если ЧДД>0, то проект является прибыльным и его следует принять. Положительная величина ЧДД показывает, насколько возрастёт стоимость активов инвестора. Поэтому предпочтение отдаётся проекту с наибольшей величной чистой текущей стоимости доходов. Если ЧДД=0, то проект является ни прибыльным, ни убыточным. Показатель ЧДД относится к категории абсолютных, что позволяет суммировать результаты по выбранным вариантам для определения ЧДД по инввестиционному портфелю в целом.

Индекс доходности (PI) – отношение суммарной текущей стомости будущих доходов к первоначальным затратам.

.

.

Данный показатель отражает эффективность сравниваемых инвестиционных проектов, которые различаются величиной затрат и потоками доходов.

Если PI>1, то инвестиционный проект является прибыльным, и его следует принять. Если P<1, то инвестиционный проект является убыточным, и его следует отклонить. Если PI=1, то инвестиционный проект является ни прибыльным, ни убыточным. Отбирается проект с максимальной ставкой доходности инвестированного капитала.

При принятии инвестиционных решений аналитики отдают предпочтение данному показателю в том случае, если величина ЧДД в рассматриваемых вариантах одинакова.

Результаты вычислений периода окупаемости и индекса рентабельности сведены в таблицу 6, где аналогично предыдущим вычислениям определяются показатели как для управления собственными силами, так и для управления при помощи управляющей компании.

| Табл.6. Расчет периода окупаемости и индекса рентабельности проекта | ||||||

| При управлении собственными силами | ||||||

| Денежный поток (ДП), тыс.руб. | 206576,05 | 247055,69 | 293326,23 | 346140,43 | 383556,12 | 424752,28 |

| Коэффициент дисконтирования | 0,847 | 0,718 | 0,609 | 0,516 | 0,437 | 0,37 |

| Дисконтированный поток денежных средств, тыс.руб. | 174969,916 | 177385,986 | 178635,67 | 178608,46 | 167614,03 | 157158,34 |

| Накопленный поток денежных средств, тыс.руб. | -440855,08 | -263469,098 | -84833,426 | 93775,035 | 261389,06 | 418547,4 |

| Срок окупаемости, Т, годы | 3 года 6 месяцев | |||||

| Сумма ДДП, тыс.руб. | 1034372,403 | |||||

| Индекс доходности (рентабельность) | 1,68 | |||||

| При управлении управляющей компанией | ||||||

| Денежный поток (ДП), тыс.руб. | 238978,74 | 283213,81 | 333674,56 | 391163,77 | 432595,65 | 478170,72 |

| Коэффициент дисконтирования | 0,847 | 0,718 | 0,609 | 0,516 | 0,437 | 0,37 |

| Дисконтированный поток денежных средств, тыс.руб. | 202414,993 | 203347,517 | 203207,81 | 201840,51 | 189044,3 | 176923,17 |

| Накопленный поток денежных средств, тыс.руб. | -413410,007 | -210062,49 | -6854,6827 | 194985,82 | 384030,12 | 560953,29 |

| Срок окупаемости, Т, годы | 3 года | |||||

| Сумма ДДП, тыс.руб. | 1176778,288 | |||||

| Индекс доходности (рентабельность) | 1,91 |

Определение внутренней нормы доходности проекта

Внутренняя норма доходности (ВНД) – норма прибыли, полученная в результате осуществления проекта при равенстве текущей стоимости будущих доходов и первоначальных затрат.

Этот показатель обеспечивает нулевое значение чистой текущей стоимости доходов. Данный метод оценки инвестиций в недвижимость основан на определении максимальной величины ставки дисконтирования, при которой проекты окажутся безубыточными.

.

.

Схема расчёта ВНД:

1. Выбираем произвольную ставку дисконтирования и на её основе рассчитываем суммарную текущую стоимость доходов по проекту.

2. Сопоставляем затраты по проекту с полученной суммой текущей стоимости доходов.

3. Если первоначальная произвольная ставка дисконтирования не даёт нулевой чистой текущей стоимости доходов, то выбираем вторую ставку дисконтирования по следующему правилу:

Если ЧДД>0, то новая ставка дисконтирования должна быть больше первоначальной;

Если ЧДД<0, то новая ставка дисконтирования должна быть меньше первоначальной.

4. Подбираем вторую ставку дисконтирования до тех пор, пока не получим варианты суммарной текущей стоимости доходов как большей, так и меньшей величины затрат по проекту.

Расчет ВНД методом интерполяции:

а) обозначим интервал:

| Максимальные суммарные приведённные доходы (ПДmax) | Ставка дисконтирования для ПДmax (С.д1) |

| Затраты по проекту (ЗП) | С.д1+X |

| Минимальные суммарные приведённные доходы (ПДmin) | Ставка дисконтирования для ПДmin (С.д2) |

б) составим пропорцию и решим уравнение:

;

;

в) определим ВНД:

ВНД= С.д1+X.

Предпочтение отдаётся варианту, при котором этот показатель имеет наибольшее значение.

Рассчитаем ВНД для двух вариантов управления:

1. Внутренняя норма доходности для варианта управления с привлечением управляющей компании:

1) ЧДДс.с.=560953,29 тыс.р. (ЧДДA>0 при E=18%);

2) E=40%:

ЧДДс.с.=–66464,48 тыс.р. (ЧДДA>0 при E=40%);

3) E=45%:

ЧДДс.с.=855,73 тыс.р. (ЧДДA>0 при E=45%);

4) E=50%:

ЧДДс.с.=-55279,5 тыс.р. (ЧДДA<0 при E=50%);

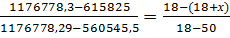

5) составим пропорцию:  , X=29,13%;

, X=29,13%;

6) решим уравнение: ВНД= 18+29,13=47,13%.

Аналогично определяем ВНД для варианта управления собственными силами, получаем ВНД=39,11%.

Полный расчет ВНД представлен в таблице 7 «Расчет ВНД при двух вариантах управления».

| Табл.7Расчет ВНД при двух вариантах управления | ||||||

| При управлении управляющей компанией | ||||||

| ЧДД | 560953,2876 | |||||

| Коэффициент дисконтирования Е=40% | 0,714 | 0,51 | 0,364 | 0,26 | 0,186 | 0,133 |

| Дисконтированный поток денежных средств, тыс.руб. | 170630,82 | 144439,04 | 121457,54 | 101702,58 | 80462,791 | 63596,705 |

| ЧДД при Е=40%, тыс.руб. | 66464,48 | |||||

| Е=45% | 0,69 | 0,476 | 0,328 | 0,226 | 0,156 | 0,108 |

| Дисконтированный поток денежных средств, тыс.руб. | 164895,33 | 134809,77 | 109445,26 | 88403,012 | 67484,921 | 51642,437 |

| ЧДД при Е=45%, тыс.руб. | 855,732185 | |||||

| Е=50% | 0,667 | 0,444 | 0,296 | 0,198 | 0,132 | 0,088 |

| Дисконтированный поток денежных средств, тыс.руб. | 159398,82 | 125746,93 | 98767,67 | 77450,427 | 57102,626 | 42079,023 |

| ЧДД при Е=50%, тыс.руб. | -55279,5023 | |||||

| ВНД, % | 47,13 | |||||

| При управлении собственными силами | ||||||

| ЧДД, тыс.руб. | 418547,4026 | |||||

| Коэффициент дисконтирования Е=40% | 0,714 | 0,51 | 0,364 | 0,26 | 0,186 | 0,133 |

| Дисконтированный поток денежных средств, тыс.руб. | 147495,3 | 125998,4 | 106770,75 | 89996,511 | 71341,439 | 56492,053 |

| ЧДД при Е=40%, тыс.руб. | -17730,55 | |||||

| ВНД, % | 39,11 |

Модифицированная ставка доходности

Если затраты в недвижимость осуществляются в течение нескольких лет, то временно свободные средства, которые инвестор должен вложить в будущем, можно инвестировать в другой второстепенный проект. Обязательно требование к таким временным инвестициям заключается в том, что они должны быть безрисковые и высоколиквидные, т.к. вложенный капитал должен быть возвращён точно в соответствии с графиком затрат по основному инвестиционному проекту.

Величина безрисковой ликвидной ставки определяется на основе анализа финансового рынка. В странах со стабильной рыночной экономикой это обычно уровень дохода по облигациям государственного займа с пятилетним сроком погашения. В российской практике в каждом конкретном случае аналитик определяет величину безопасной ликвидной ставки индивидуально, но в любом случае её уровень относительно невысок.

Дисконтирование затрат по безопасной ликвидной ставке позволяет рассчитать их суммарную текущую стоимость, по величине которой можно более объективно оценить уровень доходности инвестиционного проекта.

Схема расчёта модифицированной ставки доходности:

1. Определяется величина безопасной ликвидной ставки доходности.

2. Затраты по проекту, распределённые по годам инвестирования, дисконтируются по безопасной ликвидной ставке.

3. Составляется модифицированный денежный поток.

4. Рассчитывается модифицированная ставка доходности по схеме определения ВНД, но на основе модифицированного денежного потока.

Модифицированная ставка доходности для варианта торгового центра при управлении собственными силами:

1) Безрисковая ликвидная ставка: 8,25%.

2) Затраты по проекту: 206576,05+

3)Модифицированная ставка доходности:

, X=25; MIRR=18+25=43%.

, X=25; MIRR=18+25=43%.

Аналогичным образом определяется модифицированная ставка доходности для другого варианта управления.

Расчет модифицированной ставки доходности приведен в таблице 8 «Расчет модифицированной ставки доходности для двух вариантов управления»

Дата добавления: 2015-09-01; просмотров: 63 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Введение | | | Использования объекта недвижимости. |