|

Читайте также: |

Модель управления наличной денежной массой была разработана в 50-х годах американскими экономистами У. Баумолем и Дж. Тобином и получила название «модель Баумоля-Тобина».Согласно этой модели можно определить оптимальное число посещений банка или оптимальную сумму наличных денег, исходя из соотношения убытков в виде неполученного на эту сумму банковского процента и стоимостной оценки экономии времени от более редких походов в банк.

Предположим, что вы решили израсходовать за год Y денежных единиц. При допущении постоянства цен у вас есть несколько вариантов поведения:

1) снять всю сумму в Y денежных единиц со счета и держать ее в виде наличных денег на руках в течение всего года;

2) снимать сумму в Y денежных единиц со счета частями в течение года.

Очевидно, в первом варианте значительными будут потери в виде неполученного процента по вкладам, в то же время, во втором варианте при посещении банка более одного раза возрастают издержки, связанные с самим посещением банка (дорога в банк и обратно, потеря времени на стояние в возможной очереди в банке и т.п.), что получило название «издержки стоптанных башмаков».

Если вы выбираете второй вариант, то возникает вопрос об оптимальном среднем количестве наличных денег на руках и оптимальном числе посещений банка.

Среднее количество наличных денег на руках в первом варианте в течение года будет Y: 2 (Y ден. ед. в начале года, 0 — в конце года), количество посещений банка — одно.

Если вы два раза в год посетите банк и снимете сумму в Y / 2 ден. ед. два раза, то среднее количество денег на руках в течение года будет Y / 4 (Y /2 — в начале года и 0 — в конце года).

Если вы четыре раза посетите банк и снимете сумму в Y / 4 ден. ед. четыре раза в год, то среднее количество наличных денег на руках в течение года будет Y / 8 и т.п. При N походах в банк и снятии каждый раз сумм в Y / N ден. ед. среднее количество наличных денег на руках в течение года будет Y / 2 N ден. ед.

Чем меньше будет сумма в Y / 2 N ден. ед., тем меньше будут потери в виде недополученного процента по возможному вкладу, но тем больше будут издержки, связанные с посещением банка.

Как выбирается оптимальное число посещений банка (N*)?

Пусть «издержки стоптанных башмаков» на одно посещение банка составят F ден. ед., а ставка процента по вкладу — I, тогда потери в виде недополученного процента по вкладу будут равны произведению средней величины наличных денег на руках в течение года на процентную ставку: Y / 2N • I. Общая сумма издержек на посещение банка — F • N. Тогда совокупные издержки будут равны:

C = Y / 2N • 1 + FN.

Как только издержки на посещение банка (FN) начинают превышать сумму недополученных процентов (Y / 2N • i), совокупные издержки (С) возрастают.

При N = N* кривая издержек на посещение банка и кривая недополученных процентов пересекаются в точке В, где издержки на посещение банка и издержки, связанные с недополученным процентом, равны:

FN* = 2N* • i.

Отсюда:

N* = ¥ iY / 2F.

При N = N* средняя сумма наличных денег на руках в течение года составит:

М = Y / 2N* = Y / (2 ¥ Yi / 2F)/,

Упрощая это выражение, получаем:

М2 = Y2 • 2F / 4Yi = YF / 2i ⇒ ¥ М = YF / 2i/.

Следовательно, население имеет наличных денег на руках тем больше, чем выше издержки, связанные с посещением банка (F), чем больше сумма, которую человек запланировал потратить в течение года (Y), и чем меньше процентная ставка СО-Модель Баумоля-Тобина можно использовать также при наборе оптимального варианта распределения богатства на активы в денежной форме и на неденежные активы в форме акций и облигаций.

В этом случае i — разность доходов от хранения богатства в виде денежных и неденежных активов, a F — затраты на преобразование неденежных активов в денежные (например, затраты на брокерские услуги), а N - количество таких преобразований в год.

Кроме того, модель Баумоля-Тобина показывает, что спрос на наличные деньги прямо пропорционален (Y) и обратно пропорционален ставке процента (i).

14. Взаимосвязь моделей AD-AS и IS-LM. Основные переменные и уравнения модели IS-LM. Графический и алгебраический вывод кривых IS и LM. Наклон и сдвиг кривых IS и LM. Равновесие в модели IS-LM.

14. Взаимосвязь моделей AD-AS и IS-LM. Основные переменные и уравнения модели IS-LM. Графический и алгебраический вывод кривых IS и LM. Наклон и сдвиг кривых IS и LM. Равновесие в модели IS-LM.

В модели AD-AS и модели Кейнсианского креста рыночная ставка процента является внешней (экзогенной) переменной и устанавливается на денежном рынке относительно независимо от равновесия товарного рынка. Основной целью анализа экономики с помощью модели IS-LM является объединение товарного и денежного рынков в единую систему. В результате рыночная ставка процента превращается во внутреннюю (эндогенную) переменную, и ее равновесная величина отражает динамику экономических процессов, происходящих не только на денежном, но и на товарном рынках.

Модель IS-LM (инвестиции - сбережения, предпочтение ликвидности - деньги) - модель товарно-денежного равновесия, позволяющая выявить экономические факторы, определяющие функцию совокупного спроса. Модель позволяет найти такие сочетания рыночной ставки процента R и дохода Y, при которых одновременно достигается равновесие на товарном и денежном рынках. Поэтому модель IS-LM является конкретизацией модели AD-AS.

Основные уравнения модели IS-LM:

1) Y=C+I+G+Xn - основное макроэкономическое тождество;

2) C=a+b(Y-T) - функция потребления, где T=Ta+tY;

3) I= e-dR - функция инвестиций;

4) Xn=g-m'x*Y-n*R - функция чистого экспорта;

4) Xn=g-m'x*Y-n*R - функция чистого экспорта;

5)  - функция спроса на деньги.

- функция спроса на деньги.

Внутренние переменные модели: Y (доход), С (потребление), I(инвестиции), Хn (чистый экспорт), R (ставка процента).

Внешние переменные модели: G (государственные расходы), Ms (предложение денег), t (налоговая ставка).

Эмпирические коэффициенты (a, b, e, d, g, m', n, к, h) положительны и относительно стабильны.

В краткосрочном периоде, когда экономика находится вне состояния полной занятости ресурсов (Y≠Y*), уровень цен Р фиксирован (предопределен), а величины ставки процента R и совокупного дохода Y подвижны. Поскольку Р = const, постольку номинальные и реальные значения всех переменных совпадают.

В долгосрочном периоде, когда экономика находится в состоянии полной занятости ресурсов (Y=Y*), уровень цен Р подвижен. В этом случаепеременная Ms (предложение денег) является номинальной величиной, а все остальные переменные модели -реальными.

Кривая IS - кривая равновесия на товарном рынке. Она представляет собой геометрическое место точек, характеризующих все комбинации Y и R, которые одновременно удовлетворяют тождеству дохода, функциям потребления, инвестиций и чистого экспорта. Во всех точках кривой IS соблюдается равенство инвестиций и сбережений. ТерминIS отражает это равенство (Investment - Savings).

Простейший графический вывод кривой IS связан с использованием функций сбережений и инвестиций (см. рис.6.1.1.).

Аналогичные выводы могут быть получены с использованием модели Кейнсианского креста (см. рис.6.1.2).

Уравнение кривой IS может быть получено путем подстановки уравнений 2, 3 и 4 в основное макроэкономическое тождество и его решения относительно R и Y.

Относительно R:

, где

, где

Т = Та + t* Y.

Относительно Y:

, где Т = Та + t* Y.

Кривая IS являе  тся более пологой при условии, если:

тся более пологой при условии, если:

1) чувствительность инвестиций (d) и чистого экспорта (n) к динамике ставки процента велика;

2) предельная склонность к потреблению (Ь) велика;

3) предельная ставка налогообложения (I) невелика;

4) предельная склонность к импортированию (т') невелика;

Под влиянием увеличения государственных расходов G или, снижения налогов Т кривая IS смешается вправо. Изменение налоговых ставок / изменяет также и угол ее наклона. В долгосрочной перспективе угол наклона IS также может быть изменен с помощью политики доходов, так как у высокообеспеченных семей предельная склонность к потреблению относительно ниже, чем у малообеспеченных. Остальные параметры (d, n и т') практически не подвержены воздействию макроэкономической политики и преимущественно являются внешними факторами, определяющими ее эффективность.

Кривая LM - кривая равновесия на денежная рынке. Она фиксирует все комбинации Y и R, которые удовлетворяют функции спроса на деньги при заданной Центральным Банком величине денежного предложения Мs. Во всех точках кривой

LM спрос на деньги равен их предложению. Термин LM отражает это равенство (LiquidityPreference = MoneySupply) (см. рис.6.1.3).

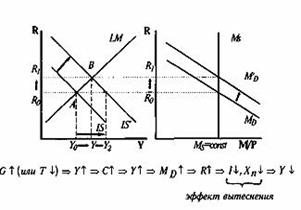

Бюджетно-налоговая экспансия. Рост государственных расходов и снижение налогов приводит к эффекту вытеснения, который значительно снижает результативность стимулирующей фискальной политики.(рис.6.1.4.).

Если госрасходы G увеличиваются, то совокупные расходы и доход возрастают, что приводит к увеличению потребительских расходов С. Увеличение потребления, в свою очередь, увеличивает совокупные расходы и доход, причем с эффектом мультипликатора. Увеличение Y способствует росту спроса на деньги, так как в экономике совершается большее количество сделок. Повышение спроса на деньги при их фиксированном предложении вызывает рост процентной ставки R. Повышение процентных ставок снижает уровень инвестиций и чистого экспорта Хn. Падение чистого экспорта связано также с ростом совокупного дохода Y, который сопровождается увеличением импорта. В итоге рост занятости и выпуска, вызванный стимулирующей фискальной политикой, оказывается частично элиминированным за счет вытеснения частных инвестиций и чистого экспорта.

Кредитно-денежная экспансия. Увеличение предложения денег позволяет обеспечить краткосрочный экономический рост без эффекта вытеснения, но оказывает противоречивое воздействие на динамику чистого экспорта.

Дата добавления: 2015-08-27; просмотров: 188 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Увеличение предложения денег | | | Кредитно-денежная политика |