Читайте также:

|

Услуги лизинга предлагаются как через собственную сеть, так и через филиалы Альфа-Банка таблица 2.

Таблица 2 – Динамика услуг за 2010-2012 гг.

| Год | |||

| Объем нового бизнеса, млрд. руб. | 6,7 | 18,9 | 36,7 |

| Темпы роста | 281% | 194% | |

| Количество сделок | |||

| Лизинговый портфель, млрд. руб. | 51,6 | 41,0 | 63,1 |

| Прирост портфеля | -20% | 54% | |

| Количество филиалов |

ООО "Альфа-Лизинг" производит расчет лизинговых платежей в соответствии с Методическими рекомендациями по расчету лизинговых платежей, утвержденными Министерством экономики Российской Федерации 16.04.1996 года и согласованными с Министерством финансов Российской Федерации.

Рисунок 2 - Структура лизинговых платежей

При составлении графика лизинговых платежей используются следующие базовые условия таблица 3.

Таблица 3 - Базовые условия лизинга ООО "Альфа-Лизинг"

| Сумма амортизации имущества за весь срок действия договора лизинга. | Равна балансовой стоимости имущества (общая стоимость за миоом НДС). Имущество учитывается на балансе лизингодателя. | |||||

| Сумма компенсации платы лизингодателя за использованные заемные средства. | Определяется из расчета до 15% годовых от непогашенной части кредита, использованного лизингодателем для приобретения имущества, за фактическое время ее использования. | |||||

| Сумма платы за дополнительные услуги лизингодателя, предусмотренные договором лизинга. | Определяется стоимостью дополнительных услуг. | |||||

| Сумма налога на добавленную стоимость (НДС), уплачиваемого лизингополучателем по услугам лизингодателя. | 18% от суммы договора лизинга. | |||||

| Срок лизинга. | Определяется в соответствии с постановлением Правительства РФ от 01.01.2002 г. N 1 "О классификации основных средств, включаемых в амортизационные группы" с учетом коэфф. ускоренной амортизации 3. III амортизационная группа - 13 месяцев IV амортизационная группа - 21 месяцев V амортизационная группа - 29 месяцев VI амортизационная группа - 41 месяцев | |||||

| Сумма авансового платежа, уплачиваемого лизингополучателем лизингодателю. | До 30% общей стоимости оборудования (с учетом затрат на ее приобретение). | |||||

| Минимальная стоимость предмета лизинга. | 1,0 млн. руб. | |||||

| Оплата лизинговых платежей. | По соглашению сторон. | |||||

| Страхование предмета лизинга. | Договором лизинга предусмотрено страхование предмета лизинга на весь срок лизинга лизингополучателем, либо лизингодателем по соглашению сторон. | |||||

| Передача предмета лизинга лизингополучателю по окончании срока лизинга. | Договор лизинга предусматривает право лизингополучателя на выкуп оборудования по окончании срока действия договора, а также до срока его истечения. | |||||

ООО "Альфа-Лизинг" передает в пользование своим клиентам следующие виды транспорта, которые отражены в таблице 4.

Таблица 4- Виды транспорта, сдаваемые в лизинг ООО "Альфа-Лизинг"

| Наименование транспорта | Срок лизинга, лет | Базовые требования |

| Автотранспорт Спецтехника Оборудование Недвижимость Суда Ж/Д Авиа-лизинг | До 7 лет | · Срок деятельности — не менее 2х лет · Размер лимита по лизингу не менее 100 млн. руб. · Сумма единовременного финансирования не менее 30 млн. руб |

Условия расчетов представлены в таблице 5.

Таблица 5 – Условия расчетов с клиентами

| Техника 4-ой амортизационной группы | Техника 5-ой амортизационной группы | Техника 6-ой амортизационной группы | ||

| Общая стоимость | 1 000 000 | 1 000 000 | 1 000 000 | |

| АВАНС лизингополучателя (30%) | 300 000 | 300 000 | 300 000 | |

| Итого сумма лизинговых платежей (с учетом аванса) | 1 194 075 | 1 266 042 | 1 373 992 | |

| В т. ч. НДС | 182 147,3 | 193 125,00 | 209 591,95 | |

| Удорожание относительно покупной стоимости | 19,41% | 26,60% | 37,40% | |

| Удорожание относительно покупной стоимости, в год | 11,09% | 11,01% | 10,95% | |

Как видно из таблицы 5, плата за пользование кредитными ресурсами - 15% в год. Принимается ставка налога на имущество 2,2%; ставка НДС 18%; ставка налога на прибыль 24% и налогооблагаемые базы в соответствии с НК РФ. Согласно «Налогового кодекса РФ» часть 2 статья 258, а также Постановления Правительства РФ №1 от 01 января 2002 "О классификации основных средств, включаемых в амортизационные группы" и Постановления Госстандарта РФ № 359 от 26 декабря, вся техника, сдаваемая в аренду классифицируется следующим образом:

1). Техника 4-ой амортизационной группы: имущество со сроком полезного использования свыше 5 лет до 7 лет включительно (компрессоры передвижные и специальные, электростанции передвижные; электроагрегаты питания, автоцистерны для перевозки нефтепродуктов, топлива и масел; химических веществ; автобусы особо малые и малые длиной до 7,5 м, автомобили грузовые, дорожные тягачи для полуприцепов).

2). Техника 5-ой амортизационной группы: имущество со сроком полезного использования свыше 7 лет до 10 лет включительно (тракторы, комбайны зерноуборочные, кукурузоуборочные, картофелеуборочные, свеклоуборочные, автомобили легковые большого класса (с рабочим объемом двигателя свыше 3,5 л) и высшего класса, автомобили грузовые общего назначения грузоподъемностью свыше 5 до 15 т, автомобили-тягачи седельные с нагрузкой на седло до 7,5 т, автобусы средние и большие длиной до 12 м включительно, толлейбусы).

3). Техника 6-ой амортизационной группы: имущество со сроком полезного использования свыше 10 лет до 15 лет включительно (оборудование технологическое для цементной промышленности; оборудование для производства железобетонных конструкций; размольное и сортировочное; оборудование для производства стройматериалов; оборудование для изготовления строительных смесей, станки строгальные, фрезерные, шипорезные, шлифовальные, полировальные, сверлильные, пазовальные и долбежные, машины и оборудование для металлургии, автомобили грузовые общего назначения грузоподъемностью свыше 15 т, автомобили-тягачи седельные с нагрузкой на седло свыше 7,5 т, автобусы особо большие (автобусные поезда) длиной свыше 16,5 до 24 м включительно, вагоны трамвайные, самолеты и вертолеты).

Клиенты используют лизинг для:

· Создания нового современного производства, модернизация и расширение действующего бизнеса.

· Замены устаревшего морально и физически оборудования на новое.

· Освоения новых рыночных ниш, требующих переоснащения действующих производственных, торговых, логистических и иных мощностей.

· Приобретения недвижимого имущества - коммерческих нежилых производственных, офисных зданий и помещений.

· Использования легальных механизмов налоговой оптимизации.

· Пополнения оборотных средств.

· Получения конкурентного преимущества и рост объемов продаж при продвижении продукции поставщиками оборудования.

Финансовые результаты деятельности в соответствии с Международными стандартами финансовой отчетности по состоянию за 2012 год таблица 6.

Таблица 6 - Финансовые результаты деятельности ООО "Альфа-Лизинг"

| Наименование статьи | Доход, млрд. руб. |

| доход от основной деятельности | 4,0 |

| чистая прибыль по итогам 2012 года по МСФО (с учетом частичного восстановления резервов) | 2,5 |

| чистый процентный доход | 1,1 |

| капитал компании | 1,6 |

| активы по итогам 2012 года | 39,3 |

Чистые инвестиции в лизинг (NIL) на 01.01.13 составили 28,2 млрд руб., превысив уровень 2011 года на 31%. Объем нового NIL по итогам 2012 года составил 15,7 млрд рублей, что на 64% больше аналогичного показателя за 2011 год.

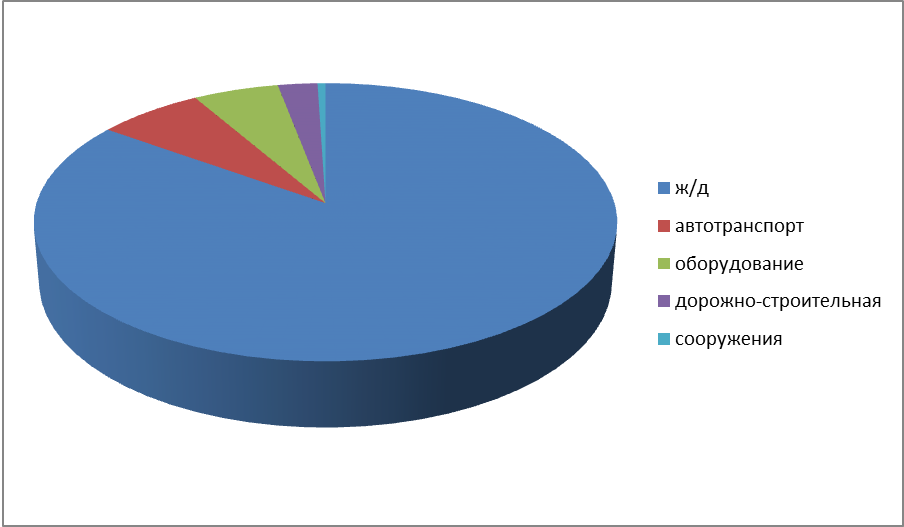

В структуре портфеля по итогам 2012 г. ключевыми сегментами (по размеру NILa) являются:

· железнодорожный транспорт — 84,7%;

· автотранспорт — 6,7%;

· оборудование — 5,4%;

· дорожно — строительная техника — 2,5%;

· здания и сооружения — 0,5%

Рисунок 3 - Ключевые сегментами (по размеру NILa)

2.3 Пути совершенствования экономической основы лизинговых сделок ООО «Альфа-Лизинг»

Экономическая ситуация в России создает благоприятные условия для развития лизинговых отношений. Предпосылками этих отношений является: большая потребность в обновлении производственных мощностей, ухудшения сбыта продукции.

Для того чтобы организовать любое производство товаров, предоставления услуг, выполнения работ или расширить масштабы уже начатого дела нужные определены расходы. Достать в свое распоряжение новые рабочие машины, оборудование можно двумя способами - приобрести или взять в аренду. Приобретение тех или иных мощностей возможно только тогда, когда покупатель имеет достаточные собственные средства или получит долгосрочный кредит в банке. Большинство субъектов предпринимательской деятельности в Республике Беларусь не могут ни выделить средства для инвестиций, ни взять в кредит, потому что не способны обеспечить его залогом, а при других условиях банки кредитов не предоставляют.

На сегодня одни предприятия имеют готовую для реализации продукцию (машины, оборудование, транспортные средства, вычислительную и другую технику), а другие - потенциальные потребители - не имеют средств для ее приобретения. Потребители готовы взять основные средства в лизинг, но это не устраивает продавца. В этом случае и возникает необходимость в лизингодателе, который приобретет эту технику и сдает ее в лизинг потребителю. В условиях высоких ставок на кредиты банков лизинг является одним из направлений осуществления технического перевооружения предприятий, которые не имеют достаточных собственных оборотных средств.

Лизинг позволяет не привлекать ссудный капитал и не "замораживать" собственный, экономить на затратах, связанных с владением имуществом, устанавливать по согласованию из лизингодателем гибкий порядок осуществления лизинговых платежей. Вот почему в последнее время многие специалисты органов государственного управления, хозяйственные руководители, предприниматели и менеджеры, научные работники проявляют интерес к вопросам развития лизинга имущества [

Лизинг является сложным и многогранным экономическим явлением. В нем совмещаются операции покупки-продажи и аренды, кредита и инвестирования. Арендодатель сдает в аренду свое имущество, а лизингодатель в основном перед передачей имущества в лизинг специально приобретет его у производителя или другого владельца, при этом часто по прямому указанию и выбору будущего лизингополучателя.

аренды имеет определенную аналогию операциям лизинга.

Сегодня лизинг осуществляется по договору, который регулирует правоотношения между субъектами лизинга. На других основаниях, чем арендой, определяются лизинговые платежи, то есть с учетом норм амортизации. В то же время условия их уплаты являются гибче, чем при аренде имущества. При финансовом лизинге срок договора приближается к сроку полной амортизации имущества. По окончании договора имущество передается лизингополучателю или выкупается им по остаточной стоимости; таким образом лизингодатель "кредитует" лизингополучателя своеобразной форме.

Поддержка лизинговых отношений на государственном уровне неминуема. Производственным предприятиям лизинг помогает реализовать свою продукцию и выжить в условиях кризиса. Учитывая то, что каждый участник лизингового соглашения фиксирует свои налоговые обязательства перед государственным и местным бюджетами и способствует их пополнению, следует считать целесообразным вложение какой-то части средств в поддержку предпринимательства в создание фирм лизингодателей.

В целом лизинг как форма предпринимательской деятельности очень важен, поскольку для производителей расширяются возможности сбыта собственной продукции, особенно той, которая дорого стоит. Для лизингодателей лизинг - это более экономически выгодная форма сдачи имущества в наем благодаря сравнительно высокому уровню лизинговых платежей. Лизингополучателю предоставляется возможность оперативного возобновления производственных фондов за счет получения нового дорогого оборудования в пользование без его полной оплаты. Лизинг одновременно активизирует инвестиции частного капитала в сферу производства, улучшает финансовое положение непосредственных товаропроизводителей и повышает конкурентоспособность малого и среднего отечественного бизнеса.

Для государства финансовое поощрение лизинга является средством стимулирования продажи новой техники, постоянного ускорения возобновления производственных фондов, интенсификации развития национальной экономики и повышения ее конкурентоспособности на мировом рынке.

По результатам опроса лизинговых компаний наибольшей их проблемой является поиск источников финансирования лизинговых соглашений. При этом, основным источником выступают банковские кредиты.

Банковский сектор Беларуси демонстрирует высокие темпы роста и является более развитым по сравнению с другими финансовыми секторами. Вместе с тем объемы и структура собственного капитала, обязательств и активов банков не отвечают потребностям экономики страны и, в том числе, рынку лизинга.

Недостаточно развитый банковский сектор страны сдерживает развитие ее экономики, в том числе лизинга.

Лизинговые операции можно финансировать за счет многих источников, но основным среди них, как свидетельствует практика многих стран, является банковское кредитование.

Значение банковского сектора для развития лизинга чрезвычайно важно, поскольку для всех участников лизинговых операций банковское кредитование является значительным источником финансирования их деятельности:

- лизингодатели используют банковские кредиты как основной источник финансирования закупки машин, оборудования и других активов, предназначенных для передачи в лизинг;

- лизингополучатели нередко одалживают у банков деньги для своих авансовых платежей лизингодателю;

- производители предметов лизинга финансируют процесс их разработки и производства, привлекая среди других источников и банковские кредиты.

Источники финансирования лизинговых операций:

Внутренние (средства резидентов):

- средства лизингодателей;

- средства лизинговых компаний;

- средства продавцов / поставщиков;

- средства коммерческих банков-резидентов;

- средства государственного и местных бюджетов.

Внешние (средства нерезидентов):

- средства лизинговых компаний-нерезидентов;

- средства продавцов / поставщиков – нерезидентов:

- средства коммерческих банков-нерезидентов.

Кроме того, банковское кредитование в известной мере является альтернативой лизинга и потенциально формирует здоровую конкуренцию на рынке финансовых услуг, связанных с приобретением в пользование и собственность машин, оборудования, транспортных средств и других видов имущества.

Таким образом, мощность банковского сектора страны, динамика его развития, объемы банковского кредитования, цена и длительность кредитов является определяющий для развития лизинговой индустрии.

Заключение

Причиной широкого распространения лизинга является ряд его преимуществ по сравнению с другими формами инвестирования. Основными из них являются:

· инвестирование в форме имущества в отличие от денежного кредита снижает риск невозврата средств, так как за лизингодателем сохраняются права собственности на переданное имущество;

· лизинг предполагает 100-процентное кредитование и не требует немедленного начала платежей, что позволяет без резкого финансового напряжения обновлять производственные фонды, приобретать дорогостоящее имущество;

· часто предприятию проще получить имущество по лизингу, чем ссуду на его приобретение, так как лизинговое имущество выступает в качестве залога;

· лизинговое соглашение более гибко, чем ссуда, так как предоставляет возможность обеим сторонам выработать удобную схему выплат. По взаимной договоренности сторон лизинговые платежи могут осуществляться после получения выручки от реализации товаров, произведенных на взятом в кредит оборудовании. Ставки платежей могут быть фиксированными и плавающими;

· для лизингополучателя уменьшается риск морального и физического износа и устаревания имущества, так как имущество не приобретается в собственность, а берется во временное пользование; так как платежи по лизингу не привязаны к нормам амортизации, то при лизинговых отношениях лизингополучатель имеет дело с ускоренной амортизацией имущества;

· лизинговое имущество не числится у лизингополучателя на балансе, что не увеличивает его активы и освобождает от уплаты налога на это имущество;

· лизинговые платежи относятся на издержки производства (себестоимость) лизингополучателя и соответственно снижают налогооблагаемую прибыль;

· производитель получает дополнительные возможности сбыта продукции, так как ограниченное финансирование инвестиций часто не позволяет предприятиям своевременно обновлять технологическую систему.

При наличии у предприятия альтернативы – взять кредит на покупку оборудования или приобрести это оборудование на определенное время по договору лизинга – ее выбор необходимо осуществлять на основе результатов финансового анализа. Во всяком случае, лизинг становится практически безальтернативным вариантом, когда: предприятие-поставщик испытывает трудности со сбытом своей продукции, а предприятие – будущий лизингполучатель не имеет в достаточном объеме собственных средств и не может взять кредит для приобретения нужного ему оборудования; предприниматель только начинает собственное дело (что часто имеет место в малом предпринимательстве).

Вместе с тем лизингу присущ и ряд негативных сторон. В частности, на лизингодателя ложится риск морального старения оборудования (особенно, если договор лизинга заключается не на полный срок его амортизации), а для лизингополучателя стоимость лизинга выходит более высокой, чем цена покупки оборудования. Еще одним недостатком финансового лизинга является то, что в случае выхода из строя оборудования, платежи производятся в установленные сроки независимо от состояния оборудования.

Для стимулирования инвестиций в производственную сферу, для обновления промышленного потенциала, для повышения конкурентоспособности отечественных производителей, нужно создавать условия, при которых они стремились бы развивать лизинговые отношения. Для этого, в первую очередь, следует добиваться появления лизинговых сделок с достаточно длительными сроками действия (не менее трех лет), так как именно такие договоры будут нести реальные инвестиции в экономику. Необходимо если не освободить, то хотя бы снизить налог на прибыль, полученную лизингодателями от реализации договоров по лизингу со сроком действия три и более лет. Также следует стимулировать банки предоставлять кредиты лизинговым компаниям, которые заключают длительные договоры. Кроме этого, необходимо рассмотреть возможность снижения таможенных пошлин и налогов по товарам, ввозимым на территорию РФ и являющимися объектами международного финансового лизинга.

Безусловно, вышеперечисленные меры должны способствовать развитию лизинговых компаний и операций, производимых ими.

Можно с полной уверенностью сказать, что лизинг в нашей стране постепенно будет все больше наращивать свои обороты и играть все более весомую роль в экономике России.

Лизинг в России представляется более перспективным, чем в других странах, поскольку он существенно сокращает инвестиционные риски: получаемое по лизингу оборудование гораздо труднее использовать не по назначению, чем кредит, и в случае банкротства компании – лизингополучателя лизингодатель практически ничего не теряет. При финансовом лизинге само оборудование в доле, оговоренной сторонами, является обеспечением сделки (как правило, заключается с поставщиком договор обратного выкупа поставляемого оборудования). Если кредитору приходится доказывать свое право на получение своих денег, то лизингодатель, забрав свое имущество, может его продать или передать другому арендатору.

Основные преимущества работы с компанией Альфа-Лизинг:

Индивидуальность. В основе отношений с клиентом компания придерживается принципов доверия, взаимопонимания и учета индивидуальных особенностей. Филиальная структура Альфа-банка способствует доступности продуктов и услуг компании Альфа-лизинг для клиента в регионах России. Финансовые возможности прогнозирует клиент, мы помогаем реализовать проект в жизнь.

Профессионализм. Альфа-Лизинг работает как Профессиональный покупатель оборудования. Структурирует отношения с поставщиками таким образом, чтобы минимизировать риски, снизить затраты по поставке, обеспечить выполнение условий поставки в срок с пакетом документов "под ключ".

Комплексность. Альфа-Лизинг выступает для партнера в качестве Покупателя, Банкира и Консультанта в одном лице. Берет на себя обязанности по взаимодействию со страховой компанией и избавляет клиента от непрофильной деятельности по доставке и хранению оборудования и имущества. Решает совместно с Клиентом вопросы налогообложения, использования платежных инструментов и гарантий.

Оборудование. Альфа-Лизинг предоставляет в лизинг любой вид оборудования и имущества. В активе компании опыт взаимодействия с крупнейшими российскими и зарубежными производителями.

Процентные ставки. Благодаря использованию зарубежных финансовых ресурсов, предоставляемых Банками и Экспортно-Кредитными Агентствами Германии, Франции, Италии, Японии, Кореи, Скандинавских стран, Стран Восточной Европы и других, Альфа-Лизинг обеспечивает самые конкурентные ставки по финансированию проектов клиента.

Сроки финансирования. Срок финансирования лизинговой сделки может составлять до 7 лет (включительно), что позволяет предоставить Клиентам возможность формирования:

· долгосрочных планов развития бизнеса;

· инвестиций в более капиталоемкие производства и проекты, требующие значительных инвестиций и более длительных сроков самоокупаемости.

Уникальность. Альфа-Лизинг готов обеспечить 100% финансирование и рефинансирование Ваших затрат на оборудование без отвлечения оборотного капитала.

Список литературы

1. Гражданский Кодекс Российской Федерации от 30.11.1994 г. №51-ФЗ

2. Федеральный закон Российской Федерации от 7 февраля 1992 г. №2300 "О защите прав потребителей"

3. Федеральный закон "Об обществах с ограниченной ответственностью" (Об ООО) от 08.02.1998 №14-ФЗ

4. ГОСТ Р 51304-99. Государственный стандарт Российской Федерации. Услуги розничной торговли. Общие требования. Утв. Постановлением Госстандарта России от 11.08.1999 № 243

5. ГОСТ Р 51303-99. Государственный стандарт Российской Федерации. Торговля. Термины и определения. Утв. Постановлением Госстандарта России от 11.08.1999 № 242-

6. Дашков Л. П., Памбухчиянц В. К. Коммерция и технология торговли: учебник для студентов высших учебных заведений. — 9-е изд., перераб. и доп. — М.: Издательско-торговая корпорация «Дашков и К°», 2008. — 696 с.

7.Козерод Л.А. Экономика торгового предприятия: учеб. пособие. – Хабаровск: Изд-во ДВГУПС, 2012. – 175 с.

8.Николаева М. А. Теоретические основы товароведения: учеб. для вузов / М. А. Николаева. — М.: Норма, 2008. — 448с.

9.Зайцев, Н.Л. Экономика предприятия: учебное пособие /Н.Л. Зайцев. – М.: ИНФРА-М, 2008. – 336 с.

10.Григорьев М. Н. Маркетинг: учебник для бакалавров / — 4-е изд., доп. — М.: Издательство Юрайт, 2012.. — С. 464

11.Формирование услуг розничной торговли в условиях рыночной экономики Д.А. Карх // Вестник РГТЭУ 2010 №3

12.Электронный ресурс - http://alfaleasing.ru/

Дата добавления: 2015-08-20; просмотров: 106 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Основные элементы лизинговой операции и порядок их проведения | | | I. ЗАБЫВАНИЕ СОБСТВЕННЫХ ИМЕН |