Читайте также:

|

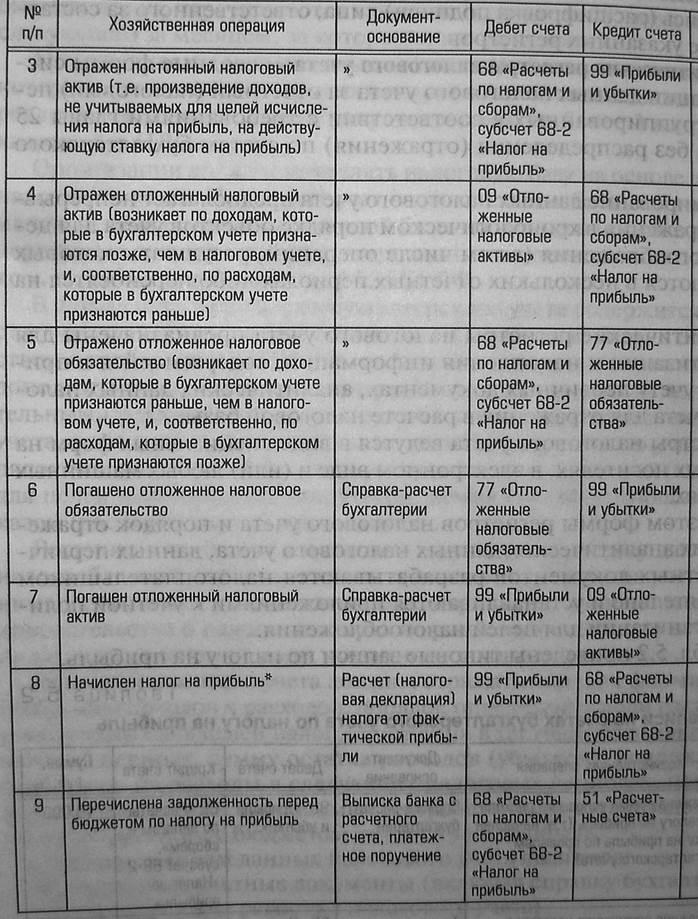

Порядок исчисления налога на прибыль определяется главой 25 НК РФ «Налог на прибыль организации».

Налогоплательщиками налога на прибыль организации признаются все российские организации, а также иностранные организации, осуществляющие свою деятельность в Российской Федерации через постоянные представительства и (или) получающие доходы от источников в РФ.

Объектом налогообложения по налогу на прибыль организации признается прибыль, полученная налогоплательщиком, т.е.доход, уменьшенный на величину произведенных расходов.

К доходам относятся доходы от реализации товаров (работ, услуг) и имущественных прав (доходы от реализации) и внереализационные доходы.

Внереализационными доходами (!Данный термин используется только в налоговом учете. В бухгалтерском учете используется термин «Прочие доходы и расходы»!) налогоплательщика признаются, в частности, доходы:

· от долевого участия в других организациях, за исключением дохода, направляемого на оплату дополнительных акций (долей), размещаемых среди акционеров (участников) организации;

· в виде положительной (отрицательной) курсовой разницы, образующейся вследствие отклонения курса продажи (покупки) иностранной валюты от официального курса, установленного Центральным банком Российской Федерации на дату перехода права собственности на иностранную валюту;

· в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба;

· от сдачи имущества (включая земельные участки) в аренду (субаренду);

· в виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада, а также по ценным бумагам и другим долговым обязательствам;

· в виде положительной курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в иностранной валюте) и требований (обязательств), стоимость которых выражена в иностранной валюте, за исключением авансов;

· в виде суммовой разницы, возникающей, если сумма возникших обязательств и требований, исчисленная по установленному соглашением сторон курсу условных денежных единиц на дату реализации (оприходования) товаров (работ, услуг), имущественных прав, не соответствует фактически поступившей (уплаченной) сумме в рублях;

· в виде стоимости полученных материалов или иного имущества при демонтаже или разборке при ликвидации выводимых из эксплуатации основных средств;

· в виде сумм кредиторской задолженности (обязательства перед кредиторами), списанной в связи с истечением срока исковой давности или по другим основаниям;

· в виде стоимости излишков материально-производственных запасов и прочего имущества, которые выявлены в результате инвентаризации.

Перечень доходов, не учитываемых при определение налоговой базы по налогу на прибыль, приводится в ст. 251 «Доходы, не учитываемые при определении налоговой базы» НК РФ.

Для определения налоговой базы организации должны уменьшить свои доходы на величину произведенных расходов (за исключением расходов, указанных в ст.270 «Расходы, не учитываемые в целях налогообложения» НК РФ).

Чтобы организация могла воспользоваться своим правом уменьшить доходы на сумму расходов, необходимо соблюдение некоторых требований, а именно: расходы должны быть экономически оправданными, иметь оценку, выраженную в денежной форме. Они должны быть документально подтверждены, т.е. оформлены в соответствии с законодательством РФ. Расходы должны быть произведены для осуществления деятельности, направленной на получение дохода.

Налог на прибыль начисляется исходя из налоговой базы и ставки налога, которая в соответствии со ст. 284 Налогового кодекса РФ составляет 20%, и перечисляется в федеральный бюджет – 2%, в бюджеты субъектов РФ – 18%.

Законодательным органам власти субъектов РФ предоставляется право понижать ставку налога на прибыль в части доходов, зачисляемых в бюджет субъекта РФ, для отдельных категорий налогоплательщиков. При этом ставка налога по бюджету субъекта РФ не должна быть ниже 13,5 %.

Данная проводка выполняется только теми организациями, которые не применяют ПБУ № 18/02 «Учет расчетов по налогу на прибыль».

Дата добавления: 2015-08-17; просмотров: 52 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Глава 61. РАССМОТРЕНИЕ И РАЗРЕШЕНИЕ КОЛЛЕКТИВНЫХ ТРУДОВЫХ СПОРОВ | | | Общие сведения |