Читайте также:

|

Таблица 11. Динамика финансовых результатов деятельности ООО «Альфа-Торг» за 2011 год

Таблица 12. Горизонтальный и вертикальный анализ показателей формирования прибыли от реализации товаров ООО «Альфа-Торг» за 2011 год

Информационной базой для анализа финансовых результатов деятельности является, прежде всего, отчет о прибылях и убытках (форма 2).

Предварительное ознакомление с отчетом о прибылях и убытках ООО «Альфа-Торг» показывает, что организация достигла более высоких финансовых результатов по сравнению с предыдущим годом. Это подтверждают данные, приведенные в таблице 11.

Из таблицы 11 видно, что бухгалтерская прибыль (прибыль до налогообложения) увеличилась за отчетный год по сравнению с предыдущим на 16,4%. Увеличился и конечный финансовый результат деятельности - чистая прибыль, сумма которой за 2011 год составила 92 369 тыс. руб. против 80 219 тыс. руб. за предыдущий год (темп прироста 15,1%). Такой рост бухгалтерской чистой прибыли обеспечен исключительно за счет увеличения прибыли от реализации товара.

В отчете о прибылях и убытках ООО «Альфа-Торг» за 2011 год показывает очень большие суммы прочих доходов и прочих расходов. Для внешнего аналитика невозможно определить состав этих прочих доходов и расходов. Если анализ проводится внутренним аналитиком (внутренний финансовый анализ), можно и необходимо использовать данные управленческого финансового учета детально и динамику прочих доходов и расходов по отдельным видам и оценить, насколько они необходимы и обоснованы.

Рассмотрим теперь подробнее финансовые результаты по основному виду деятельности, о которых за 2011 год необходимые для этого данные приведены в таблице 12.

Как видно из данных таблицы 12, прибыль от продаж за 2011 год составила 184 759 тыс. руб. по сравнению с 175 121 тыс. руб. за 2010 год, т.е. увеличилась за год на 9 638 тыс. руб. или на 5,5%.

Обращает на себя внимание, что валовая прибыль от реализации товаров (коммерческий доход) увеличилась более значительно (на 20,5%). В то же время коммерческие расходы, издержки обращения, увеличились на 48,6%, что обусловило снижение темпа прироста прибыли от продаж, что обусловило в конечном итоге низкий темп прироста прибыли от продаж (5,5%).

Если анализ прибыли от продаж проводится внутренним аналитиком, можно и следует детально рассмотреть состав и динамику коммерческих расходов (издержек обращения), установить причину их резкого увеличения с 93 146 тыс. руб. до 138 418 тыс. руб., т.е. на 45 272 тыс. руб. При этом удельный вес коммерческих расходов по отношению к выручке от реализации товаров повысился в 2011 году до 11,61% до 9,71% за 2010г.

Таблица 13. Показатели рентабельности ООО «Альфа-Торг» за 2010-2011гг.

Как известно важнейшим показателем, характеризующим результаты финансово-хозяйственной деятельности, является рентабельность.

Показатели рентабельности ООО «Альфа-Торг» представлены в таблице 13. Приведенные в ней данные свидетельствуют, что они достаточно высокие (показатели) и в то же время они снизились за 2011г. по сравнению с 2010 годом.

Рентабельность продаж по анализируемой организации за 2011 год составила 14,86%, т.е. на каждый рубль проданных товаров торговая организация получила около 14,86 копеек прибыли. Довольно высокая рентабельность, но меньшая, чем за 2010 год (17,48 копейки).

Рентабельность издержек обращения в 2011 году составила 133,48%, т.е. на каждый рубль издержек обращения в отчетном году получено 133,48 копеек прибыли. Однако этот показатель был значительно выше (1рубль 88 копеек).

Рентабельность активов за отчетный год за 2011год составила 29,38%, т.е. на каждый рубль использования активов в отчетном году получена 29,38 копейки бухгалтерской прибыли. Этот показатель тоже достаточно высокий, однако по сравнению с предыдущим годом заметно снизился (33,10 копейки).

Рентабельность оборотных активов тоже в 2011 году достаточно высокая - 46,48%, но за предшествующий год она была еще выше (57,74%).

Рентабельность собственного капитала за отчетный год составила 46,96%.

Среднегодовая величина собственного капитала за 2011 год составила 196 679, 5 против 120 915 тыс. руб., т.е. увеличилась на 62,6%. В то же время сумма чистой прибыли увеличилась за отчетный год на 15,1%. В связи с опережающими темпами увеличения собственного капитала по сравнению с увеличением чистой прибыли, рентабельность собственного капитала существенно снизилась с 66,34% до 46,96%.

Отрицательная динамика показателей рентабельности анализируемой организации свидетельствует о снижении эффективности использования ее активов и капитала.

Таблица 14. Диагностика потенциального банкротства ООО «Альфа-Торг» на начало и конец года

Завершающей стадией финансового анализа в коммерческих организациях является оценка потенциального банкротства.

В действующем федеральном законе от 26 октября 2002 года №127-ФЗ «О несостоятельности (банкротстве)» дано следующее определение этого понятия: «несостоятельность (банкротство) – признанная арбитражным судом неспособность должника в полном объёме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей».

Для выявления признаков банкротства следует после составления очередного бухгалтерского баланса проанализировать динамику финансовых коэффициентов: текущей ликвидности, обеспеченности собственными оборотными средствами, восстановления (утраты) платежеспособности. Данные коэффициенты используются для экспресс-диагностики финансового состояния организации, а также для оценки уровня риска наступления банкротства.

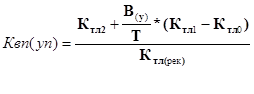

Коэффициент восстановления (утраты) платежеспособности (Квп(уп)) определяется как отношение расчетного коэффициента текущей ликвидности за определенный период к рекомендуемому значению коэффициента текущей ликвидности по следующей формуле:

,

,

где Ктл0 и Ктл1 – фактические значения коэффициентов текущей ликвидности соответственно на начало и конец отчётного периода;

В(у) – период восстановления (утраты) платежеспособности (мес.);

Т – продолжительность отчетного периода (мес.);

Ктл(рек) – рекомендуемое значение коэффициента текущей ликвидности.

Коэффициент утраты платежеспособности надо определять в тех случаях, когда организация на данный момент времени считается финансового устойчивой, а коэффициент восстановления платежеспособности следует определять в тех случаях, когда организация уже утратила платежеспособность.

Помимо указанных коэффициентов, позволяющих установить несостоятельность организации, существуют и другие критерии, дающие возможность прогнозировать потенциальное банкротство.

К их числу относятся: неудовлетворительная структура активов организации, которая выражается в росте доли медленно - и труднореализуемых активов (долгосрочной сомнительной дебиторской задолженности, производственных запасов с длительными сроками хранения, не пользующейся спросом готовой продукции, незавершенного капитального строительства); наличие просроченной кредиторской задолженности и увеличение её доли в составе краткосрочных обязательств и др.

Рассмотрим теперь показатели, приведенные в таблице 14.

Как видно из этой таблицы, коэффициент текущей ликвидности увеличился с 1,04 до 1,90, т.е. превысил нижнее значение рекомендуемой нормы (нормального значения).

Куп = 1,90 + 3/12 (1,90 – 1,04) = 2,115 = 1,0575

2 2

Дата добавления: 2015-08-17; просмотров: 42 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Анализ деловой активности | | | ПОСЛАНИЕ ПАТРИАРХОВ ВОСТОЧНО-КАФОЛИЧЕСКИЯ ЦЕРКВИ О ПРАВОСЛАВНОЙ ВЕРЕ 1723 г. |