Читайте также:

|

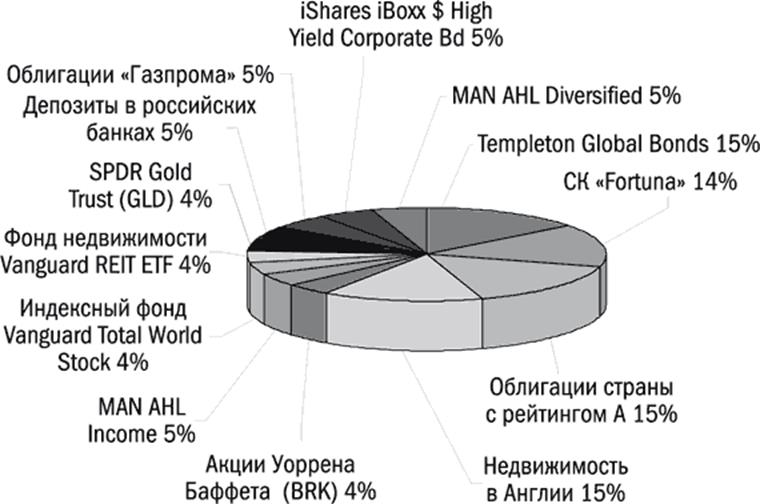

1. Страховая компания Fortuna. В этой компании Константин открыл пенсионную программу на срок 15 лет, перечислив туда 500 000 евро. Эта программа обеспечит его ежемесячным доходом в размере 3250 евро в месяц на протяжении 15 лет. Именно такую программу выбрал Константин – на срок 15 лет, а не пожизненную.

2. Страховая компания Generali International (Guernsey). Эту компанию мы использовали в качестве брокера, через которого были приобретены все фонды и ценные бумаги, за исключением облигаций в рублях. Выше я рассказывал, почему инвестирование через страховую компанию (английский метод) столь привлекательно. К сказанному хочу добавить еще одно преимущество, которое так важно именно для людей, которым нужно получать пассивный доход. Инвестируя деньги таким образом, Константин в своем заявлении указал, что он хочет ежеквартально получать доход от своего 3-миллионного капитала в размере 6,5 % годовых (меньше, чем показатель портфеля, – ему этого достаточно). Таким образом, 6,5 % от этой суммы составляет 195 000 долларов, или 48 750 долларов ежеквартально. И теперь Generali ежеквартально переводит на его счет 48 750 долларов, взяв на себя все хлопоты по сбору дивидендов и купонов, которые выплачивают фонды, а также по продаже паев фондов. Это очень удобно для инвестора.

3. Недвижимость в Англии. Константин купил недвижимость в Англии (несколько комнат в студенческом общежитии) и тут же передал их в управление управляющей компании, которая ежемесячно переводит на счет Константина сумму из расчета 5 % годовых, то есть приблизительно 2100 евро. Никаких забот об уходе за своей недвижимостью, о ремонте и прочем: всем этим занимается управляющая компания – то, что нужно пенсионеру!

4. Российские банки. В банках Константин открыл депозитные счета в рублях, а также через них (через банки) купил облигации «Газпрома».

Таким образом, на счета Константина стекаются суммы пассивного дохода из разных источников:

3250 евро в месяц – из страховой компании Fortuna;

16 250 долларов в месяц – из страховой компании Generali;

2100 евро в месяц – от рентной недвижимости;

100 000 рублей в месяц – из российских активов.

Итого – приблизительно 27 000 долларов в месяц.

Если бы Константин решил забирать из Generali не 6,5 %, а все 7,08 % (планируемый доход от инвестиций), ежемесячно он получал бы 29 000 долларов.

Как выбирались фонды для инвестирования. Здесь были использованы несколько критериев.

1. Фонды и ценные бумаги, выплачивающие дивиденды и купоны инвестору. Это один из основных принципов, так как пребывающему на пенсии инвестору не нужно, чтобы его доход реинвестировался. Пришла пора пользоваться этими деньгами самому, и этому критерию удовлетворяют все фонды и ценные бумаги, за исключением двух:

– фонда золота SPDR Gold Trust (GLD);

– хедж-фонда Man AHL Diversified.

2. Фонды, показывающие доходность выше соответствующих индексов. Templeton Global Bond – один из таких фондов, и его мы включаем практически в каждый инвестиционный портфель.

3. Фонды с низкими комиссиями за управление (мы бережем деньги наших клиентов). По этому критерию никто не сравнится с ETFs. Именно поэтому вы видите их так много в данном портфеле:

– индексный фонд Vanguard Total World Stock;

– фонд недвижимости Vanguard REIT ETF;

– SPDR Gold Trust;

– iShares iBoxx $ High Yield Corporate Bond.

4. Хедж-фонды с низкой волатильностью, способные показывать положительные результаты при разных движениях рынка. Здесь я выбрал два хедж-фонда (причем один из них выплачивает ежеквартальные суммы инвесторам, то есть он фактически и создан для пенсионеров):

– Man AHL Income – фонд, выплачивающий ежеквартально суммы из расчета 8 % годовых;

– хедж-фонд Man AHL Diversified – в отличие от предыдущего этот фонд является агрессивным, к тому же это один из немногих фондов, инвестирующих в швейцарских франках.

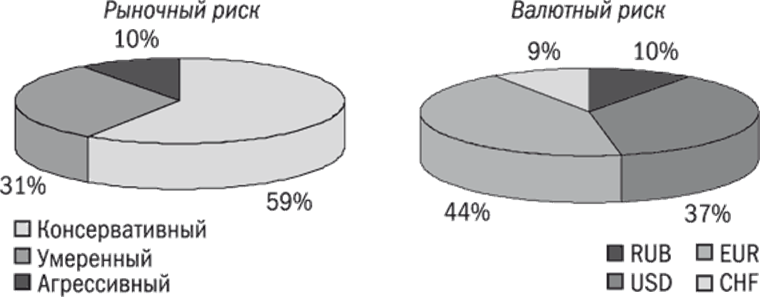

Какие риски несет портфель. Взгляните сами на эти красивые диаграммы-пироги (рис. 20). Не думаю, что здесь нужны какие-либо комментарии – очевидно, что все риски сбалансированы.

Рис. 20. Риски консервативного портфеля Константина

А теперь я еще раз покажу – на этот раз на диаграмме, – каким получился портфель Константина (рис. 21).

Рис. 21. Структура консервативного пенсионного портфеля Константина

Перейдем к следующему инвестиционному портфелю, на этот раз не такому консервативному, как у Константина.

вернуться

Альтернативный портфель инвестиций с основной целью получения пассивного дохода вы можете увидеть в авторской мини-брошюре В. Савенка на сайте www.lkapital.ru в разделе «Методические материалы / Авторские брошюры консультантов компании “Личный капитал”».

Ульяна

Этот портфель (табл. 7) разработан для суммы в 11 миллионов рублей. Планируемая средняя доходность – 8,25 %.

Табл. 7. Структура умеренного портфеля Ульяны

Я считаю, что подобная консервативная оценка – это тот минимум, который должна получать Ульяна. Обратите внимание, что доходность по банковским депозитам я поставил на уровне 8 % годовых: хотя на сегодняшний день вполне возможно получить больший процент, но в дальнейшем ставки по депозитам обязательно должны снизиться.

Дата добавления: 2015-08-20; просмотров: 67 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Константин | | | Как осуществлялось инвестирование |