Читайте также:

|

– Жить хорошо!

– А хорошо жить – еще лучше!

Из кинофильма «Кавказская пленница»

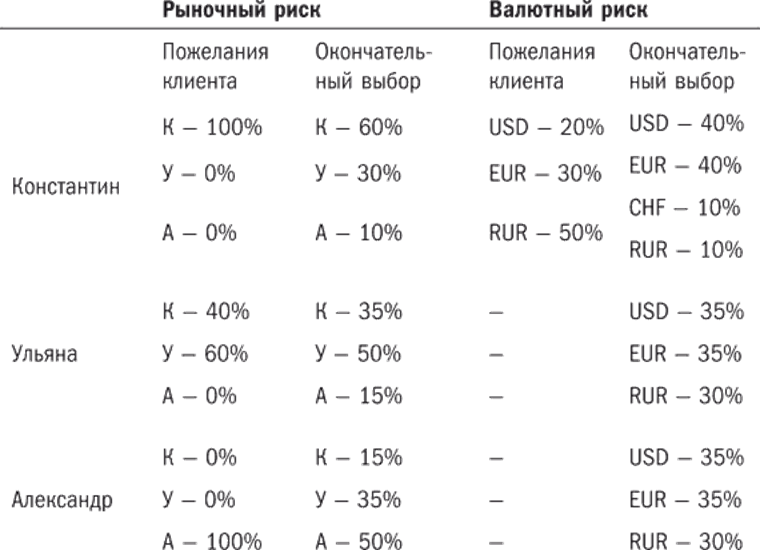

Мы с вами все ближе и ближе к развязке – к построению портфелей трех героев, первые буквы имен которых по странной случайности совпадают с первыми буквами трех видов рыночного риска. Давайте вместе с вами определим, какие инструменты включить в портфели Константина, Ульяны и Александра. Но прежде чем перейти к конкретным инструментам, я покажу, на какой структуре портфеля остановился каждый из героев.

Константин

Первоначальное пожелание по структуре портфеля было таким: 100 % инвестировать консервативно.

Я предложил Константину несколько иную структуру портфеля по рискам: К – 60 %; У – 30 %; А – 10 %.

Портфель с такой структурой активов – консервативный портфель.

Держать 100 % капитала в консервативных активах не совсем разумно. Статистика показывает, что риски портфеля со 100 % облигаций выше, чем риски портфеля, включающего в себя 20 % акций; таким образом, структура К– и У-активов в соотношении 80 к 20 является очень консервативной.

Я предложил Константину добавить в портфель еще немного риска, так как считаю, что предложенная мною структура вполне обеспечит его желаемым пассивным доходом и сохранит его капитал. Некоторым умеренным и агрессивным фондам, которые можно купить на пенсии, вполне под силу обеспечить инвестора доходом не только от роста цен, но и от выплачиваемых дивидендов.

После недолгого обсуждения Константин согласился с данной структурой, тем более что доля К-активов вполне соответствует его возрастным критериям. (Мы уже говорили в главе I, что доля облигаций в вашем портфеле должна быть приблизительно равна вашему возрасту. Значит, для Константина в его 55 лет доля консервативных активов в размере 60 % даже больше того, что рекомендуют аналитики.)

Структура по валютам, которую хотел бы иметь Константин, выглядела так: доллары США – 20 %; евро – 30 %; рубли – 50 %.

Но я не рекомендовал Константину держать 50 % в рублях. Даже если вы собираетесь проводить много времени в России и ваши основные расходы будут в рублях, все равно стоит застраховаться от валютных рисков, так как курс рубля пока полностью зависит от цен на нефть и газ. Поэтому я предложил Константину более сбалансированную структуру портфеля, включив в него еще одну дополнительную валюту – швейцарский франк: доллары США – 40 %; евро – 40 %; швейцарский франк – 10 %; рубль – 10 %.

Константин не возражал.

Таким образом, мы определились по структуре портфеля, и сейчас предстояло подобрать из списка инструментов те, что подходят Константину по рискам и по валютам.

Консервативные инструменты для Константина:

– страховая компания Fortuna Life Insurance (Лихтенштейн). Как вы помните, в главе I я уже писал об этом инструменте для Константина. Договор пенсионного страхования позволит ему иметь гарантированную пенсию, размер которой может стать выше гарантированного компанией, если фонды, в которые будут инвестированы его средства, покажут более высокую доходность;

– фонды облигаций развитых и развивающихся стран;

– облигации с рейтингом А;

– недвижимость для сдачи в аренду в развитой стране.

Умеренные инструменты для Константина:

– акции Уоррена Баффета (точнее, его компании Berkshire Hathaway);

– хедж-фонд, осуществляющий регулярные выплаты инвестору (income hedge fund);

– индексный фонд «голубых фишек» развитых стран (ETF);

– фонд недвижимости;

– фонд драгоценных металлов;

– депозитный счет в российском банке;

– облигации российских компаний.

Агрессивные инструменты для Константина:

– фонды акций, выплачивающие высокие дивиденды;

– хедж-фонды.

Ульяна

Напомню вам, какую структуру активов по рискам хотела иметь Ульяна: К – 40 %; У – 60 %; А – 0 %.

Как и Константина, Ульяну почему-то очень пугают агрессивные активы. Действительно, они могут сильно уменьшить ваш капитал, если вы инвестируете в них значительную его часть. Однако небольшая доля агрессивных активов не сможет сильно повлиять на ваш портфель, если эти активы сильно упадут. В то же время их потенциал довольно высок, и не стоит его игнорировать.

Естественно, я посоветовал и Ульяне несколько изменить структуру портфеля и сделать ее такой: К – 35 %; У – 50 %; А – 15 %.

Именно указанная структура показалась мне наиболее подходящей для Ульяны с учетом ее возраста и пожеланий по доходности портфеля.

Ульяна сказала мне, что она полагается на мой опыт при разработке ее валютной корзины. Поэтому, недолго мудрствуя, мы решили сбалансировать валюты следующим образом: доллар США – 35 %; евро – 35 %; рубль – 30 %.

Затем выбрали инструменты.

Консервативные инструменты для Ульяны:

– страховая компания National Western Life (NWL, США). Для Ульяны были подготовлены два страховых полиса с солидной страховой защитой;

– фонды облигаций развитых и развивающихся стран.

Умеренные инструменты для Ульяны:

– индексный фонд «голубых фишек» развитых стран (ETF);

– фонды недвижимости;

– фонд драгоценных металлов;

– депозиты в российских банках.

Агрессивные инструменты для Ульяны:

– фонды акций, выплачивающих высокие дивиденды;

– ПИФ «Индекс ММВБ».

Александр

Напомню, что изначально Александр хотел инвестировать все 100 % капитала агрессивно (это при том, что у него есть собственный бизнес в России, относящийся к очень агрессивным активам).

Однако после обсуждения данного вопроса он согласился с предложенной мною структурой портфеля: К – 15 %; У – 35 %; А – 50 %.

Если Константина и Ульяну мне пришлось убеждать в том, что часть капитала может быть инвестирована агрессивно, то Александра, наоборот, мне пришлось убеждать в том, что какую-то долю капитала следует инвестировать консервативно и умеренно. Я рад, что все трое в конце концов согласились со мной и сбалансировали свои портфели.

Что касается валютной корзины, Александру, как и Ульяне, было все равно, и он оставил этот вопрос на мое усмотрение. Поэтому структура валют в портфеле Александра такая же, как и у Ульяны: доллары США – 35 %; евро – 35 %; рубль – 30 %.

Настала очередь выбора инструментов

Консервативные инструменты для Александра:

– фонд облигаций развитых и развивающихся стран.

Умеренные инструменты для Александра:

– индексный фонд «голубых фишек» развитых стран (ETFs);

– смешанные фонды акций и облигаций;

– фонды недвижимости;

– фонд товарных активов (нефть, пшеница, драгоценные металлы).

Агрессивные инструменты для Александра:

– фонды акций, выплачивающих высокие дивиденды;

– фонды акций малых компаний;

– хедж-фонды;

– акции.

Подводя итог этому разделу, давайте еще раз взглянем, какими были стратегии наших героев изначально и как мы их изменили (табл. 5).

вернуться

Разговор происходил в 2007 году. Прим. авт.

Табл. 5. Перераспределение рисков для Константина, Ульяны и Александра

И наконец, самое главное: выбор конкретных компаний в соответствии с задуманной структурой портфеля.

Дата добавления: 2015-08-20; просмотров: 76 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Оценка валютного риска | | | Константин |