Читайте также:

|

Фонды облигаций инвестируют в государственные облигации, а также в облигации корпораций и компаний. Результат работы этих фондов очень сильно зависит от изменения процентных ставок на рынке. Например, в 2009 году фонды, инвестирующие в государственные облигации развитых стран, стали совершенно неинтересны для инвестора, так как ставки по долларам и евро очень низкие и падать им больше некуда, а облигации растут именно тогда, когда ставки падают (сейчас ставки находятся на уровне 0,5–1 %). Однако ставки обязательно начнут расти через какое-то время, и тогда облигации будут терять свою цену, а их доходность станет расти.

Рассматриваемые фонды лучше всего подходят для консервативных инвесторов со среднесрочными инвестиционными целями, которые все же желают получать нечто большее, чем стандартные проценты по депозиту. Минимальный рекомендуемый срок инвестиций – не менее двух лет. Отдача от таких фондов составляет в среднем 6–8 % годовых.

Приведу в качестве примера два фонда облигаций.

Первый фонд – Threadneedle Global Bond Retail Gross EUR Acc (рис. 4). Он инвестирует деньги пайщиков в государственные облигации развитых стран. Обратите внимание на строчку доходности (Wertenwicklung) в таблице: в 2008 году этот фонд вырос на 15,38 %! Такая доходность для консервативного фонда облигаций считается очень высокой. Однако за семь месяцев 2009 года фонд потерял 2,78 %.

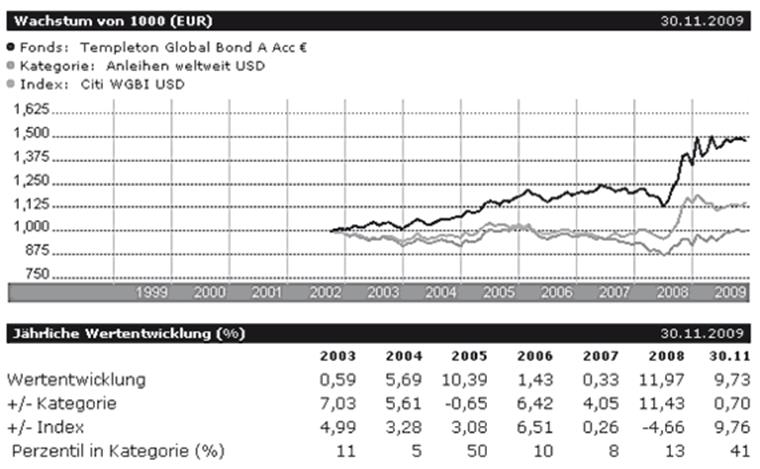

Второй фонд облигаций – Templeton Global Bond A Acc EUR (рис. 5). Его рост в 2008 году был немного меньше, чем у первого фонда, – 11,97 %. Зато за первые шесть месяцев 2009 года он вырос на 10,18%

Рис. 4. Изменение цены пая фонда Threadneedle Global Bond Retail Gross EUR Acc в период 1999–2009 гг.

Источник: www.morningstar.de

Рис. 5. Изменение цены пая фонда Templeton Global Bond A Acc EUR в период 2003–2009 гг.

Источник: www.morningstar.de

Почему такие разные результаты, если оба фонда инвестируют в облигации? Все зависит от того, какие именно облигации выбрали управляющие этими фондами. Так, в отличие от первого фонда облигаций второй инвестирует капитал не только в облигации развитых стран, но и в облигации развивающихся стран (России, Польши, Малайзии и т. д.), и это позволило ему показать хороший рост в 2009 году.

Фонды «голубых фишек»

Этот классический вид фондов был создан на рынке первым. Он инвестирует в акции крупнейших корпораций и компаний («голубые фишки») и подвергается курсовым колебаниям, поэтому наиболее важный параметр успеха – время. Это хороший выбор для инвесторов, готовых на разумный и просчитанный риск. Подобные фонды предполагают долгосрочную инвестицию, рассчитанную на срок свыше пяти лет, и приносят в среднем 10–12 % годовых.

Это самый популярный вид фондов, и их существует огромное множество. Для примера покажу фонд, который инвестирует в «голубые фишки» США, – T. Rowe Price Equity Index 500 (рис. 6). Это индексный фонд, копирующий индекс S&P 500.

Если вы присмотритесь к графику, то увидите, что он имеет странный черно-серый цвет. На самом деле здесь показаны два графика – изменение цены пая фонда T.Row Price (черный цвет) и изменение индекса S&P 500 (серый цвет). Как видите, фонд полностью копирует индекс (хотелось бы мне увидеть хотя бы один российский индексный фонд, который столь же четко копировал бы индекс ММВБ или РТС).

Рис. 6. Изменение цены пая фонда T. Rowe Price Equity Index 500 в период 2006–2009 гг.

Источник: http://moneycentral.msn.com

Дата добавления: 2015-08-20; просмотров: 75 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Фонды денежного рынка | | | Фонды акций компаний со средней и малой капитализацией |