Читайте также:

|

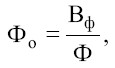

Фондоотдача (Фо) – показатель выпуска продукции на один рубль стоимости основных фондов; определяется как отношение фактического объема выпуска продукции к среднегодовой стоимости основных производственных фондов:

где Вф – стоимость товарной или нормативно-чистой продукции, произведенной за год, руб.;

Ф – среднегодовая стоимость основных производственных фондов, руб.

Чем больше величина фондоотдачи, тем эффективнее используются основные фонды предприятия. На уровень фондоотдачи оказывают влияние следующие факторы: удельный вес активной части фондов, уровень специализации и кооперирования, уровень цен на продукцию, а также использование оборудования по времени и по мощности.

Фондоемкость (Фе) – величина, обратная фондоотдаче; показывает долю стоимости ОПФ, приходящуюся на каждый рубль выпускаемой продукции.

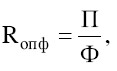

Рентабельность основных производственных фондов (Яопф) характеризует величину прибыли, приходящуюся на один рубль фондов:

где П – прибыль, руб.;

Ф – среднегодовая стоимость основных производственных фондов, руб.

Уровень обеспеченности работников основными средствами определяется показателем фондовооруженности труда. Фондовооруженность – это отношение стоимости основных производственных фондов к количеству работников:

Однако фондовооруженность не является показателем эффективности использования основных фондов в полной мере, так как расчет любого показателя эффективности предполагает сопоставление результата (эффекта) с вызвавшими его затратами.

2. Показатели экстенсивного использования основных фондов отражают уровень их использования по времени.

Коэффициент экстенсивного использования оборудования (Кэкст) определяется как отношение фактического количества часов работы оборудования (Тф) к количеству часов работы по норме (Тн):

Коэффициент сменности работы оборудования (Ксм) – это отношение общего количества отработанных оборудованием станко-смен (Дстсм) к количеству станков, работавших в наибольшую смену (n):

Коэффициент загрузки оборудования (Кзагр) – отношение фактического коэффициента сменности работы к плановой сменности оборудования:

3. Показатели интенсивного использования основных фондов отражают уровень их использования по мощности.

Коэффициент интенсивного использования оборудования (Кинт) – отношение фактической производительности оборудования (Пф) к нормативной или к производственной мощности (Пн):

4. Показатели интегрального использования, учитывающие совокупное влияние экстенсивных и интенсивных факторов.

Коэффициент интегрального использования оборудования (Кинтегр) комплексно характеризует его эксплуатацию по времени и мощности и представляет собой произведение коэффициентов экстенсивного и интенсивного использования оборудования:

К интегр = Кэкст · К инт

Пути улучшения использования основных фондов на предприятии:

#8594; повышение сменности работы, сокращение внутри-сменных и целодневных простоев оборудования, а также количества бездействующего оборудования;

#8594; улучшение организации вспомогательного и обслуживающего производства предприятия, обеспечение централизации ремонтных служб (там, где это целесообразно);

#8594; своевременное и качественное проведение планово-предупредительных и капитальных ремонтов, повышение уровня квалификации обслуживающего персонала;

#8594; своевременное обновление ОПФ, особенно активной части с целью не допустить чрезмерного физического и морального износа;

#8594; улучшение качества подготовки сырья и материалов к процессу производства;

#8594; совершенствование технологических процессов, повышение уровня механизации и автоматизации производства, обеспечение фондосберегающего развития предприятия;

#8594; совершенствование организации производства, труда, материально-технического снабжения и тактического планирования.

Выводы

1. Основные фонды – средства труда, неоднократно участвующие в процессе производства и переносящие свою стоимость на продукцию частями по мере износа. Классифицируются по натурально-вещественному составу, функциональному назначению и степени участия в процессе производства. Стоимостная оценка основных фондов предполагает определение первоначальной, восстановительной, остаточной и ликвидационной стоимости.

2. Основные фонды с течением времени подвергаются физическому и моральному износу. Одна из важнейших задач предприятия – не допускать чрезмерного износа материально-технической базы.

3. Стоимость основных фондов переносится на производимую продукцию в виде амортизационных отчислений. Амортизационная политика предприятия непосредственно влияет на воспроизводство основных фондов.

4. Эффективность использования основного капитала предприятия можно определить, рассчитывая показатели использования основных фондов.

5. Анализ эффективности использования основных фондов на предприятии позволяет наметить пути улучшения их использования, реализация которых ведет к снижению затрат овеществленного труда на единицу продукции и росту эффективности производства.

Вопрос 74. Финансовое планирование и бюджетирование на предприятии.

Содержание, цели, виды и методы финансового планирования. Система финансовых планов (бюджетов). Ложка планирования. Ключевые различия понятий «план» и «бюджет». Генеральный бюджет предприятия и процесс бюджетирования. Операционный бюджет. Финансовый бюджет. Границы формализации финансового планирования.

Финансовое планирование - это планирование всех доходов и направлений расходования денежных средств предприятия для обеспечения его развития. Финансовое планирование осуществляется посредством составления финансовых планов разного содержания и назначения в зависимости от задач и объектов планирования.

Значение финансового плана на предприятиях заключается в том, что он:

Содержит ориентиры, в соответствии с которыми предприятие будет действовать;

Дает возможность определить жизнеспособность проекта в условиях конкуренции;

Служит важным инструментом получения финансовой поддержки от внешних инвесторов

Как правило, различают краткосрочное и долгосрочное планирование. Значение некоторых из принимаемых решений распространяется на очень долгую перспективу. Это относится, например, к решениям в таких областях, как приобретение элементов основного капитала, кадровая политика, определение ассортимента выпускаемой продукции. Такие решение определяют деятельность предприятия на много лет вперед и должны быть отражены в долгосрочных планах (бюджетах), где степень детализованности обычно бывает довольно невысока. Долгосрочные планы должны представлять собой своего рода рамочную конструкцию, составными элементами которой являются краткосрочные планы.

В основном на предприятиях используется краткосрочное планирование и имеют дело с плановым периодом, равным одному году. Это объясняется тем, что за период такой протяженности, как можно предположить, происходят все типичные для жизни предприятия события, поскольку за этот срок выравниваются сезонные колебания конъюнктуры. По времени годовой бюджет (план) можно разделить на месячные или квартальные бюджеты (планы).

Бюджетирование - это процесс построения и исполнения бюджета предприятия на основе бюджетов отдельных подразделений.

2) Бюджетирование - это процесс планирования движения ресурсов по предприятию на заданный будущий период.

3) Бюджетирование - это финансовое планирование в компании

Бюджетирование – это технология организации менеджерского (управленческого) учета, предусматривающая разработку и использование системы бюджетов для планирования и оперативного управления организацией.

Основные этапы подготовки бюджета:

Подготовка прогноза продаж.

Определение ожидаемого объема производства.

Расчет производственных затрат и эксплутационных расходов.

Определение движения денежных средств и других финансовых показателей.

Составление планируемых финансовых отчетов.

Бюджетирование представляет управленческий инструментраспределения (планирования)ресурсов, охарактеризованных в денежных и натуральных показателях для достижения стратегических целей бизнеса. Бюджетированиетакже можно представить как процесс анализа ранее принятых решений (контроль), через который предприятие оценивает целесообразность фактического использованияактивов предприятия, "добротности и качества используемых источников".

Основная сложность бюджетного процесса определяетсятем, чтопринятие управленческих решений связано с будущими событиями и необходимостью прогнозирования. Неопределенность внешнего окружения может вызывать искушение утверждать о невозможности планирования. Однако здесь все как раз наоборот: еслисуществует стабильное окружение, то и не существует потребности в планировании. Планирование в данном случае - простой перенос фактических данных в будущие периоды. Именно неопределенностьдиктуетнеобходимость, сложность, но такжеважность планирования.Возможно ошибки планирования -самые дорогостоящие из всех корпоративных.

Структурное бюджетирование представляет собой целостную систему, включающую все основные вопросы: от обоснования целей и задач до контроля за их исполнением.

Стандартным способом организации бюджетирования является разбиение и планирование доходов, расходов и прочих показателей финансовой деятельности организации по статьям различного уровня подробности.

Важной особенностью является взаимосвязь различных показателей финансового плана – доходы зависят от продаж, расходы зависят от планируемого объема производства и т.п.

Вопрос 75. Основные направления стратегического менеджмента.

Составная часть общей стратегии менеджмента субъекта хозяйствования – разработка и принятие финансовых решений стратегического (долгосрочного) характера. Финансовая стратегия – долгосрочный курс финансовой политики субъекта хозяйствования на перспективу.

Содержание финансовой стратегии – обоснование необходимого объема финансовых ресурсов в целях перспективного развития субъекта. Направления разработки финансовой стратеги (выбор альтернативных путей развития) и влияние на них внешних воздействующих факторов – финансового рынка, налоговой, бюджетной, денежно-кредитной политики государства.

Составные части финансовой стратегии – финансовый анализ и перспективное финансовое планирование. Их ориентация. Этапы разработки и реализации финансовой стратегии субъектом хозяйствования: определение общего периода формирования стратегии; исследование факторов внешней финансовой среды; оценка сильных и слабых сторон; комплексная оценка стратегической финансовой позиции; формирование стратегических целей финансовой деятельности; разработка целевых стратегических нормативов финансовой деятельности; принятие основных стратегических финансовых решений; оценка разработанной финансовой стратегии; обеспечение реализации финансовой стратегии; организация контроля реализации финансовой стратегии.

Роль финансовых менеджеров в реализации основных направлений стратегического менеджмента.

Дата добавления: 2015-08-17; просмотров: 83 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Износ, амортизация и воспроизводство основных фондов | | | Какие уровни СМ вы знаете |