Читайте также:

|

Тема 6. ИНВЕСТИЦИОННЫЕ РЕШЕНИЯ ФИРМ

С позиции макроэкономики воздействие инвестиций на товарный рынок рассматривается в коротком и длительном периодах. В результате инвестирования в коротком периоде на рынке благ увеличивается только спрос, объем предложения остается неизменным. В длительном периоде под влиянием инвестиций изменяется как спрос, так и предложение на товарном рынке.

Инвестиции – долгосрочные вложения государственного или частного капитала в различные отрасли экономики как внутри страны, так и заграницей с целью извлечения прибыли.

Классификация видов инвестиций в зависимости от объекта инвестирования:

а) инвестиции в основной капитал;

б) инвестиции в товарно-материальные запасы;

в) инвестиции в жилищное строительство;

г) инвестиции в человеческий капитал.

В зависимости от функционального назначения инвестиции в основной капитал делятся:

а) чистые - представляющие вложения в прирост реального капитала;

б) восстановительные, идущие на замену выбывшего оборудования (амортизация).

Iв=I+dK где Iв - валовые инвестиции;

I - чистые инвестиции;

d – норма амортизации;

К - величина наличного капитала.

В зависимости от величины национального дохода:

а) автономные инвестиции (Iа)

б) индуцированные инвестиции (Iин)

Динамику инвестиций определяет ряд факторов:

1) наличный основной капитал;

2) ожидаемая норма чистой прибыли;

3) изменения в технологии производства;

4) уровень и структура налогов;

5) динамика совокупного дохода;

6) реальная процентная ставка;

7) ожидаемые экономические изменения, шоки и т.д.

В экономической теории выделяют два основных фактора, влияющих на инвестиции:

Ø реальная процентная ставка (r) и

Ø ожидаемая доходность от вложенных инвестиций (Θ).

Чем выше ставка процента, тем меньше инвестиций привлекаются в основной капитал, т.е. Ia=I(r)

Чем выше доходность от инвестиций, тем шире диапазон привлечения инвестиций. Ia=I( Θ )

В кейнсианской теории ожидаемая доходность от инвестиций измеряется показателем предельной эффективности капитала (R*), т. е. Θ=R*.

R*- норма дисконтирования, при которой ожидаемая доходность от инвестиционных вложений будет равна восстановительной стоимости капитала.

Так как Кейнс рассматривал короткий период, то в кейнсианской модели на автономное инвестирование оказывает влияние гос. ассигнование за счет увеличения дефицита бюджета.

Гипотезы:

1.Инвестиционный спрос не тождественен спросу на капитал, т.к. у предприятия могут возникнуть внутренние ограничения и он не доведет объем инвестирования в текущем году до оптимального уровня.

2. Инвестиционный спрос определяется стимулированием к инвестированию

3. Предприятия при оценке инвестиционного капитала ориентируются на свои ощущения и оценки.

В теории неоклассиков − показателем МРК, характеризующим предельную эффективность капитала (Θ=МРК).

В современной теории инвестиций для оценки ожидаемой доходности от инвестиций (Θ) используется коэффициент Тобина – «q»,который показывает отношение между настоящей ценностью доходов от новых инвестиций и стоимостью установленного капитала.

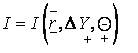

Функция инвестиции в общем виде имеет вид

(6.2)

(6.2)

Дата добавления: 2015-08-10; просмотров: 178 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Социально-бытовое обеспечение студентов. | | | Оптимальный запас капитала и принцип акселератора в моделировании инвестиционного процесса |