Читайте также:

|

Далее проанализируем результаты маркетингового исследования по потребительским предпочтениям в отношении плиточного шоколада.

При покупке плиточного шоколада потребители, прежде всего, обращают внимание на стоимость и массу одной плитки. Распределение ответов респондентов на вопрос о частоте приобретения плиточного шоколада разного веса представлено в таблице 2.1.

Различий в показателях по подвыборкам мужчин и женщин, а также по возрастным подгруппам не выявлено.

Таблица 2.1 – Частота приобретения потребителями плиточного шоколада разного веса

|

На основании полученных в ходе исследования данных отметим, что коренных изменений в потребительском сознании за последние годы не произошло. Люди приобретают привычные товары, а шоколад у человека ассоциируется со стограммовой плиткой. Таким образом, стандартный вес плиток ничуть не утратил былой популярности.

Существенных отличий в ответах респондентов качественного и количественного исследований выявлено не было. Среди участников глубинных интервью оказалось даже меньше потребителей, не потребляющих плиточный шоколад.

Кроме того, среди респондентов данной группы не оказалось ни одного человека, затруднившегося с ответом на данный вопрос. Средний вес плитки, рассчитанный по результатам опроса потребителей в местах продаж, оказался равным 93 г., а по результатам глубинных интервью - 101 г. Это обусловлено тем, что участники глубинных интервью чаще приобретают шоколад весом 200 г. (время от времени двухсотграммовые плитки шоколада приобретает 25% опрошенных этой группы).

Результаты опроса дают основание полагать, что плиточный шоколад является товаром повседневного спроса с элементами импульсной покупки. При выборе шоколада потребители принимают во внимание также наличие или отсутствие дополнительных ингредиентов в его составе.

Структура ответов респондентов на вопрос о том, какой шоколад они чаще всего приобретают, представлена в таблице 4. Участники опроса могли выбрать несколько вариантов, поэтому сумма долей различных вариантов ответа превышает 100%.

Мужчины больше, чем женщины предпочитают шоколад без наполнителей и добавок.

Молодежь (младше 18 лет) и пенсионеры (старше 55 лет) больше других предпочитают чистый шоколад и шоколад с добавками. Пористый шоколад предпочитают в основном люди до 18 и от 35 до 44 лет. Это может быть связано с тем, что основными любителями такого сорта продуктов являются подростки, а взрослые люди могут делать покупки для своих детей.

Рейтинг популярности видов плиточного шоколада, составленный по результатам глубинных интервью с конечными потребителями, оказался идентичным рейтингу, полученному по итогам опроса потребителей в местах продаж.

Таблица 2.2 – Видовые предпочтения при покупке плиток шоколада

|

Молочный шоколад и черный (горький) шоколад являются абсолютными лидерами в рейтинге популярности сортов шоколада. Этим сортам отдают предпочтения 56% и 45% потребителей соответственно (табл. 2.2). Белый шоколад нравится чуть менее одной трети потребителей плиточного шоколада. Наименее популярными оказались ароматизированные сорта шоколада (они набрали менее 15% голосов потребителей).

Разброс во мнениях потребителей разных полов не слишком значительный, но некоторые различия можно отметить. Анализ данных по половым подвыборкам показывает, что предпочтения мужчин в отношении сортов плиточного шоколада выражены не столь явно (доля ответов респондентов рассматриваемой подвыборки по всем категориям, кроме молочного шоколада, превышает среднее значение), большинство же представительниц слабого пола (57% опрошенных) являются почитательницами традиционного молочного шоколада.

В данной отрасли спрос на продукцию конкретного производителя повышается с ростом разнообразия сортов и видов шоколада в его ассортименте, поэтому для основных игроков рынка наиболее целесообразной является товарная политика, поддерживающая выпуск уже популярных марок и периодически предлагающая потребителям товары-новинки. При хорошей рекламной кампании как первого, так и второго возможно поддерживать постоянный интерес и осведомленность потребителей о продукции фирмы.

Результаты глубинных интервью подтверждают итоги опроса потребителей в местах продаж в отношении трех наиболее предпочитаемых сортов плиточного шоколада.

Таблица 2.3 – Предпочтения конечных потребителей в отношении сортов плиточного шоколада

|

Поскольку в достаточной степени значительные доли потребителей приобретают плиточный шоколад с добавками (56% респондентов) и наполнителями (24% респондентов), важно знать какие именно из них пользуются большим успехом.

Самыми популярными добавками в плиточный шоколад являются орехи (фундук, арахис), а также сочетание орехов и изюма.

Абсолютными лидерами в рейтинге популярности наполнителей плиточного шоколада являются сливочная и шоколадная начинки. Остальные виды наполнителей (начинок) нравятся менее, чем 20% потребителей.

Существенных отличий в предпочтениях потребителей по итогам глубинных интервью и опроса потребителей в местах продаж выявлено не было.

Потребительские предпочтения в отношении наборов шоколадных конфет

В отношении наборов шоколадных конфет ключевыми критериями, которые учитываются при осуществлении покупки, являются цена и размер (вес) коробки, а также оформление, в значительной степени определяемое целью их приобретения.

Не все из опрошенных респондентов заявили, что они покупают наборы шоколадных конфет. Структура информативных ответов на вопрос о весе приобретаемого изделия приводится в таблице 2.4.

Большой разброс результатов опроса при разбивке на возрастные группы не дает возможности выявить какие-либо характерные тенденции, за исключением того, что пенсионеры являются наименее активной группой на данном сегменте вследствие невысокого уровня доходов.

Таблица 2.4 – Предпочтения в отношении веса наборов шоколадных конфет

|

Результаты опроса свидетельствуют о том, что мужчин в большей степени, чем женщин, привлекают наборы шоколадных конфет значительной массы (от 400 г. и до 1 кг.), скорее всего потому, что они чаще покупают их в подарок. В целом наиболее популярными по весу являются наборы конфет от 200 до 500 грамм. Это объясняется тем, что они являются наиболее приемлемыми по цене (не самые дешевые и не такие дорогие), а, следовательно, доступны практически всем категориям населения.

Как показало исследование, наборы конфет покупаются чаще всего в подарок близким людям и официальным лицам (табл. 2.5). Домой, на случай прихода гостей время от времени коробку конфет приобретают примерно 20% потребителей. Для детей наборы конфет покупаются довольно редко.

Таблица 2.5 – Цели приобретения наборов шоколадных конфет

|

Мужчины чаще приобретают наборы для праздничного стола и реже имеют запас к случаю приезда гостей. Женщины чаще мужчин покупают коробки в качестве подарка детям. В ответах респондентов разных возрастных групп отличий практически нет.

Чаще всех покупает наборы в подарок близким людям молодежь в возрасте от 18 до 24 лет (36%), а официальным лицам - потребители в возрасте от 18 до 45 лет (28,5%). Близких людей меньше всех балуют коробкой конфет респонденты в возрасте 35-44 лет (23%). Всего 11% пенсионеров покупают шоколадные наборы для официального подарка. Таким образом, из покупателей наборов шоколадных конфет выпадают малообеспеченные люди.

Ранжированные по убыванию частоты упоминания списки мотивов совершения покупки, полученные по итогам опроса конечных потребителей в местах продаж и по итогам глубинных интервью, оказались идентичными. Были отмечены лишь несущественные расхождения в долях респондентов, выбравших тот или иной вариант ответа.

Большие (объемные) коробки шоколадных конфет теряют свою популярность, потребители, помимо оформления и размера коробки, стали обращать внимание на качество продукции и ее изготовителя (табл. 8). Интересно отметить, что большие эффектные коробки привлекают больше мужчин, чем женщин. Кроме того, ответы женщин на данный вопрос были более категоричными. Более половины респонденток сошлись во мнении, что "размер коробки должен строго соответствовать весу конфет". Существенных отличий в ответах потребителей разных возрастных групп в ходе исследования выявлено не было.

Среди участников глубинного интервью сторонников эффектных коробок с незначительной массой содержимого оказалось меньше всего (4%). Так же как и среди участников опроса на местах продаж, респонденты глубинных интервью в большинстве случаев отдают предпочтение наборам конфет, размер коробки которых строго соответствует весу конфет.

Таблица 2.6 – Оптимальное сочетание массы и размера коробки набора конфет

|

Потребительские предпочтения в отношении шоколадных батончиков

Рынок шоколадных батончиков сформировался относительно недавно, причем большей частью за счет иностранных компаний. Он отличается высокой рекламной активностью и постоянным обновлением (появлением новинок).

В основном данная группа кондитерских изделий производится со средним весом 50-60 грамм в яркой и красочной упаковке, хотя в последнее время участились случаи, когда компании-изготовители выпускают мини-аналоги своих батончиков. Это отражает их стремление удовлетворить запросы слоев населения с низким уровнем доходов, поскольку небольшая масса стоит соответственно недорого.

Необходимо учитывать также, что на этом рынке главным стимулятором продаж является реклама. Она является основным источником формирования спроса на рынке шоколадных батончиков. И если фирма в состоянии обеспечить красочную упаковку и соответствующую рекламную и информационную поддержку, то основной интересующий ее вопрос: каким должен быть сам продукт, какие ингредиенты он должен содержать. Такой вопрос и был задан респондентам в ходе опроса. Структура ответов с разбивкой по половым подвыборкам представлена в таблице 2.7.

Орехи, нуга и сливочная начинка – "хиты" потребительских предпочтений (именно эти добавки и наполнители предпочитают более трети потребителей шоколадных батончиков).

При анализе ответов по возрастным группам выяснилось, что наиболее предпочитаемые, по мнению респондентов общей выборки, добавки в равной степени популярны среди потребителей всех возрастов. Больше всего потребителей батончиков с карамелью оказалось среди людей в возрасте 35-44 лет, с шоколадной начинкой - среди пенсионеров. Тем не менее, основной группой потребителей шоколадных батончиков является молодежь, что и подтверждается проведенным исследованием.

Таблица 2.7 – Предпочтения конечных потребителей в отношении наполнителей и добавок в шоколадных батончиках

|

Предпочтения участников глубинных интервью несколько отличаются от предпочтений респондентов количественного исследования. Тем не менее, тройка лидеров рейтинга популярности шоколадных батончиков с разными добавками и наполнителями осталась неизменной.

Как показало исследование, фасованная продукция не пользуется чрезмерно высокой популярностью среди потребителей кондитерских изделий. Меньше всего жители Владивостока предпочитают покупать фасованные карамель и мармелад, а больше всего - фасованный зефир.

При анализе подвыборок отмечается такая тенденция: мужчины в целом чаще покупают фасованные в фирменную упаковку кондитерские изделия (они вообще чаще обращают внимание на упаковку). По возрастным группам потребительские предпочтения незначительно отличаются от общей выборки. Результаты глубинных интервью не противоречат сведениям, полученным в ходе опросов в местах продаж (табл. 2.8).

В целом, результаты исследования свидетельствуют о том, что предпочтения конечных потребителей в отношении различных видов упаковки достаточно традиционны.

Еще с так называемых "советских времен" большинство видов кондитерских изделий реализовывались расфасованными в полиэтиленовые пакеты. Этим, очевидно, и объясняется высокая популярность прозрачного полиэтилена.

Таблица 2.8 – Предпочтения при покупке весовых кондитерских изделий

|

По разным видам кондитерских изделий доли респондентов, выбравших этот вариант ответа на вопрос о наиболее удобной, с их точки зрения, упаковки, изменяются в диапазоне от 17% (по зефиру) до 32% (по карамели) (табл. 2.9).

Вторым по перспективности видом упаковки для таких товаров, как шоколадные конфеты, мармелад и зефир, является комбинированная упаковка (картонная с пластиковой или пластмассовой вставкой).

Бумажная упаковка печенья и вафель предпочитаема соответственно 12% и 8% потребителей. Этот традиционный вид упаковки фасованных мучных кондитерских изделий оказывается на втором месте в рейтинге удобства различных видов упаковок по анализируемым товарным позициям. Чуть менее 10% потребителей кондитерских изделий при приобретении фасованной карамели отдали бы предпочтение непрозрачному полиэтиленовому пакету с прозрачным окошком. Изо всех тестируемых видов упаковки фольгу целесообразно использовать при расфасовке ириса и отчасти шоколадных конфет.

В силу того, что среди респондентов достаточно высокой оказалась доля потребителей, предпочитающих приобретать рассматриваемые виды кондитерских изделий в развес, точность результатов исследования относительно популярности разных видов упаковки значительно сокращается. Кроме того, более эффективный способ тестирования упаковки - фокус-группы.

Таблица 2.9 – Наиболее удобная упаковка фасованных кондитерских изделий

|

Потребительские предпочтения в отношении оптимального веса фасованной продукции в ходе исследования определялись с помощью открытого вопроса, т.е. респонденты сами формулировали ответ.

Анализ результатов опроса свидетельствует о том, что исследуемые виды кондитерских изделий конечные потребители предпочли бы приобретать в упаковке среднего веса (от 250 г до 400 г). Причем потребительские предпочтения относительно веса разных видов кондитерских изделий оказываются неоднородными. Так, например, средний вес оптимальной, с точки зрения розничных покупателей, упаковки ириса оказался минимальным и составил 257 г, в то время, как значение рассматриваемого показателя для печенья оказывается равным 380 Потребительские предпочтения в отношении веса упаковок разных видов кондитерских изделий приведены на рисунках 1-7:

· в отношении шоколадных конфет: 77,5% - весовая продукция; 22,5% - фасованная, в том числе 15% - в упаковке весом 250г, 7,5% - в упаковке весом 500г (рис. 1);

· в отношении карамели: 83,5% - весовая продукция; 16,5% - фасованная, в том числе 6,9% - в упаковке весом 200г, 6,6% - в упаковке весом 275г, 3% - в упаковке весом 500г (рис. 2.1);

Рисунок 2.1 – Оптимальный вес упаковки шоколадных конфет

· в отношении ириса: 71,2% - весовая продукция; 28,8 - фасованная, в т.ч. 3,4% - в упаковке весом 100г, 11,6% - в упаковке весом 200г, 9,8% - в упаковке весом 275г, 4% - в упаковке весом 500г (рис. 2.2);

· в отношении печенья: 79% - весовая продукция, 21% - фасованная, в т.ч. 9,9% - в упаковке весом 200г, 11,1% - в упаковке весом 500г (рис.2.3);

· в отношении вафель: 76,2% - весовая продукция; 23,8 - фасованная, в т.ч. 6,5% - в упаковке весом 200г, 11,4% - в упаковке весом 325г, 5,9% - упаковке весом 500г (рис. 2.4);

Рисунок 2.2 – Оптимальный вес упаковки карамели

Рисунок 2.3 – Оптимальный вес упаковки ириса

Рисунок 2.4 – Оптимальный вес упаковки печенья

Рисунок 2.5 – Оптимальный вес упаковки вафель

Рисунок 2.6 – Оптимальный вес упаковки мармелада

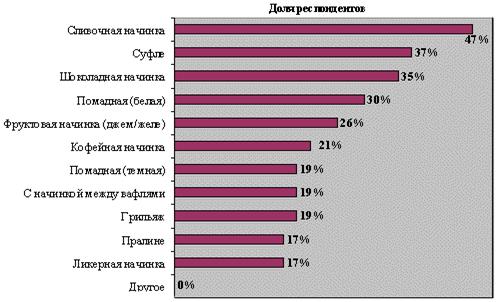

Сведения о потребительских предпочтениях в отношении начинок шоколадных конфет представлены на рисунке 2.8.

Рисунок 2.7 – Оптимальный вес упаковки зефира

Ответы респондентов, приведенные на рисунке, говорят о том, что наибольшей популярностью пользуется сливочная начинка. Около половины опрошенных отдают предпочтение именно этому виду. Высок уровень популярности суфле и шоколадной начинки. Эти виды предпочитают 37% и 35% респондентов соответственно. Помадная (белая) и фруктовая начинки характеризуются средним уровнем популярности, их упомянули 30% и 26% респондентов соответственно. Все оставшиеся виды начинок упомянуло меньшее число опрошенных, 21% и менее.

Рисунок 2.8 – Потребительские предпочтения в отношении начинок шоколадных конфет

Информированность потребителей о марках и производителях кондитерских изделий

По всем видам кондитерских изделий конечные потребители отдают свои предпочтения продукции различных российских и, в частности, московских производителей (рис. 2.9).

Рисунок 2.9 – Предпочтения кондитерских изделий в зависимости от места (страны) производства

Позиции зарубежных производителей кондитерских изделий не слишком сильны, исключение составляет лишь сегмент шоколадных батончиков. По данному виду кондитерских изделий 15% респондентов заявили о том, что потребляют импортную продукцию, произведенную в странах дальнего зарубежья.

Московские производители кондитерских изделий лидируют по двум видам: плиточный шоколад и наборы конфет. Однако, отрыв от ближайшего конкурента (продукции различных приморских производителей) незначителен и не превышает 5%.

По всем остальным видам кондитерских изделий группа потребителей, покупающих продукцию только российских производителей, оказывается несколько большей по сравнению с покупателями, характеризующимися более избирательным вкусом (предпочитающих продукцию исключительно московских производителей).

Максимальное количество потребителей продукции стран ближнего зарубежья оказалось в сегменте карамели (здесь рассматриваемый показатель оказывается равным 9%). Продукция стран дальнего зарубежья оказывается наиболее привлекательной на сегментах шоколадных батончиков и плиточного шоколада (доля потребителей, предпочитающих продукцию зарубежных производителей, по данным видам кондитерских изделий оказалась равной 15% и 8% соответственно).

В рамках глубинных интервью проводился тест на вспоминаемость названий производителей и/или марок кондитерских изделий (респондентам в открытой форме задавался следующий вопрос: "Каких производителей кондитерских изделий Вы знаете?"). Результаты ответов респондентов приведены в таблице 2.10.

Без подсказок, в виде вариантов ответа, названия таких производителей, как "Приморский кондитер", "Бабаевский" и "Коркунов" упомянуло более 90% респондентов.

Среди производителей, названных более 20% респондентов, следует особо выделить марки "Марс", "Большевик" и "Россия", которые известны в среднем около 50% участников опроса. Вспоминаемость этих марок оказалась неодинаковой в разных возрастных группах: в полтора-два раза реже, чем в общей выборке, марку "Большевик" вспоминали респонденты в возрасте от 25 до 34 лет; а марки "Россия" и "Марс" - молодежь в возрасте от 18 до 24 лет.

Марочные имена, принадлежащие компании "Марс", в два раза чаще вспоминали среди респондентов в возрасте от 18 до 24 лет и от 35 до 44 лет, которые в большинстве своем являются целевыми потребителями шоколадных батончиков, основным изготовителем которых в России и является данная компания.

Несмотря на относительную молодость, марки "СладКо" и "Русский шоколад" набирают "обороты" и уже известны соответственно 15% и 7% респондентов. Впрочем, первую в большей степени знают зрелые люди, вторую - молодежь. В любом случае, достигнутые ими результаты на рынке с достаточно развитой конкуренцией и высоким уровнем олигополизма можно считать успешными. Видимо, это объясняется проведением активной и грамотно подготовленной рекламной кампании.

Таблица 2.10 - Результаты теста на вспоминаемость названий производителей кондитерских изделий конечными потребителями

|

Тестирование известности названий основных производителей кондитерских изделий с подсказкой (в форме закрытого вопроса) подтверждает результаты тестирования вспоминаемости. Хотя, как и следовало ожидать, результаты опроса с подсказкой показывают более высокую осведомленность потребителей о названиях основных игроков рынка, по сравнению с результатами опроса без подсказки.

Итак, в любом случае, самыми известными потребителям кондитерских изделий во Владивостоке являются названия трех производителей кондитерских изделий: "Приморский кондитер", "Коркунов" и "Бабаевский". Менее всего конечным потребителям из числа жителей Владивостока известны названия питерских производителей: "Азарт" и "Фабрика им. Крупской".

Такие марки, как "Рот Фронт" и "Волшебница" не известны почти 40% конечных потребителей (рис. 2.10). Очевидно, это связано с относительной молодостью рассматриваемых марок. Несколько более успешными в этом плане являются такие марки как "Русский шоколад" и "СладКо".

Женщины, как показало исследование, немного меньше знакомы с тестируемыми названиями производителей кондитерских изделий, чем мужчины. Однако говорить о существенных отличиях в их ответах не приходится в виду того, что максимальная разница в долях респондентов, не знающих ту или иную марку, не превышает 7%. Рейтинг известности производителей кондитерских изделий остается в этих подвыборках неизменным. Исключение составляет лишь марка "Волшебница", которая мужчинам оказалась несколько более известной, чем марка "А. Коркунов" (68,5% и 61,6% соответственно).

Рисунок 2.10 - Рейтинг неизвестности производителей кондитерских изделий

Потребители кондитерских изделий пенсионного возраста менее всех знакомы с тестируемыми марками. Обратная ситуация характерна для самых молодых потребителей. Практически со всеми производителями респонденты в возрасте до 18 лет знакомы больше, чем более старшие участники опроса. Исключение составляют такие марки как "А. Коркунов", "Кэдбери" и "Покров" (максимальная степень известности марок зарегистрирована среди респондентов в возрасте от 25 до 34 лет); "Ударница" и "Большевик" (наибольшая осведомленность у потребителей в возрасте от 35 до 44 лет), "Россия" (максимальной информированностью характеризуются потребители от 18 до 24 лет).

Сам рейтинг известности исследуемых марок кондитерских изделий в разных подвыборках остается практически неизменным. Лишь немного варьируются места таких марок как "Марс", "Кэдбери", "Ударница" и "Большевик". Следует отметить, что разница в долях респондентов, знающих эти марки не превышают 10%, что при незначительных объемах подвыборок не позволяет говорить о существенности подобных отличий.

По результатам тестирования степени известности марок кондитерских изделий с подсказкой, участники глубинных интервью оказались более информированными о существовании всех рассматриваемых производителей. Исключение составляет лишь фабрика "Россия", название которой не знакомо для 6% участников глубинных интервью. В рассматриваемой выборке наименьшей известностью отличаются такие производители как "Азарт" и фабрика им. Крупской. А лидерами рейтинга известности в этой группе респондентов оказались "Приморский кондитер", "Коркунов" и "Бабаевский". Названия этих производителей оказались знакомыми всем участникам глубинных интервью.

Всех респондентов, информированных о существовании тестируемых марок кондитерских изделий можно разделить на три группы:

1. Реальные потребители продукции того или иного производителя- т.н. "реальный" сегмент;

2. Потенциальные потребители продукции того или иного производителя (те, кто планирует в ближайшее время попробовать эту продукцию) - т.н. "дремлющий" сегмент;

3. Потенциальные потребители, информированные о существовании тестируемой марки, но по той или иной причине не собирающиеся в ближайшее время пробовать продукцию, выпускаемую под этой маркой - т.н. "спящий" сегмент;

По количеству реальных потребителей всех тестируемых производителей кондитерских изделий можно разбить на несколько групп:

1. Группа производителей, с продукцией которых знакомо более 90% потребителей кондитерских изделий: "Приморский кондитер", "Бабаевский", "Коркунов";

2. Группа производителей, с продукцией которых знакомо от 50% до 90% потребителей кондитерских изделий: "Россия", "Большевик", "Марс";

3. Группа производителей, с продукцией которых знакомо от 30% до 50% потребителей кондитерских изделий: "Русский шоколад", "Кэдбери", "Ударница";

4. Группа производителей, с продукцией которых знакомо менее 30% потребителей кондитерских изделий: "СладКо", "А. Коркунов", "Волшебница", "Фабрика им. Крупской", "Азарт".

По обобщенным данным, полученным в ходе глубинных интервью и опросов в местах продаж, количество потенциальных потребителей, планирующих в ближайшее время попробовать продукцию производителей, вошедших в группы 2, 3 и 4, колеблется в пределах от 18% до 29%.

В силу чего группа производителей №2 может значительно расшириться уже в ближайшее время. С высокой вероятностью в нее могут войти такие производители как "Ударница" (доля потребителей, знакомых с ее продукцией, может расшириться до 73%), "Кэдбери" (68%), "СладКо" (58%), "Русский шоколад" (57%). Остальные производители группы №4 могут перейти в группу №3.

Максимальным количеством "спящих" потребителей (тех, кто знает марку, но не собирается пробовать продукцию, выпускаемую этим предприятием) характеризуются следующие марки: "СладКо" (21%), "Марс" (17%) и "Кэдбери" (16%).

В отношении марки "СладКо" это может быть обусловлено относительной молодостью марки. В то время как продукция, производимая под марками "Марс" и "Кэдбери" не воспринимается потребителями как продукция, производимая в России. А, как показало исследование, абсолютное большинство владивостокских потребителей кондитерских изделий свои предпочтения отдает продукции российских производителей. Отличия в ответах мужчин и женщин на данный вопрос оказались не существенными.

Обращает на себя внимание лишь тот факт, что женщины склонны с большим недоверием относиться к незнакомой им продукции. Практически по всем тестируемым маркам потребителей, не собирающихся пробовать продукцию предприятий известных им лишь по названию, среди женщин оказалось немного больше, чем среди мужчин (не более, чем на 5%). В ответах респондентов разных возрастных групп были замечены следующие тенденции в отношении перспектив потребления:

Вкусовые качества и стоимость кондитерских изделий - основные факторы, определяющие решение покупателя. Причем в большинстве случаев, не зависимо от уровня дохода каждый потребитель отдает предпочтение не дешевым товарам, а ищет оптимальное сочетание цены и качества. Цена же в этом случае является не ведущим критерием, а финансовым ограничителем.

Сравнивая интегральные оценки факторов выбора разных видов кондитерских изделий, можно отметить следующие характерные моменты:

Интересно отметить, что реклама, с точки зрения розничных покупателей, не является важным фактором. Однако, безусловно, это не совсем так: при всем потребительском пренебрежении рекламой, она повышает информированность о марке, производителе, обеспечивает их узнаваемость, а, следовательно, облегчает выбор потребителя.

Причем гораздо большее значение реклама имеет для ириса, мармелада, печенья, вафель, зефира (по степени убывания) (табл. 2.11). Видимо, это можно объяснить тем, что розничные покупатели гораздо меньше информированы о товарах данной группы и готовы почерпнуть сведения из любых доступных источников, основным из которых обычно является телереклама.

Анализ структуры ответов респондентов в подвыборках, сформированных по возрасту участников исследования, ввиду их малых объемов, дает прикидочную (пилотную) точность при определении особенностей поведения разных групп потребителей. Эта информация может быть принята к сведению, но для построения модели поведения потребителей разных возрастов требуется проведение дополнительных исследований. Иными словами, приведенная ниже информация о значимости разных факторов выбора кондитерских изделий в разных возрастных группах розничных покупателей может быть использована в дальнейших исследованиях в качестве рабочей гипотезы:

18 - 24 года: Сведения по данной группе практически не отличаются от результатов, полученных по общей выборке. Отметим лишь, что при покупке они менее чувствительны к составу шоколадных батончиков, дате изготовления мармелада, форме шоколадных конфет в наборах; реже обращают внимание на название вафель, рекламу шоколадных конфет. По следующим видам кондитерских изделий их больше других привлекает красивая упаковка: печенье, вафли, наборы конфет. При выборе последних повышено также значение веса упаковки (коробки).

25 - 34 года: Больше других респондентов эти люди доверяют рекламе, особенно в отношении шоколадных конфет. При покупке подарочных наборов реже смотрят на дату изготовления. В выборе ириса, печенья, вафель, в противоположность прочим возрастным категориям, они больше ориентируются на название продукции, чем на известность марки или красочную упаковку. Хотя для карамели именно обертка (фантик) может сыграть определенную роль.

35 - 44 года: Интересно, что, покупая печенье и вафли, потребители данной возрастной категории больше прислушиваются к мнению друзей, родственников и к рекомендациям продавцов, а также уточняют дату производства; красочная упаковка или название для них не столь важны. При выборе ириса большее внимание уделяется его свежести и упаковке, при выборе карамели - рекламное воздействие. Меньшее значение имеет известность марки, особенно для шоколада и батончиков. При выборе шоколада привлекательное название учитывается больше, чем респондентами других групп.

45 - 55 лет: При выборе наборов шоколадных конфет респондентами рассматриваемой подвыборки в меньшей степени учитывается принадлежность производителям сладостей, они больше ориентируются на известность марки. В отношении мармелада эти потребители сильно прислушиваются к рекомендациям родственников, друзей. Они также более восприимчивы к рекламе по категории шоколадных конфет и батончиков, чем респонденты других подвыборок.

Сводный рейтинг мест по всем видам кондитерских изделий приводится в таблице 2.11. Для обеспечения сопоставимости данных по категории "наборы шоколадных конфет" исключены такие специфические факторы выбора товаров указанной группы, как "форма конфет" и "размер коробки".

Таблица 2.11 – Рейтинг факторов выбора видов кондитерских изделий

|

Таким образом, наиболее эффективными маркетинговыми мероприятиями в отношении продвижения кондитерских изделий на владивостокском рынке окажутся улучшение вкусовых характеристик продукции, манипуляции с ценами, расширение ассортимента за счет увеличения разнообразия начинок и добавок, а также повышение степени известности производителя и узнаваемости его продукции.

Марочные предпочтения конечных потребителей

В ходе исследования участникам опроса предлагалось назвать производителей кондитерских изделий, продукцию которых они чаще всего приобретают. При этом респонденты по каждому виду кондитерских изделий могли назвать несколько производителей и/или марок.

Поэтому в далее демонстрирующих результаты опроса, сумма долей различных вариантов ответа может превышать 100%. В ходе анализа ответы конечных потребителей группировались с учетом принадлежности обозначенных марок тому или иному производителю.

Таблица 2.12 – Марочные предпочтения конечных потребителей в отношении плиточного шоколада

|

Как показало исследование, во Владивостоке абсолютными лидерами потребительских предпочтений в отношении плиточного шоколада являются "Приморский кондитер" и "Бабаевский". Остальные производители плиточного шоколада набрали значительно меньшее количество голосов конечных потребителей.

Обращает на себя внимание тот факт, что предпочтения потребителей в отношении шоколада являются наиболее определенными (устойчивыми), нежели в отношении других исследуемых видов кондитерских изделий. Об этом свидетельствует минимальная доля респондентов, затруднившихся с ответом на данный вопрос, зафиксированная по данной товарной группе.

Таблица 2.13 – Марочные предпочтения конечных потребителей в отношении наборов шоколадных конфет

|

Таблица 2.14 – Марочные предпочтения конечных потребителей в отношении карамели

|

При выборе карамели и ириса все меньшее количество конечных потребителей ориентируется на конкретного производителя (марку) (по этим видам кондитерских изделий резко вырастает в сравнении с шоколадом и шоколадными конфетами доля респондентов, затруднившихся с ответом на данный вопрос - 45% и 68%).

Тем не менее, и по ирису, и по карамели марка "Приморский кондитер" занимает лидирующие позиции в рейтинге популярности марок среди конечных потребителей на рынке г. Владивостока. На рынке карамели 3% владивостокских потребителей отдают предпочтение импортной продукции.

Явно выраженных потребительских предпочтений в отношении той или иной марки вафель в настоящем исследовании выявлено не было. Продукция ОАО "Приморский кондитер" во Владивостоке пользуется популярностью почти у 13% потребителей. Второй по степени популярности маркой является "Большевик" (7,4%).

Таким образом, позиции лидера рейтинга, составленного по результатам опроса, нельзя назвать устойчивыми. Как показало исследование, для большинства конечных потребителей марка - не решающий фактор выбора вафель. Так, например, 7% при совершении покупки ориентируются исключительно на продукцию местных производителей.

Таблица 2.15 – Марочные предпочтения конечных потребителей в отношении вафель

|

На владивостокском рынке печенья продукция наибольшей популярностью пользуется продукции, выпускаемой под маркой ОАО "Владхлеб", немного уступает по степени популярности продукция ОАО "Большевик". Также как и в сегменте вафель, среди конечных потребителей достаточно большой оказывается группа потребителей, ориентирующихся при выборе печенья на продукцию исключительно местных производителей (7,7%).

Марочные предпочтения потребителей в отношении зефира и мармелада выражены неярко. Для большей части респондентов оказалось сложным назвать марку и/или производителя, продукцию которых они чаще всего приобретают. Среди затруднившихся ответить на вопрос о марочных предпочтениях по рассматриваемым группам кондитерских изделий звучали следующие варианты ответа: "беру то, что посоветует продавец", "чаще покупаю то, что свежее", "ориентируюсь на вид продукта", "часто покупаю продукцию разных производителей и выбрать кого-то одного не могу" и т.п.

Тем не менее, по результатам опроса мармелад ОАО "Приморский кондитер" упоминался респондентами чаще всего (9,2%). На сегменте зефира первое место в рейтинге популярности занимает марка "Приморский кондитер" (ее назвали почти 14% участников опроса).

Таблица 2.16 – Марочные предпочтения конечных потребителей в отношении печенья, зефира и мармелада

|

Дата добавления: 2015-09-06; просмотров: 420 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Направления маркетинговых исследований | | | Разработка предложений по использованию результатов полевых исследований рынка кондитерских изделий г. Владивостока |